BTC/HKD-3.58%

BTC/HKD-3.58% ETH/HKD-7.86%

ETH/HKD-7.86% LTC/HKD-7.87%

LTC/HKD-7.87% ADA/HKD-6.13%

ADA/HKD-6.13% SOL/HKD-5.99%

SOL/HKD-5.99% XRP/HKD-3.68%

XRP/HKD-3.68%作者:律動研究院

資產的市價反映了此時此刻人們對于該資產供需關系均衡點的共識。然而想從市場中獲利,投資者們需要從不同的角度、使用不同的方式去剖析資產的價值,去挖掘出那些價值被高估或低估了的資產,試圖尋找出大多數人共識中的缺陷。

對于加密資產的估值,有人認為Stock-to-Flow很適合比特幣,有人認為費雪公式和質押代幣更匹配,然而現在大熱的DeFi協議中的治理代幣該如何估值呢?

治理代幣作為大多數DeFi協議的原生代幣從側面反映著協議的價值。

治理代幣一般來說有以下幾種功能:

1.治理權限:參與協議治理,修改協議參數。

2.參與流動性挖礦:為該治理代幣交易對提供流動性支持,從而獲得流動性挖礦獎勵以及交易手續費分成。

3.質押:質押治理代幣獲得挖礦獎勵、交易手續費分成。

其中治理權限給治理代幣帶來了治理價值,而參與流動性挖礦及質押為治理代幣帶來了收益權。以下所有估值模型不考慮無償損失所帶來的影響。

傳統估值模型

傳統估值模型主要通過協議的營收能力對協議自身價值進行估值。

絕對估值法:

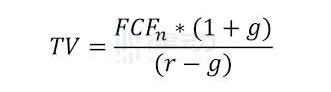

-自由現金流貼現估值法:

Tiger Global將OpenSea估值下調至30億美元:4月25日消息,Tiger Global已將其在OpenSea的權益價值從1.268億美元下調至3020億美元,降幅76%。據此推算,Tiger Global已將OpenSea估值下調至30億美元。

此前報道,OpenSea于2022年1月宣布以133億美元的投后估值完成3億美元C輪融資,Paradigm和Coatue領投,Tiger Global等參投。[2023/4/26 14:26:47]

圖中CF為自由現金流,i為貼現率,n為時間,TV為最終價值。

對于流動性挖礦項目來說,協議的自由現金流可定義為挖礦獎勵加上手續費。為了激勵協議中不同的參與者,協議的自由現金流將按不同比例分發給參與到協議中的成員。通常傳統公司的自由現金流=息稅前利潤-稅款+折舊和攤銷-營運資本變動-資本支出。對于一個協議來說,挖礦及質押所得加上手續費可記做息稅前利潤,稅款可記做項目方從挖礦收益中扣除的開發資金。部署在智能合約上的協議不存在折舊和攤銷,運營資本變動也不常發生,協議在正常運作的情況下不存在資本支出。

所以對于一個協議來說其自由現金流可通過挖礦獎勵加手續費減去協議中其他費用支出獲得。由于大多挖礦幣對由ETH組成,所以貼現率可由ETH借幣利率加各合約風險溢價得出。由于合約風險很難被精準量化,用戶可使用項目的保險費率進行評估,風險越大的合約其貼現率將越高。

加密風投公司Tribe Capital大幅削減對初創公司Invenia的內部估值:金色財經報道,風險投資機構TribeCapital將其對初創公司Invenia的內部估值大幅下調95%。據悉,Invenia聯合創始人兼首席執行官MatthewHudson已被“解雇”,據董事會領導的調查顯示,他曾“秘密地、系統地、反復地夸大公司的收入和盈利能力”。除此之外,TribeCapital還在努力解決投資組合,其中還包括FTX和Kraken,Kraken最近就違反美國對伊朗制裁的指控達成了和解。(Fortune)[2022/12/24 22:05:37]

若協議發展順利,用戶的增多將推動交易手續費收入的攀升,但協議的挖礦獎勵通常來說會慢慢變少。若手續費攀升速率大于區塊獎勵減少速率,則協議增長率則為正值。若交易手續費未能得到有效增長,增長率則為負值。通過預估n+1年現金流并貼現可獲得最終價值。最終將往年現金流及最終價值一同進行貼現可得協議的大體估值。

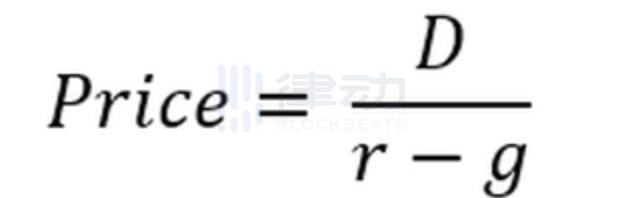

-分紅貼現估值法:

圖中D為分紅現金流,r為貼現率,g為增長率。

分紅貼現估值法適用于對停礦后的協議進行估值,由于最終協議收益都將成為分紅歸還給協議參與者,所以我們可以直接對交易手續費進行貼現計算。分紅的貼現率可與上文所提的現金流貼現法中的貼現率一致,使用ETH借幣率加上合約風險溢價獲得。增長率為交易量預估增長率。

CBDC技術開發商Fluency以2350萬美元估值完成130萬美元種子輪融資:9月9日消息,CBDC技術開發商Fluency宣布以2350萬美元估值完成130萬美元種子輪融資,多家歐洲投資方參投。該公司的專有技術Aureum是一個企業智能合約平臺,允許在央行、商業銀行、商家和消費者之間發行、分發和交易多種CBDC。Fluency CEO Inga Mullins稱其平臺能從頭開始幫助構建和部署CBDC網絡,并為央行提供各種靈活功能,包括離線支付、跨境CBDC匯款、政策隔離、隱私協議等。自2021年2月推出Aureum的CBDC原型以來,歐美已有幾家央行有興趣將Aureum當作CBDC技術提供商。該公司董事包括Coinbase UK前CEO Zeeshan Feroz及德國前高級財務顧問Glenn Kim。總部位于倫敦,在紐約和都柏林設有子公司。(finextra)[2021/9/9 23:11:48]

相對估值法:

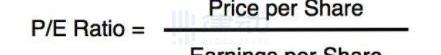

-市盈率估值法:

對于傳統企業來說,市盈率是最常用的估值對比指標。上圖中分子為每枚代幣的市價,分母為每枚代幣所代表的協議營收。其中營收為協議的手續費收入。由于治理代幣價格波動劇烈,在相對估值法中可刨去挖礦獎勵的營收,單純對比每個協議都會產生的手續費收入。

消息人士:印度交易所CoinSwitch Kuber有望以20億美元估值完成新一輪融資:9月7日消息,消息人士稱,印度加密貨幣交易所CoinSwitch Kuber正處于融資談判的后期階段,有望以最高20億美元估值完成新一輪融資,交易有望于本月內敲定,融資規模或超1億美元。據稱近幾周該公司正與a16z和Coinbase密切接觸。如消息屬實,CoinSwitch Kuber將成為繼CoinDCX后的印度第二家加密獨角獸。今年4月,CoinSwitch Kuber以5億美元估值完成2500萬美元B輪融資,Tiger Global是唯一投資方,此前的1500萬美元A輪融資由Ribbit Capital和Paradigm領投,紅杉資本等參投。CoinSwitch Kuber成立四年,近幾個月用戶數幾乎翻番,上個月在印度的月活躍用戶超700萬,4月時僅約400萬。(TechCrunch)[2021/9/7 23:06:24]

市盈率高的協議可能表示投資者對協議未來有著極高的期待,或者是協議自身價值被高估了。通過觀察市盈率我們可以輕松地橫向對比不同協議治理代幣的相對價值。

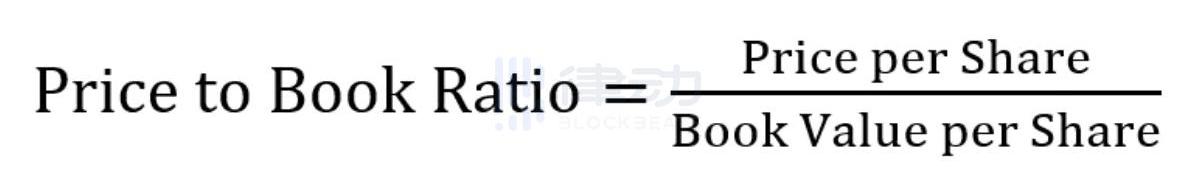

-市凈率估值法:

市凈率是另一個傳統企業常用的相對估值指標,此指標反映了每股資產的凈賬面價值。然而對于鏈上協議協議來說,其不存在任何賬面價值,也就是說在清算時協議是沒有任何實體權益可被有效清算的,持幣者最終所得權益為零。所以協議以及治理代幣不能通過市凈率進行估值比較。

摩根大通向其私人銀行客戶發送有關加密技術入門和比特幣估值方法的報告:3月8日消息,摩根大通已向其私人銀行客戶發送了一份加密貨幣入門報告,以教育他們投資加密技術的風險和機會,這些相關賬戶的最低余額為1000萬美元。該報告還分析了比特幣的估值方法,并應用了三個不同的指標,分別為用戶數量、黃金價值和全球貨幣供應量。具體來說,如果應用梅特卡夫定律的一個版本(比特幣的價值與用戶數量的平方成正比),那么比特幣的估值將是21,667美元;如果將黃金的當前價值應用于2100萬枚比特幣的最大供應量,那么它的價值將是540,814美元;如果將全球貨幣價值應用于比特幣的最大供應量,則比特幣的估值為190萬美元。(Coindesk)[2021/3/8 18:23:52]

加密原生估值模型:

鏈上原生估值模型更加偏重于對治理代幣的治理價值進行估值。

絕對估值模型:分叉估值法

在一篇名為《AFrameworkforValuingGovernanceTokens:0x》的博客中,作者PhilJBonello認為網絡參與者愿意為獲得51%的治理代幣所付出最高成本為分叉前該業務的貼現值與分叉后業務的帖現值之差。

在文中Phil闡述了這種估值方案的邏輯:

在原協議中參與者所從事的業務十分成功,為了保證業務能夠一直平穩進行,參與者需要對協議有一定的控制權從而保證協議未來的迭代不會與參與者的利益背道而馳。想要擁有控制權,參與者需要擁有51%的協議治理代幣。

若不去購買51%的治理代幣,參與者可以通過分叉協議,在新的協議上繼續從事原業務。然而分叉需要開發及維護費用,且有可能影響業務聲譽、引起流量下滑,最終導致營收減少。

假設分叉后業務貼現值凈減少一百萬刀,那么參與者最高會出價一百萬刀去購買原協議中51%的治理代幣。

此模型可以對所有DeFi應用的治理代幣進行估值。本質上分叉所需付出的成本就是協議51%治理代幣總量的價格。由此我們還可以得出另一個結論,那就是提高分叉成本可變向提高治理代幣的價值。

相對估值模型:決定性估值法

在另一篇名為《Arelativevaluemodelforgovernancetokens》的博客中,CoinFund的聯創兼CEOJakeBrukhman從治理代幣的決定性角度分析了在不同代幣分布的情況下持幣者所持代幣比例對協議治理的決定性影響。相較于上述幾類估值模型,決定性估值法更加注重衡量治理代幣的治理特征。

簡單來說,在不同的代幣分布比例下,持幣者不同持幣量對于最終改變提案的決定性是不同的。

此模型有以下四個假設:

1.代幣的分布是公開透明的,每個持幣者的持幣數量是已知的。

2.通過提案沒有預設的人數和票數限制。

3.參與投票的持幣者只有支持或反對兩種選擇。

4.通過提案的支持率需要超過50%。

TheBlock發布的研究報告對此模型進行了詳細的舉例說明。

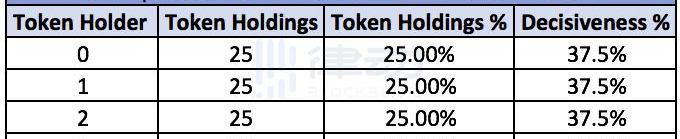

治理代幣分布一:四人平分代幣

在此代幣分配比例下,每個持幣者各占有25%的投票權,每個持幣人的決定性為37.5%。在這篇名為《Agovernancevaluationframework》的文章中有詳細闡述計算決定性的公式。

為了便于理解,我們可以將可能發生的票型情況一一列舉,并從一個持幣人的角度進行分析,在此案例中我們選擇了以0號持幣者視角來分析。對于其他三位持幣者來說,可能出現的票型數量為:2^3=8。

從上表可以看出,0號持幣者扭轉最終結果的票型情景有三種,分別是情景2、情景3以及情景8,所以0號持幣者的決定性為3/8,也就是37.5%。由于此案例的代幣分布為平均分布,所以每個持幣人的決定性都為37.5%,也就是說每個持幣者能夠"扭轉"局面的概率為37.5%。

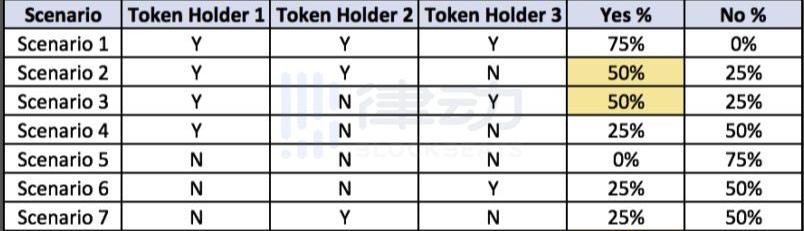

治理代幣分布二:100,100,1

在第二種代幣分布下,有兩名持幣者持有100枚代幣,各占總代幣量的49.75%,剩下一位持有一枚代幣,占總代幣量的0.5%。猛的一看你或許會認為持幣者0和持幣者1的決定性應該遠超持幣者2,但是其實他們三位的決定性是相同的。若我們以持幣者2的角度來分析這個案例我們可以得到:

從2號持幣者的角度我們可以看到一共有2^2=4種可能情況。雖然2號持幣者只有0.5%的持幣權重,但卻足夠影響一半的情況,與其他兩名持有49.75%代幣的持幣者有著相同的決定性。

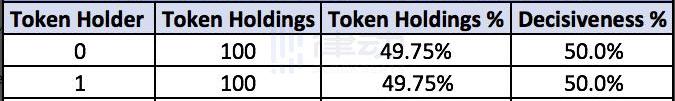

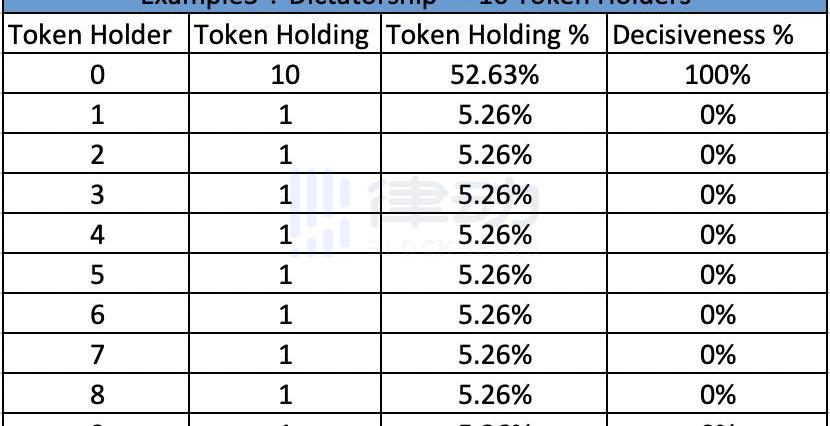

治理代幣分布三:絕對決定性

在第三種分布下,共有10名持幣者,持幣者0擁有52.63%的總代幣量,其余持幣者各擁有5.26%的代幣。在這種情況下持幣者0對協議有著絕對的控制權,其決定性為100%。其余持幣者對于協議沒有任何決定性。

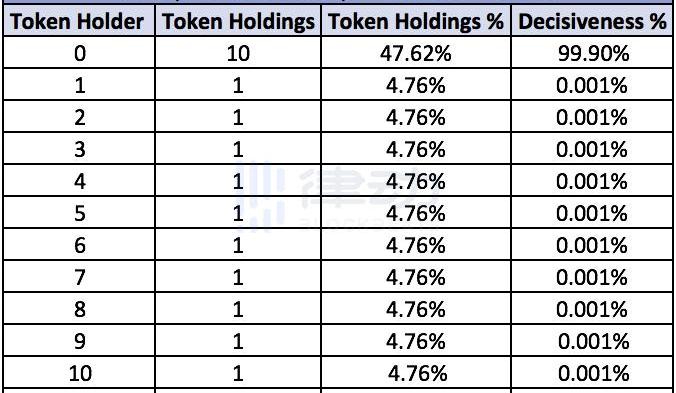

治理代幣分布四:絕對決定性

分布四與分布三相似,持幣者0同樣對于協議有著絕對的控制權,雖然其余持幣者對于協議的決定性不再是0%,但其影響力之小可忽略不計。

由此我們可以得出結論:

1.持幣量與決定性成正比,在某些代幣分布下持幣量的增長會導致決定性成指數性增長。

2.在某些代幣分布下,對于持幣量過少的持幣者來說,其對協議的決定性可忽略不計。

3.治理代幣的分布可能會直接影響治理代幣的價值,過度集中的代幣分布或導致治理代幣的價值趨近于零。

相關文獻:

《AFrameworkforValuingGovernanceTokens:0x》

《Agovernancevaluationframework》

《Aformalrelativevaluationframeworkforgovernancetokens》

摘要 標普道瓊斯指數有限公司將在2021年推出加密貨幣指數,比特幣創出歷史新高,將吸引更多金融機構入場.

1900/1/1 0:00:00原文作者:ANDREYSHEVCHENKO原文鏈接:https://cointelegraph.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。 目錄: 行情概覽 大公司與投資機構動態 加密貨幣市場 Polkadot與DeFi動態 行業聲音 行業軼事 行情概覽? 根據CoinGe.

1900/1/1 0:00:00作者:Rachel,來源:鴕鳥區塊鏈11月27日,幾近消聲半年后,Libra再次出現在大眾視野.

1900/1/1 0:00:0024日晚,比特幣在火幣交易所的價格沖擊19424美元,距離歷史至高點只差451美元。這一晚,很多人沒有睡覺,就為了見證比特幣的歷史性時刻…… 當下,作為比特幣生態最核心的一環,礦圈,從業者是否已.

1900/1/1 0:00:00本文來源:財聯社作者:史正丞經歷了上周后幾日的顯著回調后,周一美盤時段備受關注的比特幣再度迫近2萬美元大關,多個交易所數據顯示其創出歷史新高.

1900/1/1 0:00:00