BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.17%

ETH/HKD+0.17% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.1%

XRP/HKD+0.1%以太坊上的代幣是一系列所有權:從藝術品到穩定幣,再到整個去中心化協議。這些代幣有助于Swap互換以及借貸,并為衍生品市場奠定了基礎。這些去中心化衍生品市場允許用戶杠杠化所有權,并從以太坊的增長中獲益。

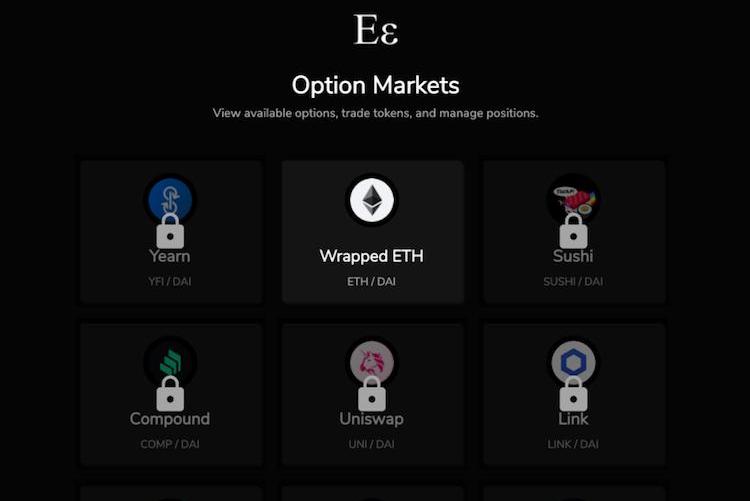

Primitive是一種新的協議,它利用簡潔性的力量為以太坊上的任何資產提供代幣化期權,它有三個關鍵特性:

期權代幣不依賴于預言機或admin,而是作為不變的智能合約獨立運行;

每種期權都以用戶持有的名義價值為背書,這消除了交易對手的風險,并確保期權持有人始終可以購買基礎代幣;

沒有復雜的數學來為期權定價或確定參數:而是由市場決定。任何人都可以參與期權市場,通過簡單地存入一種基礎代幣資產來賺取交易費用。

本文概述了PrimitiveV1的一些亮點。

DeFi開發平臺DX25 Labs完成75萬美元種子輪融資:金色財經報道,DeFi開發平臺DX25 Labs完成75萬美元種子輪融資。據悉,DX25 Labs是總部位于瑞士的Web3風險投資公司Tacans AG的DeFi開發部門,該團隊推出了一個基于Multivers X區塊鏈的去中心化交易所,準備在2023年第二季度推出其公共測試網。[2023/3/5 12:43:22]

ERC-20期權代幣

Primitive協議用于創建智能合約,其中包含一組定義期權規則的不可變參數。任何兩個ERC-20代幣都可以選擇作為基礎資產或報價。任何行權價都可以與任何未來到期時間戳一起選擇。一旦創建了期權智能合約,就有兩個表示所有權的代幣:「多頭期權代幣」以及「空頭期權代幣」。「多頭期權代幣」有權以行權價購買基礎代幣,而「空頭期權代幣」則是代幣化交易對手,其有權申領抵押品或行權價支付。

“WT?DeFi挖礦周-鎖倉WT參與CRV挖礦理財”(第二期)84s售罄:據官方消息,繼“WT?DeFi挖礦周”之“鎖倉WT參與CRV挖礦理財”活動一期上線3分鐘告磬,“鎖倉WT參與CRV挖礦理財”活動二期于今日15:00開放認購,上線僅84s,100萬枚WT額度告磬,詳情請見WBF交易所官網。

WBF針對“DeFi賽道挖礦成本高昂、操作流程繁瑣,普通用戶參與門檻極高”的痛點,推出“WT?DeFi挖礦周”活動,用戶鎖倉WT即可一鍵參與DeFi流動性挖礦,簡化了普通投資者參與DeFi挖礦的操作流程、降低參與成本。[2020/9/15]

無需預言機以及零違約風險

無論是多頭和空頭期權代幣,都是從基礎代幣的存款中鑄造出來的。在「多頭期權代幣」行權或到期之前,基礎代幣將保留在智能合約中。如果「多頭期權代幣」過期,則可以燒掉「空頭期權代幣」以釋放存放的基礎代幣。如果持有期權的用戶選擇行使期權,則按行權價購買基礎代幣。這被稱為實物結算,其特點是在安全性和資本效率之間進行權衡。由于基礎代幣仍然鎖定在合約中,因此不需要有價格預言機。如果期權合約是現金結算的,則需要一個價格來確定其支付額,但這將大大增加智能合約被攻擊的風險。持有無預言機期權代幣更可靠,因為基礎代幣保留在智能合約中,沒有來自交易對手的違約或清算風險。

Galaxy Digital CEO:必須對DeFi保持謹慎態度:8月19日消息,Galaxy Digital首席執行官Mike Novogratz近日在接受采訪時表示,去中心化金融(DeFi)突然間蓬勃發展起來了,必須對其保持謹慎的態度。與此同時,他還稱,除了比特幣以外,每種山寨幣都正處于所謂的“冒險階段”,但這個領域確實充滿活力,以及涌進了大量的人才。(CryptoComes)[2020/8/19]

單資產流動資金頭寸

Primitive在Uniswap協議的基礎上構建了一種新穎的機制,它為用戶和開發者提供了一個平滑的交易場所。也就是說,用戶將通過從flashswap中借用基礎代幣來間接地交換成「多頭期權代幣」。「多頭期權代幣」是有購買基礎代幣權利的期權,是用戶想要購買和持有的代幣。

然而,Primitive不會將這些代幣放入Uniswap池中進行swap交換。該協議采用了不同的方法,將「空頭期權代幣」與基礎代幣一起放入Uniswap池子。用戶可以通過鑄造期權、持有做多期權以及賣出做空期權獲得純粹的多頭期權敞口。

火幣朱嘉偉:DeFi將資產的所有權全權交還給用戶,這是把雙刃劍:金色財經現場報道,8月5日下午,“2020 Cointelegraph中文大灣區·國際區塊鏈周”在深圳舉行,火幣集團首席運營官朱嘉偉發表了題為《DeFi 對 CeFi:誰才是行業未來的信用橋梁》的主題演講,他表示,CeFi更適合復雜金融場景,而DeFi更適合簡單的金融場景。在簡單的模式下,DeFi使得這一過程更加高效從而降低成本。CeFi在與法幣、鏈下實物資產相關的金融服務中也有更多優勢,且更為靈活、流動性更好。DeFi將資產的所有權全權交還給用戶,這是把雙刃劍,因為CeFi機構為用戶保管資產的同時也可以提供更友好的客戶服務。[2020/8/5]

以這種方式提供流動性以及和鑄幣相結合,可實現兩個關鍵功能:

允許用戶以某種方式獲得純「多頭期權代幣」敞口;

允許流動性提供者盡量減少期權風險,同時從期權交易中賺取費用;

分析 | DeFi項目鎖倉價值11.4億美元,過去一周環比減少5.8%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的25個DeFi項目共計鎖倉資金達11.4億美元,其中EOSREX鎖倉4.42億美元,占比38.77%,排名第一位;Maker鎖倉2.92億美元,占比25.63%,排名第二位;排名第三位的是Edgeware鎖倉2.08億美元,占比18.24%;Compound,dYdX、Bancor、InstaDApp等其他DeFi類應用共占比17.36%。過去一周,整體而言:1、受Maker提升利率的影響,市場借貸需求從Maker向以Compound為代表的自由市場轉移,在Maker鎖倉價值下滑的趨勢下,Compound鎖倉代幣中,ETH新增61,590個,DAI鎖倉新增36萬個,鎖倉價值環比新增21.64%;2、另受市場行情波動的影響,包括Dharma、Eth2dai在內的大部分DeFi項目鎖倉出現不同程度下滑,DeFi項目整體鎖倉價值環比小減少5.8%。[2019/7/29]

首先,流動性提供者存入基礎代幣,然后一部分基礎代幣被轉換為空頭代幣,最后這些代幣被添加到池中。這就是單資產流動性準備金!

由于「空頭期權代幣」是鑄造的,「多頭期權代幣」也是鑄造的,但它們沒有提供給資產池。提供流動性的錢包或智能合約將持有「多頭期權代幣」及其LP代幣。當他們想要從資產池中退出時,LP代幣會被燒掉以釋放空頭期權以及基礎代幣。然后,多頭和空頭期權被燒掉,以釋放基礎代幣。所有釋放的基礎代幣都會被送回流動性提供者,并根據其提供的流動性增加相應的應計費用。

由于流動性提供者總是控制多頭和空頭期權代幣,其期權風險在初始存款時是中性的。隨著時間的推移,隨著基礎代幣和空頭期權代幣準備金比率的變化,LP將開始累積空頭期權敞口或多頭期權敞口。例如,如果從資產池中購買了很多期權,那么隨著時間的推移,池子中會有更多的空頭期權。這意味著LP有權獲得比其存款更多的「空頭期權代幣」,這意味著隨著時間的推移,他們獲得了一些空頭期權敞口。

「多頭期權代幣」仍然可以從池中間接購買。假設該資產池具有相當高的流動性,想要購買多頭期權代幣的用戶將使用UniswapV2flashswap,鑄造多頭期權和空頭期權代幣,然后用空頭期權代幣以及額外數量的基礎代幣償還資金池。

這些額外的基礎代幣實際上是期權權酬,即純粹的鏈上期權權酬。

隱含波動率預言機和期權權酬

Primitive期權的權酬來自于Uniswap資產對中的空頭期權代幣和基礎代幣之間的比率。在期權權酬的整個過程中不存在預言機:這個是純粹的鏈上價值。正如Uniswap資產對中的代幣可以有時間加權平均價格(TWAP)一樣,可以為這些期權權酬構建TWAP,因此,隱含波動性預言機就誕生了。這些鏈上權酬可用于推導期權的隱含波動率。

閃電執行

PrimitiveV1閃電執行功能會首先支付基礎代幣,并在收到執行支付之前允許要執行的任意代碼。如果基礎代幣未按原基礎代幣或報價代幣的行權價支付,則整個交易將恢復,將所有ERC-20代幣恢復到交易前的原始余額。這可以啟用許多功能,而其中最好且最簡單的一個,是能夠從行使期權中獲利而不付出任何代價。這是因為基礎代幣可以交換其市場價值,然后這些收益可以用來支付行使的行權價。當然,行使期權通常是輸家的游戲,因為時間價值被燃燒了。不管怎樣,這些閃電執行使得閃電貸能夠在Primitive協議上進行。

開發該協議過程中的一個早期問題是,鎖定在期權智能合約中的基礎代幣將處于非生產性狀態。通過閃電貸,這些基礎代幣可以在生態系統中被積極使用,同時為期權持有人保持零違約風險。

上線主網的細節

PrimitiveV1版本已經部署到了以太坊主網。關于該協議的文檔、審計報告以及用戶/開發人員指南,你可以在這里找到。

除此之外,Primitive項目方還計劃:

將接口部署到IPFS;

完成連接器合約存儲庫的智能合約審核;

改進許多期權代幣錢包界面上的信息和分析;

抽象WETH在接口中的使用,使得ETH可直接使用;

Primitive協議的下一步

V1版本的Primitive協議實際相當于是一個概念證明,而安全性、資本效率以及易用性之間的權衡空間,只能通過積極使用來發現。盡管如此,Primitive協議團隊想到了一些尚未測試的去中心化期權的新方法,其中包括:

動態加權幾何平均市場參數化來復制期權收益;

更好地匹配期權的自定義AMM曲線,例如用于空頭期權<>基礎代幣資產對的較低曲率曲線;

保證金期權交易的虛擬AMM;

以現金結算的綜合期權,用于提高資本效率。例如,多支線期權策略可將其抵押品凈額結算。

Tags:EFIDEFDEFIIMIMazuri GameFiDEFI STRD-DeFiDolaimi Universal

原標題:《DeFi中價值千萬的關鍵字Gitcoin》 來源:去中心化金融社區 Gitcoin是什么?它是Vitalik為了解決以太坊生態項目融資效率低的問題而提出來的算法構想的社區產品.

1900/1/1 0:00:00|合規聯盟原創出品?| 昨日,Defi總鎖倉量已經超過200億美元,也許是受到加密貨幣市場行情的影響,但歸根到底是因為用戶對Defi的喜愛.

1900/1/1 0:00:00北京時間12月16日晚上21:40,在萬眾期待之中,比特幣價格終于沖破了20000美元大關,這標志著“她”達到了一個新的高度,同時也預示著新一輪加密貨幣熱潮正在蔓延.

1900/1/1 0:00:00據TheBlockCrypto12月17日報道,管理著價值約40億美元資產的比利時主權財富基金SRIWGroup剛剛投資了區塊鏈風險投資公司TiogaCapital.

1900/1/1 0:00:00律動BlockBeats消息,12月25日,遲遲未發幣的1inch的終于推出了治理代幣1INCH,并宣布給在今年秋天參與了流動性挖礦的用戶們發放代幣.

1900/1/1 0:00:00作者:DanizSaat 翻譯: 2020年是難忘的,尤其是對比特幣而言。祝賀所有成功度過2020年的人。幾乎每個人都在某種程度上受到了過去一年世界各地發生的無情變化的影響.

1900/1/1 0:00:00