BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-1.09%

LTC/HKD-1.09% ADA/HKD-0.91%

ADA/HKD-0.91% SOL/HKD-0.87%

SOL/HKD-0.87% XRP/HKD-0.61%

XRP/HKD-0.61%原文標題:《Adeepdiveintoarbitrageondecentralisedexchanges》

原文來源:Nansen

原文編譯:0x26

套利者從不同市場之間的價差中獲利。除了賺取這些利潤,套利者還通過將不同市場的價格統一起來,服務于更廣泛的市場生態系統。在去中心化交易平臺的世界中,套利同樣存在。然而,DEX的特性為大小交易者創造了更為公平的競爭環境。這篇文章旨在闡明DEX套利智能合約中使用的三種機制,以及Nansen對具體的DEX套利地址的數據分析。

什么是套利?

讓我們從定義開始。交易平臺是任何交易者都可以參與的,根據市場操作者制定的規則買賣資產的有組織的市場。在中心化交易平臺(CEX),交易市場托管在運營商的私有設備上,并且只有經過授權的交易商才能使用。交易員在CEX下的訂單通過直接連接發送給操作員,并在幕后進行處理。紐約證券交易所(NYSE)或納斯達克(Nasdaq)等傳統機構,以及Coinbase或Binance等加密機構都是中心化交易平臺的形式。

相比之下,一個去中心化交易平臺,或者叫DEX,則是一個托管在公共基礎設施上的市場(例如公共的以太坊鏈),只要有正確的工具訪問,任何人都可以接入。與CEX不同的是,在DEX上提交的訂單是通過提交給各自所屬的區塊鏈,交易是使用部署在該網絡上的智能合約內置的邏輯執行的。Uniswap和0x協議是本文寫作時使用最多的兩個去中心化交易平臺。

Dune將關閉所有內容的自動刷新和引入動態刷新系統:7月14日消息,區塊鏈數據分析工具Dune宣布將從7月24日開始關閉Dune上所有內容的自動刷新(TTL),同時將引入一種新的動態刷新系統。該系統將使頂級儀表板更新的頻率更高,而不太受歡迎的儀表板的更新頻率較低。Dune之前的TTL刷新系統規則為儀表板自動刷新包含6小時之前的數據。[2023/7/14 10:54:30]

最后,套利是同時買賣資產的過程,通常在不同的市場,從價格差異中獲利。

比如說,你走進一家舊貨市場,看到一本稀有的漫畫書以遠低于市場價的價格出售。你知道你們當地的漫畫經銷商會很想把它放在他們的陳列柜里。你給他們打電話,同意以一個特定的價格賣給經銷商,同時以較低的價格從車庫拍賣中購買,這樣你就可以賺到一點點利潤。這本質上就是套利的運作方式——你在不同的市場上買賣資產,并利用價格差異。

在交易所的世界里,套利的作用非常相似,只不過每個市場都有多個買家和多個賣家,而且每個市場上的交易也會對價格產生向上或向下的壓力。事實上,正是來自套利者的壓力導致了市場趨向于一價定律。

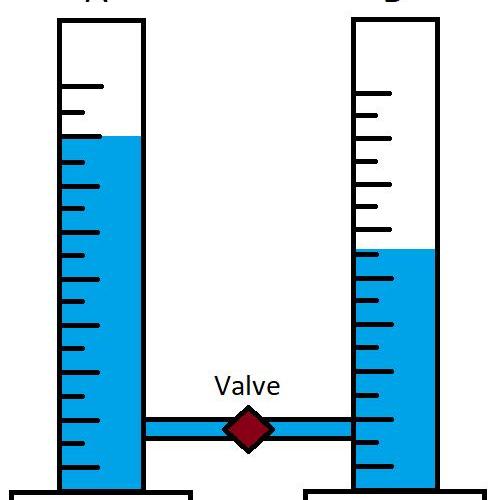

?圖片來源:Nymag

為了說明一價定律,假設你有兩個垂直的水柱,A和B,每個水柱代表一個相同資產的市場,水的高度代表該資產在市場上的價格。現在想象一下,你把一個帶閥門的小管子連接到這些鋼瓶的底部,這樣當閥門處于開啟狀態時,水就可以來回流動。這個管道代表A和B之間的套利者。

澳大利亞參議員提出私人法案以加快加密貨幣監管:金色財經報道,澳大利亞參議員 Andrew Bragg 提交了一份名為《2023 年數字資產法案》的私人參議員法案,以保護消費者和促進投資者,其中包括針對穩定幣的監管建議、交易所許可和托管要求。該法案旨在為加密貨幣交易所、托管服務和穩定幣發行人提供監管框架,既保護消費者又促進投資。它還希望為授權存款機構 (ADI) 報告有關CBDC發行和控制的信息提供指南。

如果通過,該法案將要求個人或企業持有澳大利亞證券和投資委員會 (ASIC) 授予的許可證或外國許可證才能經營加密貨幣交易所。[2023/3/29 13:33:19]

假設A中的水比B中的水高一點,而且兩者之間管道上的閥門是關閉的。當你打開閥門時,A和B中的水的高度會發生什么變化?

當閥門打開時,重力將迫使水從A流入B,降低A的高度,提高B的高度,直到兩者相等。這正是套利交易的運作方式ーー當價格高出正常值后,把它推到低處,直到彼此一致為止。

套利與風險

既然我們已經很好地理解了什么是套利,讓我們來談談套利者以這種方式在交易平臺交易時面臨的主要風險-執行風險。

當交易員向交易平臺提交一份訂單時,可能需要一段時間才能確認或「結算」該訂單。在這段時間內,該資產的價格可能會以對交易者不利的方式發生變化。這就是我們所說的執行風險,它現在存在于各種各樣的交易市場中。在上面的漫畫書例子中,當你在舊貨市場購買漫畫書時,你面臨著一個非常現實的可能性,即經銷商認為這本漫畫書不值你商定的價格,當你走進他們的商店時,他們會給你一個更低的價格。這類似于執行風險。此外,這種情況應說明了,為什么在買完漫畫書后盡快前往漫畫書店是一個最優選項。

Avalanche生態DEX Trader Joe宣布上線BNB Chain:金色財經報道,Avalanche生態DEX Trader Joe宣布上線BNB Chain,將集中流動性AMM“Liquidity Book”引入BNB Chain生態系統。Trader Joe表示,其之后將推出Liquidity Book V2.1,包括自動池、限價單、無許可池和sJOE等。[2023/3/7 12:47:34]

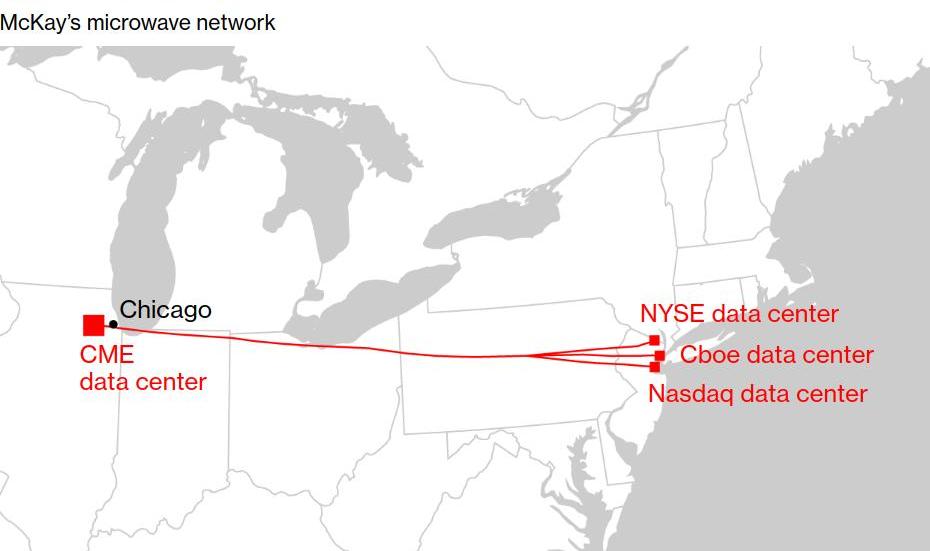

為了抵消執行風險,傳統金融公司投資速度快,而且投資額巨大。在MichaelLewis的書《FlashBoys》中詳細描述了這樣一項投資:一根價值3億美元的光纖電纜,從芝加哥到新澤西,僅僅為了在數據傳輸節省幾毫秒的時間。

圖片來源::彭博社

對他們來說,速度就是一切,最大的預算有助于創造最快的交易系統。因此,從套利中獲利幾乎是不可能的,除非是擁有最多的資源。

雖然小機構或個人交易者可以通過套利賺錢,但隨著市場變得越來越擁擠,大玩家變得越來越大,他們的日子越來越難過。毫不客氣地說,擁有最雄厚資金的公司已經在尋找方法使規模向有利于他們的方向傾斜。例如,復雜的去中心化交易平臺套利者很可能在與他們進行交互的交易平臺使用同一云提供商運行他們的機器人。

Blue Snap正在與Bit Pay合作為其客戶提供加密貨幣支付:金色財經報道,全球支付平臺Blue Snap正在與Bit Pay合作,為其所有客戶提供比特幣和以太坊等數字資產作為支付方式。[2022/11/8 12:33:55]

去中心化平臺有什么不同

在一個去中心化的交易環境中,基本規則是不同的,即使是小交易者也可以賺錢。與CEX相反,DEX套利者可以在沒有執行風險的情況下進行操作(盡管不是所有人都這樣做,下面將對此進行解釋)。

一個特別精心設計的套利合約可以在不同的市場執行多個交易,只需要一筆交易。這些鏈上合約保證所有的交易都能通過,或者都不能通過。這就限制了交易者的缺點,就是他們只為一次交易失敗而支付的Gas費。

同樣,在DEX交易速度不再是一個主要的優勢。在Ethereum,區塊的時間大約是15秒。不論體量大小,交易者都必須等待下一筆交易確認他們的訂單。因此,減少幾毫秒的事務處理時間對你的盈利能力幾乎沒有任何影響。這與傳統的CEX市場相比,為各種規模的交易員提供了更公平的競爭環境。

話雖如此,套利者在交易DEX時仍然面臨風險。

礦工在DEX交易環境中扮演重要角色。你支付的天然氣越多,礦工就越有可能首先確認你的交易。指數交易員也容易受到來自礦工或其他第三方的搶跑。當交易者向區塊鏈網絡提交交易時,其他交易者或礦工可利用他們從這些即將進行的交易中獲得的信息,先提交他們自己的交易供處理。

Multichain宣布與RSK區塊鏈集成:金色財經報道,Multichain宣布與RSK區塊鏈集成,該集成將促進 ETH、USDC、BUSD和其他資產在RSK、以太坊和BNB鏈之間的轉移。去中心化跨鏈路由器協議的更廣泛關注點將是在比特幣上實現對DeFi的更大訪問。該團隊透露,用戶將能夠在 RSK、以太坊和BNB鏈之間架起他們的ETH、USDC、BUSD、BNB、WBTC和DAI。

據悉,Multichain于12月在Binance Labs牽頭的種子輪融資中獲得了 6000萬美元。[2022/7/5 1:50:43]

交易順序和搶跑都會受到個人關系或外部商業交易的影響。例如,礦池很有可能提供搶跑服務。

然而,即使存在這些風險,DEX上仍然有一個充滿活力的貿易生態系統。隨著創新和資產引進的快速步伐,以及這些市場的整體競爭力,大大小小的參與者仍然有很多機會分得一杯羹,套利者也包括在內。

真實的DEX套利合約

因此,我們對DEX套利的優劣有了一個想法,讓我們看看一些現實世界中交易者在DEXes套利的例子。

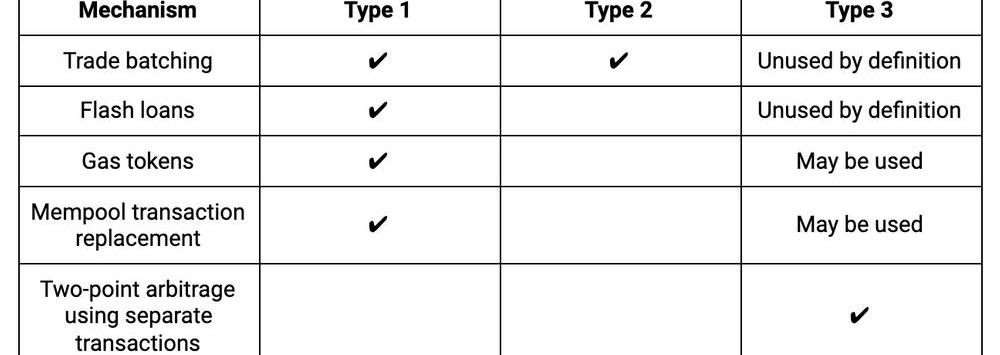

我們分析了來自Uniswap的數據,確定了3種表現出不同機制和復雜程度的DEX套利智能合約:

第一類:?三者中最復雜的套利。它們利用Gas代幣、閃電貸、mempool和交易批量處理(將跨一個或多個DEXes的多個交易包裝到單個交易中)

第二類:?只使用交易批量處理將一個或多個去中心化交易系統之間的多個交易包裝成一個交易,未使用其他復雜的方法。

第三類:套利合約不會批量交易。相反,操作員使用單獨的事務執行兩點套利。盡管如此,其中一些合約可能使用其他技術,如Gas代幣。

機制

交易批量確保要么所有交易都通過,要么一個都不通過。在漫畫書的例子中,你可以想象這樣一個場景:漫畫商來到車庫大甩賣,你同時在一個地方迅速地買賣漫畫書。另一方面,如果漫畫商不出現,你也不會從舊貨市場買漫畫書。

閃電貸款是另一種復雜的技術,與交易批量切相關。它們允許任何人借入完成交易平臺需的資金,然后在同一筆交易中償還。讓我們繼續相同的情節在交易批處理在漫畫經銷商滿足你在車庫出售。你可以考慮使用閃電貸款,就像在同一個車庫大甩賣中找一個攜帶現金的朋友借給你買漫畫書所需的錢,然后在你把漫畫書賣給經銷商之后立即償還他們的貸款。利用這種機制,套利者不需要大量資金就能賺錢——他們只需通過閃電貸款借入和返還資金,而不必冒任何抵押品的風險。

Gas代幣允許套利者減少智能合約的交易費用。通常情況下,當以太坊網絡不那么繁忙,Gas價格較低時,這些套利者會以低廉的價格套利造幣。如果他們在Gas價格更高的時候進行套利,他們會燒掉這些代幣,而不是支付當前的價格。在漫畫書的例子中,你可以考慮使用汽油代幣,比如在汽油價格低時加滿汽車的油箱,然后一周后駕駛汽車完成交易,而不考慮當前的油價。

Mempool替換是一種復雜的前端技術。如果一個套利者發現他們即將進行的交易可能被搶跑,而他們不想反擊(他們可以超過搶跑者),他們可能會以較高的Gas價格創建簡單的交易,取消其初始的一筆交易。這減少了套利者的潛在損失。(請注意,不是所有的套利者都是搶跑者,也不是所有的搶跑套利都使用這種技巧)。

回到漫畫的例子,讓我們假設漫畫書店在他們的網頁上公開拍賣一本漫畫書。你為漫畫出高價,并且認為你已經贏了,你開車去商店完成交易。在你去那里的路上,你看到有人出價比你高(他們替換了你的交易)。雖然你可以再次提高你的出價(并替換他們的交易),你決定它不再值得你的時間和金錢,而是轉身回家。這樣可以減少你的損失,節省你花在去商店上的時間和汽油。這或多或少就是Mempool替換的工作方式。

最后,使用分步的兩點套利是最簡單的機制。這樣的套利者在兩筆交易中連續買賣一項資產,并希望能夠獲利。通常情況下,他們不會這樣做,因為更老練的套利者首先會奪走這個機會,導致他們總體上出現虧損。

DEX套利數據分析

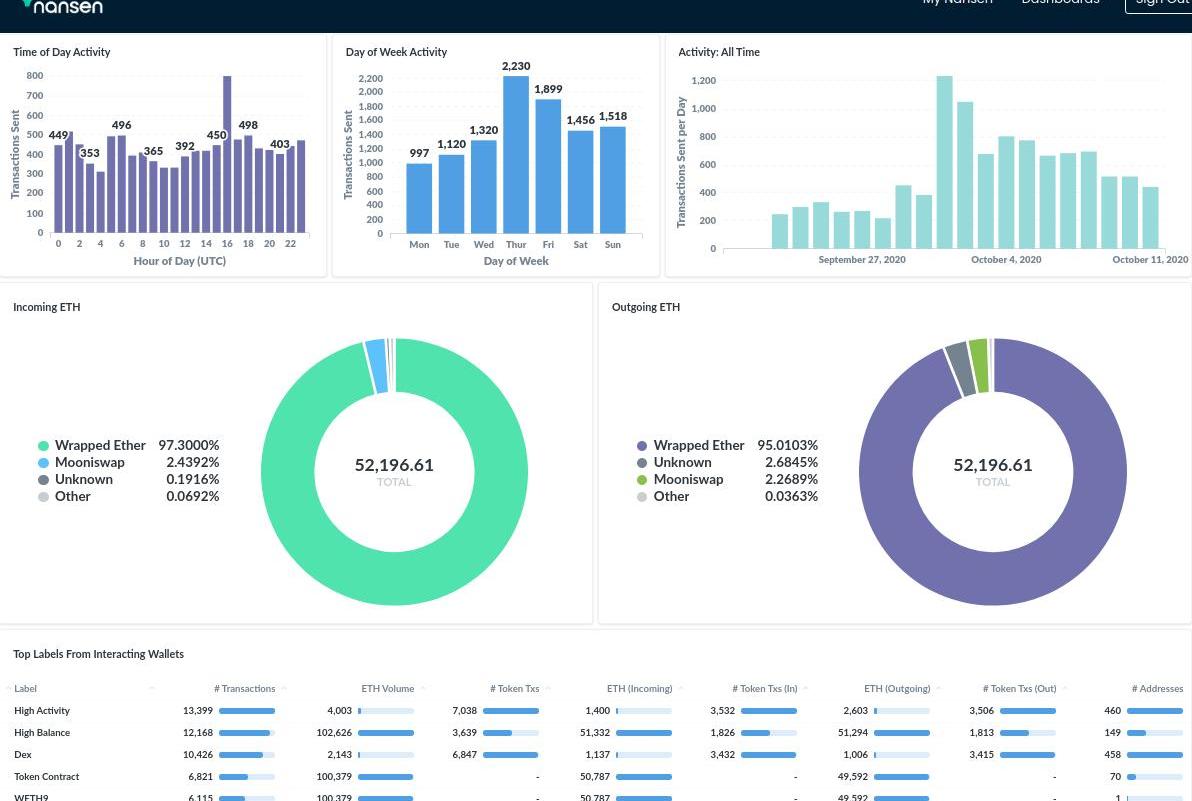

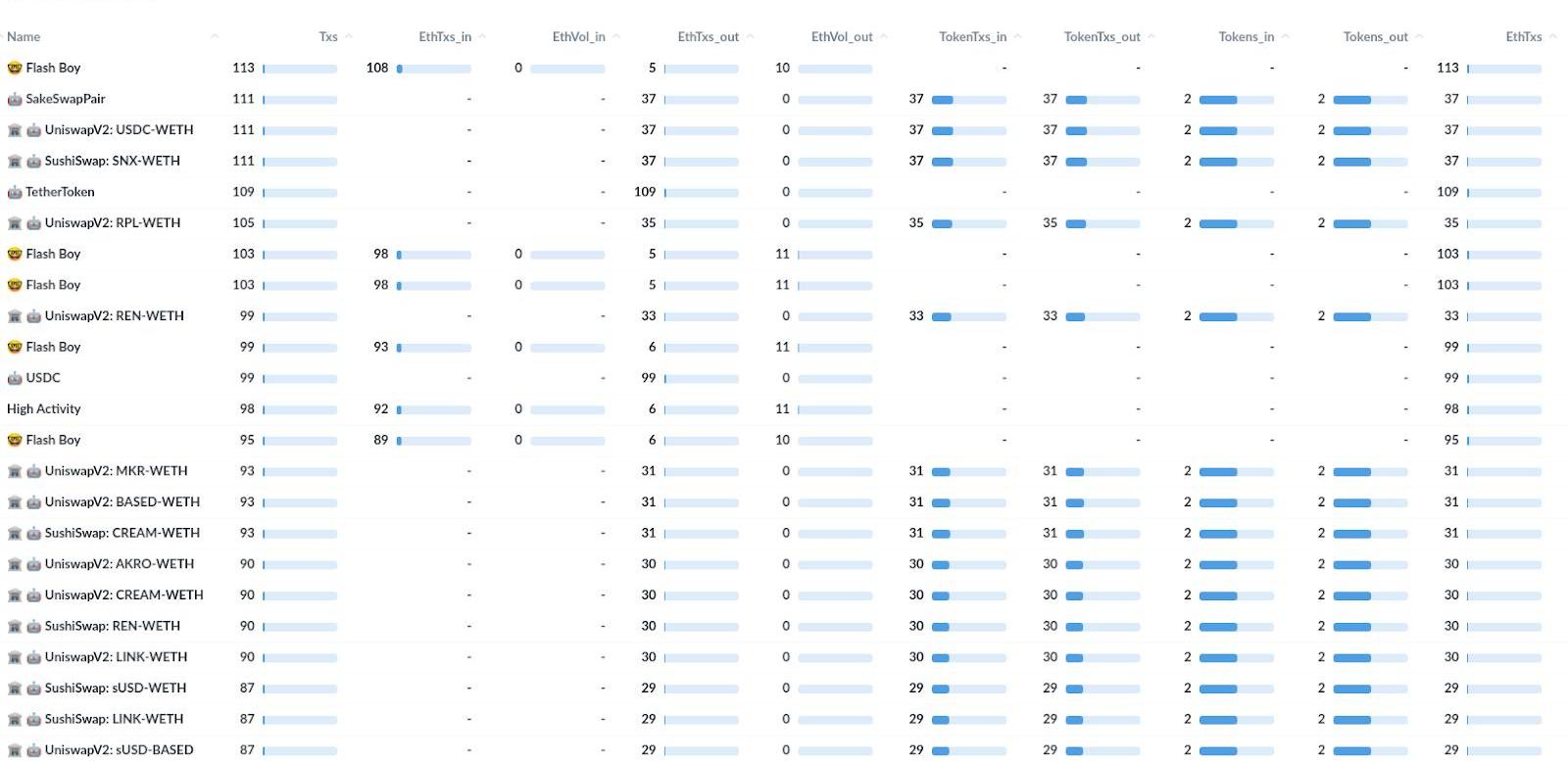

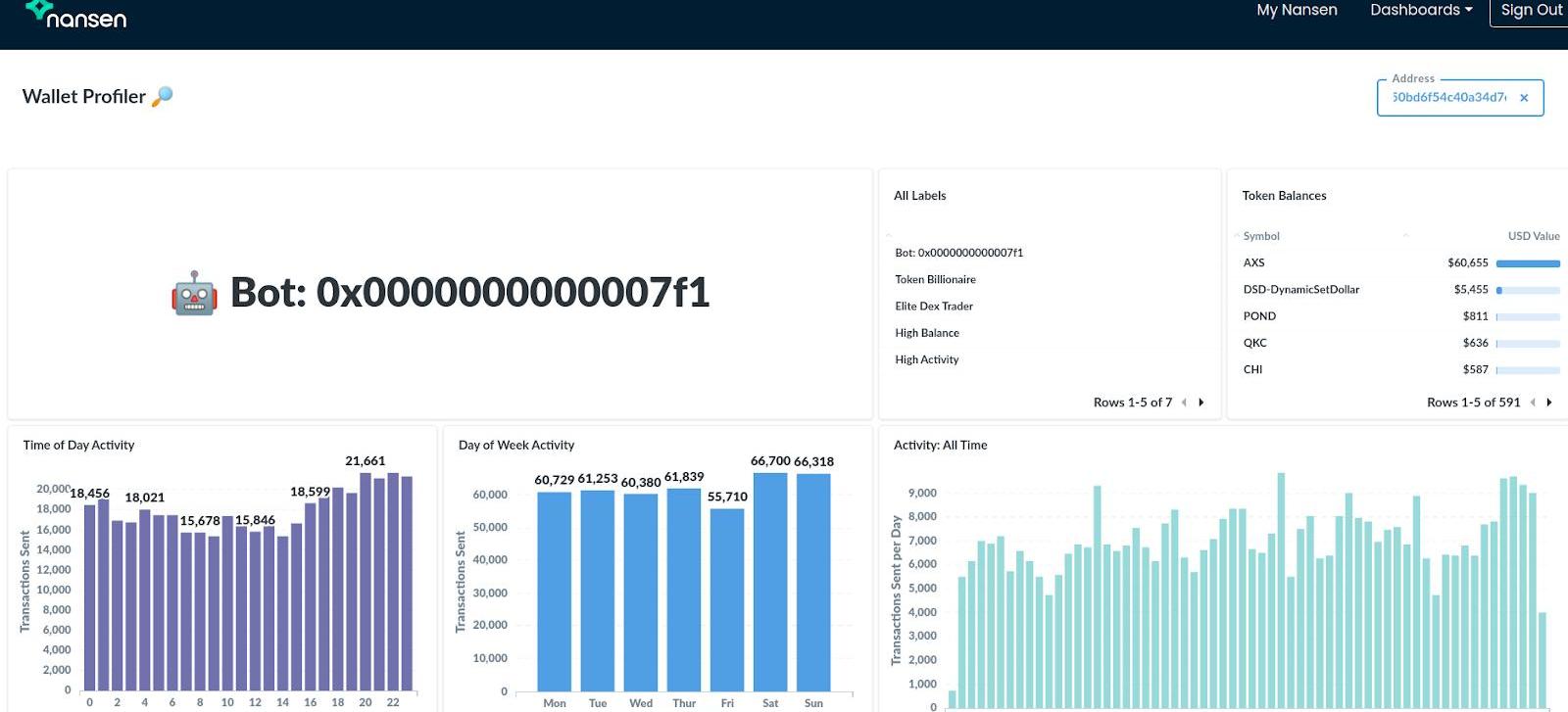

使用Nanse,向用戶展示了一個高級的鏈上套利者的0x0000000000007f150bd6f54c40a34d7c3d5e9f56的數據情況。

數據顯示,這個合約非常活躍,因為它在大約兩個月內完成了數千筆交易。此外,它似乎任何時候都處于活動狀態,這表明它可能是一個機器人。

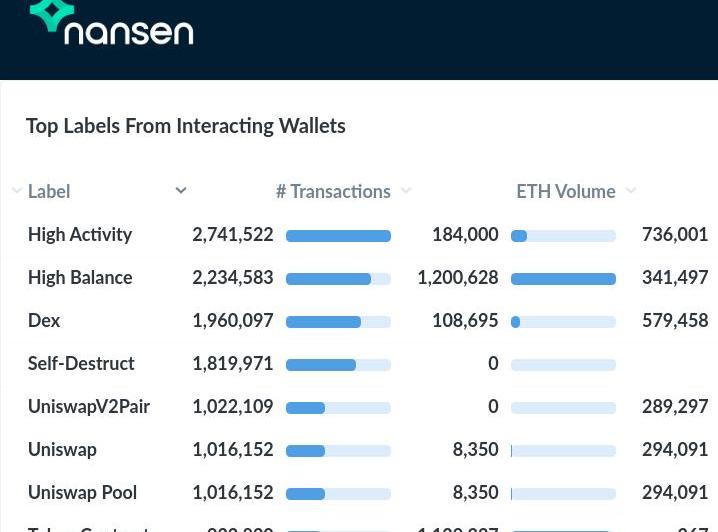

這個截圖只顯示了眾多項目中的一個頁面,但是我們已經可以看到這個合約地址與外部擁有賬戶進行了互動,這些EOAs也進行了閃電貸款,并且還與各種各樣的DEXes進行了許多交易,比如Uniswap和Sushiswap。

我們就可以看到這份合約地址在Uniswap、Kyber、0x、Bancor、Balancer和Sushiswap上運行。最有趣的是,數據還顯示了大量的自毀事務,這表明它也在使用Gastoken以降低鏈上交易成本。

總結

希望通過這篇文章,幫助用戶能夠更好地理解什么是套利,以及套利者是如何在不同的去中心化交易平臺之間進行交易的。

原文鏈接

Tags:DEXGASCHABNBdexe幣前景MEGASHIBConcern Poverty Chaintogetherbnb全部攻略

鏈新原創 作者:馮銘 編輯:尹岳 在G7集團財長和央行行長近日的一次會議上,數字貨幣監管被提上日程.

1900/1/1 0:00:00美國證券交易委員會起訴代幣XRP發行公司Ripple,SEC認為Ripple發行的XRP是一種證券。XRP遭起訴一事今日繼續發酵.

1900/1/1 0:00:0021世紀第三個10年的鐘聲已進入倒計時,波卡與ETH2.0,最受關注的兩大區塊鏈底層協議步入正軌.

1900/1/1 0:00:00分析師認為,隨著比特幣被推向歷史新高,比特幣正處于流動性收緊的危機之中。盡管最近的一些反彈主要是由衍生品買家推動的,但很明顯,有大量的BTC通過現貨交易所積累.

1900/1/1 0:00:00123家現貨和衍生品加密貨幣交易所的融資史。原文|TheBlockJohnDantoni?編譯|PANewsTheBlockResearch分析了123家加密貨幣現貨和衍生品交易所,這些交易所一.

1900/1/1 0:00:00研究人員LeonidasHadjiloizou認為Ripple聯合創始人、前CTOJedMcCaleb目前已經停止出售其持有的XRP.

1900/1/1 0:00:00