BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.35%

ADA/HKD+0.35% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD-0.11%

XRP/HKD-0.11%本文作者:HashkeyCapital

數字資產合規入場渠道概述與更新

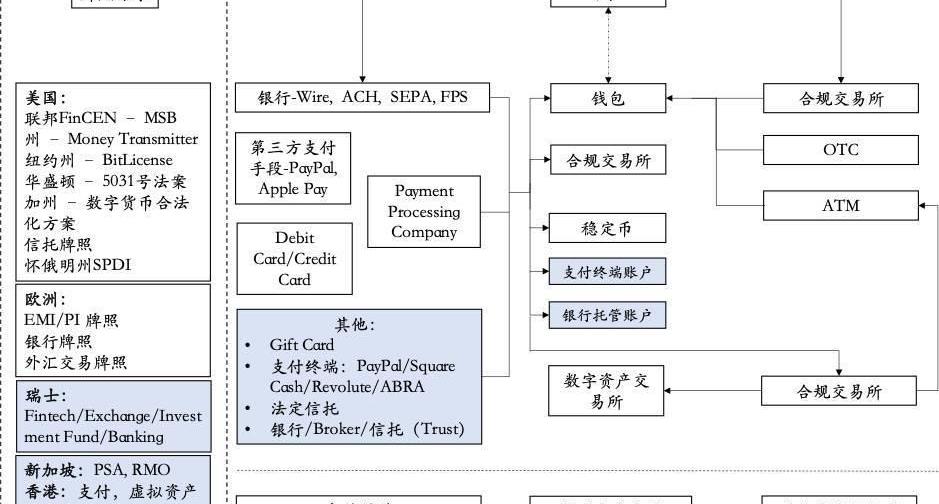

我們去年中期進行了數字資產合規入場渠道商業圖景的梳理,這一年我們看到一些新的趨勢和競爭格局的變化,于是做了進一步的更新。以下是參與者及分類流程的更新:

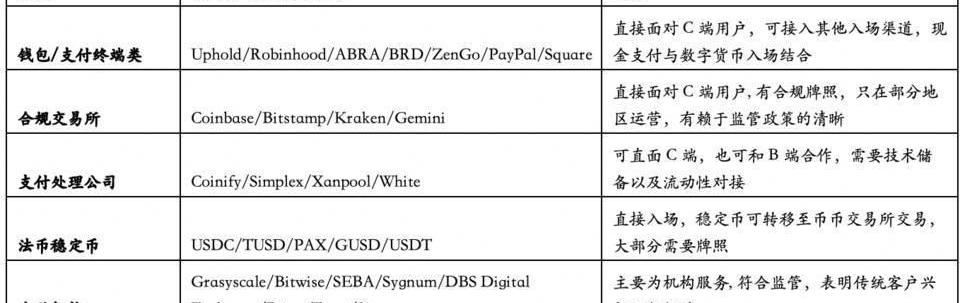

上一份報告中,把數字資產合規入場的渠道分成了四類,分別是:錢包支付終端類、合規交易所、支付處理公司、穩定幣。現在可以加入另一類公司,即金融機構,分類列表如下:

新趨勢

這一年的發展,我們觀察到了如下趨勢:

監管趨嚴

一方面是打擊犯罪,如紐約州訴訟Bitfinex的案件,后來牽扯出投資人對Bitfinex的集體訴訟事件,還加入了Polonix和Bittrex為被告,理由是為Bitfinex的生成的USDT提供收款地址。所以提供數字資產入場或交易的商家,要避免和“問題”渠道產生關系,否則有追查的風險。

另一方面合規體系完善。FATF建立的VASP規管框架將很可能成為全球通用的VASP標準,合規交易所業務基本都會適應FATF的原則,如香港和新加坡:1)香港在2018年后不斷深化虛擬資產交易平臺的規管,交易所牌照頒發第一張。根據財經事務及庫務庫的咨詢文件,采取FATF的建議之后也可能對任何參與虛擬資產的平臺包括OTC、錢包、轉移支付、托管、相關金融服務等都要進行規管。2)新加坡金管局在2017年11月發布了PaymentServiceBill,后來在2019年正式升級為PaymentServiceAct,并在2019年引入PSNotice2,以及在2020年7月發布關于NewOmnibusAct咨詢文件。PSN2就是PSA法案的修正條例,專門針對虛擬資產服務商,并符合FATF的VASP要求。

CME“美聯儲觀察:美聯儲12月維持利率在0%-0.25%區間的概率為100%:據CME“美聯儲觀察”:美聯儲12月維持利率在0%-0.25%區間的概率為100%,加息25個基點的概率為0%;明年1月維持利率在0%-0.25%區間的概率為95.3%,加息25個基點的概率為4.7%;明年3月維持利率在0%-0.25%區間的概率為70.6%,加息25個基點的概率為28.2%,加息50個基點的概率為1.3%。(金十)[2021/11/25 7:09:47]

穩定幣不容忽視,相關影響受到央行重視

2020年是穩定幣迅速發展的一年,不僅是USDT,像USDC這樣的合規穩定幣發展速度也非常快。穩定幣提供了一種方便快捷、低摩擦的參與方式,而合規穩定幣作為入口,也受到嚴格的合規比如KYC/AML,以及用戶地區的限制。以央行為代表的全球監管對與穩定幣的發展非常重視,可以查看歐洲央行/G7Group/FSB對穩定幣的報告,主要集中于穩定幣對支付系統、貨幣政策、金融穩定性,以及對銀行的影響。

越來越多的機構參與到數字資產入場服務當中來

今年的機構服務值得市場注意,機構是比較泛泛的概念,我們這里分成三類:

一是以PayPal、Square為代表的的支付類的機構,直接提供in-app的入場,但基本只服務美國客戶

二是以特拉華州法定信托基金模式切入的,以基金份額代表數字貨幣的入場模式,代表了背后客戶的極大需求,如Grayscale、Bitwise

三是傳統金融的機構,尤其是像SEBA/Sygnum這類在瑞士拿到牌照的銀行業務,可以完全合規的為客戶提供on-ramp服務。

各類機構仍在不斷進入這個領域:1)12月10日亞洲DBS和新加坡證券交易所SGX建立了數字貨幣交易所,可以交易數字貨幣,證券化數字資產,并提供托管服務。為MSA下完全持牌的機構RecognisedMarketOperator,還可以交易股票、債券和私募股權基金。2)12月9日Bitwise的Bitwise10CryptoIndexFund已經在可以在美國OTCMarketsGroup提供的最大的OTC市場OTCQX上進行交易,和Grayscale的6只基金一樣,但還沒有像GBTC和ETHE一樣成為SECreportingcompany,所以贖回期仍為12個月而不是6個月。3)瑞士證券交易所宣布計劃通過SIXDigitalExchange和瑞士數字資產托管機構Custodigit,以及通信公司Swisscom、銀行Sygnum合作推出一款數字資產網關。將賦予銀行及其客戶直接接觸數字資產的能力。

火幣全球站“全球觀察區”上線MTA:據官網公告,火幣全球站“全球觀察區”將于18:30 開放 MTA (Meta) 幣幣交易,同時開放MTA/USDT、MTA/BTC、MTA/ETH幣幣交易。目前火幣已開放MTA 的充幣業務。

據悉,火幣全球站為深入挖掘高潛項目,聚焦行業優質資源,在“主板”區域內全新設立“全球觀察區”,并引入單幣種持倉限額制度。“全球觀察區”首批上線項目為DeFi 熱門項目 YFI、YFII。[2020/8/31]

個人投資者/機構投資者對加密貨幣的興趣越來越大,入場渠道多種多樣

我們發現機構的入場渠道也是五花八門,把一些比較知名的case列在這里:

傳統投資人PaulTudorJones直接通過交易所CME買入比特幣期貨入場

MicroStrategy披露通過CoinbasePrime進行購買比特幣

美國萬通互惠人壽(MassMutual)保險公司為一般投資賬戶購買了價值1億美元的比特幣,通過紐約基金管理公司NYDIG完成。

Square的CashApp在2019年三季度比特幣的購買量還只有1.8億,到了2020年3季度,比特幣單季購買量已經增加了到16.3億,增加了8.3倍。而CashApp的MAU估計在3000-4000萬量級,2019年2Q為1500萬,購買量比用戶增長快很多。Square披露了用資產負債表購買比特幣使用的Venue美國幾個OTC服務商:itbit、Genesis和Cumberland。

PayPal已經獲得了紐約州金融管理局頒布的有獨家條件的Bitlicense,這和Coinbase諸多合規加密貨幣交易所的牌照一致。PayPal與PaxosTrustCompany合作提供加密貨幣買賣轉換服務。目前客戶已經可以在Paypal上購買加密貨幣,但還不能進行加密貨幣的支付和轉賬。在2021年PayPal將允許客戶通過Veemo對商家進行以數字貨幣為支付手段的支付,Paypal完成中間的清算工作。

幣情觀察室 | 給新幣民的建議 炒幣防虧指南:4月1日14:00,金色盤面邀請行情大V幣圈纏論狙擊手做客金色財經《幣情觀察室》直播間,將分享《給新幣民的建議 炒幣防虧指南》,敬請關注,掃描下圖二維碼即可觀看直播![2020/4/1]

女股神CatherineWood管理的投資界知名基金Arkinvestment在2017年開始就看好比特幣,其旗艦基金ARKW就通過持有GBTC獲得加密貨幣的頭寸。

為投資者服務的輔助服務慢慢齊備

入場不只是交易問題,還要考慮其它一些因素和輔助設施,包括保險、儲存、會計、稅務等,也誕生了很多工具和業務,本文就不做過多闡。可以參見Square對參與比特幣方法的論述。

參與者情況的更新

去年的報告中我們梳理了17家出數字資產入場服務商的情況,這里就不在重復羅列,而是把我們最近了解到的一些有特點的服務商再做一點介紹。

Coinify-歐洲最合規的數字資產入場公司

Coinify是一家在歐洲提供數字資產合規入場服務的公司,業務分成兩部分,針對企業用戶的Payment服務和普通投資者的Trade服務。業務量在同類型中屬于歐洲第一,并覆蓋歐洲、美國和東南亞等國家和地區。

業務齊全

Coinify有六種服務:Payment三種,商戶支付、虛擬貨幣預付卡、收據/發票服務。Trade三種,虛擬貨幣轉法幣的提取、集成買賣幣服務、錢包內買賣幣服務。Coinify目前支持二十余種法幣和十余種數字貨幣。

全球合規

持有各類應許牌照,目前牌照架構已經允許在70多個國家開展業務,并會繼續在全球主要國家進行本地牌照申請。

創新合作

Coinfy和瑞士的在線零售商Galaxus,以及瑞士Sygnum銀行展開合作,為Sygnum銀行發行的瑞郎穩定幣DCHF在Galaxus的支付提供平臺支持。DCHF由Sygnum發行,每一DCHF都有對應的瑞郎存在Sygnum作為抵押。目前該服務僅面向部分瑞士地區。除銀行外,Coinfy為多達65個支付服務商提供解決方案,也為諸多交易所、錢包等提供內嵌服務。

獨家 | 李煉炫:暫未觀察到中國市場利率變化會對比特幣價格產生明顯影響:2月4日,針對“央行開展1.2萬億元公開市場逆回購對市場的影響”問題,OKEx高級研究員李煉炫在接受金色財經專訪時表示,逆回購可以增加市場流動性,降低市場利率,從而刺激經濟增長。中國市場利率的變化目前暫未觀察到會對比特幣價格產生明顯影響。[2020/2/4]

Xanpool-先進的P2P模式數字資產入場企業

Xanpool使用P2P的模式進行數字資產合規入場的兌換模式。Xanpool組建了一個法幣和數字貨幣的兌換網絡,用戶可以選擇本地的快捷支付方式進行法幣支付,流動性提供商則提供數字貨幣。Xanpool提供的API和秘鑰管理工具在中間進行定價、數字資產轉移等操作,類似支付寶的conditionalpayment的作用。Xanpool近來發展迅速,用戶量比年初增加了約17倍。

法幣支付利用本地快捷方式

Xanpool的用戶法幣層面的轉賬均使用東南亞各地的本地快捷支付方式:1)香港FPS,AlipayHK;2)新加坡Paynow;3)馬來西亞:DuitNow;4)菲律賓:instaPay,Cebuana;5)泰國:PromptPay;6)印度:UPI;7)印尼:GoPay,Mandiri;8)越南:ViettelPay。使用門檻點,用戶上手較快。

可實現跨境支付

Xanpool進一步把數字貨幣的onramp和offramp聯合起來,做到了類跨境支付的形式。

轉賬的發起方,向數字貨幣提供商A購買數字貨幣,LPA向LPB打幣,LPB收到數字貨幣后當地以本地快捷方式,將本地貨幣打到收款人那里,完成整套流程。

P2P模式具備網絡效應

P2P模式可以廣泛利用LP的流動性和基礎設施,提供API接口的模式起量較快,流動性增長呈指數級,網絡更多的流動性會吸引更好的LP。無論是法幣端還是數字貨幣端,技術和服務的優化都可以借助合作伙伴,整體網絡效應的提升有杠桿效應。

聲音 | 經濟觀察網:區塊鏈公司在三亞取得國內離岸區牌照有商議空間:有業內人士向記者分析,海南有望通過監管沙盒的模式開展區塊鏈以及數字資產技術的相關研究。另外提及的“離岸數字資產交易實驗室”是否能代表有區塊鏈公司會在未來大概率會取得國內的離岸區牌照、在三亞地區開展合規合法的區塊鏈和數字資產研究工作也有一定商議空間。(經濟觀察網)[2019/12/8]

Bundle-非洲的CashApp

Bundle是非洲的一家數字資產合規入場公司。Bundle的定位類似于Square的CashApp,即帶有加密貨幣和本地現金服務的錢包。用戶通過Bundle可以買賣和存儲數字貨幣,如BNB、BTC和ETH,以及存款和提取數字貨幣和當地貨幣,如NGN(尼日利亞奈拉)。Bundle內的買賣可以通過各種支付渠道處理,比如銀行卡、銀行轉賬和移動支付,也可以安全地存儲在Bundle的智能手機中。

直連銀行賬戶

用戶在Bundle開戶之后,會附贈一個本地銀行賬戶,通過尼日利亞當地的CashMerchant,可以進行現金的存取。Bundle數字貨幣賬戶可以和銀行體系連接,實現數字資產合規入場。

PrimeTrust

美國信托牌照

PrimeTrust是一家美國數字資產托管公司,擁有內華達州chartered的信托牌照。

業務豐富

PrimeTrust提供多種多樣的服務,為交易所提供法律意義上的托管和運營監控,為穩定幣發行公司提供抵押法幣信托。PrimeTrust也開始已經開始提供數字資產入場服務,稱之為CoinRamp,可以為交易所、錢包提供內嵌,也以為網站提供widget。

CoinRamp可實現6大法幣的實時清算,支持銀行卡、銀行轉賬、支票等多種支付方式,其中銀行卡支付可支持163種法幣。背后的支付處理會自動選擇最優支付通道。流動性服務商提供LiquidityAPI,可支持BTC、ETH、USDT三大幣種的兌換流動性。將連接幾十家平臺

方便易用的入場服務

PrimeTrust的入場只提供API,法幣端可采用ACH、Fedwire信用卡等方式,不承擔加密貨幣波動風險,API還可以根據網站進行定制化,具備識別客戶的功能,客戶這方面需求較高。

客戶基礎好

PrimeTrust擁有300家客戶,CoinRamp也將支持幾十家客戶,入場服務來自于客戶實際需求,也和托管業務匹配,可謂水到渠成。

數字資產合規入場模式競爭版圖思考

易用性與穩定性

入場渠道代表客戶完成法幣和數字貨幣之間的兌換,如果不考慮商品品類的不同,入場和網絡電商購物的過程差別不大,一邊是希望購買商品的客戶,一邊是賣出商品的商家。所以基礎能力就是保證客戶付款方式通暢,保障商家及時deliver,保證商品沒有問題,以及可以處理大規模的兌換。因為還在早期費率目前不是一個關鍵因素,用戶不可能到處比價,因為地區管制,也不可能嘗試所有渠道。入場和支付具有天然的相似性。

目前比較突出的商家特征

有巨大的客戶基礎,如Square,PayPal

有強大的網絡,能接入最豐富的流動性提供商

有較好的技術

有一定的合規/牌照基礎

未來競爭的情況-機構進場、區域龍頭、種類多樣

數字貨幣入場本身未來會成為一個基礎設施,成為基礎設施則費用就要適中。比如支付寶作為支付的基礎設施不能收取過高的費用,甚至需要免費。如早前的數字資產托管收費較貴,但之后費用越來越低,服務類型還越來越多。

競爭并不是純技術的比拼,競爭選手五花八門,涉及客戶類型、所在市場、當地牌照、以有客戶基礎等多方面的因素。由于牌照和市場的分割存在,會誕生地區領先的龍頭,這如同除公鏈以外的區塊鏈行業一樣沒有贏家可以全球通吃。

未來合規性會圍繞銀行這個客戶的中心進行提升。一般涉及到法幣流動,都會有本地的支付牌照,比如在美國,各家申請的都是州MoneyTransmitterLicense,歐洲會有EMI和PI,以及一些非發達國家和地區的數字貨幣牌照。銀行擁有最多的客戶資產,而銀行也只可能和合規渠道合作。

傳統機構裹挾客戶和合規優勢入場是趨勢。除銀行/托管范疇外,也不要輕視Visa和Mastercard這類傳統支付,他們有下沉到更底層基礎設施的態勢。Visa宣布和CircleInternetFinancial合作,將把穩定幣USDC集成到Visa支付網絡。Circle目前加入了Visa的FastTrack項目,如果明年順利畢業,Visa將可以發行具備USDC支付功能的信用卡,任何使用這張信用卡的商家都可以接受USDC的支付。這顯露了一些Visa的野心,假設未來不斷將crypto入場/支付服務網絡并入Visa,實際上crypto就可以無縫連接到傳統的支付網絡里,Visa就變成了crypto清結算的網關。早前Visa和眾多區塊鏈企業如BlockFi、Coinbase都宣布過合作,宣布聯合發行可以以數字貨幣支付的信用卡/借記卡。Visa的模式可能會更多獲得cryptonative企業的青睞。

由于天然的相似性,單純的數字資產合規入場可以向支付產業延伸,Coinify和Xanpool有這個趨勢。

我們預計,2021年將成為重要的分水嶺,以前數字資產合規入場以服務cryptonative企業或項目為主,2021年以后將以服務傳統機構為主,這中間的市場變化、競爭格局和商業機會不言而喻。

作者:谷燕西 美國最大的加密數字貨幣交易平臺Coinbase正在申請IPO。它現在估值是280億美元。這樣的IPO估值已經是歷史上最大的IPO之一.

1900/1/1 0:00:00分布式研報系列旨在分享分布式資本對于行業諸多賽道的深度洞察以及真知灼見。分布式研報第一期是由投資總監黃冰潔Chloe對于數字資產托管賽道的研究與分析.

1900/1/1 0:00:00行情概述: 昨日比特幣再次創出新高,第一波下殺后資金場內資金逐漸分流,主要去向為主流幣和DeFi系列幣龍頭,如LTC、XRP和UNI等;但凌晨接連出現兩次殺跌,對場內情緒有所破壞.

1900/1/1 0:00:00北京時間12月16日21時42分,比特幣價格突破20000美元。然,他的腳步并沒有停下來。在一舉破掉2萬,達到歷史性新高后,比特幣直接起飛,QKL123數據顯示,盤中比特幣最高達到了20722美.

1900/1/1 0:00:00來源:新浪財經 把脈區塊鏈發展,坐看數字經濟云起,由螞蟻鏈、羅漢堂、新浪財經聯合出品的《尋找區塊鏈力量》系列節目自8月6日起.

1900/1/1 0:00:00據OKEx行情顯示,12月16日22:18左右,比特幣繼短線觸及20800USDT后回落,報20546.1USDT,24小時漲幅為6.02%。今晚,比特幣突破20000美元,再次創造了歷史.

1900/1/1 0:00:00