BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD-0.86%

LTC/HKD-0.86% ADA/HKD+1%

ADA/HKD+1% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD+1.21%

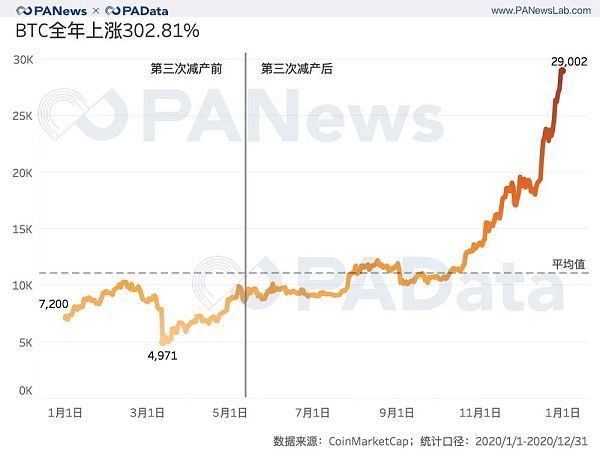

XRP/HKD+1.21%2020年開年,受“新冠”疫情影響,BTC與全球金融市場的共振加劇,未能幸免于暴跌,3·12當天幣價跌破5000美元,幾近腰斬。這恰逢比特幣網絡第三次減產前夕,低迷的幣價和持續上漲的算力降低了礦工的“減產預期”。隨后,DeFi流動性挖礦興起,BTC不溫不火,在10000美元關口徘徊。進入11月,全球最大的數字貨幣資產管理公司灰度大幅加倉BTC,機構下場為市場添了一把火,BTC快速上漲,并在最后一天以29001.72美元的年內新高刷新了歷史最高幣價。

在這頗具戲劇性的走勢背后,BTC的交易市場和鏈上活動都發生了哪些變化,又隱含了哪些趨勢呢?PAData將通過對8組(市場/鏈上)數據的分析來全景回顧BTC的2020年。

本文預計需要閱讀20分鐘,建議收藏。

數據回顧:

全年幣價上漲302%,日均幣價波動率約為4.32%,單邊上行趨勢顯著。

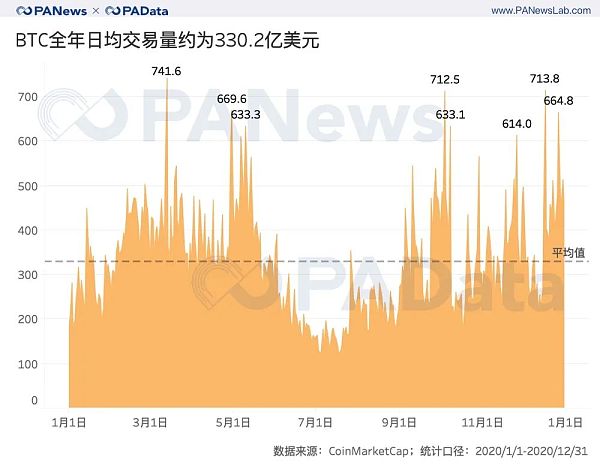

BTC全年日均交易量約為330.2億美元,全年總交易量突破12萬億美元。

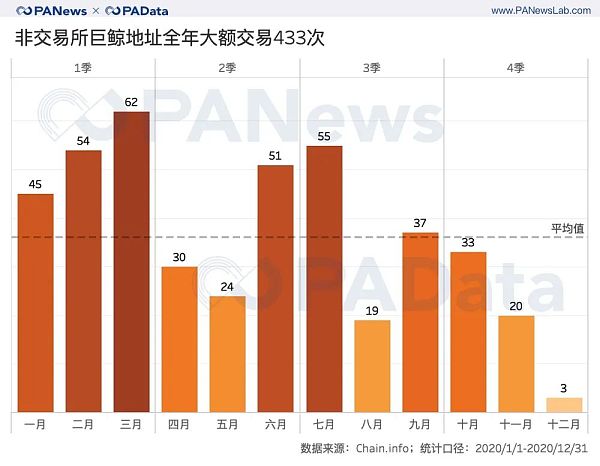

全年523個“巨鯨”地址共進行了433次大額交易。幣價上行的確定性越強時,“巨鯨”大額交易越不活躍。

監測范圍內的12家交易所累計流出約35.37萬BTC。

下半年灰度的BTC信托基金規模從35.55億美元擴大至174.75億美元,增持超139億美元。

全年日均活躍地址數約為89.59萬個,且與幣價同步增長。

全年鏈上結算次數累計突破了1.12億次,較2019年減少了約700萬次,基本持平。

BTC整體供應增量成緩慢增長趨勢,今年新增供應量較2019年減少了225970枚。

全年非流動或極低流動的BTC增長了約107.18萬枚。

全年鏈上交易手續費總計超2.63萬BTC(3.26億美元),幣本位較2019年增長約32.83%,美元本位較2019年增長約108.97%。

第三次減產后,礦工日均手續費收入占總收入的比重從減產前的1.78%暴漲至9.42%。

2020年,BTC仍然是全球表現最佳的資產。根據CoinMarketCap的數據,BTC在2020年從約7200美元(1月1日)上漲至約29002美元(12月31日),年漲幅達到302.81%,遠超其他主流金融資產。比如,根據Wind的統計,2020年漲幅最高的傳統資產是COMEX白銀(紐約商業期貨交易所白銀期貨),全年上漲約35.2%,其次是LME銅(倫敦期貨交易所銅期貨)和滬深300指數,全年分別上漲約24.3%和23.7%。

Arbitrum鏈上賬戶總量突破500萬:金色財經報道,據Dune Analytics最新數據顯示,以太坊Layer 2網絡Arbitrum鏈上已創建賬戶總量突破500萬,本文撰寫時達到501萬個,其中活躍賬戶總量為419.6萬個,占比約為83.75%。此外,當前Arbitrum鏈上鎖定總價值約為57.97億美元,合約創建總量約為203萬個。[2023/4/17 14:09:14]

盡管年初BTC市場受到全球金融市場震蕩的影響,幣價在3月12日暴跌37%以上,但11月以后,幣價快速拉升,兩個月上漲了111.12%,12月31日報收29001.72美元創年內新高,全年平均幣價約為11116美元。值得注意的是,今年第三次減產后半年內,幣價上漲了76%,遠高于第二次減產后半年內幣價37%的漲幅。

今年,BTC幣價的高增長還與低波動率并存,這展現了顯著的單邊上行趨勢。根據統計,BTC全年日均幣價波動率約為4.32%。其中,3月受到“黑天鵝”事件影響,幣價波動較大,月均波動率高達10.05%,7月幣價最為平穩,月均波動率僅為2.46%。

二級市場中,今年BTC的日均交易量約為330.2億美元,全年總交易量突破12萬億美元。從分布上來看,今年2月至5月和9月至12月是兩個交易的高峰,而6月至8月則是交易的低谷。全年共有23天單日交易量突破500億美元,其中3月12日、12月17日和10月4日單日交易量更放量突破700億美元。

全年量價關系并非完全對應,就整體上而言,幣價上行趨勢連貫且顯著,但交易量則呈波段分布,尤其是今年6月至9月期間,幣價穩中有升,但交易量卻有所下跌。

在BTC持續放量上行,并以29001.72美元的價格刷新歷史最高價格的背景下,市場普遍看好BTC在2021年延續上漲趨勢。其中一個判斷依據就是MVRV。該指數是一種反映長期投資者偏好的指數,代表流通市值與實現市值的比值,如果大于1,意味著當前價格高于市場參與者的總體價值共識,定價被高估,且數值越大意味著定價被高估的程度越高,反之亦然。截至12月31日,MVRV指數約為3.141,低于2017年12月7日4.717這一前高。

Mysten Labs CEO:即將推出的Web3基金將不限于投資Sui生態:金色財經報道,Mysten Labs 聯合創始人兼首席執行官 Evan Cheng在 The Scoop 播客上證實,他正在探索一個 web3 風險基金。Evan Cheng表示,有很多 web3 基金,但投資人正在尋找更不局限于特定生態系統并且與 LP 非常一致的東西,還得到真正從根本上理解 web3 技術和產品的人的支持。此外,Evan Cheng 還表示該基金將不會只投資于 Sui 生態。

金色財經此前報道,Cheng 正在尋求為 web3 基金籌集超過 1 億美元的資金。[2023/2/27 12:32:20]

并且從歷年MVRV均值來看,今年均值約為1.762,低于2017年的2.705,這意味著今年幣價上行途中造成的資產泡沫化水平較上一輪牛市期間有所降低,這為2021年BTC的持續上漲提供了良好的基礎。

大額持幣者的交易動向因被認為可能影響市場走向而備受關注,如果將年末余額大于2000 BTC的非交易所地址定義為“巨鯨”地址的話,一共約有523個地址。這些地址全年共發生433次單筆超過2000 BTC的大額轉賬,月均約36次。

如果結合全年幣價走勢,可以發現,四季度幣價上行的確定性增強時,“巨鯨”大額交易越不活躍,僅有56次。尤其是在幣價連創新高的12月,“巨鯨”幾乎都在“沉睡”,全月大額交易僅3次,為全年最少。

523個發生大額交易的“巨鯨”地址中52.58%的地址都只發生過1次大額交易,另外有43.40%的地址發生過2次大額交易,發生3次及以上大額交易的“巨鯨”僅有4.02%。因此,即使是發生大額交易的“巨鯨”,全年交易活動也并不活躍。

元宇宙項目Creatora完成1000萬美元A輪融資,a16z領投:1月16日消息,元宇宙項目Creatora完成1000萬美元A輪融資,a16z領投,該筆資金致力于打造以Z世代為中心的元宇宙平臺。據悉,Creatora是一個用戶生成內容(UGC)元節引擎,使創作者能夠創建、分發和MetaFi游戲。

Creatora為用戶提供獨有的加密原生自治世界,其功能包括交叉播放和即時訪問。此外,平臺內所有建立在土地上的東西都是可交易的。這包括模型、游戲、API等。[2023/1/16 11:13:56]

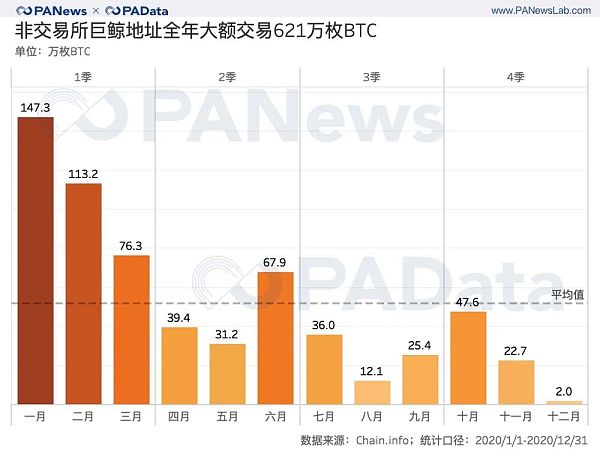

從交易額來看,全年非交易所“巨鯨”共交易了約621萬枚BTC,按照交易當天幣價折算,相當于581.42億美元。

根據統計,今年“巨鯨”月均大額交易額為51.77萬BTC,其中,一季度是“巨鯨”大額交易量最大的一個季度,總計336.9萬BTC,按交易價折合約283.28億美元,四季度是“巨鯨”大額交易量最小的一個季度,僅交易了72.4萬BTC,按交易價折合約100.55萬美元。

各大交易所仍然是BTC交易的主要場所,截至12月31日,交易所錢包地址中的BTC總額超過205.12萬BTC。其中,Coinbase的余額最多,共有超過89.35萬BTC,大約占到整個BTC交易市場的43.56%。其次,OKEx、Binance、Huobi的余額也都超過了15萬BTC,與Coinbase一樣,都是全球主力BTC交易市場。

但是,從交易所全年BTC凈流入量來看,今年監測范圍內的12家交易所累計流出約35.37萬BTC。在各大交易所中,OKEx、Poloniex、Binance和Coincheck的余額呈凈流入狀態,其中。OKEx凈流入量最多,達到了15.32萬BTC。其余8家交易所的余額都呈凈流出狀態,其中Huobi和Bitfinex凈流出量較多,都超過了10萬BTC。

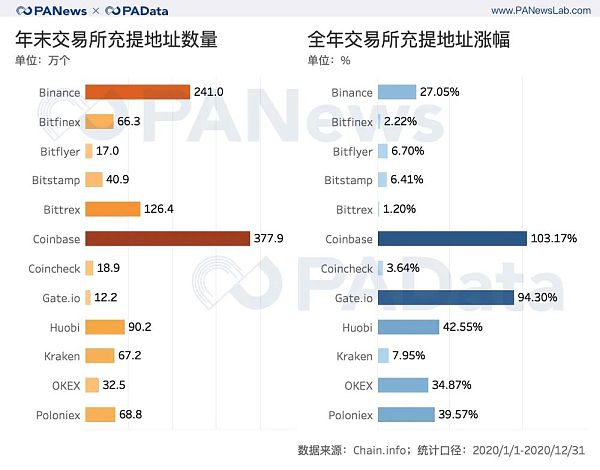

交易所的充提地址數量在一定程度上與用戶的數量成正比,充提地址數量越多意味著用戶數量越多的可能性也越高。從各交易所全年充提地址的數量變化來看,今年參與BTC交易的用戶數量有所增長,其中Coinbase和Gate.io的充提地址數量增長最多,分別達到了103.17%和94.30%。另外,Huobi、Poloniex、OKEx和Binance的充提地址也增長了25%以上。

過去24小時超過1.17億美元頭寸被清算:金色財經報道,數據顯示,過去24小時超過1.17億美元頭寸被清算,其中比特幣和以太坊占據了大部分頭寸,超過92%的清算都是多頭頭寸清算。在過去24小時內,ETH 的清算金額超過4500萬美元,而 BTC 的清算金額約為 3300萬美元,再此之后,狗狗幣清算330萬美元,萊特幣清算300 萬美元是下一個最大的清算對象。[2022/12/16 21:49:19]

截至12月31日,監測范圍內的12家交易所共有1159.27萬個充提地址。Coinbase和Binance是充提地址數量最多的兩家交易所,分別達到了約377.9萬個和241.0萬個,其次,Bittrex和Huobi的充提地址數量也在100萬個上下。

今年最值得關注的市場動向之一就是機構資金的持續入場。市場普遍認為,機構持續入金推動了此輪牛市的形成。其中,備受關注的大機構就是灰度(Grayscale)。根據灰度發布的持倉數據,今年下半年灰度的BTC信托基金規模從35.55億美元擴大至174.75億美元,漲幅達到391.57%,相當于翻了近5倍。尤其是四季度,灰度持續大規模增持使BTC信托基金的規模增長了263.13%。

灰度BTC信托基金的份額GBTC在二級市場上的溢價也在下半年呈現上升趨勢,7月1日GBTC的場外溢價約為10.77%,12月31日GBTC的場外已經約為17.00%,整體漲幅約為7個百分點,但如果計算全年最大溢價漲幅的話,12月21日40.20%的最高溢價率相較9月23日6.21%的最低溢價率高出近34個百分點。GBTC場外溢價水平的波動率要顯著高于下半年現貨二級市場的幣價波動率。

從統計數據上來看,今年全年日均活躍地址數約為89.59萬個,且隨著幣價不斷攀升,全年鏈上日活躍地址數量也呈現明顯的上升趨勢。其中,在四季度全年用戶最活躍,季度日活躍地址數達到了101.31萬個,較一季度日均73.61萬個活躍地址上漲了37.63%。其中,單月日活躍地址數最高的12月達到了約107.14萬個。另外,11月的日活躍地址數也超過了100萬個,約為102.58萬個。

美SEC主席:要讓一些“所謂的”加密貨幣借貸組織合法注冊:7月21日消息,美國證券交易委員會(SEC)主席Gary Gensler今日接受CNBC財經節目Squawk Box采訪時表示,該監管機構正在尋求讓一些“所謂的”加密貨幣借貸組織合法注冊,因為這些組織其實更多地作為投資公司運營。

Gary Gensler 稱,大型金融機構決定是否要為其客戶的投資組合中包含加密貨幣,必須公開與加密貨幣相關的潛在風險,“比如像Blockfi這樣公司其實就是投資公司,他們將數十萬或數百萬客戶的資金匯集起來,然后再貸出,這種公司有點像一家投資公司或一家銀行,但會提供相當高的回報,4%、8%、10%,因此SEC會讓這些公司根據證券法正確注冊并保護公眾。”[2022/7/21 2:29:38]

今年,鏈上日均活躍地址數達到了近年來的一個小高點。根據統計,今年日均活躍地址數較2019年上漲了約25.11%,較上一輪牛市時期的2017年上漲了約18.54%,較五年前的2015年則已經翻了近3倍。

而且,鏈上日均活躍地址數的變化與全年幣價的整體走勢基本一致,隨著市場繁榮,鏈上活躍地址數也隨之增長。收益表現較好的2017年、2020年和2021年開年,鏈上日均活躍地址數量都較多。

鏈上活躍地址數量是觀察實際活躍用戶的一個窗口,盡量兩者并不是完全相同的,但兩者的趨勢在很大程度上是相似的,即如果鏈上活躍地址數量增多,很大程度上意味著實際活躍用戶也在增多。

鏈上結算效率是衡量區塊鏈發展和未來應用的重要指標。根據統計,今年全年鏈上結算次數累計突破了1.12億次,較2019年減少了約700萬次,跌幅約為6.25%,基本持平。全年月均鏈上結算937.97萬次,其中,7月是鏈上結算次數最多的一個月,達到了1015.8萬次。而且,與2019年情況相似,今年鏈上結算次數與幣價沒有統計相關性,也即,影響鏈上結算次數的并不是幣價起伏。

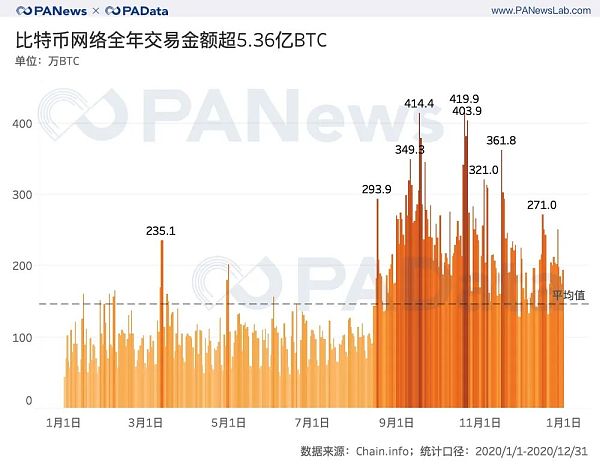

今年全年累計結算總額約為5.36億BTC,較2019年全年結算約5.17億BTC增長了約4300萬BTC,漲幅約為8.32%。如果考慮到BTC幣價的變化,按照每日幣價折算,今年完全累計結算金額相當于6.51萬億美元,較2019年全年結算3.93萬億美元增長了約2.58萬億美元,漲幅約為65.65%。

全年日均結算金額約為146.7萬 BTC,按每日幣價折算,大約為178.02億美元。從全年鏈上結算金額的趨勢來看,9月以后,鏈上結算金額明顯擴大,其中10月20日、9月17日和10月22日三天的日結算金額均超過400 萬BTC。另外,全年還有41天的日結算金額超過250萬BTC。

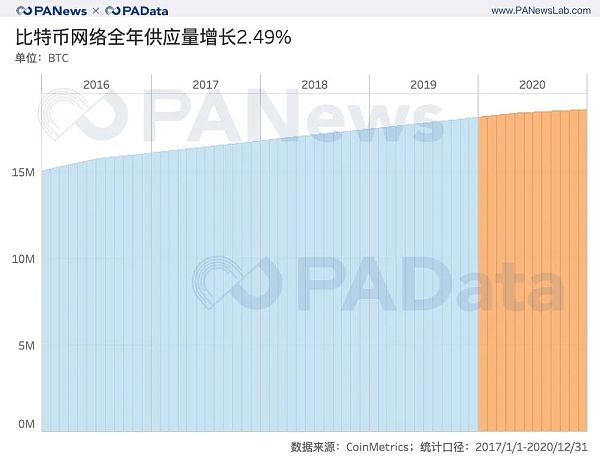

截至2020年12月31日,BTC的總供應量約為1858.68萬枚,全年新增供應45萬枚,通脹率為2.49%。受到第三次減產的影響,今年新增供應量較2019年減少了225970枚。最近五年,BTC的整體供應增量緩慢增長,增速逐年放緩。

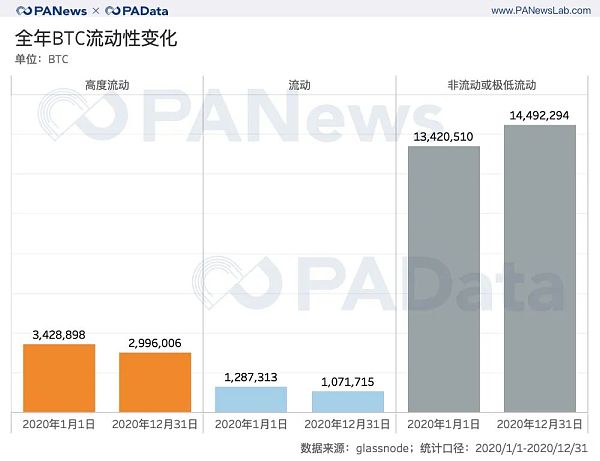

glassnode將持幣實體一定時間范圍內BTC累計流出和累計流入的比率作為衡量BTC流動性的指標,如果這一比率低于25%則被視為非流動或極低流動的BTC,如果這一比率介于25%至75%之間則被視為流動的BTC,如果這一比率高于75%則被視為高度流動的BTC。

根據監測,今年非流動或極低流動的BTC增長了約107.18萬枚,占總供應量的比重提高了約4個百分點。另一方面,流動和高度流動的BTC都所有減少。流動的BTC全年整體減少了約21.56萬枚,占總供應量的百分比也降低了約1.3個百分點。高度流動的BTC全年整體減少了43.29萬枚,占總供應量的百分比降低了約2.7個百分點。從總體上來看,今年BTC的流動性降低了。

今年全年鏈上交易手續費總計超2.63萬BTC,按照每日幣價折算,大約相當于3.26億美元,幣本位較2019年增長約32.83%,美元本位較2019年增長約108.97%。

今年日均鏈上交易手續費約為71.88 BTC,按每日幣價折算,則大約于89.01萬美元。但是全年手續費分布以第三次減產為分界線,呈現較大差異。

在第三次減產前(不含減產當日),日均交易手續費大約為32.59 BTC,按每日幣價折算,大約為26.19萬美元。在第三次減產后(含減產當日),日均交易手續費則上漲至94.05 BTC,較減產前增長188.59%,如果按照每日幣價折算,日均交易手續費約為124.45萬美元,相當于較減產前翻了4.75倍。全年共有10天單日交易手續費及超過200 BTC,其中,11月3日、10月31日、10月30日和11月5日的交易手續費都超過了260 BTC,為全年較高水平。

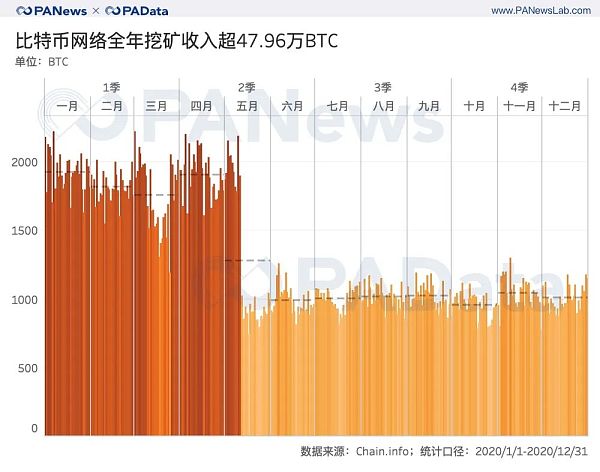

盡管減產后交易手續費有較大幅度的提升,但是這仍然不能彌補礦工總收入的減少。根據統計,今年BTC礦工的累計總收入約為47.96萬BTC,按照每日幣價折算大約為50.12億美元,幣本位和美元本位分別較2019年“縮水”31.26%和3.78%。

全年日均挖礦收入約為1311 BTC,按照每日幣價折算,相當于1369.39萬美元。全年變化趨勢同樣以第三次減產為分界線,在第三次減產前(不含減產當日),日均挖礦收入約為1862.42 BTC,折合1514.21萬美元,第三次減產后(含減產當日),日均挖礦收入約為1003.04 BTC,折合1289.17萬美元,幣本位和美元本位分別較減產前下跌4.37%和14.86%。

值得注意的是,12月美元本位計價下的日均挖礦收入約為2232.33萬美元,為全年最高,當月的平均幣價約為21983美元。另外,11月美元本位計價下的日均挖礦收入約為1736.48萬美元,與減產前2月的日均挖礦收入相當,當月的平均幣價約為16646美元。這意味著,按照當前的網絡狀態,只有當幣價高于16000美元時,日均挖礦收入才可能與減產前相當。

受到交易手續費大幅增長的影響,鏈上交易手續費占挖礦收入的比重也從去年的平均2.8%擴大至今年的平均6.69%,增長近4個百分點。尤其是第三次減產后,日均手續費占收入的比重從減產前的1.78%暴漲至9.42%。手續費占比超過20%的共有11天,其中,10月29日、10月30日、10月31日、10月28日和11月2日這5天的手續費占比都超過25%。

今年,全網算力持續溫和上漲(+35.91%),但交易次數(-6.25%)和區塊產量(-1.86%)相較去年都有所下降,在這樣的情況下,手續費大幅上調成了改善礦業邊際利潤的主要途徑,如果明年幣價穩定在較高位置,交易手續費占挖礦比重或將繼續上升。

分析師 | Carol?編輯 | Tong?

數據合作伙伴?| Chain.info?出品 | PANews

本文由加密烏托邦原創,授權金色財經首發。算法穩定幣作為近期最火熱的市場之一,涌現出許多項目,今天我們通覽所有知名的算法穩定幣項目。算法穩定幣的基礎知識與策略講解鏈接會放在文末,這里不再贅述.

1900/1/1 0:00:00Osasion歐賽公鏈自誕生起就伴隨著不少的吹捧和爭議,但鮮有人去仔細揣摩Osasion歐賽整個體系內的各個機制的設計,如果你既了解行業通行規則,又學懂Osasion歐賽的基本邏輯.

1900/1/1 0:00:00去中心化穩定幣、DEX、借貸已經構成了DeFi三大基石。循著市場規律,下一個爆發點很可能就是去中心化衍生品交易所。最近,火星財經記者和多個業內資深人士進行交流,這種觀點非常普遍.

1900/1/1 0:00:00明牌,巨鯨,華爾街,有人說2020年加密市場徹底進入了機構牛市,而灰度則被認為是這波牛市最大的發動機.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00一、事件匯總 事件1:?2020 年 12 月 20 日,伊拉克宣布將其貨幣兌美元貶值約 20%,創下了有史以來最大的貨幣貶值幅度,因為財力匱乏的伊拉克政府,正面臨因原油價格低迷導致的經濟危機.

1900/1/1 0:00:00