BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+0.97%

ETH/HKD+0.97% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.75%

ADA/HKD+1.75% SOL/HKD+4.66%

SOL/HKD+4.66% XRP/HKD+1.04%

XRP/HKD+1.04%2021年,比特幣連日連創新高!

剛剛,最新數據顯示,比特幣突破35000美元,再創歷史新高!與此同時,一則關于英國一程序員把7500個比特幣當成垃圾扔掉的新聞沖上熱搜,記者粗略計算,相當于丟了17億元。對此,網友心疼:一下子丟了十幾個小目標。

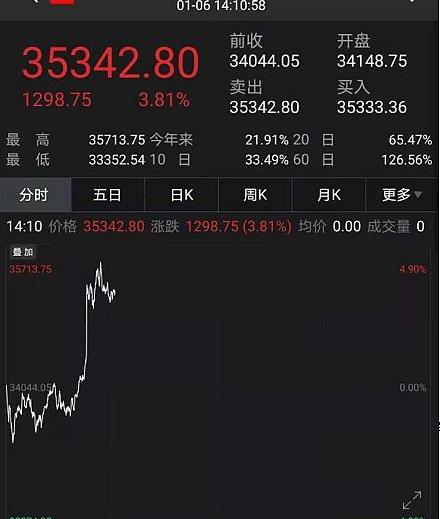

?比特幣突破35000美元創新高!

今年已經暴漲超20%!

2021年剛開啟不到一周,比特幣連創新高!

2021年1月2日,比特幣價格站上3萬美元。?

而剛剛,2020年1月6日,比特幣價格站上3.5萬美元,一度突破35700美元,續刷歷史新高。截至記者發稿,比特幣價格為35342美元/枚,相當于買一枚比特幣需要近23萬元人民幣。

CryptoQuant CEO:比特幣價格今年將達到10萬美元:區塊鏈分析初創公司CryptoQuant首席執行官Ki Young Ju透露,比特幣的價格今年毫無疑問將達到10萬美元,但他補充稱,短期內,他對缺乏重大買壓(Buying Pressure)持看跌態度。Ki Young Ju的判斷是基于Coinbase Pro數據,該數據顯示,該交易所沒有看到足夠的買壓來保持比特幣的價格上漲。

注:買盤比賣盤多得多的時候,就會出現買壓(Buying Pressure)。買壓時幣價上漲。相反,賣盤比買盤多得多的時候就出現賣壓(Selling Pressure),幣價下跌。(Cryptoglobe)[2021/1/21 16:40:41]

而今年以來,比特幣漲幅已經超23%,成為全球最賺錢的資產。

數據:以太坊兌比特幣的一個月隱含波動率達到歷史高點:Skew數據顯示,以太坊兌比特幣的一個月隱含波動率(ETH-BTC1MATMImpliedVolSpread)已達到47%的歷史高點,預示ETH和BTC短期內可能會出現明顯分化。

注:隱含波動率是用期權價格、標的資產價格和其他關鍵指標通過B-S公式計算出來的結果,衡量了期權市場對未來波動性的預期。[2021/1/7 16:39:17]

?如果把時間拉長,在2020年年初在7000多美元的價位買進,如今收益已經超過500%!

再拉長,比特幣自2009年誕生后,其第一次產生價格是2010年被購買所對應約0.0025美元,比特幣誕生以來的價格漲幅已超1400萬倍!

有程序員把7500個比特幣當成垃圾扔掉

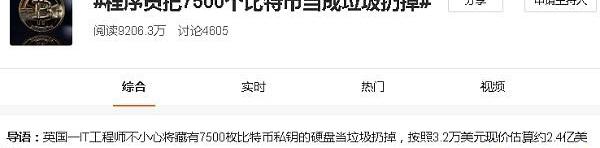

然而,在比特幣連創歷史新高的同時,有一則消息卻迅速沖上微博熱搜:程序員把7500個比特幣當成垃圾扔掉。

Deribit上線行權價格為20萬美元的比特幣期權:加密貨幣衍生品交易所Deribit已上線行權價格為20萬美元的比特幣期權,該期權的合約規格與Deribit上其他期權的合約規格類似,期權到期時間為2021年12月21日。[2021/1/3 16:18:42]

外媒稱,英國一IT工程師不小心將藏有7500枚比特幣私鑰的硬盤當垃圾扔掉。而按照比特幣目前3.53萬美元的價格計算,?目前估算超2.6億美元,近17億人民幣。

他表示后悔莫及。區塊鏈分析公司Chainalysis于2020年6月發布報告顯示,至少有370萬比特幣至少有五年沒被觸及。加密數據公司Glassnode估計,大約有300萬個比特幣將永遠丟失。自2020年10月牛市以來,約70億美元的比特幣已被重新找到。

Ripple CEO:預計未來幾年比特幣仍將保持主導地位:12月3日消息,Ripple首席執行官Brad Garlinghouse表示,預計在未來幾年比特幣仍將保持主導地位。他稱,比特幣的統治地位不會消失,其仍將是整個加密生態系統的重要組成部分。與此同時大多數人將加密貨幣視為通貨膨脹的對沖手段。(Finance Magnates)[2020/12/3 23:02:14]

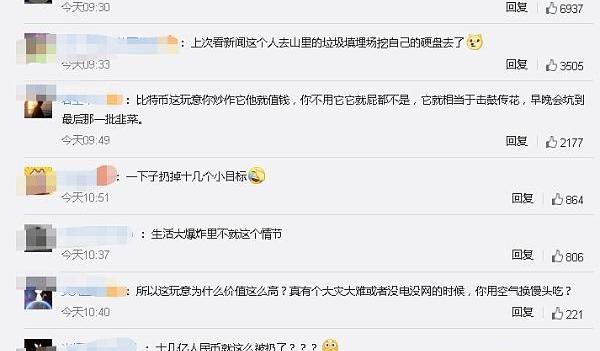

網友心疼:一下子扔掉十幾個小目標

對此,網友紛紛表示心疼:一下子扔掉十幾個小目標。

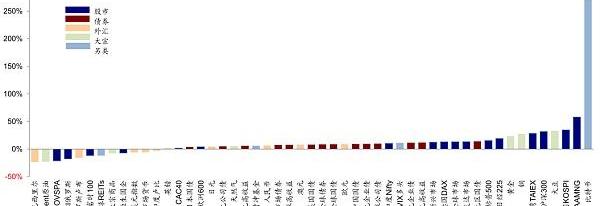

比特幣為何暴漲?

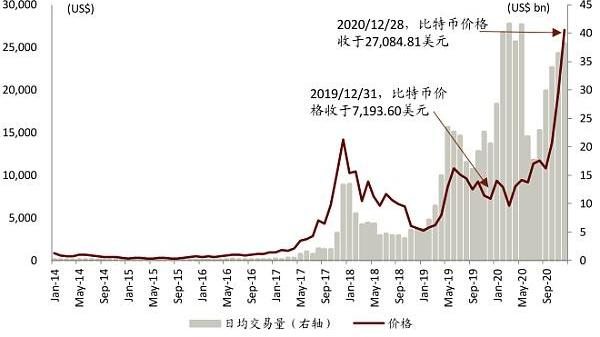

中金公司研報分析稱,比特幣價格從2019年年底的7,200美元上升至27,084美元,漲幅接近3倍,并且成為年初以來漲幅最高的資產類別,甚至超過了FAAMNG科技巨頭指數。除了全球流動性寬松帶來的影響以外,分析認為,過去一年以PayPal、Robinhood、Grayscale為代表的金融機構在拓寬數字資產渠道上的金融創新,是幣價過去一年上漲接近3倍背后的結構性原因。短期幣價可能受流動性以及投機資金進出推動,出現較大波動,但是長期來看,傳統投資人基礎的不斷擴大,利好比特幣等數字資產價格的穩定上升。

分析 | 幣安連續收到4筆共計1110萬USDT 比特幣價格有望沖新高:據合約帝鏈上數據監測顯示,北京時間6月25日17:33附近,連續轉入4筆共計約1100萬美金的USDT轉入幣安交易所同一賬戶,單筆轉出額分別為240萬枚、300萬枚、300萬枚和253萬枚。據悉,24小時內幣安交易所共計流入7010萬枚USDT,流出6950萬枚USDT,呈凈流入狀態。合約帝入駐實盤分析師Stellalou分析認為,交易所賬戶中USDT的加速流入將會導致數字貨幣市值的短線提升,比特幣價格依舊有望沖擊新高。[2019/6/25]

圖表:主要資產類別年初以來業績表現

資料來源:Bloomberg,中金公司研究部注:數據截止2020/12/28

圖表:2014年1月以來比特幣價格及日均交易量

另外,數字資產監管政策日益明確,中國香港、新加坡新法規有望推動合規交易所快速。過去一年,二十國集團牽頭制定了對以Libra為代表的GSC的監管框架,以防范金融風險。中國香港證監會在2019年制定了投資于虛擬資產的持牌資管企業的監管規則,又于2020年12月向OSL發放了第一張加密資產交易所牌照和7號牌)。新加坡制定《支付法案》,為交易所、資產管理公司,OTC等數字資產相關金融服務業在新加坡的發展奠定了基礎。

有媒體報道稱,即使是幣圈的圈內人,也毫不諱言比特幣的暴漲已是一場大泡沫,但在全球天量流動性的驅動下,比特幣成了“剛性泡沫”。不過,和三年前相比,這次有些不同。

在新冠肺炎大流行期間,由于美聯儲將利率下調至接近零的水平,投資者將大量資金投入比特幣和其他加密貨幣,以謀求更高的回報。

與此同時,歐美央行推出極度寬松的貨幣政策推高了金融市場的通脹預期,而比特幣被視為對沖通脹的最佳工具之一,這也是投資者紛紛涌入比特幣的原因之一。高盛此前指出,比特幣是對沖通脹的工具,可以與黃金共存。

如果說上一波行情的暴漲是由于大量散戶抱著賭一把的心態沖進了市場,推動了幣價,那么這次的行情很大程度上得益于機構的入局。

一般而言,當風險可控時,機構才會加入,而機構的加入提供了充裕的資金,也提高了未來的收益預期。

第一財經曾報道,OKExResearch首席研究員威廉表示,“可能與大家想到的投機或炒作原因不一樣,投機和炒作成分確實存在,但非主因。直接原因來自于高凈值和機構投資者的入場,自2020年下半年以來,諸如美國保險巨頭萬通人壽保險公司、商業分析公司MicroStrategy等機構紛紛買入比特幣;而在線支付巨頭PayPal、新加坡最大的商業銀行星展銀行也紛紛宣布將推出加密貨幣支付服務。目前超過69億美元的比特幣由上市公司持有。”

“流動性危機即將來臨,”英國交易所CoinCorner首席執行官丹尼·斯科特最近表示。他指出,GrayscaleBitcoinTrust持續大量買入比特幣,僅在2020第四季度,GBTC就買入了逾11.5萬比特幣。再加上對沖基金、共同基金和現在的保險公司等機構買家,交易所里的比特幣出現了短缺。這只能通過提高價格來解決。

GuggenheimPartners首席投資官斯科特·米納德去年年底對彭博社表示,比特幣目前的價格遠低于公允價值,考慮到比特幣的稀缺性和美聯儲“瘋狂印錢”,這種數字代幣最終應該會攀升至每枚比特幣40萬美元左右。去年11月,Guggenheim申請保留其53億美元宏觀機會基金10%的投資權利,該基金只投資于加密貨幣。他說:“我們的基礎研究顯示,比特幣的價值應該在40萬美元左右,”米納德說。“它是基于稀缺性和相對估值,比如黃金占GDP的百分比。所以你知道,比特幣實際上具有黃金的許多屬性,同時在交易方面具有不尋常的價值。”

Tags:比特幣比特幣價格SDTUSDT普通人怎么去挖比特幣2021年比特幣價格走勢圖wstUSDT幣在哪可以賺usdt幣

一.引言 自2015年創世以來,以太坊區塊鏈已歷經五個寒暑。五年的時間不僅把作為一種理念的以太坊協議?1?變成現實、使這套協議變得更加成熟、更加具體,也使這樣一套設計的特性和權衡關系暴露出來.

1900/1/1 0:00:001月10日消息,據block.one首席技術官DanLarimer在HIVE博客發布消息稱,他已經辭去block.one首席技術官職務,他寫道:在過去四年中.

1900/1/1 0:00:00原標題:《MYKEY穩定幣報告23:持續增長下仍有不確定性監管的靴子和Circle的公開信》為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告.

1900/1/1 0:00:00撰文:雷達熊,DODO創始人一個有效的市場包含巨量信息,這些信息承載了市場對價格的判斷。但是鏈上計算資源有限,要在鏈上實現一個高度靈活的市場,就好像要把大象塞進冰箱.

1900/1/1 0:00:002020年,像Uniswap、Curve和1inch這樣備受矚目的DeFi項目發布了治理代幣,其分配方案對協議過去的用戶進行了大量獎勵.

1900/1/1 0:00:00CeFi和DeFi要想有效合作還有很長的路要走,但兩者共同的努力將有助于推動加密領域的大規模采用。去中心化金融行業無疑有著巨大的潛力——其鎖倉價值已經爆發,本月也超過了140億美元.

1900/1/1 0:00:00