BTC/HKD-1.96%

BTC/HKD-1.96% ETH/HKD-4.02%

ETH/HKD-4.02% LTC/HKD-2.85%

LTC/HKD-2.85% ADA/HKD-5.59%

ADA/HKD-5.59% SOL/HKD-1.37%

SOL/HKD-1.37% XRP/HKD-4.95%

XRP/HKD-4.95%作者:RyanSelkis,編譯:陳一晚風

原文:Messari,來源:鴕鳥區塊鏈

Messari創始人RyanSelkis發布了長達134頁的《2021年加密投資理論報告》,本章為其報告的第七部分《穩定幣》。

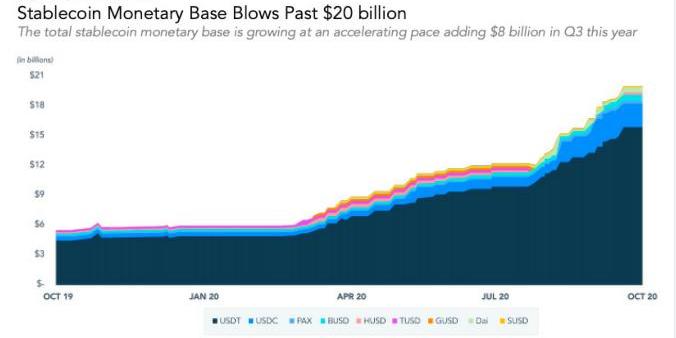

今年的加密貨幣市場無疑是瘋狂的,并且沒有任何趨勢表明2021年的市場將會趨于平穩。據數據統計,今年Tether的供應量增加了4倍,USDC增加了6倍,PAX、bUSD、hUSD增加了5倍。而借著DeFi的這波浪潮,Dai的市值暴漲了15倍,并且突破了10億美元的門檻。

最初,穩定幣的主要用途是用于交易所之間進行交易的媒介。但在2020年,加密貨幣借貸進入了市場,就不再只是流動性和穩定儲備的問題了。與傳統市場相比,如今的投資者可以從加密貨幣借貸中獲得結構性更高的收益,而且許多人已經足夠可以適應加密貨幣的特殊風險,認為將真正的美元轉移到加密貨幣是一種很“real”的購買行為。

不同類型穩定幣的激增也存在著不同的特性:可用性、穩定性、審查阻力。

你可以使用半審查阻力的USDT來獲得流動性,但你要抓住機會,不要讓它集中管理的托管賬戶在某個時刻被查獲。你也可以使用像USDC這樣快速增長的受監管的穩定幣,并相信它們的長期可用性和流動性,但要冒一定的風險,某些活動和地址可能會被該貨幣的受監管維護者列入黑名單。或者,你可以使用Dai,處理智能合約風險、黑天鵝清算風險以及Dai與美元掛鉤的常規偏差。

01USDT:加密世界的最大威脅

像比特幣一樣,USDT早就應該消失,但它卻一直存在。

Riot Games任命VeraEsports平臺為2022官方電子競技合作伙伴:2月10日消息,由Verasity提供支持的競技電競和視頻流媒體平臺VeraEsports已被Riot Games任命為VALORANT Champions Tour(VCT)亞太地區(APAC)、東南亞、挑戰者的官方電競合作伙伴和獨家內容平臺 。

據悉,Verasity是一個用于電子競技和視頻娛樂的協議和產品層平臺。使視頻發布者在任何平臺上可以顯著增加參與度和廣告的收益。

Riot Games成立于2006年, 2009年發布其首個游戲《英雄聯盟》。[2022/2/11 9:43:56]

目前,USDT的流通供應量已超過200億美元,盡管Bitfinex自2019年4月以來就卷入了一場涉及Tether與紐約州總檢察廳的欺詐糾紛,但Tether今年還是增長了150億美元,是初始的4倍還多。

Tether高調的戰斗是一個隱藏在眾目睽睽之下的灰天鵝事件。它的銀行賬戶在過去已經被凍結,除非紐約的情況出現了有意義的進展,否則Tether的實際支持者很可能會掩蓋比特幣的風險,因為被普遍接受的美元計價儲備現在缺乏明顯的替代品。

CFTC和美國司法部對BitMEX提起的訴訟對市場的輕微影響,以及從BitMEX有序地轉移到其它交易所,可能已經讓一些人得出結論,Tether的最壞情況可能將引發類似的有序轉移到其它穩定幣的市場。但是把錢從一個平臺的永續合約轉到另一個平臺是一回事,將查封的美元儲備轉移到新的銀行則是另一回事。

事實上,當你真正全面了解了Bitfinex與Tether,就會明白Tether還沒有消亡是多么瘋狂。到2021年,Tether要么面臨生存危機,要么將供應量再次翻番,而這其中似乎沒有中間地帶。

02USDC:多鏈穩定幣

假設Tether的問題最終解決了,并開啟向其它穩定幣的逐步、有序的遷移。在2021年之后,USDC是最有可能利用這一遷移輪換的穩定幣,其存款激增了6倍。

USDC聯合創始機構Circle與Genesis?Capital共同融資2500萬美元,并利用加密貨幣借貸需求的激增,為受監管的加密貨幣美元市場帶來更好的流動性。這樣你就會明白為什么近10億美元的USDC被創造出來,用以滿足DeFi的增長需求。

DFG創始人James Wo:加密市值超過2萬億美元,足以引起監管機構的注意:9月26日消息,DFG創始人James Wo在Zoom采訪中分享了他對當前加密貨幣監管環境的看法:當加密貨幣變得強大時,監管肯定會到來。2017年,加密貨幣市值對于監管機構來說太小了,但現在市值超過2萬億美元,雖然與更大的資產相比仍然相對較小,但足以引起監管機構的注意。我相信美國是非常積極的,盡管你會看到最近關于Coinbase和SEC的消息,但政府有必要進來看看行業并確定最佳方式真正規范市場。這可能非常復雜,因為我們有CeFi服務,這一點相對清晰,因為你托管了其他人的資產并適合當前的金融體系,還有其他資產符合類似法規,例如受CFTC監管的LedgerX。但是當你提到協議或DeFi時,很難定義。比特幣很容易定義,因為它絕對是一種商品。但如果你有像Staking和其他類似協議這樣的東西,監管機構需要時間對其進行明確定義。他補充說,一旦監管機構查看細節,他們找到監管業務的方法只是時間問題。(nairametrics)[2021/9/26 17:07:36]

監管機構還通過OCC對USDC發行者的銀行支持解釋信對該項目給予了支持,這極大地降低了相對于其更大、更隱蔽的競爭對手的監管風險,并推動了USDC在外匯方面的繁榮,以及對Algorand,Stellar和Solana等區塊鏈的跨區塊鏈支持。而截止撰稿前,Visa正在整合USDC。

USDC甚至被用來繞過委內瑞拉的Maduro政府,幫助美國向這個嚴重通貨膨脹的國家提供救濟,這對委內瑞拉來說是一件好事,對加密貨幣的合法性和實用性也很有幫助。但是政府有沒有意識到,他們無意中暗示了“加密美元”對依賴美元的銀行業有多重要?我不認為他們有理解其象征意義,即使USDC本身被證明是一個受到嚴格監管、監督和審查的加密美元,但是“秘密”已經泄露了。

03PAX:PayPal穩定幣?

無可否認,近年來我很少關注Paxos,因為在加密貨幣的許多重要戰役中,例如交易所、托管以及穩定幣的發行,它似乎像一個旁觀者,也許這種說法為時過早,但Paxos今年宣布了兩項重要的托管合作公告引起了我的注意。首先是與European?fintech?Revolut的合作,其次是與PayPal合作推出加密貨幣。經過一番推敲,我意識到Paxos也是其它大型交易所發行貨幣的托管合作伙伴,比如幣安的bUSD和火幣的hUSD。沒有注意到這一點讓我覺得十分惋惜,好在現在一切正常。

Gate.io 將于8月6日開啟Startup項目Gamestarter認購通道:據官方公告,Gate.io將于8月6 日 18:00 -8 月7日 10:00開啟Startup項目Gamestarter (GAME)認購通道,16小時內有效下單同等對待。用戶需要參與認購時需要同意 DAO 鎖倉 15 天才能參與認購。用戶鎖倉后到 8月7日12 點之前,請務必保證現貨交易賬戶中有不低于鎖倉數額的DAO 和足夠的付款 USDG 金額, 鎖倉數額的 DAO 或者付款USDG不足的,自動排除在有效訂單之外。當日認購結束后,系統將統計所有符合條件的鎖倉。[2021/8/3 1:31:20]

雖然Paxos與大型交易所的合作關系不一定會導致受監管的加密金融技術市場上PAX供應量激增。但像Revolut這樣的中端金融科技公司可能會默認使用PAX,但像PayPal這一類公司將采用火幣和幣安的路線。與Paxos合作推出palUSD加密美元會讓你有一個良好的開端,但并非完全從頭開始。

隨著PayPal推出其“加密套餐”,它收購Paxos的理由就變得更加充分。而我將把資金用于2021年的收購,主要有兩個理由:1.因為Paxos是一家創始人沒有急于出售的公司,2.還有其它更有可能的收購目標例如BitGo。中國有DCEP,不過當我們看到有類似中國規模的中央銀行數字貨幣的進步之前,美國將會有大量的非銀行金融加密美元。

04Dai

正如我們的新當選總統可能會說的那樣,Dai不是一個好的交易,但是可以擴展嗎?

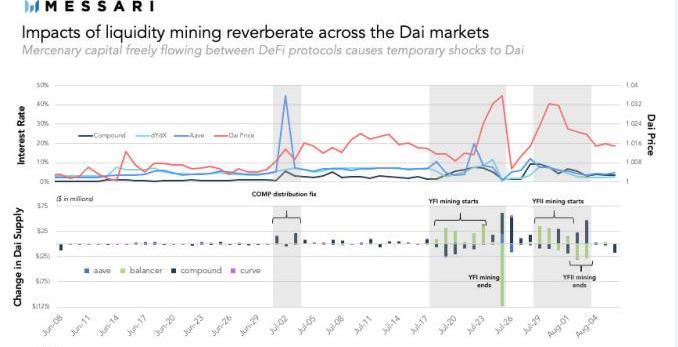

在這個問題上有一些爭論,可以歸結為Maker協議中的一個漏洞,在Dai脫離掛鉤匯率制期間,套利者很難甚至不可能減少Dai價差。我個人傾向于Dai將繼續緩慢擴張,但由于其對基于ETH的質押債務頭寸的依賴,使其規模受到了限制。

具體分析一下。使用Tether,套利者可以看到USDT為1.02美元,向Tether發送1美元來創建新的USDT,然后以1.02美元的實際美元清算他們的頭寸。或者,他們可以看到USDT以0.98美元的價格交易,在交易所上市購買,然后在Tether贖回1美元的現金。作為一個中心化實體,Tether及其創建、贖回過程存在風險,但“套利101游戲”通常是有效的。

使用Maker,事情就不那么簡單了。市場需求可以將Dai推高至1.02美元,但根據協議算法定義的質押率,創建一個新的Dai將花費1美元以上。這意味著你只能在以下情況下創建Dai:

Enjin與CryptoGames合作,將于4月12日發布VTuber NFT:區塊鏈游戲開發平臺Enjin發推稱,將與CryptoGames合作創建VTuber NFT,首批NFT為Riot Music的蘆澤サキ與長瀬有花,將于4月12日發布。

此前消息,Enjin通過私募完成1890萬美元融資,用于建立基于Polkadot下一代NFT區塊鏈Efinity。該輪融資由Crypto.com Capital、DFG Group和Hashed領投,Hypersphere、BlockTower、Blockchain.com Ventures、Fenbushi、LD Capital、Iconium、HashKey、Arrington XRP Capital、DeFi Alliance等參投。[2021/4/10 20:05:50]

1.你已經在很大程度上凈多頭ETH,否則你的借貸成本會蓋過你的獲利機會;

2.Dai的套利機會比你從其它地方的ETH質押中獲得的收益更有利可圖;

3.你相信當價格回到掛鉤匯率時,可以有利可圖地關閉債務質押債券,以低于你支付的價格回購債務質押債券。

除此之外,還有許多前提條件。

Dai的溢價交易,使得多數需求流向其它穩定幣,大多投資者認為Dai有先發優勢,但其未來供應的上限很低,因為專業套利窗口永遠不會打開。對于這個觀點我不同意,我認為CDP的自然需求將繼續增長,并在一定程度上控制住Dai的價格,它可能比人們希望的移位需要更長的時間。從長期來看,這種“慢套利”動態甚至可能會使Dai供應更具粘性,因為它是依靠Dai帶動CDP需求,而不是更直觀的其他方式。

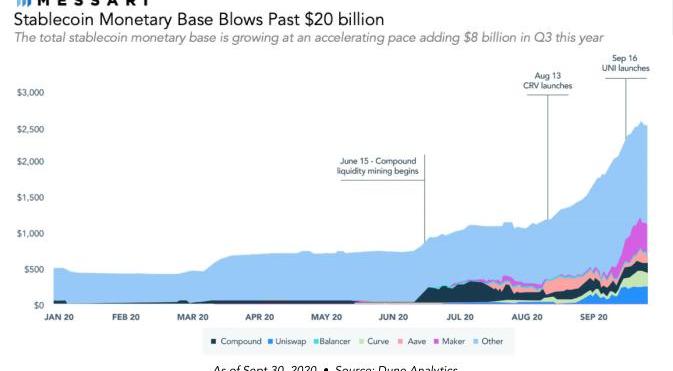

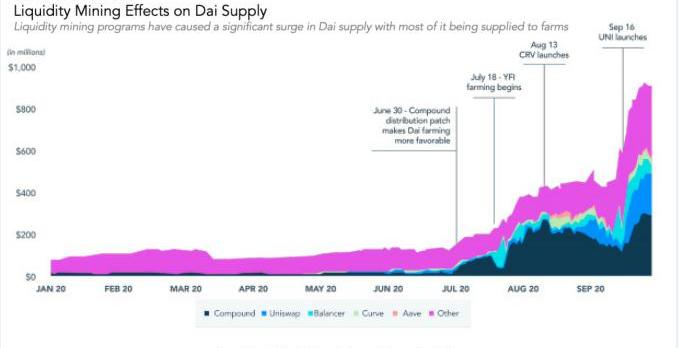

當你可以從質押率更低、質押類型更多、可借資產更多的Compound質押借貸和Aave借貸時,這種情況是如何發生的?作為一家借貸機構,Maker看起來缺乏競爭力,這對Dai來說應該是個壞消息,但事實上,同樣的競爭性借貸協議已經建立了yieldfarms,需要Dai作為其主要的分散質押品選擇之一。有一段時間,流動性挖礦的回報抵消了原本令人望而卻步的成本,創造了新的Dai,這種影響比USDC更加極端。

Messari:以太坊或將成為首個在一年內結算超1萬億美元的區塊鏈:加密市場數據聚合商Messari的數據顯示,目前以太坊30天滾動日均交易量為70億美元,而比特幣處理量不到30億美元。據悉,第三季度的去中心化金融(DeFi)繁榮的導致ETH網絡處理的日交易量增加。如果按照目前的趨勢繼續下去,Messari預測以太坊或將成為第一個在一年內結算1萬億美元的區塊鏈。[2020/10/23]

如果人們可以安全地用1.05美元賺取1.1美元,他們就會用1.05美元購買1美元。這就是今年夏天所爆發的DeFi的本質,當時投機者哄抬Dai,以便將它送到收益率更高的流動性池中。

只要Dai完全主導鏈上的穩定幣對話,它的滅亡就會被大大夸大。先發者很難被取代。

05aDai、cDai、yDai

如果你仔細瀏覽代幣排名網站,你可能會發現“cDai”比Dai本身更大。Compound分叉的嗎?

事實并非如此。你存入100個Dai到Compound的代幣市場協議,獲得100cDai有息存托憑證,并對你鎖定在Compound的Dai進行索賠。但你的同伴可以以ETH作為抵押,將你剛存入的100個Dai借出,然后再存Dai以獲得100cDai。它是一種運行在并行協議上的準MakerCDP機制。

或者,你可以繼續通過Compound向自己借入和借出Dai,因為從COMP流動性代幣中獲得的收益高于你向協議支付的累計利息,即存款100Dai,獲得100cDai;借90Dai兌換你剛存入的100Dai,然后轉存,得到90cDai;借81Dai,轉存,得81cDai...無限期地,直到你為協議支付的費用超過你的利益,并且,它沒有任何理由不借錢。

這些借貸協議及其激勵措施可能具有超流動性并具有系統風險,而且很難跟蹤。簡單地說,仍然只有100個真正的Dai被鎖定在Compound中,但可能有200個cDai未完成,因為Dai是協議等式中的“可回收燙手山芋”,即使池中也有其他質押品支持,但它不是部分系統,因為總質押品比存款債權多。

這對于Compound信貸和Aave信貸來說是正確的,盡管我們幾乎可以肯定,去中心化信用評分的出現,正在努力使穩定幣借貸細分化。

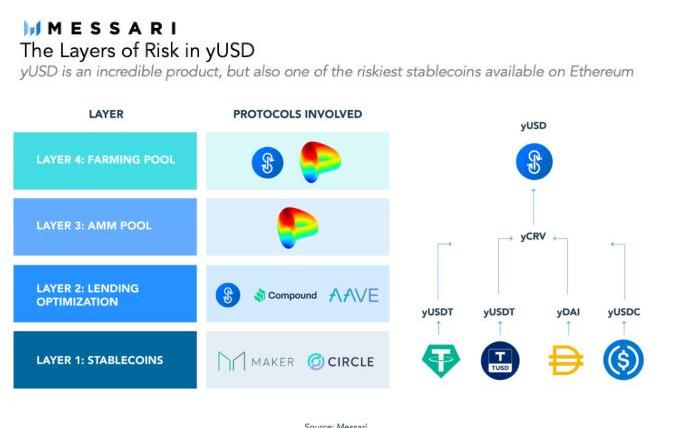

06yUSD:智能美元

也許今年最吸引人的穩定幣應用是引入了“智能穩定幣”,即流動性提供者收到的收益率代幣,以換取他們存入DeFi收益率優化器的存款。在這方面,諸如Yearn.Finance之類的項目改變了游戲規則。

如第5節所訴,用戶可以將存款保險憑證存入銀行,以換取有息存款保險憑證,該有息存款保險憑證代表用戶在Compound存款保險憑證池中的份額及其累計貸款利息。但智能美元金庫走得更遠,它會自動選擇最高利率的借貸協議和池,并隨著時間的推移動態調整參數。它們甚至更進一步,將那些計息、收益最大化的yDai代幣提供給AMM,以賺取費用,并挖掘更多代幣的流動性,這些代幣再次累積為yUSD。

正如Watkins所描述的,“yUSD可以被認為是一個超級穩定幣,它系統地從最高收益的借貸協議、Curve交易活動和CRV流動性挖礦中產生收益。自兩個月前推出以來,它已經為用戶提供了約50%的APY。”

yUSD也是風險極高的穩定幣之一,因為Yearn的保險庫確保用戶將承擔Yearn,Curve以及構成yUSD的其他借貸和穩定幣協議的Compound智能合約風險。它的用戶也承擔了任何與穩定幣掛鉤的風險。

我相信,一些團隊將在2021年推出相當于聯邦存款保險公司的保險,將違約風險轉移給投機者,并在一定的存款上限內提供比那些簡單借貸協議更“可靠”的收益。Compound和Aave是兩個已經將保險基金納入其協議的項目,因此相距不遠。

但這些創新也讓人感覺像是系統風險杠桿的早期引入,最終將導致市場崩潰。如果我是一個監管者,想證明DeFi開發者是加密資產服務提供商,我會從這里開始。并不是說我對此感到高興,我只是說如果我是邪惡的,坐在棋盤的另一邊,這將是我的一步棋。

另一方面,如果你是一個黑帽黑客,在市場變得“大到不能倒”之前,有大量的、不斷積累的動機來打破這些市場。破解DeFi大空頭的戰利品會讓GeorgeSoros臉紅,我想我們會在2021年看到一個9位數的漏洞。

07Ampleforth&Yams

有人告訴我彈性供應穩定幣很有趣,但我不懂。盡管Finematics竭盡全力在解釋Ampleforth和Yam,以及一個好朋友所做的本年度最有趣的項目。

有彈性貨幣供應來迎合爆炸式增長的人口是件好事。否則,你的賬戶單位會變得極度通貨緊縮,沒人想花掉它。另一方面,彈性貨幣供應有一種只能不斷擴張的方式,這就使其本身具有稀釋作用。當整體貨幣供應擴張時,我們需要一種重新分配貨幣代幣的方法,以確保早期持有者不會被系統性通脹稀釋,“基礎代幣”是隨著需求增加而逐漸穩定的合成品。

基礎代幣使用預言機來比較基礎代幣和目標代幣的價格。在高需求的環境中,代幣價格以溢價交易,周期性的基礎代幣使用股票紅利策略發行新的供應,使單位價格回落到現實中。

假設你用1美元買了1000AMPL,其當日交易價為1.50美元,那么只要有一個基礎代幣,協議就會發行50%的AMPL紅利。

這樣一來,從理論上講,你可以立即獲得1500AMPL,每個1.50美元,而你的1000美元投資現在價值2250美元。但這是一個明顯的會計花招,AMPL應該會立即以低于1美元的價格賣出,讓你更接近1000美元的原始投資。這就相當于人們不會因為你把一個20美元的披薩分成10份和8份就讓它付25美元。我在這里過于簡單化了,當然還有其它參數,但這是它的主要宗旨。

盡管如此,該系統還是趨于正常運行,主要有以下四點原因:

1.加密市場不如股票市場有效;

2.分叉在股票市場也同樣奏效;

3.如果逐漸有資金流入,那么會有比負基數更多的正基數;

4.在這種情況下,有辦法從這些質押資產中賺取收益。

YamFinance,以感恩節蔬菜紅薯命名,將這一理論驗證為夏季“貨幣實驗”的一部分。該協議在推出后的48小時內就積累了7.5億美元的存款。但該協議未經審計,存在嚴重的漏洞,致其淪為行業內的一個“笑談”。但它也許本可以發揮作用,因為其他與它機制類似的項目如EmptySetDollar,就獲得了爆炸性發展。

08Libra

Libra仍舊沒有任何進展,依然是持續的延遲。目前將其更名為Diem,所以所有系統都可以使用。

09Celo、Terra、Reserve

隨著非Facebook替代品走向市場,Libra的監管之痛反而使得Celo和Terra從中獲益。在我看來,到目前為止,監管機構對這些資產的反應相對溫和,主要有以下四個因素:

1.制造商的相對表現不佳;

2.專注于“智能美元”、DeFi收益率以及代幣的“基礎”化;

3.Maker、Terra、Celo、Reserve和其他穩定幣發行方的注意力分散,這使得任何一家穩定幣發行方都難以真正脫穎而出成為贏家;

4.缺乏更廣泛的協議支持和互操作性。

Celo和Terra似乎準備在ETH1.5+rollups、打包資產、“互聯鏈”的新常態中取得最大收益,并特別致力于解決上面所列的第四個問題。

Terra已經悄然成為世界上最常用的區塊鏈之一。它支持最大的非美元掛鉤的穩定幣(TerraKRW),并定期產生比比特幣和以太坊之外的任何其它區塊鏈更高的交易費用。這要歸功于它的Chai支付門戶,該網關通過其合作伙伴韓國電子商務巨頭為數百萬的MAU提供支持,迄今為止,該應用程序已促成了35億美元的交易,這給Terra帶來了一個引人注目的經濟模式。

隨著該項目在DeFi?(Cosmos,Solana,以太坊,以及更多規劃在2021年的路線圖)中得到更好的整合,這一點變得更加有趣。如果你對算法穩定發行人的東方替代方案感興趣,那么這可能是一種嘗試,因為它不僅在韓國占主導地位,而且和Maker一樣也得到了幣安,火幣和OKEx等主要中國交易所的支持。套利者可以按照1:1的比例贖回和鑄造Terra穩定幣作為基礎質押品。

然后是Celo,它抓住了“LibraminusFacebook”的價值模型。Celo使用電話號碼作為公鑰,不需要互聯網連接,這使得它成為對發展中國家有強大吸引力的實用工具。他們的支持者包括ReidHoffman和JackDorsey、a16z、USV和Polychain等基金,區塊鏈互操作專家Summa也于今年夏天加入Celo發行團隊,另外Celo發行人cLabs與Keep/tBTC、Cosmos、以太坊和波卡也進行合作。像Terra一樣,今年阻礙Celo的可能是可用性,而不是實用性。

10CBDC

在Messari,我們不太關注央行數字貨幣,因為我們傾向于關注今年對投資者有行動價值的東西。

CBDCs的進展速度非常緩慢,但中國的DCEP可能是一個例外,它將在2021年推出測試版,我預計它的全球影響最終將超過比特幣。具體原因如下:

1.CBDCs可能有助于各國央行與科技巨頭競爭支付優勢;

2.CBDCs可以促進負利率、UBI和更積極的監督;

3.CBDCs可以減少較小地區對美元的依賴;

4.CBDCs可以提高整個銀行系統的正常運行時間和互操作性。

雖然這并不算什么,但還是需要幾十年才能實現。

淺談NFT的產權爭議:當你買入NFT究竟買到了什么?區塊律動BlockBeats 剛剛 14 說起區塊鏈技術,最重要的特點便是消除數據傳輸以及數據記錄的中介.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:001月5日,Skew數據顯示,灰度ETH信托溢價率快速下跌,從兩周前的250%左右跌至不到25%,創2個月以來的新低.

1900/1/1 0:00:00原標題:《波場再陷證券爭議》1月5日,波場TRON「違反證券法被美國監管機構調查」的消息在國內幣圈傳開.

1900/1/1 0:00:002020年12月26日,在第二屆與時共創年度金色盛典上,BiKi榮獲“2020年度區塊鏈百強企業”、“2020年度最佳數字金融服務平臺”、“2020年度最具影響力品牌獎”.

1900/1/1 0:00:00古往今來,人們一直嘗試進行各種預測。前有先知與占卜師等,用塔羅牌、水晶球等特殊物品來預測尚未發生的事情,后有科幻作家用文字與極盡詭譎的想象讓人類提前感知真實的未來.

1900/1/1 0:00:00