BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+2.59%

LTC/HKD+2.59% ADA/HKD-1.1%

ADA/HKD-1.1% SOL/HKD+3.09%

SOL/HKD+3.09% XRP/HKD-0.52%

XRP/HKD-0.52%

Cream始于對Compound的分叉,也是借貸協議。不過隨著DeFi的發展,隨著Cream融入AC的生態,它開始呈現出不一樣的演化路徑。其中之一就是它的IronBank。

TheIronBank一詞源于《權力的游戲》,它是來自于自由城邦布拉佛斯的銀行,它一直資助相關玩家坐上鐵王座,是權力游戲中最重要的背后力量之一。它有一句名言是“鐵金庫不容拖欠”。Cream的鐵金庫有什么特色?它會資助哪些協議走向DeFi的“鐵王座”?

SecretNetwork創始人提議參考并復刻Luna-UST經濟模型:3月28日消息,隱私區塊鏈Secret Network創始人兼CEO guy發起社區討論,提議參考并復刻Luna - UST經濟模型,擴展Secret Network的生態系統,從而讓 SCRT 成為生態系統的焦點貨幣,譬如通過燃燒SCRT可以以無滑點的方式鑄造另一種貨幣。目前首批候選項目中,計劃至少支持一個穩定幣,并至少與有一個MPC項目合作,將Secret Network作為其Cosmos L1,同時隨著時間推移,可以使用社區治理添加其他代幣。為實現該目標,后續可能會進行硬分叉,向合約或模塊發布新的非流通SCRT。[2022/3/28 14:22:29]

IronBank:協議到協議的借貸平臺

Cream的鐵金庫是借貸平臺,但它跟普通的借貸平臺不一樣,它是協議之間的借貸平臺,它可以為DeFi生態提供流動性支撐。

Morgan Creek首席執行官:比特幣不會再跌至零:金色財經報道,加密貨幣對沖基金Morgan Creek的首席執行官Mark Yusko表示,比特幣跌至零的想法已不再可能。Yusko稱:“我們已經達到了網絡效應的臨界點,這項技術將持續存在。除了價值儲存用例之外,它還要做很多事情。現在,我們將走向真正的數字化和去中心化的世界,這要優越得多。”Yusko補充說,鏈上的基本面表明了比特幣的持久力。[2021/4/13 20:12:23]

CreamV1是對Compound的分叉,它是目前主流的DeFi借貸模式,為用戶之間提供借貸。Cream打了一個比喻,說傳統金融中點對點借貸市場規模大約700億美元,而美國公司債務在2020年增長到10萬億美元以上,而公司之間的借貸可以類比于DeFi協議之間的借貸。這個比喻不一定恰當,協議應用和企業也沒有可比性。不過,DeFi協議和協議之間的借貸也有可能發展成為較大規模的市場。這在當前是一個還未得到開墾的領域。

PancakeSwap與Cream Finance已重獲其DNS訪問權:PancakeSwap與Cream Finance均表示已重新獲得對其DNS的訪問權。昨日晚間,PancakeSwap、Cream Finance相繼表示遭受DNS劫持。(The Block)[2021/3/16 18:48:01]

協議之間的借貸會推動DeFi之間的資本效率的提升,讓不同協議之間的資金快速流動起來,從而開辟出DeFi的新領域。

IronBank的零抵押借貸

目前所有的DeFi借貸協議,從Maker、Compound、Aave都是超額抵押的,Cream的IronBank試圖采用信用體系,實現無抵押的借貸。如果能夠順利落地,這在DeFi領域會解鎖資本的流動性。

IronBank會設置白名單,如果一個協議列入白名單,就可以獲得一定額度的信用,通過這個信用可以直接向CREAMV2借錢。按照CREAM的說法,它類似于其借款用戶具有足夠抵押之后可以允許借入一定的貸款,這里的主要區別在于不用犧牲其流動性即可獲得所需貸款。

美國法官否決任命受托人監督加密貸款機構Cred重組的動議:加密貸款機構Cred仍將控制其即將破產的業務。在周五舉行的初步聽證會上,美國特拉華州破產法院法官John Dorsey否決了任命破產法第11章受托人監督Cred重組的動議。法官在裁決中警告說,如果Cred的股東Dan Schatt和Lu Hua試圖解雇負責Cred重組的Cred董事會成員Grant Lyon,那么法院將介入并任命一位受托人來監督破產。John Dorsey還任命了一名審查員,對Cred的業務進行獨立調查。Cred在10月份凍結了提款和存款,并在11月份宣布破產。據幾名Cred前雇員說,該公司根據破產法第11章申請破產并沒有說明全部情況。任命破產法第11章受托人的動議是由負責破產案管理的美國司法部(DOJ)部門提出的。(Coindesk)[2020/12/19 15:44:38]

流動性挖礦項目Cream推出自動做市商CreamY:流動性挖礦項目Cream今日發推宣布,推出資本高效(Capital Efficient)的動態AMM(自動做市商)CreamY。creamY允許:動態池(Dynamic pool)更新;收益穩定的資產;整合流動性以避免分散的資金池;單面流動性。creamY將與穩定幣、BTC和ETH交易所一起推出,CREAMY LP獎勵也即將推出。[2020/9/20]

IronBank目前暫不向所有協議開放,每個列入白名單的協議都會有信用額度的上限。這些協議可從IronBank借入wETH、DAI和y3CRV,后續還會添加USDT,USDC,sUSD,mUSD,DUSD,LINK,YFI,SNX,WBTC,CREAMV2會專注于主流DeFi資產。不過CREAM自身還會繼續引入更多的抵押借貸的資產。

IronBank會“扶植”誰

在《權力的游戲》中,鐵金庫要扶植合適的人坐上鐵王座,而CREAM的IronBank要“扶植”誰呢?作為AC生態中的重要樂高之一,它首先服務于其更熟悉的內部生態項目。

*?YFI

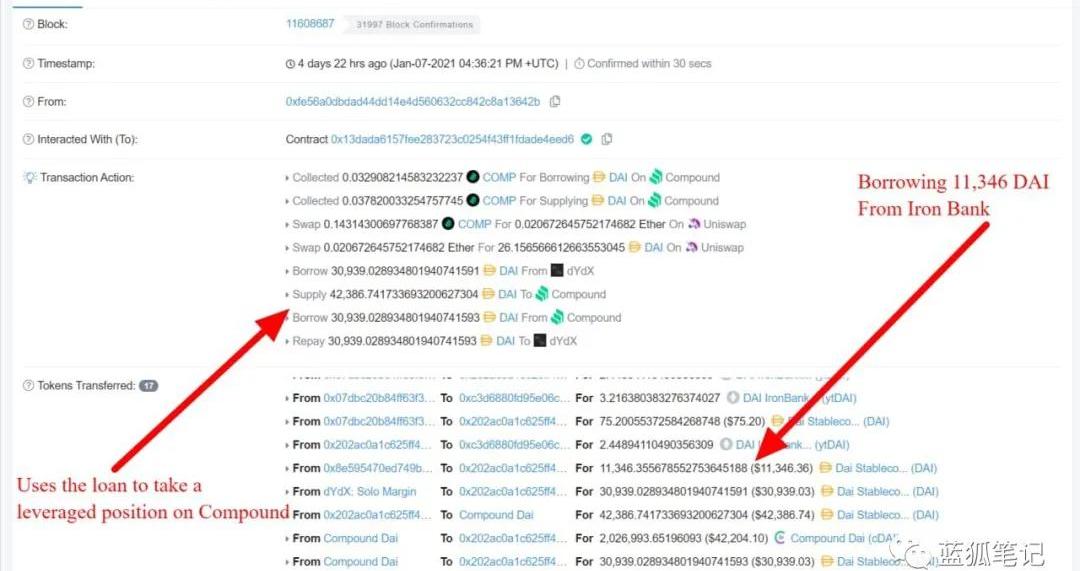

YearnV2推出后,策略者可以從“鐵金庫”中借入資產。IronBank會支持Yearn的yVault開發出帶杠桿的流動性挖礦策略以及跨資產策略。用戶通過CREAM存入DAI并借出等值的ETH,然后通過使用AlphaHomora的杠桿挖礦產品,進入SushiSwap的流動性資金池。通過杠桿,用戶可以獲得高達80倍或90倍杠桿來進行SUSHI、CRV、ALPHA等挖礦,這是非常高的杠桿。Yearn還在啟動通過IronBank杠桿化其策略的抽象。至于具體細節,目前還不清楚。

*?Alpha?

AlphaHomora跟CREAM合作,試圖推出第一個低抵押的協議間借貸產品。也就是,AlphaHomoraV2合約可以按照低抵押模式從CREAMV2的鐵金庫中借錢。

AlphaHormoraV2向IronBank借入流動性,然后將其提供給其用戶。由于低抵押產品會激發出更多的借貸需求,這些需求會刺激更高的借入量,CREAM的用戶會因此受益,因為可以獲得更高的收益率。而AlphaHomora的用戶也會受益,他們可以通過杠桿化挖礦,提升收益。

鐵金庫之于DeFi

從CREAM對IronBank的描述看,它試圖為整個DeFi協議提供更大的流動性。首先CREAM會通過跟AC生態項目合作,為YearnV2提供資金杠桿。CREAM也有計劃發布Yearn的“穩定信用”產品。

此外,鐵金庫的新借貸模式也會帶來風險監控方面的需求。CREAM計劃跟經濟分析的團隊合作跟蹤CREAM平臺的財務情況,也會通過COVER、NexusMutual等保險合作,增加保險范圍。

鐵金庫之于Cream代幣持有人

在超額抵押模式的借貸中,CREAM的借貸市場需求受制于抵押資產等各種限制,而如果是低抵押甚至是無抵押的信用模式,這會釋放借貸需求,從而推動市場規模的上漲。

IronBank有機會釋放借貸的需求,如果確實能做到這一點,意味著更多人會通過CREAM市場進行借貸,而CREAM協議的儲備池可以捕獲費用。在IronBank白名單上的借款人可以通過CREAM的流動性參與更多的DeFi活動,賺取更高的收益,與此同時,它也會為CREAM的持有人帶來收益。如果CREAM的鐵金庫模式能夠跑通,能夠比擬于《權力游戲》中“IronBank”角色,那么,CREAM代幣捕獲價值也是遲早的事情。

當然,如果這個模式并沒有跑通,那么,其捕獲費用也不會有相應提升。未來幾個月,我們就可以看到實際的效果。

不存在沒有高風險的高收益

雖然我們看到,通過協議之間的協作,釋放了更多資金的流動潛力,可以獲得更高的收益。但從來就沒有高收益是不伴隨著高風險的。參與者要充分認識這一點,做好風險控制。

鐵金庫能否成為DeFi的流動性后盾

傳統銀行為經濟活動提供了大量的資金支撐。而DeFi銀行能否在加密領域承擔相應角色?CREAM協議將其重點從個人用戶借貸轉向協議之間的借貸,它試圖通過無抵押的模式提高資本的效率,提供更好的流動性,成為DeFi流動性的重要支撐,從而釋放DeFi協議的潛力。它能否成功還不得而知,但這種模式的探索會給DeFi帶來更多的可能性。

-------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

2020年,從?staking到DeFi,加密世界的兩大頂級概念,驅動波卡獲得“2020年市值最高”項目的殊榮.

1900/1/1 0:00:00NewBloc投研:解析原油、美債對比特幣價格的影響 Odaily星球日報 剛剛 27 一、事件匯總 事件1:?2020年12月20日,伊拉克宣布將其貨幣兌美元貶值約20%.

1900/1/1 0:00:001月12日,AragonOne公司的CEO?JorgeIzquierdo宣布辭職。該公司是區塊鏈項目Aragon的母公司,介紹信息顯示其為「在線企業和去中心化組織提供自治解決方案的區塊鏈企業」.

1900/1/1 0:00:00根據ETH2GO.com數據,ETH2.0現在的質押收益率為9.9%。本文由Cryptotesters和Consensyscodefi公司相關成員共同撰寫.

1900/1/1 0:00:002020年比特幣行情大起大落,有人爆倉,有人封神。合約、杠桿、現貨誰跑贏了?極端行情常有,而常勝將軍不常有.

1900/1/1 0:00:00比特幣雖然目前還處在震蕩區間,但這兩天的波動幅度實在太大,每天百分之十以上的波動,節奏踏錯基本就是血本無歸,爆倉十億美金以上都已經見怪不怪了.

1900/1/1 0:00:00