BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+0.2%

SOL/HKD+0.2% XRP/HKD+0.25%

XRP/HKD+0.25%加密貨幣領域最讓人贊嘆的地方在于其不斷的創新,而新年伊始開始興起的算法穩定幣,無疑是目前最具野心、最具天馬行空想象力的貨幣創新實驗---試圖拋棄傳統的人為操控,力求以算法本身,實現貨幣的穩定性。

可以說,開發算法穩定幣的嘗試是一場算法與人性的較量。算法,追求的是絕對理性,以代碼形式呈現事先設定的規則,其運行邏輯不受環境左右;人性,往往在“動物精神”下表現出貪婪和恐懼,引發市場的暴漲暴跌。

然而,這造成了當前算法穩定幣普遍存在的一個悖論:在初期,為了實現市場規模的擴張,算法穩定幣必須利用人性的貪欲來增發穩定幣,但這卻是以價格不穩定為代價;當穩定幣市場規模足夠大后,幣值的穩定得到了提高,人們卻因無利可圖而紛紛離場,造成了市場規模的收縮。

從去年夏天第一代算法穩定幣AMPL開始,到如今風頭正盛的第二代算法穩定幣BasisCash和ESD,我們都可以觀察到算法穩定幣在“市場規模-價格穩定”悖論中反復掙扎與撕裂。

第一代算法穩定幣---單幣種系統

盡管早在2018年市場上即開始出現算法穩定幣,但直到2020年夏天AMPL的出現,算法穩定幣才真正引起眾人的關注。

從算法原理上看,AMPL并沒有特殊之處,其理論基礎是經濟學中最簡單也是最重要的供需模型:AMPL沒有總量上限;當AMPL的價格上升,高于1.06美元時,將增加AMPL流通量來降低市場價格;當AMPL的價格降低,低于0.96美元時,將減少AMPL流通量來提高市場價格,以此將AMPL的價格將維持在1美元附近。

有一個笑話說,如果教會鸚鵡說“供給”和“需求”兩個詞,鸚鵡也能變成經濟學家。這雖是調侃,但也說明了供需分析在經濟學中的重要地位。很多人在分析AMPL時,喜歡用供需分析中的兩句話來說明:

“穩定幣價格上升,導致穩定幣供給上升”

“穩定幣供給上升,導致穩定幣價格下降”

第一句話,看起來沒什么問題,因為在現實中也是如此,當商品的價格上漲時,會提高商家的積極性,產出更多的商品;第二句話,也沒什么問題,在市場上的商品供給過多時,會導致價格下降。因此很多人喜歡這樣解釋AMPL的工作原理:

Chemix Pad將采用零底價荷蘭拍方式上線拍賣多個波卡生態明星項目Token:2月11日消息,加密資產拍賣平臺Chemix Pad將于近日拍賣Acala、Moonbeam等項目Token,發行方將采用荷蘭拍方式,并且不設置底價,即用戶參與的最后成交價可以接近0。最早Acala(ACA)將在2月15號16時上線拍賣。

據悉,Chemix Pad?作為 Chemix Ecosystem的主力版塊,主要用于優質資產拍賣。[2022/2/11 9:45:57]

AMPL價格上升→AMPL供給上升→AMPL價格下降

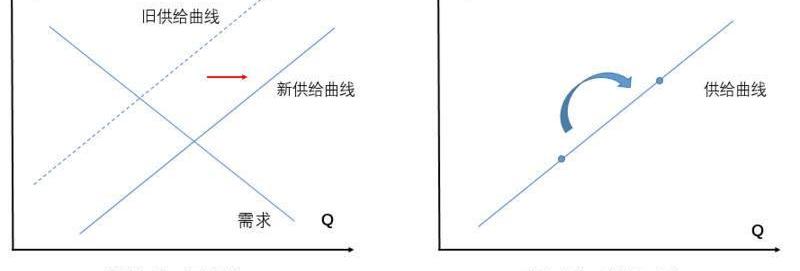

如此一來,AMPL便實現了價格的穩定,然而從現實運行情況看AMPL卻波動劇烈。原因在于,上述推理看起來做到了邏輯自洽,實際上漏洞百出。其中的關鍵在于,第一句中的“供給”和第二句中的“供給”是兩個不同的概念。

第一句中的“價格上升,供給上升”,這里的“供給”是指“供給量”,即在給定其他條件不變的情況下,價格越高,生產者提供的商品數量越多,從供需圖上看,供給量是一個點;第二句中的“供給上升,價格上升”,這里的“供給”應該是指在任何一個給定的價格上,生產者都愿意提供更多的商品,從供需圖上看,供給是一條曲線,供給的增加意味著曲線的右移。因此上述兩句話完整的陳述應當是:

穩定幣價格上升→穩定幣供給量上升

穩定幣供給上升→穩定幣價格下降

在區分了“供給”和“供給量”后,我們可以發現,第一代算法穩定幣所謂的“供給彈性”,只不過是一種誤解---AMPL仍然是一種供給完全無彈性的貨幣,只不過依賴了價格這個參數,對供給進行了調節,其現實的運行邏輯是:

AMPL需求上升→價格上升→AMPL供給上升→AMPL價格下降

AMPL需求下降→價格下降→AMPL供給下降→AMPL價格上升

TokenBetter主流幣行情數據:BTC24小時漲1.44%:TokenBetter官方行情數據,截至5月6日9:35,BTC24小時漲1.44%,現報8963.37USDT;

ETH24小時漲0.28%,報203.77USDT;

EOS24小時漲0.2%,報2.7515USDT;

BCH24小時漲0.38%,報244.98USDT;

BSV24小時漲0.76%,報205.63USDT;

LTC24小時漲0.15%,報46.39USDT;

XRP24小時漲0.28%,報0.21597USDT;

ETC24小時漲15.06%,報8.11USDT。

本周三,美股三大指數收漲。DJIA24小時漲0.56%,報23883.09點;NDX24小時漲1.13%,報8809.12點;SPX24小時漲0.9%,報2868.44點。[2020/5/6]

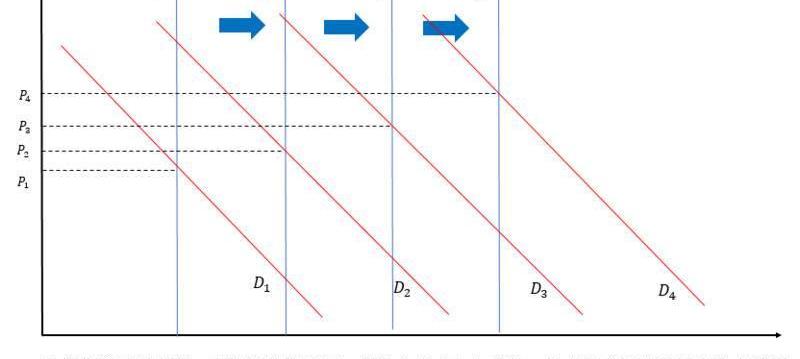

對于投機者而言,這是一種利用算法操縱市場的絕妙機會:早期穩定幣的流通量較低,容易通過注入資金來低成本地拉高價格,造成穩定幣的增發,這些增發的穩定幣會分配到持幣人手中,當價格高到一定程度時,持幣人再拋售增發的穩定幣,以此獲取巨額收益。

然而,當AMPL的市場流通量大到一定程度時,投機資金想要拉升價格需要付出更多的成本。為此,投機資金開始拋售手中的穩定幣并撤出該項目,造成需求的下降,這樣的后果是AMPL的價格開始下跌。價格下跌時,在算法的推動下,供給曲線開始右移,這進一步造成了價格的下跌,并推動更多的資金離場,由此形成了“死亡螺旋”,直到市場需求下跌到穩定為止。

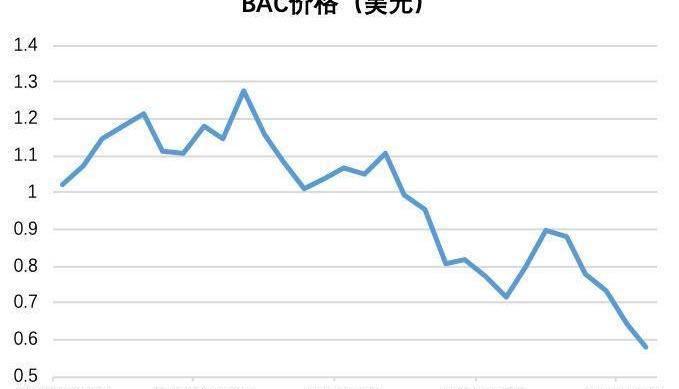

從下圖AMPL的價格與供應量變化情況也可看出上述現象:在6月時投機資金涌入,不斷拉高AMPL的價格,使得AMPL一直增發;到7月時,AMPL的價格已經被拉高到近4美元,繼續拉盤的成本過高,投機資金開始退出,投機者拋售手中的AMPL,導致AMPL價格砸穿1美元,隨后AMPL供應量開始迅速回落。

AMPL作為算法穩定幣的鼻祖,由于其自身的設計缺陷,造成了投機的盛行和穩定幣價格的極度不穩定。從這點看,APML并不算一個成功的算法穩定幣項目,在算法與人性的博弈中,算法徹底淪為人性的奴隸,變成投機客收割市場的工具,但其開創意義,仍值得肯定。

Vtoken去中心化交易所引入多項技術,提升服務:日前,Vtoken基于數據確權技術、數據安全技術,從安全、開放、高效、透明等多方面,形成了屬于自己的聚合流動性和深度,旨在打造一個安全穩定、透明、公正的全球化數字資產交易平臺,為全球用戶提供高流動性,高性能,便捷程度高的數字貨幣交易服務。[2020/3/6]

第二代算法穩定幣---多幣種系統

相較于第一代算法穩定幣只有一個幣種,為了增加系統的穩定性,以BasisCash和ESD為代表的第二代算法穩定幣都增加了系統中的豐富度。

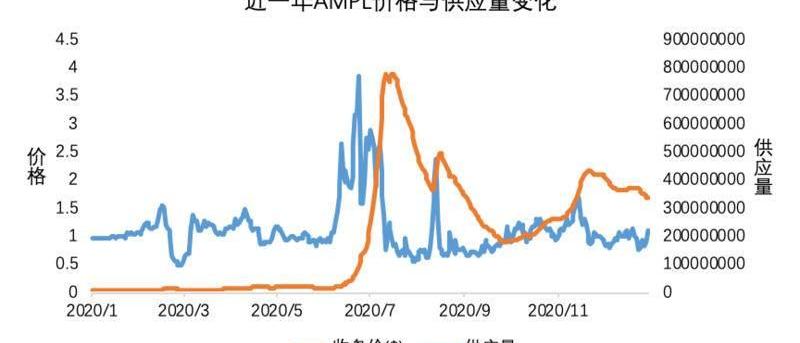

以BasisCash為例,算法中主要有三個角色:穩定幣BAC、BAB、BAS,根據官方宣傳的說法,這三款代幣分別對應美元,債券,股票。其穩定機制如下:

當BAC價格低于1美元時,用戶可以用BAC低價申購債券BAB,以此減少BAC的流通量,并提高BAC的價格

當BAC價格高于1美元時,用戶可用BAB換取BAC;如果回購BAB結束后仍需要增發BAC,則增發的部分會作為分紅分配給BAS的持有者;通過上述方式增加BAC的流通量,以降低BAC價格。

在幣種的發行方面,BasisCash的主要設計了三個流動性池:

首先是穩定幣池,在項目初期,用戶可通過存入DAI、yCRV、USDT、sUSD和USDC到相關的合約池里,獲取新的BAC作為收益,目前該池已經關閉;

其次是BasisShare1池,用戶需要向UniswapV2的DAI-BAC池提供流動性,獲取LP代幣后存入1池即可享受BAS收益。根據設計,1池將會分配總計750,000枚BAS;

最后是BasisShare2池,用戶將向UniswapV2的DAI-BAS池提供流動性,獲取LP代幣后存入2池即可享受BAS收益。根據設計,1池將會分配總計250,000枚BAS;

從上可以看出,BasisCash的穩定幣設計機制,模擬的是中央銀行的公開市場操作:當市場資金過剩時,央行賣出債券,從市場回籠貨幣;當市場資金緊缺時,央行買入債券,向市場投放貨幣。這也是BasisCash官方一直所宣揚的---打造“去中心化的美聯儲”。

動態 | TokenSoft將幫助Stellar合規:據coindesk報道,ICO服務平臺TokenSoft周二宣布正式啟動對Stellar項目的支持。該公司幫助加密創業公司在美國和國際上遵守法律合規程序,此前曾協助過基于以太坊的項目。[2018/9/12]

然而,從實際情況上看,BAC在上市后價格劇烈波動,并未表現出穩定的特性,目前BAC的價格已經跌破0.6美元的關口—即出現了40%的負溢價,但價格依然沒有出現回升的趨勢。為什么號稱“去中心化美聯儲”的BasisCash最終也沒實現對價格的穩定控制呢?因為BasisCash只學到了現代中央銀行的表象和皮毛,而沒學到精髓。這具體表現在BasisBond的定性和貨幣政策工具的設計上。

BasisBond究竟是什么?

按照官方的說法,BasisCash發行的BasisBond是一種債券。實際上,BAB并不是一種債券,而是一種永續的上漲-敲入看漲期權。

理解這一點很關鍵,債券是面向債權人發行,并承諾在特定的日期還本付息,這無關乎標的物價格的高低---即使在未來BAC價格一直低于1美元,也不影響債權的償還支付。因此,央行在市場上發行央行票據時,有投資者愿意購買,并成功回籠市場上的資金。

那什么BasisBond是上漲-敲入看漲期權呢?因為只有當標的資產BAC的價格上漲到1美元時,系統才允許投資者行使買入BAC的權利,其中的收益=當前的BAC價格–買入BAB時BAC價格的平方。例如一個投資者在BAC為0.9美元時,以0.81美元的代價買入一個BAB;當BAC價格上漲至1.5美元時,觸發期權生效條件,若此時投資者行權并獲得一個BAC,那么其收益為1.5–0.81=0.69美元;而如果BAC的價格一直低于1美元,那么將無法出發BasisBond的行權條件,此時對于投資者而言BasisBond就是一張“廢紙”。

可以說,BasisBond的奇異期權本質,導致了BasisBash“公開市場操作”的失靈,投資者購買BasisBond,其信心并不是基于Bond本身在到期時的還本付息,而是押注BAC價格將來會回到1美元上方,賭的是市場對BAC的信心,賭的是BAC的未來。

Nick Szabo:對集中Token的投資會帶來額外的投資風險:加密貨幣早期投資者Nick Szabo在Twitter表示,對集中Token的投資會帶來額外的投資風險,它們可能會在一夜之間由于欺詐、監管等變得毫無價值。[2018/5/23]

這就好比在BTC價格下跌時,一些帶單分析師告訴投資者一定要趁現在加杠桿大量買入BTC,其邏輯是:只要大家購入BTC,就會減少BTC的流通量,進而抬高BTC的價格,隨后可以獲取一筆不菲的收益。有多少投資者愿意買單呢?相信市場已經給出了答案。

BasisCash是不是合格的“去中心化美聯儲”?

真正的公開市場操作,要求央行既有可以釋放流動性的工具,也有收回流動性的工具。從公開市場操作的品種種類看,目前公開市場操作業務主要包括回購交易;現券交易和中央銀行票據,具體業務如下所示:

雖然BasisCash號稱“去中心化的中央銀行”,但其模仿的僅僅是央行票據這一工具,只能通過發行BasisBond來收回流動性,但在面臨市場流動性緊缺時,卻沒有足夠的工具來為市場注入流動性。因此這又不得不回到了AMPL的老路:通過直接控制穩定幣的供應量來注入流動性。

雖然BasisCash存在種種不足,但相較于AMPL仍然是一大進步,尤其是在抑制穩定幣的增發沖動方面。對于AMPL而言,由于采用單幣種系統,AMPL持幣者本身可以獲取穩定幣增發的分紅,造成了投機的盛行;而采用多幣種的BasisCash,在穩定幣增發時首先回購BasisCash,隨后才分發給BasisShare持有人;另一方面,BasisCash還在不斷地增發,兩方面因素共同作用,抑制了投機性資金對BasisCash過度沖擊。

第三代算法穩定幣---半抵押型

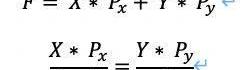

在目前的市場上,半抵押型算法穩定幣的代表是FRAX,與第一代和第二代算法穩定幣所不同的是,FRAX的鑄造和銷毀都是以兩種財富為基礎---傳統穩定幣USDC和系統財務“FXS”,即

其中,F為新鑄造的FRAX的數量,X為FXS的數量,為FXS的美元價格,Y為傳統穩定幣USDC的數量,為USDC的美元價格,R為抵押率

抵押率R根據系統算法進行調整:開始運行時,FRAX的抵押率為100%,每個小時調整一次,最開始的1小時內,鑄造一個FRAX就需要1美金的傳統穩定幣作為抵押品。從此每隔一小時后:

如果PUSD>1USD,在本次調整中,抵押率將下調0.25%。

如果PUSD<1USD,在本次調整中,抵押率將上調0.25%。

為了保證實際抵押率等于算法設定的抵押率,FRAX還設計了“回購和再抵押機制”。首先是再抵押機制,當算法將系統抵押率上調時,為了使實際抵押率等于系統抵押率,必須增加系統中的USDC數量,FRAX設置了一個激勵措施:任何人都可以向系統中添加USDC,并換取更多數量的FXS;例如一個用戶可以向系統中添加價值1美元的USDC,換取價值1.2美元的FSX。“回購機制”則是當系統抵押率下調時,用戶可隨時用FXS向系統換取同等價值的USDC,因此在回購機制中不存在獎勵措施。

“回購和再抵押機制”的存在,保證了用戶可以隨時按照算法給定的抵押率,鑄造或贖回穩定幣FRAX,防止出現了USDC抵押品不足的現象。此時,在套利機制的作用下,保證了FRAX價格的穩定性:

當1FRAX<$1時,套利者會購買FRAX,并以FRAX去贖回USDC和FXS,并通過出售FXS獲利。對FRAX的購買需求將讓FRAX價格上漲。

當1FRAX>$1,套利者將通過USDAC和FXS去鑄造FRAX,并賣出FRAX而獲利,賣出壓力將促使FRAX價格下跌。

從上可以看出,盡管FRAX聲稱是“半抵押型”算法穩定幣,實際上它是一種“全抵押型”算法穩定幣---用戶可以隨時用1FRAX換取價值1美元的USDC和FRX,算法控制的只不過是系統的抵押率和FXS的增發速率,所以FRAX的價格異常穩定。

當然,FRAX的問題在于:FXS從實際情況上看完全沒有任何價值,套利者在任何時刻都可以用1FRAX換取價值1美元的USDC和FXS,這意味著系統將穩定幣的價格波動風險完全轉移給了FXS的持有者。畢竟價值1美元的FXS,可以是“價格為0.01美元的100FXS”,也可以是“價格為0.001美元的1000FXS”。

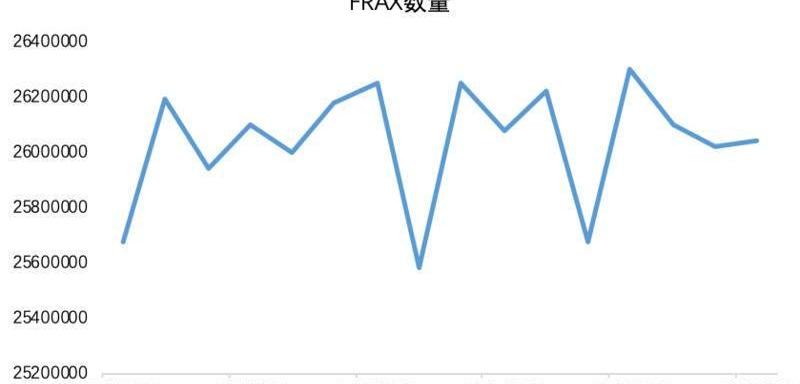

更重要的是,第一代和第二代算法穩定幣的市場規模擴張依賴于投機,而FRAX卻去除了投機攻擊的可能---這意味著FRAX市場規模增長的緩慢。如下圖所示,今年發行以來,FRAX的發行量遲遲未突破2,600萬。為此,FRAX在未來需要建立屬于自己的“債務市場”或其他能創造財富的市場,才能實現FRAX規模的迅速擴張。

算法穩定幣的未來

在現代經濟條件下,貨幣投放主要存在兩大渠道:

一是貨幣投放機構通過購買貨幣儲備物或價值錨定物相應投放貨幣,據以確定貨幣的單位價值,并增強貨幣的可信度。

二是由貨幣投放機構通過向社會主體發放貸款或購買其債券等方式投放的貨幣。貸款和債券,都代表著未來的財富,這就脫離了當前現實財富的限制,據以投放貨幣,將能夠保證貨幣的及時供應,以及貨幣總量與財富規模的基本對應,以此保證金幣值的穩定。

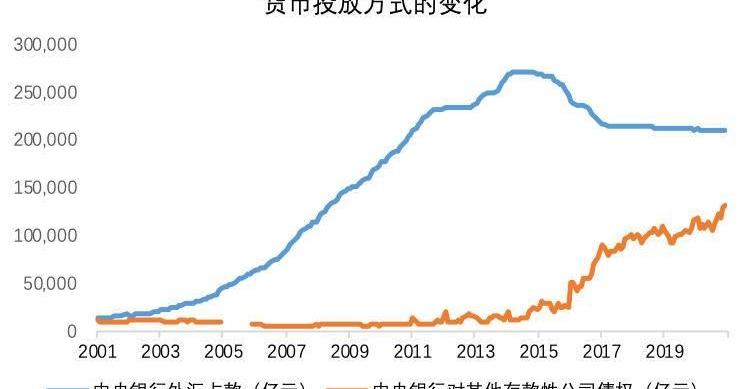

以中國為例,在2000-2014年之間,人民幣的發行主要以外匯占款為主,原因在于在這段時期中國的對外出口迅速增加,央行為了穩定幣人民幣匯率,不得不收購大量的美元等外匯資產,進而投放出大量的人民幣,即人民幣的增發是建立在美元等外匯資產的基礎上;自2014年后,中國的外匯占款開始逐年下滑,此時人民幣的發行又演化成以國內銀行體系的負債增加為主導,即人民幣的發行建立在債務的基礎上。

同樣地,第一代穩定幣,如USDT、USDC等都是如此:每發行1穩定幣背后,都有1美元的現實法幣作為儲備,以此維持穩定幣的信心,保證了穩定幣價格的穩定。

而當前各類算法穩定幣存在“市場規模-價格穩定”悖論的根本原因在于:算法穩定幣的投放不是按當下或未來財富規模的大小進行投放,容易引發投機,并以此實現穩定幣規模的擴張,其后果是幣值的極度不穩定和項目的不可持續性。

同樣地,目前市場上存在一種謬誤:算法穩定幣市場規模的擴張,必須依托于投機,因此可以犧牲算法穩定幣價格的不穩定。這本身就是對市場經濟認識的不深刻,貨幣規模的擴張,取決于社會財富的增長。投機帶來的財富是暫時性的,因為它沒有創造財富,只是利用市場規則轉移了財富,所以當投機資金撤離時,項目也會衰亡。

當前的算法穩定幣普遍缺乏一個可以創造財富的市場。因此,如果算法穩定幣想在未來取得成功,必須為算法穩定幣建立一個“債務市場”或“財富創造市場”,這一市場在DeFi領域可以是借貸協議、保險協議或其他有實際應用價值的協議。以當前和未來的財富規模作為基礎,進行算法穩定幣的投放與回籠。這既能解決“市場規模-價格穩定”悖論,又能為算法穩定幣創造足夠的“政策工具”來維持價格的穩定。

那么,TheGraph協議到底是什么呢?為什么有人將其稱為“區塊鏈領域的谷歌”?GRT代幣的用例是什么?您將在本文中找到這些問題的答案。讓我們從TheGraph的實際定義開始.

1900/1/1 0:00:00注:原文來自Rekt。 有些東西,還是不碰為妙。為什么要資助一個零創新的分叉項目?這個行業還很年輕,還有很多東西我們還沒有建立,為什么要花時間和金錢來復制現有的產品,而不去增加任何的價值?小團隊.

1900/1/1 0:00:00以太坊EIP-1559提案,由以太坊V神在2018年首次提出,預計使以太坊區塊鏈的收費市場更加可預測并緩解擁堵,但提出后便一度引發爭議.

1900/1/1 0:00:00晚間必讀5篇|明莊灰度不是加密資產救市主? 金色薦讀 剛剛 16 1.2021最具爭議的以太坊EIP-1559提案:不亞于比特幣區塊擴容?金色晚報 | 11月12日晚間重要動態一覽:12:00-.

1900/1/1 0:00:00本周技術周刊包含比特幣、以太坊、波卡、COSMOS、Filecoin五個網絡的技術類新聞。 比特幣網絡 比特幣在區塊高度666,833出現陳腐區塊,并出現0.0006BTC雙花據BitMEXRe.

1900/1/1 0:00:002020年是DeFi元年。在這一年里,DeFi的市場規模急速擴大。根據ArcaneResearch的統計,年初時,DeFi的總鎖倉量大約為6.7億美元,此后半年,DeFi一直不溫不火,總鎖倉量穩.

1900/1/1 0:00:00