BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD+2%

ADA/HKD+2% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+1.3%

XRP/HKD+1.3%

Themainpurposeofthefollowingarticalistoclarifythemechanismofhowsynthetixworks,understandhowsynthetixecologyreflectvalueandlooksintohowsynthetixmightbeinthefuture.

作者:太和研究員Calvin

本文我們力求還原Synthetix的實現機理;理解清楚Synthetix生態的價值呈現;以及展望Synthetix的未來愿景。

概覽:?

Synthetix是一家在以太坊鏈上做合成資產的項目,與其他Wrapped合成資產在實現邏輯上有很大不同,Synthetix上合成的“S資產”不需要質押基礎資產,“S資產”直接根據預言機報價在鏈上生成。

Synthetix這種“軟錨定”的合成資產方式為可以打通傳統金融市場與數字貨幣市場,為生態的繁榮打下了基礎。

Synthetix可以解決更多目前以太坊鏈上的問題,豐富以太坊DeFi。

“無中生有”合成機制

在Synthetix系統里,生成合成資產的風險敞口并不需要平臺去持有基礎資產,而是所有的人通過質押SNX獲得sUSD,用你獲得的sUSD在SynthetixExchange購買任何合成資產,而S資產是由鏈上直接生成,價格是由實時預言機決定的,并不是由市場買賣決定,這一機制使得Synthetix在大額交易的時候沒有滑點,并且可以交易傳統金融市場里的大宗、外匯和股票。

LBank藍貝殼于5月3日20:00首發 CSPR(Casper),開放USDT交易:據官方公告,5月3日20:00,LBank藍貝殼上線 CSPR(Casper),開放USDT交易,同時并開放充值,資料顯示,Casper網絡是基于CasperCBC規范構建的第一個實時權益證明區塊鏈。Casper旨在加速當今企業和開發人員對區塊鏈技術的采用,同時確保隨著網絡參與者需求的發展,其在未來仍能保持高性能。[2021/5/3 21:19:51]

??

那么關鍵的問題是Synthetix如此實現合成資產的內在原理是怎么回事?又是如何保證這一系統持續運轉的?

這就要提到Synthetix系統中很重要的一個概念“債務池”,讓所有sUSD持有者之間形成債務池,剝離平臺自身風險,也不會有清退機制。

當用戶將SNX抵押給Synthetix換取sUSD的時候,其實獲得的是質押SNX獲得一定量的USD本位債務,這個債務不收取任何利息,但是這個債務隨著所有“債務人”的債務總和而浮動,這就是“債務池”的概念。

為了清楚的介紹債務池是如何運作,債務本身是如何“浮動”的,我們先舉一個例子,這個例子也取自Synthetix白皮書。

首發 | 《一起來捉妖》中玩家達到22級將會接觸到專屬貓的玩法 ?:今日騰訊上線首款區塊鏈游戲《一起來捉妖》,經金色財經查證,游戲中玩家達到22級將會接觸到專屬貓的玩法,而非此前官方對外宣稱的15級。除了誘貓鈴鐺召喚出的0代貓以及部分通過運營活動獎勵的專屬貓以外,游戲中所有的貓默認都是未上鏈狀態。未上鏈的貓不能出售,也無法進入市場與其他玩家配對;但是你可以使用這些貓與你的QQ/微信好友進行配對,產出新的小貓。使用道具“天書筆”可以將你的貓記錄到區塊鏈。當貓被記錄到區塊鏈以后,這些貓就可以進入市場,通過配對賺取點券,或者出售賺取點券。專屬貓是否上鏈,并不影響它的增益效果。但只有上鏈后,它才能面對全服務器所有的玩家進行繁殖、交易。

?

《一起來捉妖》中的專屬貓玩法,基于騰訊區塊鏈技術,游戲中的虛擬數字資產得到有效保護。此外,基于騰訊區塊鏈技術,貓也可以自由繁殖,并且運用區塊鏈技術存儲、永不消失。[2019/4/11]

步驟1:?Medio和Yan都從$50ksUSD開始。加起來等于總數網絡債務為10萬美元,其中Medio和Yan分別承擔了其中的50%。

?步驟2:?Medio用他的$50k購買sBTC,而Yan繼續持有sUSD。

?步驟3:?BTC的價格上漲+50%,這意味著Medio的BTC現在值得$75k。$25k的利潤使網絡總債務增加到$125k。

?步驟4:?Medio和Yan仍然負責網絡總債務的50%,其中現在對應于他們每個人欠$62.5k。

公告 | 火幣全球站6月29日16:00全球首發 Project PAI:火幣全球站定于新加坡時間6月29日16:00 Project PAI (PAI) 充值業務。7月2日16:00在創新區開放PAI/BTC, PAI/ETH交易。7月6日16:00開放 PAI提現業務。[2018/6/29]

當Medio的sBTC的價值頭寸凈額減去他的債務,可獲利$125,000。即使Yan的職位價值保持在$50k不變,即他所欠的債務增加了$12.5k,導致等值$12.5k的損失。

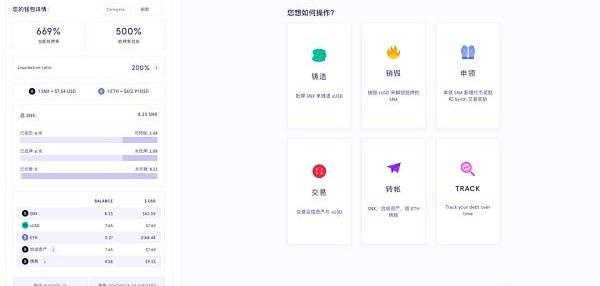

*上圖為我們實驗賬戶有20.65sUSDT,實際承受的債務是24.24。

你可以說Synthetix零和游戲,當“S資產”的交易者賺的錢不是憑空創造的,而需要所有s資產持有人共同承擔,這個設計起初會很難理解,但仔細理解就會發現有一種分布式邏輯框架下的“債務”概念的出現。

Synthetix零和游戲那是因為如果所有的“S資產”只在Synthetix內部流通,它確實是一個零和系統,但是如果“S資產”已經可以在整個DeFi市場流通,那么Synthetix系統就開始與外部系統鏈接,SNX持有人實際上變成了“S資產”的發行者,整個債務池會跟所有要跟池子交互的人“對賭”。

金色首發 EOS超級節點競選投票率達6.49%:金色財經數據播報,截止北京時間6月13日15:50,EOS投票率達6.49%。EOS引力區和EOS佳能作為兩個來自中國的超級節點競選團隊暫居第五和第六名。其中EOS引力區的得票總數為903萬,占比2.96%;EOS佳能的得票總數為877萬,占比2.87%。此前異軍突起的EOSflytomars暫居第17位,得票總數為630萬,占比2.07%。目前躋身前30名的超級節點競選團隊中,有八個團隊來自中國。[2018/6/13]

*大家愿意相信S資產,那是因為任何s資產可以在Synthetix系統中,直接按照預言機的報價換取等值的sUSD

繁榮的生態正在形成

Synthetix合成資產與真實資產價格掛鉤,從而可以在鏈上合成多種傳統資產,例如,sSP500與標普500股票指數掛鉤,sXAU與黃金掛鉤,通過錨定真實資產,合成資產模擬了真實資產的價格,方便人們直接在區塊鏈上進行交易。

僅是價格錨定形成“合成資產”的這種軟錨定的方式,使得Synthetix生態不只是跨鏈資產聚合、出圈、金融衍生等應用上都有眾多意義。

這里的錨定是一種軟錨定,用戶無法將sXAU兌換為黃金實物,也無法將sSP500兌換為真實的股票指數,本質上,合成資產只是價格錨定。

Synthetix目前旗下共有三大產品線,分別是:

Mintr?:主要用戶合成資產的鑄造、銷毀等。

IMEOS首發 EOS Go公布新增兩條復選條件 :據金色財經合作伙伴IMEOS報道:今日,EOS Go在 steemit上公布新增的兩條復選條件為:

1. 保證安全的計劃:候選節點是否在steemit上發布文章介紹該節點的安全方法和計劃,“安全方法”標準是向EOS選民展示安全最佳實踐知識和組織實施計劃的機會;

2. 立場:描述該節點分享通脹獎勵和/或向EOS代幣持有人派發股息的立場(候選節點在steemit發布)。主要闡述以下兩個問題:

該組織是否會出于任何原因向EOS令牌選民提供支付,包括BP選舉和社區建議?

該組織是否有書面的無票付款政策?如果是這樣,請提供一個鏈接。[2018/4/27]

也就是“S資產”和SNX代幣之間的交互橋梁

*SynthetixMintr:SNX持有人可以在此平臺執行各種不同的操作,包括鑄造和銷毀SNX,管理抵押比率,StakingSNX等。

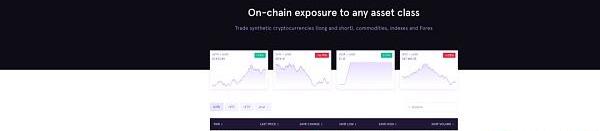

Synthetix.exchange:去中心化交易所,主要用于合成資產的交易。

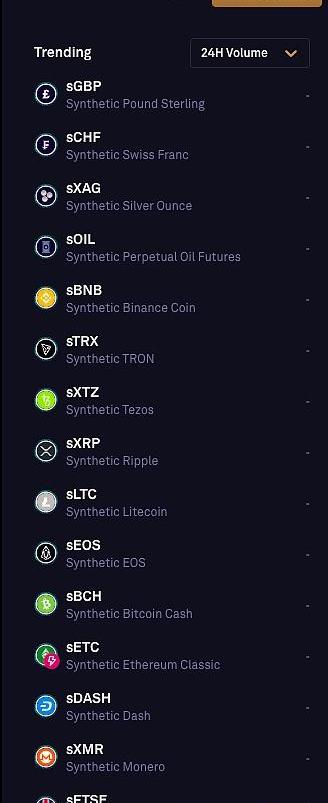

加密貨幣,如sBTC,sETH等

反向加密貨幣,如iBTC,iETH。拿iBTC舉例,當BTC的價格下降時,iBTC的價格就會上升

除此之外,Synthetix還構建了基于其自身協議的衍生品交易平,外匯、商品、加密貨幣和指數臺?Kwenta?:

???交易資產可以選擇:

1.法定貨幣,如sUSD,sEUR等

2.大宗商品,如合成金和合成銀,均以盎司為單位

*Kwenta是基于Synthetix協議的具有無限流動性的去中心化衍生品交易所,上面有外匯、黃金、大宗等?

代幣經濟

好的經濟模型是要激勵生態的參與者,并且要讓自己的生態成長給平臺通證賦能,相對于其他平臺只是用獲利回購或者治理代幣來講,Synthetix在經濟模型的設計中SNX至關重要。

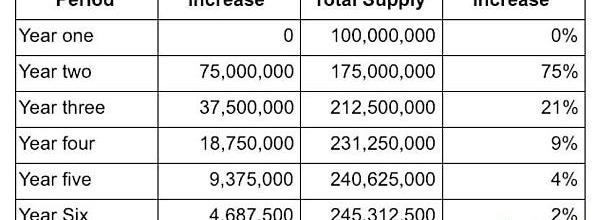

Synthetix的經濟模型也是增量縮減的增量模型,增量的SNX是用于獎勵SNX持有者鎖倉坐莊。

SNX代幣持有者則可以透過抵押代幣的方式,為平臺提供流動性,獲得挖礦獎勵與交易手續費分紅。具體來說,用戶的操作必須質押SNX代幣,并鑄造sUSD為平臺提供交易深度,參與者即可獲得挖礦獎勵與交易手續費分紅。

生態的發展會強制反哺平臺代幣SNX。你要獲取獎勵和贖回資產有兩個要求,第一步是償還債務,第二部是質押率必須回到500%。這種模式本質上是對代幣價格的保護,SNX價格下跌的時候,你合成的sUSD價值不變,但是SNX價格下跌會導致質押率低于500%,為了獲得獎勵和贖回本金,必須去買SNX讓質押率重新達到500%要求,才可以贖回資產,模型明顯強調了生態反哺機制。

除此之外,Synthetix為了讓質押物和合成物的深度不斷提升,加強1:1錨定,分別針對Uniswap和Curve的“s資產”LP池子給予了獎勵,激勵大家做市sUSD、sETH和sBTC,可以說Synthetix是最早的流動性挖礦的先驅,Synthetix經濟模型設計有很多創新之處。

展望未來

更多的S資產

由于synthetix是軟錨定的方式來實現資產上鏈交易,這種機制很適合增加更多的傳統金融的資產進來,甚至一些創新性的玩法資產,諸如S&P500指數以及諸如APPL和TSLA這樣的股票。

這樣做的意義就會很大很大,讓Synthetix成為加密世界通往傳統金融市場的橋梁,擴大世界上的人接觸金融市場的門檻,例如,印度尼西亞的一家零售貿易商可以在不使用標普500指數的情況下進行交易。

除此之外,由于價格錨定的方式還可以給資產加杠桿,生成杠桿資產。

S資產的可組合性,讓去中心化資管成為可能

先像一個問題,如果你想在當前ETH生態中做一個去中心化基金的項目,你會怎么做?

你想做多UNI的同時,做空BNB,順便還想做空XRP,這些資產都不在ETH鏈上,但是要做到鏈上所有權歸用戶,做到鏈上可查,基金操作透明。

我就想過這個問題,當時一個朋友想做一款這樣的應用市場,讓所有人都可以發行自己認可的指數或者資產組合,在充分的市場競爭下,一定會產生非常有趣和高效的資產組合。

但做這件事的第一步,就是要做合成資產,把任何資產的價格都可以搬到鏈上來,Synthetix完美解決。

現在鏈上資管,只有“機槍池”,只有“流動性”挖礦,Synthetix的做的事情讓去中心化資管的事情得以落地。

是真的落地,已經可以使用了,Synthetix旗下的dHedge就是做這件事的。

3.更高級訂單類型

當前版本的Synthetix.Exchange僅支持市價訂單,這限制了交易所的可用性。高級訂單引擎將能夠支持限價,止損,止損限制甚至冰山委托等高級訂單類型。Synthetix將使用中繼網絡來處理高級訂單。要達到和中心化交易所一樣的功能,高級訂單類型是非常關鍵的。

?除此之外,Synthetix上的S資產交換是在鏈上直接生成的,可以說具有無限的流動性,因為它不需要使買方和賣方匹配。最近Curve就和Synthetix合作推出了大額跨資產Swap交易就是利用了這一機制。

總結

Synthetix合成資產大大的拓寬了了目前DeFi的邊界以及豐富了DeFi的應用場景,為DeFi生態的下一步繁榮提供了肥沃的土壤,甚至成為加密金融通往傳統金融的關鍵窗口。

稚嫩的DeFi內循環迫切需要嫁接傳統金融產品,Synthetix合成資產的邏輯讓鏈上投資外匯,各種股票、股票指數,看跌/看漲期權,期貨,甚至包括保險都成為可能。

作為金融樂高積木,DeFi之間無限的排列組合不斷的豐富著這個生態,Synthetix虛擬合成資產作為交易的橋梁,將進一步加快2021DeFi發展的腳步,期待更多的創新發生。

2020年底到2021年初頻繁傳來加密貨幣交易平臺上市進展的消息。然而,正如比特幣ETF一直難以獲得批準,目前成功上市的加密交易平臺寥寥無幾.

1900/1/1 0:00:00HTC.CASH是火幣生態鏈上首個雙向REBASE的算法穩定幣:V2版本于1月26日20點開啟頭礦。DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:00撰文:蔡彥,NGCVentures董事總經理因為上個月發生的Cover協議被攻擊的黑天鵝事件,我在Cover上蒙受了巨大損失,以至于最近一直處在思緒混亂中。無論如何,我非常感謝朋友們給我的安慰.

1900/1/1 0:00:00加密行業在2020年發生的最劇烈的變化是在DeFi領域。Compound在夏天開啟的“流動性挖礦”,徹底激活了沉寂已久的加密市場的流動性.

1900/1/1 0:00:00要點: 布萊恩·布魯克斯擔任美國貨幣監理署署長一職8個月;作為美國國家銀行的首席監管者,布魯克斯擁抱創新;他日前發推解釋了為什么加密貨幣、穩定幣和DeFi是重要的創新.

1900/1/1 0:00:00伴隨著制造業變革與互聯網數字經濟的交匯融合,云計算、物聯網、AI等信息技術與傳統制造工藝、管理的集成創新不斷加劇,工業互聯網應運而生.

1900/1/1 0:00:00