BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+1.57%

ADA/HKD+1.57% SOL/HKD+5.09%

SOL/HKD+5.09% XRP/HKD+1.37%

XRP/HKD+1.37%10分鐘學懂DeFi借貸——揭開DeFiLending神秘的面紗

一、什么是借貸

Lending中文就是借貸,想要了解借貸,我們可以先從生活中說起,生活中,經常會發生借行為,比如大家都熟悉的助學貸款、房貸、車貸、經營貸款。那么,什么是借貸呢。存款人向借款人提供資金,以換取存款利息的行為,既是借貸。這里既包含了存錢,也包含了借錢。

二、為什么要存錢呢?

很簡單,因為存錢會產生利息,而且可以將利息加入本金一起存起來,產生復利。結果呢,就是讓錢變多,錢生錢。

三、為什么要借錢呢?

一個很普遍的說法是“因為窮”,乍一看是大實話,但其實不然。因為很多不缺錢的公司也好,個人也好,都會目前有,或者曾經有借款需要償還。有人借錢為了投資獲得遠超借款利息的回報;有人借錢為了提前享受;有人借錢是為了應急周轉…

日常生活中,法幣等的借貸可以有很多場景:去銀行存個保本理財產品;在微信買個理財通;去公積金中心貸款買房子;支付寶花唄淘寶消費買個游戲機…諸如此類。那么,在加密貨幣呢?

四、?中心化數字貨幣借貸平臺

中心化借貸,也屬于中心化金融的一項重要應用,目前有很多中心化的數字貨幣借貸平臺,也在為個人或機構提供著借貸服務。簡單舉例如下:

BlockFi;

Cred;

Celsius;

NEXO;

RenrenBit。

就像例子中的Cred因欺詐已經申請了破產保護,這些中心化的數字貨幣借貸平臺也有著可能造成客戶存款損失的下列風險:黑客攻擊、內部不良操作、壞賬等等。但最核心的問題是,這些中心化的數字貨幣借貸平臺,同加密貨幣主要價值不一致,就是并非自我保管財產。所以,去中心化的加密貨幣借貸平臺就更顯得十分必要。

10分鐘前約3170萬美元SHIB解除質押后轉入幣安:6月9日消息,據 Whale Alert 監測,北京時間 6 月 9 日 17:43:35,4,000,379,151,023 枚 SHIB(約 3170 萬美元)解除質押后轉入幣安。[2023/6/9 21:26:44]

五、去中心化數字貨幣借貸平臺

去中心化借貸,即題目DeFi-Lending所要講述的主角,借助去中心化借貸,任何人都能夠實現完全去中心化、無需審核、審批權限的方式成為存款人或者借款人。目前大部分借貸項目都是在以太坊公鏈上,當然還有其他鏈的項目,比如HECO的Lendhub,Conflux的Flux。

DeFi-Lending,主要通過下面幾個方面介紹:

借貸形式劃分

重要借貸公式

DeFi-Lending三要素:存款人

DeFi-Lending三要素:借款人

DeFi-Lending三要素:平臺方

1、借貸形式劃分

大致分為如下幾種形式:

點對點

ethland17年上線時候就采用點對點的形式。點對點形式的特點是會有穩定的利率,但缺點是不可以自由存取。

Dharma合約鎖定90天利息,借款人借款后,第1天和第90天還款都一樣,都要付90天的利息。

點對合約

點對合約又稱為穩定幣類型。以Makerdao為例,存款人將加密貨幣存入合約中,當借款時,只可以從合約中借出一種資產—DAI,DAI是錨定美元的穩定幣。

儲備池

當下大部分去中心化借貸均采取儲備池的方式,例如:Compond、Aave、Flux等等。儲備池形式借貸協議的好處是可以自由存款、借款、還款。

以太坊Gas費10分鐘飆漲155%,ETH鏈上活躍度上升:金色財經報道,Ultrasound.money數據顯示,當前以太坊Gas費用漲至51Gwei,10分鐘飆漲155%,表明ETH鏈上活躍度有所上升,請留意行情變化。[2023/2/20 12:16:54]

2、重要借貸公式

去中心化借貸重要公式:

存款價值*存款利率+Fee=借款價值*借款利率

3、DeFi-Lending三要素:存款人

作為一個存款人,最關心的問題莫過于兩個問題,第一錢存在哪,第二能賺多少錢。下面我們就來回答一下。

資產托管

資產托管也就是錢存在哪兒的問題。去中心化借貸協議的資產都是托管在智能合約中,合約是在在開放的區塊鏈上部署的,而且去中心化借貸協議的智能合約一般是要經過審計的,審計后的代碼大都是開源的。所以,合約代碼比較強壯、透明,也天然的避免了中心化借貸中人為操作失誤的可能性。

存款利率

存款利率如何確定也就是能賺多少錢的問題。這里我們需要先引入一個詞,資金利用率。存款利率是跟資金使用率有關,資金使用率越高,存款利率越高;反之,資金使用率越低,存款利率也越低。具體的計算公式我們會在后面給出。這里要提醒一下,目前大部分借貸平臺的利率都是浮動的,所以需要隨時關注利率浮動情況,以便遭受不必要的損失。

4、DeFi-Lending三要素:借款人

作為一個借款人,最關心的問題主要有四點,第一借款需不需要抵押,第二能借多少錢,第三需要還多少錢,第四借款過程中清算的風險。下面我們就來逐一解決上面的疑問。

是否需要抵押

去中心化借貸協議是否需要抵押呢?答案是肯定的,需要抵押。而且目前所有去中心化交易所的周期借款都需要超額抵押的。那么,為什么需要抵押呢?大致原因主要有加密貨幣幣價波動性較大,部分幣種交易深度不足,鏈上操作延遲等。

行情 | EOS 10分鐘內下跌超5%:據Huobi數據顯示,凌晨1:35左右,EOS在10分鐘內下跌超5%,最低跌至6.2644美元。現略有回升,報6.3419美元,24小時跌幅為5.8%。[2019/6/5]

目前去中心化的借貸平臺周期借貸基本都是采用超額抵押的方式,有利于平臺各方控制風險。針對于流動性較差,流動量小的代幣會需要更多的抵押金;流動性較好,流動量大的代幣需要較少的抵押金。目前已經有平臺在探索非超額抵押的模式,這就要尋求鏈上KYC的幫助,這里就不展開討論了。

借款金額上限是多少

想要知道在平臺最多可以借款金額X的值,需要進行簡單計算。

公式為:X=存款金額/抵押因子。

舉個例子:在Flux借貸平臺,DAI、USDT等穩定幣的抵押因子為130%,即如果存款金額有130USDT,則可以最大借出100USDT等值的加密貨幣;ETH、BTC等的抵押因子為140%,即如果存款金額14ETH,則可以最大借出10ETH等值的加密貨幣。

借款利率

在說明借款利率前,需要先說明一個問題和一個概念。

問題:為什么存款利率總是小于借款利率?

有人說根據公式“存款價值*存款利率+fee=借款價值*借款利率”,因為有手續費的存在,所以存款利率小于借款利率。這個乍一看好像沒錯,但即便fee是0的情況下,存款利率還是會小于借款利率。原因就是為了滿足存款人可以隨時提款的要求,借貸平臺不會將借出所有存入的錢,所以存款利率一定會小于借款利率。另一方面,當借款需求升高的同時,會通過將借款利息升高的方式調節市場借貸需求,提高資金利用率。

資金利用率

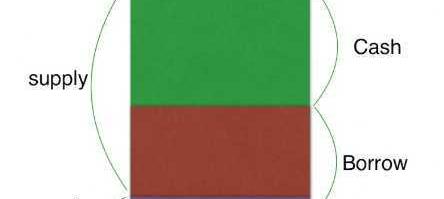

借貸平臺中還有如下的公式:Supply+fee=Cash+Borrow。

公告 | 火幣合約將在ETH分叉前10分鐘暫停ETH資金劃轉:據火幣公告,火幣合約將在ETH分叉前10分鐘暫停ETH資金劃轉操作,待硬分叉升級完成后恢復。[2019/2/28]

其中:

Supply為存款賬戶余額

Borrow為借款余額

fee為平臺收取手續費

Cash為剩余未借出的資產額

則資金利用率=Borrow/(Cash+Borrow),目前DeFi-Lending市場上都通過“資金利用率”這一指標來調節借款利率,即資金利用率越高,借款利率就越高。

市場利率模型分類

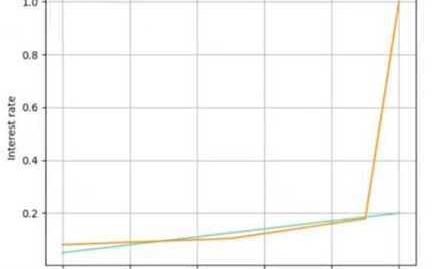

第一種,線性利率模型,代表Compound和Fulcrum,公式類型及函數圖大致如下:

第二種,多項式利率模型,代表dYdX和DDEX,公式類型及函數圖大致如下:

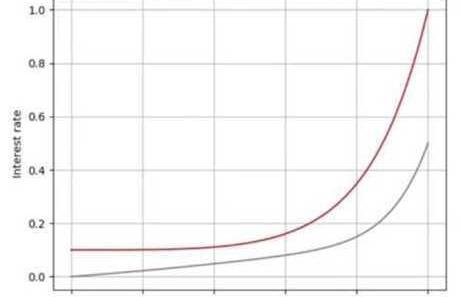

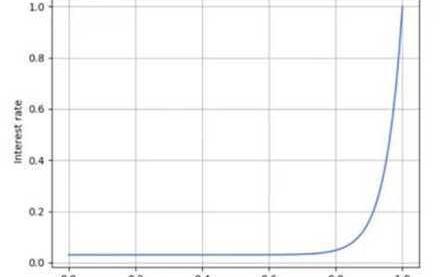

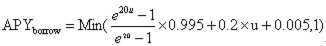

第三種,指數利率模型,代表Flux,公式類型及函數圖大致如下:

BTC突破9300美元 10分鐘內漲幅0.7%:行情顯示,BTC突破9300美元,10分鐘內漲幅0.7%。火幣pro價格9340美元;幣安價格9349美元,OKEx價格9368美元。BTC今日早間試圖攀升至9300美元,但未能站穩,瞬間觸及9300美元后,回落到9200美元左右徘徊;晚間再次試圖突破,站在9300美元達10分鐘后,目前在不足9300美元附近活動。[2018/4/24]

這里要備注說明一下,利率模型是會根據市場等情況,在存款人和借款人利益間尋求一種平衡,所以說,利率模型是會調整的,上述利率模型并不一定為相關項目在用模型。另外,利率模型也不存在哪種類型的模式一定好的定論,只不過是存款人和借款人之間的一種平衡取舍的結果。

另外,大部分項目修改利率模型都需要通過去中心化自治組織投票通過后才能生效。一般項目早期將由開發團隊內部管理DAO,在協議實現完,且穩定后相關管理權限逐步移交給社區DAO。

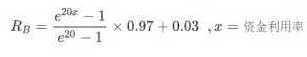

借款利率計算舉例

這里仍以FLUX平臺舉例,其最新的利率模型公式和圖如下:

下圖為Flux平臺DAI存款和貸款界面截圖:

0xbzphhgo.jpg "/>"data-img-size-val="569,90"/>

由上圖可以得到幾個數據:

A.左側DAI的存款利率為4.02%;

B.右側借款利率為9.22%;

C.DAI剩余未借出的資產額Cash為158.714美元;

D.DAI借款余額Borrow為122.727美元。

根據已知信息,我們通過Flux利率模型,驗證一下其利率是否準確。

第一步:計算利用率Ua

Ua=Borrow/(Cash+Borrow)=122.727/281.441=0.43607

第二步:計算借款利率

(e20Ua-1)/(e20-1)*0.995+0.2*Ua+0.005

=(6132.722966-1)/(485158668.4999-1)*0.995+0.2*0.43607+0.005

=0.0922

=9.22%

第三步:計算存款利率

存款價值*存款利率+fee=借款價值*借款利率

(158.714+122.727)*X+0=122.727*0.0922

X=0.0402

X=4.02%

通過上述計算步驟可以驗證出圖片中存款利率和借款利率的正確性。由此我們完成了借款利率和存款利率的講解。

清算

作為一個借款人,是一定要清楚清算問題的,我們要了解借款平臺幣價的來源,要了解平臺的清算線是多少,要了解清算是如何進行的。下面我們就來逐一介紹。

什么是清算

為了降低協議風險,保護存款人,當借款人的借款價值和抵押資產價值的比達到某一值時,借款人將被協議的其他用戶清算,以使借款價值和抵押資產價值的比恢復合理區間。當清算發生時,賬戶的抵押資產變成了可賣資產,價格為當前市場價格。任何人可代表借款人償還部分或全部未償還借款。作為回報,清算人可獲得借款人借款所持有的抵押品,這被定義為清算激勵。

幣價來源

幣價都是來源于預言機的。如果預言機發生問題,則平臺幣價來源就發生了問題,對于平臺來說,是災難性的。所以預言機非常重要。不同平臺采用的預言機也不同。比如:Compound、Flux等平臺就是采用自有預言機,幣價取自頭部交易所的加權平均數;Aave則采用Chainlink為預言機提供者。

清算線

顧名思義,就是借款人的借款價值和抵押資產價值的比達到某一值時,借款人的資產將被清算,而這一值就可以稱為清算線。不同的借貸產品清算線也有差異。這里以Flux平臺為例,探尋平臺清算線以及清算激勵:

Flux協議中清算抵押率是一個設定值,當前為110%。當您賬戶借款抵押率低于清算抵押率時,則會觸發您的存款清算。也就是說,那么資產清算線是100/110約為90.91%。

在不考慮借款利息的情況下,如果借出的ETH價格上漲1.82倍,漲到了等于182DAI的價格,則他的借款價值除以抵押資產價值,即*100%=91%,該值超過Flux設置的清算線90.91%。則資產可能被清算。

假設清算人償還全部借款,即目前金額為182DAI的ETH。

作為回報,清算人可以獲得張三存入的200DAI。

則本次清算激勵為18DAI,激勵百分比為18DAI/200DAI=9%。

5、DeFi-Lending三要素:平臺

不同的DeFi-Lending平臺所收取的手續費不同。簡單列舉幾個:

Compound:基于貸款人支付的利率的10%或者5%;

Lendf.me:貸款總量的0.05%會作為手續費;

AAve:貸款收取0.25%手續費,閃貸手續費為萬分之九。手續費的80%被用來回購Lend,20%歸團隊;

Flux:0手續費。

當然,目前主要的令人頭疼的不是手續費,而是以太坊網絡gas費問題,這就使得非以太坊網絡的借貸平臺變得更加親民與友好,比如Conflux公鏈上的Flux借貸平臺。

目前DeFi-Lending的鎖倉量穩定在50億美元附近,2020年是DeFi爆發的一年,而Lending借貸是DeFi“真”需求,必然會在以后的日子里被越來越多的人熟知在DeFi的前進道路上大放光彩。

Tags:ENDLENDDEFIEFIMy Defi LegendsAave LENDChargeDeFi ChargeVerify DeFi

本文來源:https://defiprime.com/opyn本文是對Opyn創始人Aparna的專訪,Aparna向我們介紹了Opyn的背景、DeFi期權市場的現狀以及Opynv2的新功能.

1900/1/1 0:00:00?加密資產「巨鯨」灰度的一舉一動都引人關注,在它即將上新LINK、XTZ、MANA、FIL、LPT以及BAT信托產品的消息傳出后,這6種資產迎來一波上漲.

1900/1/1 0:00:00金色早報|Messari報告:中國仍然主導比特幣市場 金色早8點 剛剛 22 頭條 ▌Messari報告:中國仍然主導比特幣市場Messari的最新報告指出,中國仍然主導比特幣市場.

1900/1/1 0:00:00本文來源:區塊鏈前哨,作者:Joyce總統換屆,讓一切都變得充滿不確定。今日,RippleCEO布拉德·加林豪斯發推稱:“祝賀GaryGensler!我們準備與SEC領導層和更廣泛的拜登政府合作.

1900/1/1 0:00:00耶倫的美國財長提名已獲參議院投票正式通過,耶倫將在今晚宣誓就任美國財政部長。即將上任的美國財長并不是比特幣的粉絲,由于其聲稱將加強對數字貨幣的監管,市場一度反應過度,觸發牛市拋售.

1900/1/1 0:00:00當下,以太坊DeFi應用的熱度已越來越高,但是關于隱私問題及可審計性,一直以來都沒能得到很好的解決,以Aave借貸應用舉例,當某個鯨魚用戶抵押了大量資產,并借用了另一種資產.

1900/1/1 0:00:00