BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD+2.3%

ADA/HKD+2.3% SOL/HKD+5.06%

SOL/HKD+5.06% XRP/HKD+1.57%

XRP/HKD+1.57%.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;margin-bottom:40px;padding:20px;background:#f0f2f5;color:#333}.new_summary:after,blockquote:after{position:absolute;content:"\300D";right:6px;bottom:12px;color:#333}.new_summary:before,blockquote.before{position:absolute;content:"\300D";top:10px;left:2px;transform:rotate(180deg);color:#333}#postlist.post-contentp{font-weight:400;letter-spacing:.5px;line-height:30px;color:#333;font-family:opensans,PingFangSC,LantingheiSC,HelveticaNeue,Helvetica,Arial,MicrosoftYaHei,sans-serif}#postlist.post-contentpa{font:16px/150%"MicrosoftYahei",Arial}#postlist.post-contentpem{font-style:italic}#postlist.post-contentp*{font-size:16px}

Solana鏈上合成資產協議Parcl完成750萬美元戰略融資,Solana Ventures和Dragonfly等參投:5月20日消息,Solana鏈上合成資產協議Parcl宣布完成750萬美元戰略融資,Archetype、Dragonfly、NotBoring、Solana Ventures、FJLABS、Fifth Wall、JAWS(Barry Sternlicht)、Hack VC、IA Capital&Eberg Capital、BigBrainHoldings、以及天使投資人Santiago Santos參投。

Parcl是一家通過Solana區塊鏈將房地產投資數字化的初創公司,通過合成資產“Parcls”提供投資敞口,使每個人都有機會參與房地產市場,而無需承擔與擁有或交易硬資產相關的負擔。此前報道,3月2日,Parcl完成410萬美元的種子輪融資,Archetype領投。[2022/5/20 3:31:19]

目前KeeperDAO的市值是ArcherDAO的10倍。KeeperDAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,KeeperDAO業務領先。而ArcherDAO剛剛起步,有潛在的上升空間。

DEX協議Zenlink完成由Alameda Research領投的A輪融資:9月7日消息,波卡生態跨鏈DEX協議Zenlink完成由Alameda Research領投的A輪融資,其他參投機構有IOSGVentures、HashKeyCapital、OKExBlockdreamVentures、HypersphereVentures、SNZHolding、SevenXVentures、DFG、TRGCapital、PAKA,其中天使輪投資機構IOSGVentures、HashKeyCapital本輪繼續追加投資,融資金額未披露。本輪融資所募資金將持續投入至擴大發展資源、推動整合、開發者激勵、第三方安全審計以及全球市場開拓等方面,推動Zenlink在波卡生態的廣泛采用并為接下來Zenlink的上線和持續發展做準備。[2021/9/7 23:06:00]

在加密生態中,礦工是非常重要的角色,它們發布區塊,存儲賬本,為維持區塊鏈的運行提供低層支撐。同時他們也是不容易被普通用戶感知的角色。礦工之所以加入比特幣或以太坊等加密生態,最重要的原因是收益。一個收益是區塊獎勵,一個收益是交易費用。就目前而言,礦工的核心收益來自于區塊獎勵。不過,隨著以太坊生態的發展,尤其是流動性挖礦開啟以來,以太坊上的交易費用日趨提升,并占據越來越重要的位置。從下圖我們可以看出,目前以太坊的費用規模不小了,截止到藍狐筆記寫稿時,當天費用達到1500萬美元,按年化計算接近55億美元,而當前以太坊大約一天獎勵11,500個ETH,按照如今的價格計算,每天的區塊獎勵收益大約也在1500萬美元左右。考慮到費用的波動性,目前費用收益不如區塊獎勵,如今以太坊的費用幾乎快接近于區塊獎勵的費用了。

Arcane Research刪除交易所BTC余額推文 稱下降系交易所錢包整理:今日晚間,Arcane Research發推稱,昨日交易所BTC余額減少超4.3萬枚,創2017年8月24日以來單日最大跌幅。而后,Arcane Research刪除了該推文,稱后經查證,交易所BTC余額下降實際上是交易所在進行比特幣錢包整理。[2020/12/11 14:57:44]

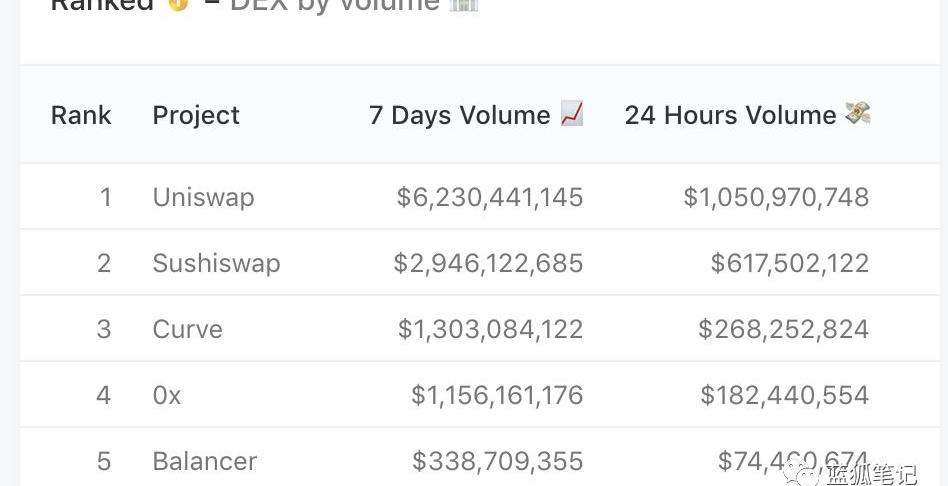

雖然目前以太坊的區塊獎勵和費用收益非常誘人,但礦工之間的競爭也是激烈的。礦工還有其他的提升收益機會嗎?隨著以太坊生態的發展,鏈上的機會也越來越多,這些機會為礦工提高收益提供了更大的機會。而ArcherDAO可以為礦工提升收益。Archer的“清道夫”網絡剛才提到鏈上的機會,這些機會存在于DEX的套利交易、借貸清算以及其他低風險的獲益機會。隨著DEX交易規模不斷攀升,借貸規模的日益發展,獲益的機會也越來越大。僅僅是DEX一周的交易量超過100億美元,而且還一直攀升。

量化交易公司Alameda Research銷毀1290枚WBTC:據鏈上數據顯示,量化交易公司Alameda Research銷毀約1290WBTC。注:11月鑄造了8000多枚WBTC,但同一時期銷毀了創紀錄的4300枚。而在12月初,WBTC的銷毀量已超過3000枚。此前Alameda Research交易員Lan Gu分析稱,比特幣價格的持續攀升是WBTC銷毀的一大原因。[2020/12/7 14:25:29]

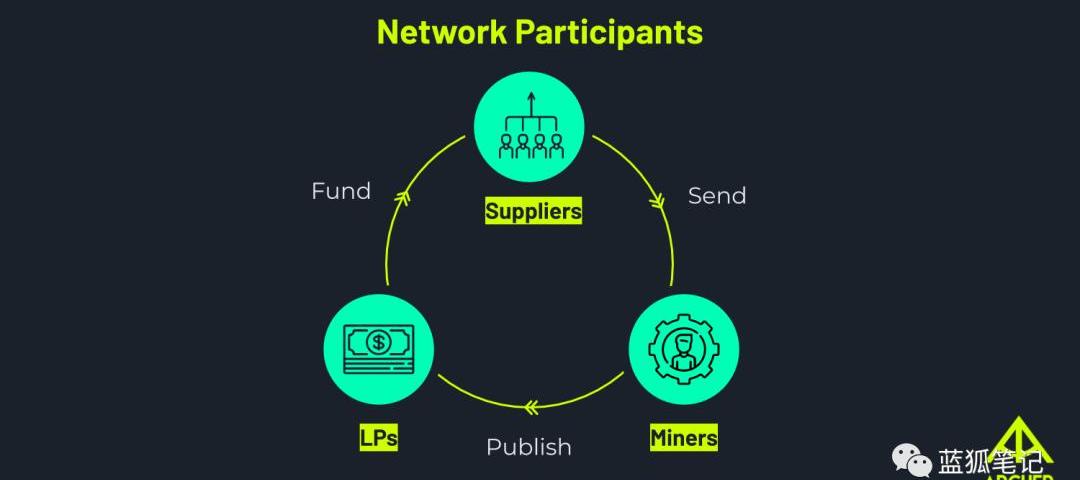

那么,如何捕獲這些DEX套利和借貸清算的機會?這里的首要問題是:誰來發現這些機會?這就涉及到ArcherDAO的幾個角色:除了礦工,還有策略供應者,流動性提供者的角色。首先策略的供應者發現鏈上的收益機會。suppliers是鏈上機會的分析者,他們負責發現并提交有利可圖的機會。Archer系統評估這些收益機會后會將高價值的機會發送給礦工,由礦工打包進入區塊并產生收益。收益會由礦工和Supplier共享。如下圖:

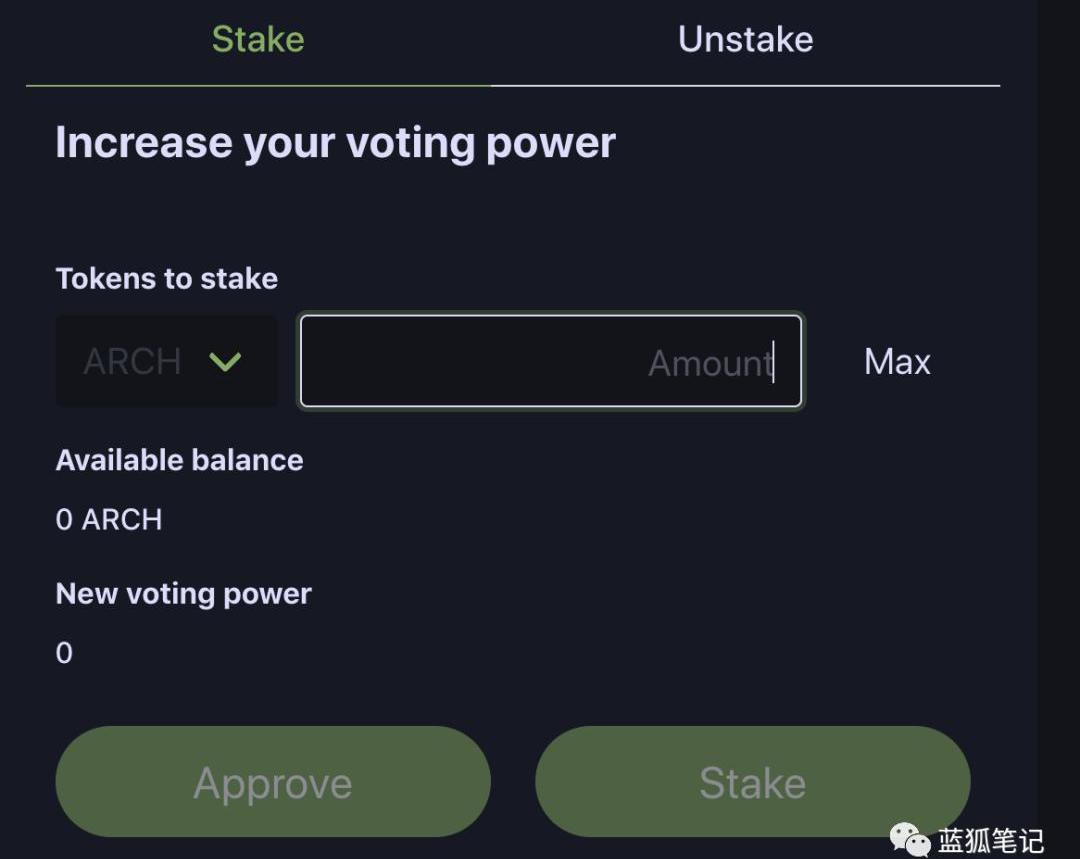

在這個假設中,在sushiswap上8eth可以兌換0.112YFI;而在cream中0.112YFI可以兌換3,940USDC;而在Uniswap上,3,940USDC可以兌換11.35個ETH。在這個套利交易中,一共可以產生3.35ETH的收益,其中1.675ETH分給礦工,而1.675ETH分給supplier策略供應者。從以上的案例中,我們可以看出,Archer的核心之一在于將礦工的角色變成DeFi生態的積極參與者,他們參與到DeFi的套利活動中,不僅獲得區塊獎勵、費用收益,還可以在執行交易中獲得更高的價值。從這一點看,礦工變成了套利交易和清算的參與者。也就是,提高了MEV。策略供應者發現機會并提交交易,礦工打包這些交易并生成區塊。這里還有一個重要角色,它們是流動性提供者。流動性提供者為策略的實現提供資金資助。Archer的流動性提供者存入資金可以分享套利或清算等收益。策略供應者可以利用這些資金進行交易,由于這些LP提供的資金匯集在一起,且存入多種代幣,可以讓套利等交易行為更高效,例如可以減少多個操作所帶來的gas費用,存在多種代幣池有時候可以省去代幣兌換的費用等。有人也會說,為什么不利用閃電貸,基本上沒什么費用。不過閃電貸對于資金還款時間是有明確要求的,而LP提供的資金允許更長的使用時間,這可以讓策略提供者有機會執行更高級的策略,交易更高效,從而讓流動性者、礦工、以及策略供應者都受益。由于DeFi整體的套利和清算市場空間在一段時間內也是相對固定的,因此流動性也存在邊際遞減效應的問題,并不是流動性越多越好,而是利用率越高越好。因此,后續Archer可能會通過DAO治理來平衡這個需求,從而達成最佳收益的效果。Archer對DeFi生態的影響一旦礦工積極參與到套利交易和清算交易中來,可能會給DeFi生態帶來額外的好處。其中之一是,DeFi系統的更高效運作以及更少的搶先交易。由于清算更為及時高效,可以降低借貸等市場的抵押率;不同DEX之間的價格越來越趨于一致,代幣有更好的價格發現;也會導致更少的搶先交易,因為搶先交易的機會更少,可以通過私有渠道提交交易。從這個角度看,ArcherDAO不利于當前的套利機器人,這些套利機器人通過mempool搶先交易獲益。Archer可以通過將礦工和策略供應者以及流動性提供者聯合起來,在實現更高收益的同時,也順帶凈化DeFi環境。Archer是DAO組織所謂DAO治理,是說Archer不屬于任何單個人或單個組織,它通過其代幣ARCH進行治理,用戶通過質押ARCH代幣獲得對ArcherDAO的決策權。

現場 | StarChain創始合伙人Radhika:監管不明確的情況下更需要混合投資:金色財經現場報道,6月25日在硅谷舉辦的 F50區塊鏈峰會上,談及“混合投資”話題上,StarChain Ventures聯合創始人Radhika Iyengar-Emens說,在美國,目前對于token的定義還不明確,所以需要SEC的指導,也正因為監管不明確,我們現在更需要股權投、token的混合投資。在投資之前也要明確token的背后的結構,Radhika認為,供應鏈,個人身份認證等場景更適合投資。[2018/6/26]

通過質押代幣ARCH,可以對Arhcer網絡提案進行投票;如果質押超過1萬個ARCH代幣可以進入私有的Discord群組,如果質押超過2萬個ARCH代幣,則有資格提出新提案。從當前提案情況來看,目前ArcherDAO還剛剛開始。ARCH代幣目前主要是治理代幣,還沒有捕獲協議價值。估計隨著未來DAO治理的深入,這個局面有可能得到改變。例如ARCH可以捕獲清算或套利收益的一定比例之類的。如果有利于網絡的發展,代幣經濟機制的迭代也是有可能的。當然,如何發展取決于ARCH代幣持有人的決策和治理。Archer跟DeFi生態的合作目前利用Archer系統的DeFi項目包括Sushiswap、Uniswap、Cream、AAVE、Balancer、Compound、mStale、DODO、Curve、Oasis等,這些DeFi項目利用Archer可以實現更及時的清算、代幣的價格發現、更少的搶先交易,從而帶來更好的用戶體驗。這也是為什么DeFi項目愿意跟Archer合作的原因。

ArcherDAOVsKeeperDAOKeeperDAO也DeFi的流動性網絡,它也有keeper,相當于Archer上的suppliers,這些keeper通過流動性提供者的池中資金進行鏈上的套利和清算,由此獲得收益。因此,本質上來說,ArcherDAO和KeeperDAO是處于同一賽道的項目,爭奪的都是DeFi上的清算和套利市場的收益。兩者都像是自然界的“清道夫”,其主要目標是為了實現自身的高收益,也順便為DeFi系統的可持續發展提供助力。不過兩者也有一些不同。例如ArcherDAO將礦工們拉入其網絡,這是很聰明的做法,在套利和清算交易中存在優勢。這意味著ArcherDAO不僅可以做到KeeperDAO所做的,甚至也有機會做到更好。而KeeperDAO則采用PGA的方式來試圖實現交易的優先,此外其將流動性提供者提供的未利用資金存入Compound或dydx等借貸市場從而獲得更多收益,這也是聰明的做法,值得ArcherDAO學習。目前KeeperDAO的市值是ArcherDAO的10倍。KeeperDAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,KeeperDAO業務領先。而ArcherDAO剛剛起步,有潛在的上升空間,未來兩者會如何演化?這一切取決于兩者項目團隊和DAO治理的節奏把握和實施,一些看似細小的差別,隨著時間的流逝,可能會顯出大的差距。不管誰最終笑到最后,這個賽道作為DeFi領域的重要補充,都值得關注。??????

Tags:ARCRCHARCHDAOWARCDoge Your Own ResearchARCHIVERankerDAO

據Subscan數據,本周波卡解除質押的DOT總量為2422萬枚,解質押峰值在2月5日,共解壓1031萬枚DOT.

1900/1/1 0:00:002021年第一個交易日,即1月4日,GameStop股價報在17.25,后在接下來的10天里翻倍.

1900/1/1 0:00:00比特幣單日漲幅達到20%的天數不多,而今天就是一天。1月29日21:57,BTC突破38500美元關口,日內漲幅為20.6%。截止發文,漲幅回落到15%左右.

1900/1/1 0:00:00在過去的一年中,許多人認為,機構投資推動了比特幣的價格達到新的ATH。此外,新的研究發現,根據2017年的數據,這種資產的價格上漲似乎并沒有受到炒作的推動,反而獲得了更多的信任.

1900/1/1 0:00:00谷燕西:簡評雷伊·達里奧的比特幣研究 谷燕西 剛剛 12 雷伊·達里奧最近發表了一篇研究“我如何看待比特幣?”。他在這篇研究中表達了他對比特幣的分析和觀點.

1900/1/1 0:00:00瑞·達利歐親筆:我對比特幣的看法 Odaily星球日報 剛剛 27 我之所以要撰寫這篇文章,目的是為了澄清對比特幣的看法.

1900/1/1 0:00:00