BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+0.13%

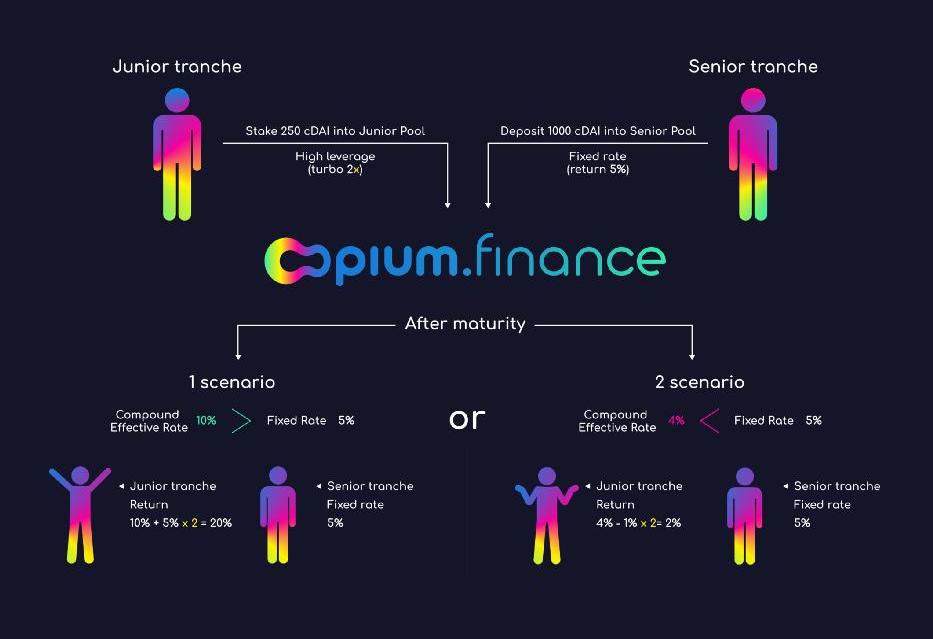

XRP/HKD+0.13%風險分級是在不同參與者之間有效重新分配風險的直接方法,這種方法廣泛應用于傳統金融,并可用于當前的DeFi協議,以有效地分散風險。本文介紹的是Opium協議采用的風險分級機制。

cDAI債券

初始池基于的是無息代幣,在Opium的例子當中就是cDAI,系統為參與者創建的有兩類代幣債券:

優先級SeniorTranches債券。這一級別債券的參與者可預期他們的cDAI在到期時有7%的固定回報,如果cDAI收益高于5%,它們將被分配到次級債券,如果cDAI收入低于5%,則該池子將從次級債券中獲得補償。

PeckShield:DeFi協議Revest Finance遭到黑客攻擊:3月27日消息,DeFi協議Revest Finance遭到黑客攻擊。PeckShield表示,黑客利用了 Revest 合約的邏輯漏洞盜取了近 770 萬枚 ECO、579 枚 LYXe、近 7.15 億枚 BLOCKS 以及超 35 萬枚 RENA。黑客攻擊使用從 Tornado Cash 取出的資金發動了攻擊,目前部分攻擊所得正在通過 SushiSwap 進行交易。[2022/3/27 14:20:21]

次級JuniorTranches債券。這一級別債券的參與者將在向優先級債券支付5%后獲得所有剩余利息。與5%的固定利率相比,這一資金池的規模更小,利潤或虧損則會更大。

當前DeFi協議總鎖倉量為137.8億美元:金色財經報道,DeBank數據顯示,目前DeFi協議總鎖倉量137.8億美元,重復率約為31.73%,真實總鎖倉量為94.1億美元。鎖倉資產排名前五的DeFi協議分別為UniswapV2(29億美元)、Maker(19億美元)、WBTC(16億美元)、Aave(11億美元)、Compound(10億美元)。[2020/11/2 11:24:19]

參與者根據自己的風險偏好和市場觀點選擇資金池。參與優先級債券的投資者將獲得5%的cDAI總回報,但是,如果浮動利率在此期間達到很高的程度,他們可以很容易通過參與次級債券獲得20%或更高的回報。在相反的情況下,如果在此期間的有效利率碰巧很低,則次級債券的投資者將獲得很小,甚至是負的回報。由于這種潛在的波動性,我們將次級債券稱為“漩渦”工具。

N7 Labs戰略投資跨鏈DeFi聚合平臺Farmland Protocol:據官方消息,N7 Labs戰略投資跨鏈DeFi聚合平臺Farmland Protocol,并達成深度合作。

據了解,Farmland Protocol是采用權益證明機制共識的跨鏈DeFi聚合平臺,號稱跨鏈版的\"YFI\",一個幫助各公鏈資產持有者獲得DeFi farming收益的協議組。Farmland集成了當前最流行的跨鏈協議,并在此基礎上開發了新型跨鏈協議和社區治理模型,用以生成farmBTC,farmEOS等跨鏈資產。Farmland團隊來自約翰霍普金斯等世界名校。

N7 Labs由國內外區塊鏈行業資深人士聯合發起,聚焦于關注區塊鏈新浪潮的發展,目前主要布局Defi生態,曾投資過多個知名Defi項目,N7 Labs生態合作伙伴覆蓋行業各個板塊。[2020/8/30]

工作原理是什么?

HyperPay錢包加速DeFi產品服務更新迭代 自管錢包已支持波卡公鏈:據官方消息,日前,HyperPay錢包App版本升級,加速DeFi產品服務更新迭代,在App3.9.38版本中用戶進行Uniswap及ETH的相關操作時的交易體驗更流暢,并且可自定義調整Gas費用,用戶在操作過程中可以查看實時DeFi行情,如Uniswap、Justswap代幣等最新信息;同時,HyperPay自管錢包已支持波卡公鏈,用戶在自管錢包可進行DOT轉賬及收款相關功能。[2020/8/24]

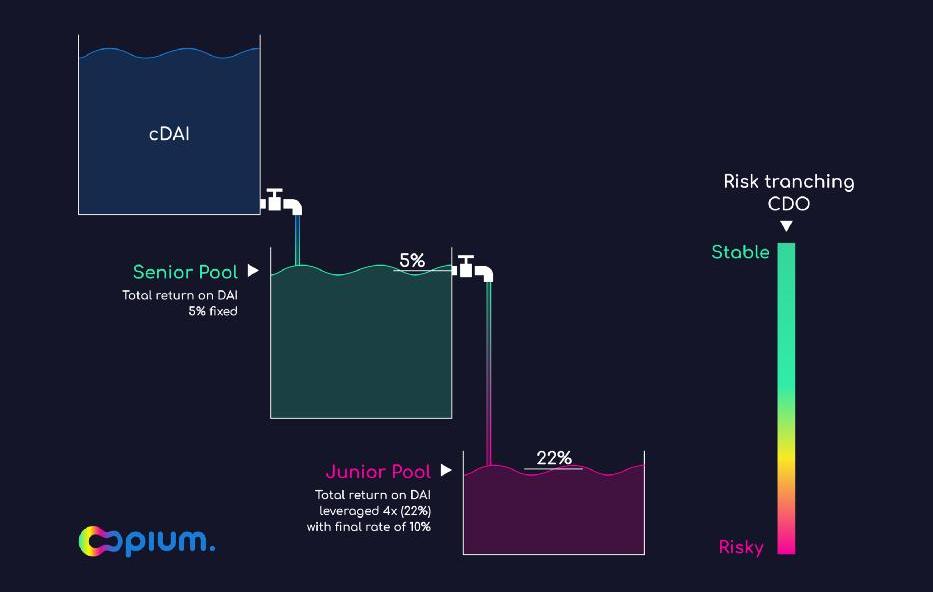

從cDAI收到現金流后,會將其分配給優先級債券,直到其承諾的回報實現為止。次級債券收到這些付款后剩下的所有款項。在結算日,你可以提取包括利息在內的資金。

如果cDAI的總收益大于承諾的固定利率,則次級債券將獲得所有額外的利息,從而有效地提高了參與者的總收益。同時,cDAI浮動利率的任何負面意外,都會首先影響到次級債券。如果epoch時期的有效利率低于承諾的固定利率,則優先級儲備金池仍會按照承諾的方式填補,但次級池子的利息就會減少。

理解風險分級機制的另一種方法,是想象一個“瀑布”,其中參與者像水桶一樣持有著債券。優先級債券部分會被先填滿,然后剩下的水都會落入底部的次級池子。

如何參與

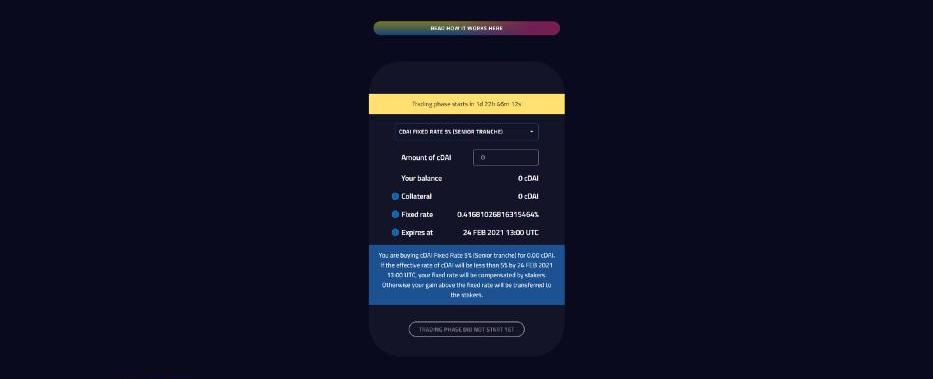

Opium.Finance部署了一個新的用戶界面,當前用戶在Opium上交易去中心化衍生品已經簡化了很多,它們被打包成簡單且合乎邏輯的產品,可供任何人使用。

而參與優先級債券也是很簡單的,這就像購買固定利率保險一樣,你需要指定名義金額并接受報價的固定利率。固定利率將按年計算,并計算到期末。

優先級債券

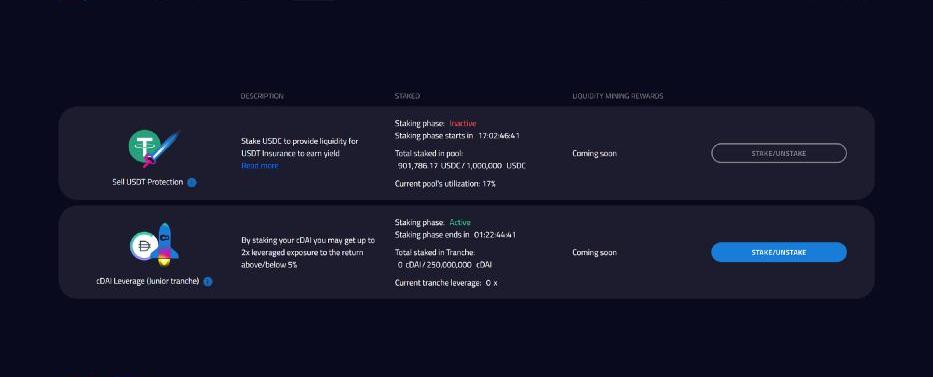

參與次級債券的風險更大,而總回報也取決于杠桿率。如果有效cDAI利率大于報價的固定利率,則你將擁有杠桿利潤或杠桿損失。參與的步驟也是比較簡單的。

次級債券

新的流動性挖礦計劃

次級債券從cDAI獲得杠桿收益,但也有資格進行Opium的流動性挖礦活動。在持續2天的staking階段,你可以通過質押cDAI參與。

注意,了解質押條款是至關重要的,例如,你將能在下一staking階段解除你的cDAI質押,但你也需要了解自己的風險敞口,因為除了潛在的利潤,你也可能會遭受杠桿損失。

除了提供了一些審計之外,Opium也無法保證其智能合約100%不存在漏洞,并且當前OpiumStaking還處于beta階段,因此參與需要謹慎。

1月30日,CFTC公布了最新一期CME比特幣期貨周報,最新統計周期內BTC出現了約6000美元的大幅回調,并一度跌破30000美元整數大關.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00能保證一定時間內產生的數據無法被篡改的區塊鏈技術,受到越來越多政法機關的青睞。北京市朝陽區人民法院便是其中之一.

1900/1/1 0:00:00周三以Robinhood為代表的一些券商“拔網線”,停止了散戶新開倉位的交易權限。這個行為引來了巨大的爭議,包括各種陰謀論和議員要求調查和開聽證會.

1900/1/1 0:00:001.2021年DeFi市場風向要轉?去中心化金融概念早在2019年就已經開始在加密貨幣市場興起,2020年更是被稱為“DeFi元年”.

1900/1/1 0:00:00經歷過17年牛市的人基本上都知道比特幣的大小區塊之爭,當時雖然紐約大會和香港大會基本上確定了比特幣的擴容措施,但是然而在segwit之后,仍然有很多人對比特幣的未來感到迷茫.

1900/1/1 0:00:00