BTC/HKD-4.76%

BTC/HKD-4.76% ETH/HKD-5.84%

ETH/HKD-5.84% LTC/HKD-5.09%

LTC/HKD-5.09% ADA/HKD-7.74%

ADA/HKD-7.74% SOL/HKD-9.19%

SOL/HKD-9.19% XRP/HKD-7.04%

XRP/HKD-7.04%

當我們談論去中心化交易所(DEX)時,我們無法避免SushiSwap和UniSwap。這兩個非常相似并且相互競爭。

這種相似性不是巧合。畢竟SushiSwap是UniSwap的一個模仿者。一開始只是簡單的模仿,現在SushiSwap成了一個強有力的競爭者。

SushiSwap的加密貨幣SUSHI價格在最初的價格炒作消失后在1.5美元左右徘徊。SUSHI價格的目標是15美元大關,目前市值不到18億美元。SushiSwap已經走到了這一步。

有足夠的理由來對比這兩個競爭對手在DEX龍頭的爭奪戰中的表現。

SushiSwapvsUniSwap:龍頭爭奪戰的起跑信號

雖然它們一開始是相同的產品,但在過去的幾個月里,這兩個協議已經變成了兩個完全不同的產品。SushiSwap一直在不斷發布新的功能。同時,SushiSwap的核心社區非常善于向外界傳達這些進展,而UniSwap的核心開發人員則在閉門造車,開發V3,沒有人知道這次更新會帶來什么。然而,人們對UniSwap的期望值很高,面對SushiSwap這個越來越強大的競爭對手,壓力也越來越大。

本文的目標是根據顯著的鏈上指標來比較這兩個協議,它們如何相互競爭在其利基市場上爭奪主導地位。

第一輪:交易量

衡量去中心化交易所是否成功的最基本指標之一就是交易量。畢竟,去中心化交易所的核心目的是促進參與者之間的Token交換。

BALD部署者于Sushiswap上再次反復部署、撤回流動性:8月2日消息,據鏈上信息顯示,BALD部署者于Sushiswap上再次反復部署、撤回流動性。其中,該地址在約40分鐘前添加了800枚ETH和1000萬枚BALD,后又撤回800枚ETH的流動性。

金色財經此前報道,8月1日,BALD部署者移除了BALD/ETH的所有流動性。[2023/8/2 16:13:08]

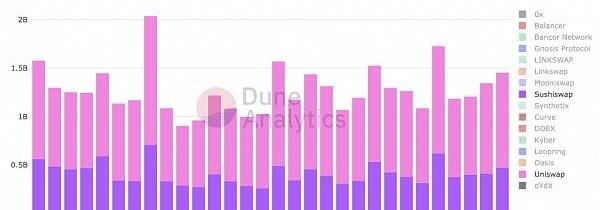

在交易量方面,UniSwap有明顯的領先優勢。然而,SushiSwap目前的交易量很難被忽視。

在過去的三周里,UniSwap的日均交易量在7億美元到10億美元之間。同時,SushiSwap顯示的日均交易量在3億至6億美元之間。

UniSwap的交易量仍然是SushiSwap的兩倍,但每月的交易量趨勢顯示,SushiSwap已經進入了快車道。

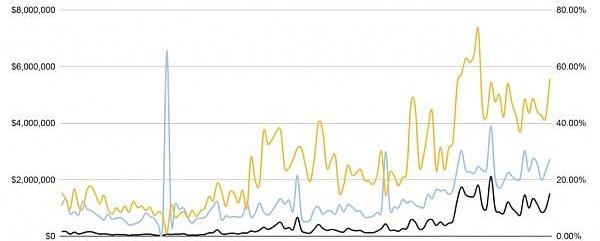

UniSwap和SushiSwap的月交易量

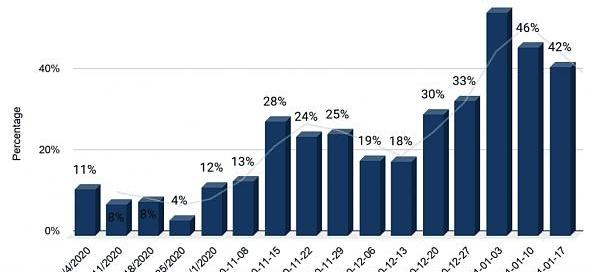

當我們繪制在SushiSwap與UniSwap交易量的百分比,SushiSwap追趕就變得更加明顯。一個月前,SushiSwap平均處理了UniSwap每周交易量的25%。現在處理量平均為UniSwap的48%。

SushiSwap周報:NFT平臺Shoyu V2將實現不同錢包之間的聊天和私信:9月12日消息,SushiSwap發布周報,NFT平臺Shoyu預計將于在九月底十月初推出,已確認如下功能:私信功能,最遲會在V2將實現不同錢包之間的聊天/私信;默認暗黑模式;分布式圖像存儲。[2021/9/12 23:19:29]

SushiSwap在UniSwap上實現的周成交量的百分比。資料來源:DuneAnalytics,Bankless

如此明顯的趨勢不容忽視,UniSwap的核心開發者也覺察到這趨勢,這增加了他們的壓力,因為如果SushiSwap能夠繼續以平均每周約2%的速度追趕Uniswap的交易量,那么它將在年底成為第一DEX。

然而,UniSwap是否會如此迅速地放棄它的DEX龍頭地位是值得懷疑的。因此,這里還沒有最后的定論,目前,UniSwap在成交量上是領先的。

第一回合冠軍:UniSwap

第二輪:流動資金總額

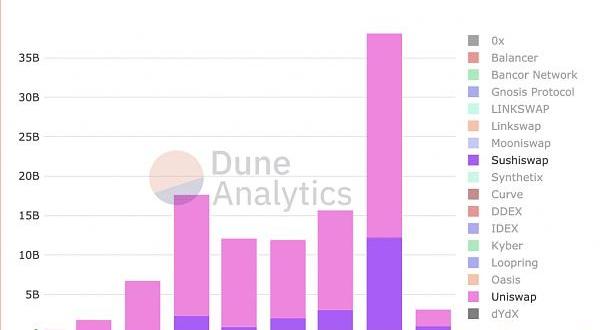

俗話說,流動性為王。這句口號也不是哪兒冒出來的,所以接下來要分析的關鍵基本指標是資產總值。這代表了用戶向平臺提供的流動性總量。

SushiSwap因其當時的吸血鬼攻擊而聲名狼藉,并損害了該協議在早期的聲譽。畢竟,它直接公開攻擊了DeFi圈的寵兒。攻擊還是起了作用,至少在短時間內,以至于SushiSwap在炒作階段變現能力成功超越了UniSwap。

這次翻盤成功,是通過獎勵用戶提供流動性的SUSHIToken實現的。SUSHIToken比UNIToken存在的時間更長。在這種額外的激勵下,這次翻盤成功表明了沒有優勢是一成不變的。

數據:SUSHI3L短線突破1.35U,以60.32%漲幅領漲ETF專區:MXC抹茶交易數據,SUSHI3L短線突破1.35U,以60.32%漲幅領漲ETF專區,48小時最高漲2.84倍。此外,CVC3L、ALPHA3L、RUNE3L、CRV3L24小時漲35.72%、33.85%、28.43%、23.72%。MXC抹茶杠桿ETF是錨定現貨漲跌幅的永續杠桿產品,采用再平衡風控,自動復利,無需保證金,無爆倉規則,倉位利用率更高,可在 “ETF專區”購買。近期MXC抹茶對杠桿ETF交易深度和交易體驗進行大幅優化,可在 “ETF專區”購買。[2020/12/2 22:52:16]

但Uniswap進行了反擊。

在SushiSwap發布Token和吸血鬼的全面攻擊后的幾周內,UniSwap終于屈服,也發布了它的Token。UniSwap還更進一步,他們追溯性地獎勵其協議的早期采用者,提供15%的Token報價,創造了一個新的追溯性空投趨勢。

由于Uniswap的Token推出,風向立即再次轉向。在8月份SushiSwap吸納了大量的流動性后,流動性提供者又涌向UniSwap,從最初的流動性挖礦中獲得新發行的UNIToken。

與此同時,幾個月后,事情已經平靜下來。兩個協議都有幾十億美元的流動性。然而,有一個關鍵的區別。在UniSwap的額外流動性激勵措施于2020年11月結束后,許多流動性被重新分配,而不是進一步增發Token。這是因為SushiSwap繼續用其原生TokenSUSHI獎勵其流動性提供者。

BiKi ETF專區SUSHI3S/USDT 24H最高漲幅33.06%:據BiKi平臺ETF專區行情顯示,截至今日16:00,ETF3S專區SUSHI3S/USDT 24H最高漲幅33.06%,現凈值4.6339USDT; ETF5S專區BCH5S/USDT 24H最高漲幅32.87%,現凈值0.2451USDT; BSV5S/USDT 24H最高漲幅31.26%,現凈值0.7524USDT。?

ETF5L/5S和ETF3L/3S是一種錨定標的5倍做多、5倍做空和3倍做多、3倍做空某種數字資產的指數基金,相比合約有操作簡單、永不爆倉、無保證金、單邊行情收益更高等特點,BiKi ETF管理費為0.1%。[2020/11/3 11:32:25]

Uniswap和Sushiswap上的流動性。來源:TokenTerminal,Banales

這里需要注意的是,雖然UNIToken并不直接支持Uniswap的流動性,但許多項目將Uniswap作為其主要交易場所,并鼓勵其社區為各自的Uniswap池提供流動性。

然而,這種趨勢似乎也在發生越來越多的變化。

雖然UniSwap仍然是第一端口,但越來越多的項目也同時提供措施激勵用戶在SushiSwap上提供流動性。比如YearnFinance周圍的生態系統更喜歡SushiSwap。僅僅是這一事實就凸顯了SushiSwap已經成為生態系統中不可或缺的組成部分,即使是項目方也不能再忽視。

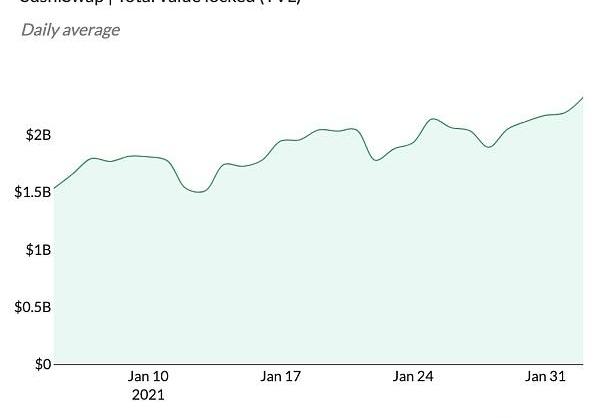

無論如何,盡管缺乏額外的激勵措施,較高的流動性是產品及其市場地位的有力指標。UniSwap仍然是交易者和Token項目的領先交易平臺。然而,SushiSwap在1月底突破了20億美元大關,進一步凸顯了自身的健康發展。

Sushiswap社區發起有關使用Chef Nomi返還資金回購SUSHI的提案:金色財經報道,在Chef Nomi返還了價值1400萬美元的ETH后,Sushiswap社區成員Adams Cochran發起了有關“應使用返還資金中的多少回購SUSHI”的提案,為期一天。目前,“使用100%的ETH”這一選項獲得了74.3%的支持率。[2020/9/12]

SushiSwap的流動性來源:TokenTerminal

不過,UniSwap擁有更高的流動性,目前有31.5億美元,贏得了第2輪的冠軍爭奪戰。

第二輪冠軍:UniSwap

第三輪:收入

隨著兩種協議在交易量和流動性方面的激烈競爭,收入成為另一個需要關注的關鍵指標。收入來源于LP從交易費中獲得的現金流。值得注意的是,兩個協議都對所有Token交換收取0.3%的交易費。

基于前面的兩個指標,這個比較的結果并不奇怪。不僅與SushiSwap相比,而且在整個DeFi領域,UniSwap都是絕對的領導者。該協議是一臺真正的現金流創造機器。截止到2021年1月,UniSwap已經平均收取了超過230萬美元的LP費用,而且單位是每天!這比該領域的任何其他公司都要多得多。

誰是DeFi領域下一個表現最好的公司?

是的,你可能已經猜到了。是SushiSwap。

SushiSwap發布的信息“只有”UniSwap每日收入的一半,以7家流動性提供商的每日費用平均數120萬美元。這并不是一件壞事,因為一個明顯的趨勢正在出現,SushiSwap正在崛起。

為流動性提供者創造的營業額。來源:TokenTerminal,Bankless

這意味著UniSwap在第三輪中仍然領先,但強調的是“仍然”。這是因為挑戰者正在以瘋狂的速度追趕。

第三輪冠軍:UniSwap

第四輪:價格與銷售額之比(P/S)

市銷率(P/S)正在成為DeFi協議的標準估值指標。

P/S將Token的市值與協議的收入進行比較。即協議的市值相對于其產生的費用的估值指標。

簡單來說,在相同利基市場,一個具有較低P/S的Token比一個具有較高P/S的類似協議的估值更合理。然而,這并不一定是真的。也有可能是市場對市銷率較低的協議賦予了較低的未來增長預期。畢竟,在一個有效的市場中,未來的期望值被定價為當前的價格。不過,市銷率還是一個有效的指標,只要仔細分析,可以成為投資決策的有力工具。

UniSwap目前的市銷率為17.86,值得注意的是,自1月底以來,它的市銷率已經大幅上升。這可能主要是由于GameStop事件造成的,或者是用戶對V3即將發布的預期。

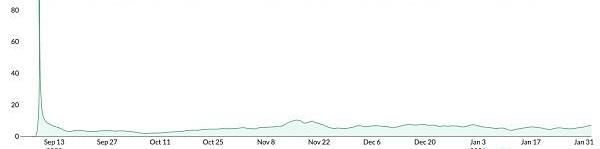

UniSwap的市銷率。來源:TokenTerminal

而SushiSwap的市銷率相對穩定。目前,該數值為8.02。

SushiSwap的市銷率。來源:TokenTerminal

根據市銷率可以推斷,目前市場對UniSwap(UNI)的定價是SushiSwap(SUHSI)的兩倍。由于UniSwap的現金流增加較多,其定價較高也是可以理解的。盡管UNI漲勢迅猛,我們也不認為其價值被高估。同時,SUSHI股價上漲同樣令人印象深刻,其價值可能仍然被低估。

相比之下,SushiSwap已經擁有UniSwap超過40%的交易量,擁有約66%的流動性,并創造了超過55%的收入。這三個品類的增長速度也都高于UniSwap本身。所以,如果我們假設這種趨勢會持續下去,從市銷率可以看出,這個事實還沒有被市場廣泛認可和定價。

此外,雖然UNI是一種治理Token,但Token持有人沒有現金牛的經濟權利。另一方面,SUSHI的持有者對協議的現金流提出要求,希望使其成為生產性資產。造成這種差異的原因之一可能是UniSwap方面的監管問題。

意識到這一點,UniswapV2推出了一個可選的協議費,將LP的0.3%交易費降低到0.25%,而剩下的0.05%則要通過去中心化治理進行管理。SushiSwap采用的正是這種模式,但它并沒有明確協議費的意圖,而是讓SUSHI的持有者通過Staking直接獲得協議現金流。

然而,如何解讀這一數據完全取決于每個讀者。對我們來說,SUShiSwap在這方面已經領先。

第4輪冠軍:SushiSwap

第五輪:價量比(P/V)

價量比(P/V)是一種較新的DEX專用估值指標,其特點與市銷率相似。

價量比不是根據這些流動性協議產生的費用來估值,而是根據成交量來確定市場對該協議的估值。

截至昨天,UniSwap的成交量為9.82億美元,目前市值為56.63億美元。這意味著,現在的P/V比剛好在5.77以下。換句話說,目前UniSwap每天每促成1美元的交易量,市場價值約為5.77美元。

SushiSwap昨天的成交量為4.72億美元,目前市值為18.5億美元。相應地,P/V比剛好在3.92以下。

按照這個標準,從技術上講,今天你在SUSHI上獲得的收益比在UNI上獲得的收益要多。但如前所述,估值指標可以有不同的解釋。

就像市銷率一樣,市場可能會以更高的市銷率對Uniswap進行估值,因為它對該協議的增長預期高于Sushiswap。然而,這并沒有反映在最后要觀察的增長趨勢中,我們已經充分解釋了這一點。

第5輪獲勝者:SushiSwap

UniSwap與SushiSwap的對比結論

因此,讓我們總結一下最近五輪的比較。

雖然UniSwap仍然是龍頭,但SushiSwap最近幾個月的增長及其競爭力表明,市場很快就會允許新的評級。但未來按理說是不確定的,所以我們對目前的現狀進行評估。

今天比賽的最終結果是UniSwap以3比2獲勝。這意味著,衛冕冠軍仍占有利地位。由于其有作為DeFi領域領先的交易場所的優勢,它在交易量、流動性和交易額等基本指標上取得了勝利。

然而,這個寶座并不像一些人所說的那樣穩固。

SushiSwap由于其更具吸引力的經濟設計和較小的市值,在估值指標P/S比和P/V比上勝出。另外,可以看到目前正在進行的追趕趨勢,下一次比較狀況可能已經大不相同。

作者:LukasWiesflecker

翻譯:Miko

編輯:Edward?

肯尼亞央行行長PatrickNjoroge表示,肯尼亞計劃進入比特幣領域,即將肯尼亞基礎貨幣轉換為比特幣,因為比特幣可以解決肯尼亞貨幣貶值的問題.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00本文原發于,點滴科技資訊,譯者:劉斌,中國自貿區研究院金融研究室主任國際清算銀行和英格蘭銀行成功測試了30多個CBDC 用例,包括離線支付:金色財經報道,根據周五發布的一份新報告.

1900/1/1 0:00:00吳說作者|miaohash本期編輯|ColinWu隨著加密貨幣牛市的加速,在美股上市的比特幣礦業股也陷入了瘋狂,典型的三大標的RIOT、BTBT和MARA均上漲10倍以上.

1900/1/1 0:00:00基于零知識證明的去中心化金融科技提供者Findora今日宣布,已與國際區塊鏈服務網絡達成合作。本次合作將助力BSN的網絡基礎架構通過SDK或API與Findora集成,旨在支持其開發人員使用Fi.

1900/1/1 0:00:00灰度已經為YearnFinance信托注冊了一家有限責任公司,這是這家資產管理公司正在考慮采用DeFi代幣的第一個跡象。新的YFI實體于2021年2月10日在特拉華州注冊成立為法定信托.

1900/1/1 0:00:00