BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD-0.66%

ADA/HKD-0.66% SOL/HKD-0.34%

SOL/HKD-0.34% XRP/HKD-0.14%

XRP/HKD-0.14%在ICO熱潮過去3年之后,ETH再次在一月份創下新高。同樣地,Uniswap、Aave、Synthetix、MakerDAO等以太坊上的DeFi龍頭項目,也都在這一個月內創下了市值的最高記錄。最大的去中心化交易所Uniswap,目前流通市值達到了56億美元,與BinanceCoin的差距只有24%,而Uniswap還有大量的平臺幣尚未解鎖。最大的去中心化借貸協議Aave在向社區移交管理秘鑰與向V2版本升級之后市值一路上漲,目前也已經超越EOS、BSV等老的公鏈項目。?

1月的DeFi新秀

雖然頭部DeFi項目的格局已經基本穩定,但在一些細分領域,也有多個優質項目因為分發治理代幣而被更多的用戶所使用。

Furucombo是一個DeFi聚合器,真正可以為用戶創造更多獲利機會。它將復雜的DeFi協議轉化為可視化的多維數據集。用戶可以將多項交易打包,形成一筆交易發出,降低時間成本;也可以方便地在各種DeFi協議間套利,只需要簡單地拖拽Furucombo支持的各項協議即可完成。Furucombo也是目前唯一一個模塊化地集成了閃電貸的項目,用戶可以無需編程基礎即可使用閃電貸。

Polygon與Orbs、DeFi.org合作推出加速器計劃:5月18日消息,Polygon與Orbs合作,推出一項通過DeFi加速器平臺DeFi.org支持DeFi建設者的計劃。

Polygon和DeFi.org指出,該計劃將為選定的項目提供融資機會、指導和市場曝光機會。DeFi.org加速器計劃參與者必須在Polygon上創建項目。加速器計劃將專注于開發結合Polygon第二層解決方案和Orbs第三層基礎設施的項目。(Cointelegraph)[2022/5/19 3:26:25]

Armor是去中心化保險賽道的又一熱門項目,它的創始人AzeemAhmed,此前也是SAFE的創始人之一。在SAFE被爆出漏洞之后,SAFE的另一發起人Alan,在Andre等人的支持下繼續做出了CoverProtocol;而Azeem則創建了armor.fi。Armor基于NexusMutual構建,由NexusMutual承保,而無需KYC。Armor也通過平臺幣的流動性挖礦為NXM賦能,提供arNXM的流動性可以獲得ARMOR代幣。

去中心化衍生品協議OpiumFinance也在本月發行了治理代幣,Opium可以提供包括智能合約安全、穩定幣違約、代幣價格波動等在內的各種保險,而市場上已有的去中心化保險項目往往只能針對某一方向提供保險。目前OPIUM較發布時上漲約4倍。衍生品賽道的另一熱門項目dYdX可能也即將發幣,不少用戶冒著高昂使用成本去體驗,以期待能獲得代幣空投。

歐易OKEx DeFi播報:DeFi總市值941.4億美元,歐易OKEx平臺CHZ領漲:據歐易OKEx統計,DeFi項目當前總市值為941.4億美元,總鎖倉量為487.4億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是CHZ、BOT、JFI;

截至19:00,OKEx平臺熱門DeFi幣種如下:[2021/3/4 18:15:35]

以太坊上的DeFi熱點也在向其它鏈上延續。火幣Heco上的去中心化交易所Mdex,在挖礦上線5分鐘后鎖倉量達到2億美元,目前Mdex中鎖定的資金約為10億美元,挖礦產出的市值也超過一億美元。幣安智能鏈BSC上的龍頭去中心化交易所PancakeSwap,其代幣CAKE也在一個月內由0.61美元漲至3美元。BSC上的借貸協議Venus在國內收獲了不少粉絲和關注。?

熱門項目新進展

Cover在鑄幣權出現漏洞之后,宣布放棄護盾挖礦,并不予發放漏洞爆出時未領取的獎勵。目前,Cover中只有RewardsMining,這一部分獎勵來自于各自的項目方。若無項目方支持,則沒有任何獎勵。

DeFi 概念板塊今日平均漲幅為8.15%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為8.15%。47個幣種中40個上漲,7個下跌,其中領漲幣種為:LBA(+39.82%)、NEST(+31.45%)、AST(+28.65%)。領跌幣種為:ZRX(-7.41%)、AMPL(-5.65%)、CRV(-2.30%)。[2021/2/13 19:40:06]

1月17日,Curve宣布與Synthetix合作推出跨資產交易服務。Curve原本專注于同類資產交易,如USDC、DAI、sUSD等穩定幣之間的交易,或各種比特幣錨定幣之間的交易,其中的交易滑點低、手續費低。而Synthetix是目前最大的合成資產協議,其中合成資產之間的交易具有無限的流動性。如果用戶想將DAI換成WBTC,則DAI會先在Curve中換成sUSD,之后在Synthetix中銷毀sUSD生成sBTC,再在Curve中將sBTC換成WBTC。本次Curve與Synthetix的合作,將顯著提升Curve在跨資產大額交易中的地位。

Bancor完成了前端升級,可以顯示流動性挖礦獎勵等信息,并支持直接將獎勵復投。Bancor本次的流動性挖礦于11月推出,計劃持續12周,有希望通過治理延長挖礦周期。在Bancor前端正確顯示收益后,大多數用戶都選擇了將收益復投,這也實現了Bancor挖礦的初衷,將更多的BNT留在了生態內。因為Bancor中所有的交易對中都必須包含其平臺幣BNT,有了更多的BNT質押挖礦,Bancor的流動性上限才會更高。?

DeFiBox數據播報:DeFi 總鎖倉量企穩,衍生品交易量下跌:據DeFi 門戶DeFiBox.com實時數據顯示,DeFi 市場鎖倉量達到239.1億美元,相比之前的239.6億美元,總鎖倉量出現企穩跡象。DeFi衍生品24小時交易量出現大幅下跌。詳情點擊原文鏈接。[2021/1/13 16:05:30]

DeFi數據

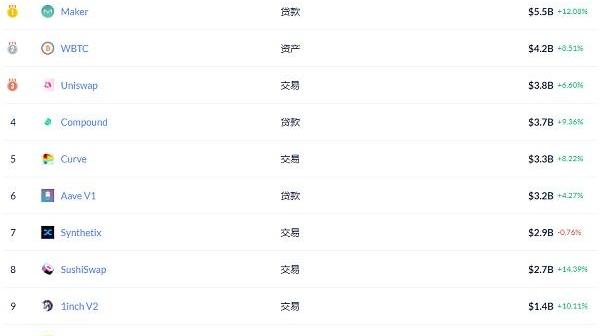

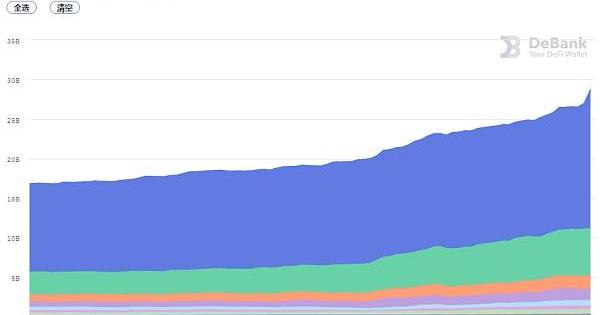

截至1月31日,以太坊網絡中的總鎖倉量達到401億美元,與上月相比增長65.8%;真實鎖倉量291億美元,與上月相比增長71%。一方面,鏈上抵押的WBTC等繼續升值,一月初時BTC價格還不足3萬美元;另一方面,越來越多的資金轉移到鏈上,以分享流動性挖礦等收益。

因為最近一個月ETH升值較多,而Maker中的抵押品以ETH為主,因此Maker中鎖定的資金遠超第二名。Aave因為有V1和V2兩個版本同時運行,目前AaveV1排名第6,而AaveV2位于第12位,若兩者相加,Aave應為鎖倉資金第二多的項目。

DeFi 概念板塊今日平均跌幅為8.50%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為8.50%。47個幣種中5個上漲,42個下跌,其中領漲幣種為:SUSHI(+15.76%)、YFI(+12.15%)、TRB(+5.94%)。領跌幣種為:KNC(-17.10%)、KNC(-16.83%)、AKRO(-16.28%)。[2020/11/27 22:17:53]

穩定幣

作為市值上升最穩定的一類資產,穩定幣的發行量不斷增加。1月底,以太坊上的美元穩定幣發行量達到265億,與上一個月相比增加55億。其中,USDT的發行量增加20億,USDC增加18億,DAI增加4.6億。

作為穩定幣中的一個方向,算法穩定幣總體表現不佳。只有AMPL這類rebase機制的算法穩定幣,在市場上漲的過程中保持通脹。ESD目前的供應量為4.44億,因為過大的供應量導致ESD很難再回到1美元以上,現階段購買的債券很可能會作廢。BAC目前也沒有好的應用場景,價格只有0.43DAI,雖然近期放開了BAB的交易,但如果大量換取BAB也會導致系統債務過多,難以漲到1美元以上。而原本被寄托了很高希望的Frax,也因為仿盤pegs.cash的歸零而受到人們的質疑。

抵押借貸

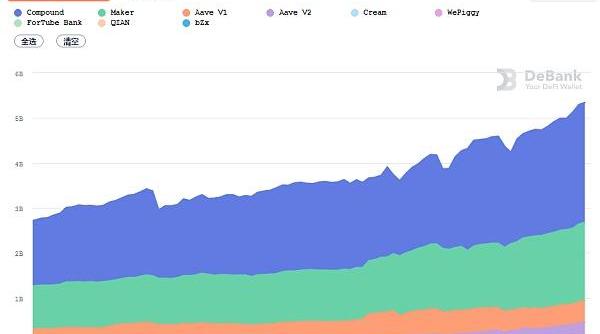

目前借貸市場使用最多的還是抵押ETH借出穩定幣,如果這些穩定幣被用于繼續買入ETH,則達到了加杠桿的作用。以太坊網絡中的總借款量升至51億美元,過去一個月上升37.5%。

借款總量最高的平臺是Compound,占比50.31%。而質押資產遠高于Compound的Maker,只占總借款量的32.81%。從24小時清算量上也可以看出,Maker的用戶更加注重風險控制。在借款量排名前五的平臺中,只有Maker過去24小時的清算量為0,Cream的清算量最高。

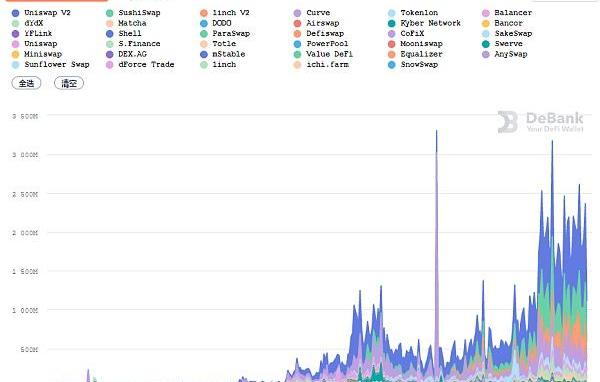

去中心化交易所

去中心化交易所的交易量在這一個月內創下歷史新高,并且遠超歷史各個月的成交量。以UNI和SUSHI為代表的去中心化交易的平臺幣是這一個月表現最優秀的資產類別,在UNI和SUSHI的帶領下,整個DEX版塊普遍上漲。以太坊中的DEX已經形成了Uniswap與Sushiswap雙雄并行的局面。因為流動性的優勢,其它交易所很難再整體與這兩個交易所進行競爭。

而在某一些領域,則有各自的代表項目,比如做聚合交易的1inch,目前1INCH的價格也遠超代幣發行時的高點;專注于同類資產交易的Curve;可以調整AMM內資產數量與權重的Balancer等。

跨鏈資產

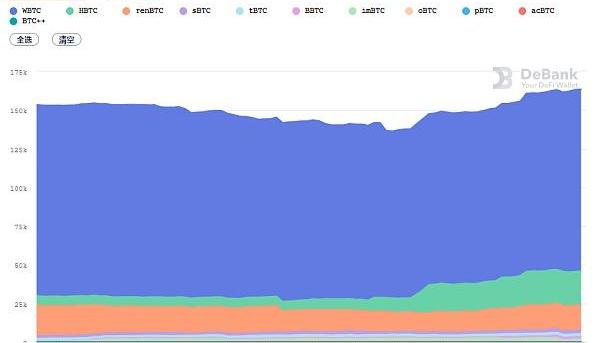

到一月底,以太坊鏈上的比特幣錨定幣已經達到16.2萬枚,比上月增長14.4%。無論是數量還是比例,本月比特幣錨定幣增長最多的都是HBTC,Curve中hbtc池的年化收益也有17.08%。

火幣Heco鏈等交易所自己發行的公鏈,其上的資產都可以看做是另一類型的跨鏈資產。以Heco為例,用戶必須先將代幣轉入自己的火幣賬戶,在提現時選擇Heco鏈才能正確轉出。

合成資產

因為WSB事件,美國散戶大量買入GameStop、AMC等股票,導致多家機構止損離場。之后,以Robinhood為代表的券商交易平臺紛紛暫停這些股票的交易,甚至有些券商強行平掉了用戶的倉位。這個時候,建立在區塊鏈上的合成資產更加受到人們的關注。近期,Terra團隊開發的合成資產項目Mirror也因為提案上線GME股票而受到廣泛關注,Mirror上面提供多種合成股權通證的交易。

而值得一提的是,提供股權通證的中心化交易所FTX也是這一事件的贏家,FTX緊跟熱點,及時上線了GME等股票,讓圈內用戶在沒有美股賬戶的情況下可以交易熱點股票。?

總結

可以看到,在DeFi的細分領域,還有很多小而美的項目陸續發行自己的治理代幣,代幣發放通常與流動性挖礦相結合。與僅僅是復制代碼的山寨項目不同,這些具有創新的項目,在上線流動性挖礦一段時間,并經歷市場的檢驗之后,價格依然表現不錯。在去中心化衍生品、保險等細分領域,目前還沒有形成一家獨大的局面,很多項目都還有機會。

文?|沉思錄?編輯|畢彤彤

回顧2020年全球經濟的淪陷,再到加密貨幣經濟的復蘇,行情價格愈發崢嶸,各國政府、機構對加密貨幣愈發的重視,灰度、FATF、J5等國際組織的密切關注都無一不是加速了區塊鏈3.0的到來.

1900/1/1 0:00:00我們根據多個交易所的限價指令薄數據構建了一種比特幣市場整體情況指標,借此來揭示市場整體深度情況,并采用貝葉斯統計來推斷支撐位和阻力位的位置.

1900/1/1 0:00:00DelphiDigital是一家提供機構級數字資產市場分析服務的獨立研究顧問機構,該公司創始人TomShaughnessy在旗下《DelphiDaily》欄目中分享了如何讓加密創始人和項目樹立信.

1900/1/1 0:00:00芝加哥商品交易所在2月8日推出的以太坊期貨合約首日交易量超過3000萬美元,之前某些投資者擔心的市場大跌并未發生,以太坊現貨價格小幅上漲.

1900/1/1 0:00:002020年的資本市場,史無前例,或許也后無來者。十幾年一遇的科技資產泡沫,再加上IPO大年,讓2020年的全球資本市場誕生了一個個神話.

1900/1/1 0:00:00要點總結 1.錢包作為數字資產存儲的第一渠道,市場活躍度與數字資產市場表現息息相關。自2020年第四季度牛市的到來,數字資產市場活躍度和比特幣價格都相繼達到新高,錢包市場也由于資產存儲、交易需求.

1900/1/1 0:00:00