BTC/HKD-7.11%

BTC/HKD-7.11% ETH/HKD-15.82%

ETH/HKD-15.82% LTC/HKD-15.04%

LTC/HKD-15.04% ADA/HKD-13.37%

ADA/HKD-13.37% SOL/HKD-13.41%

SOL/HKD-13.41% XRP/HKD-15.27%

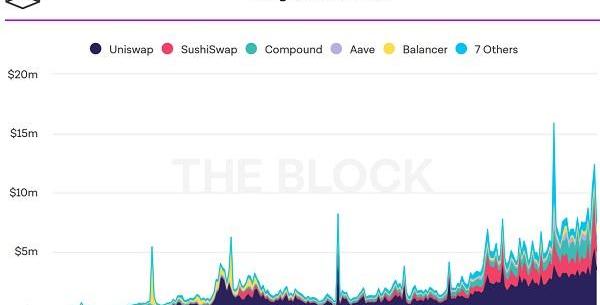

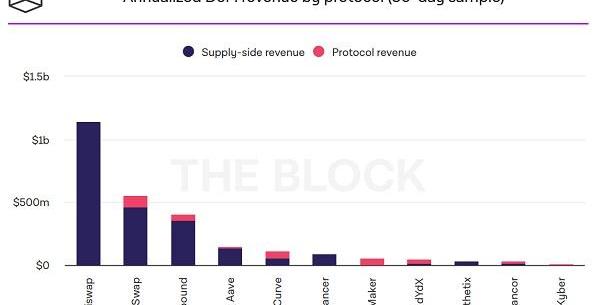

XRP/HKD-15.27%TheBlock對去中心化金融市場上的頭部協議收入狀況進行了分析,總體而言,許多DeFi協議都成功獲得了可觀收入。不過,雖然DeFi行業出現了流動性挖礦等一系列新舉措,但大部分收入仍然流向協議供應方。另外值得注意的是,除了Balancer之外,所有DeFi協議在2021年的前兩個月都創下月度收入記錄。

相對而言,DeFi仍然是一個相對較為年輕的加密垂直行業,但這一新興領域卻吸引了不少投資者關注,因為DeFi協議允許用戶以免許可方式產生收入,同時還能保持非常低的運營成本。

絕大多數DeFi收入會分配給供應方,比如貸方或流動性提供者。同樣地,中心化交易所也可以激勵做市商減少費用或回扣。如果沒有經濟優勢,由于風險更大,交易所和協議流動性將受到嚴重限制。除了供應方之外,其他主要收入獲得者是協議所有者,比如開發人員或代幣持有人,他們會將收入直接用于協議開發,也可以直接向代幣持有人支付利潤。現階段,至少有三種模式可以讓代幣持有人獲得收入:?

回購并銷毀代幣(此類DeFi協議有Maker、Kyber、Bancor)

回購做市

分紅(此類DeFi協議有Kyber、0x、Bancor、Sushiswap、Curve)

上圖資料來源:THEBLOCKRESEARCH,ETHEREUMETL

數據提取時間:2021年2月27日?

還有一類收入主要獲得者,他們扮演了DeFi協議“推薦人”的角色。比如Kyber有一個費用分攤計劃,Aave也有一個類似的推薦計劃。目前,只有少數DeFi協議使用推薦計劃,但在未來,由于DeFi自身所具備的免許可特征,預計會有越來越多DeFi協議探索推薦計劃。舉個例子,1inch是一個比較受用戶歡迎的DEX聚合服務提供商,他們就已經啟動了推薦計劃,預計Yearn生態系統很快也會支持類似計劃。

Ark Invest的Cathie Wood在新的采訪中回應了John Paulson對比特幣的批評:在新的采訪中,Cathie Wood預測特斯拉的股價將在大約四年內翻兩番,建議Zoom可以在企業通信方面取代Cisco等傳統公司,并稱贊Robinhood在本周接受雅虎財經采訪時吸引年輕人投資。她還回應了億萬富翁投資者John Paulson最近對加密貨幣的批評,并重申了她的觀點,即技術革命即將到來。(businessinsider)[2021/9/5 23:01:00]

TheBlockResearch在其平臺上的數據分析儀表盤欄目中推出了一個全新圖表分析類別,其中包含了較為知名的DeFi協議收入數據。此外,該儀表盤還推出了幾個比率圖表,允許用戶比較不同的DeFi協議。本研究報告旨在描述當前一些頭部DeFi協議的收入產生機制。

上圖資料來源:THEBLOCKRESEARCH,ETHEREUMETL

數據提取時間:2021年2月27日?

借貸協議

MakerDAO

Maker是“最古老”的DeFi協議之一,該協議用戶可以使用各種加密資產創建美元穩定幣DAI。Maker的多抵押版本總是會將其一部分收入存入協議儲備金庫,這些錢可以在發生“黑天鵝事件”的時候提供資金支持,或是支付運營費用。向儲備金庫“填滿”資金之后,Maker收入將會直接用于MKR代幣銷毀。

現在,在已失效的單抵押DAI中,創收機制基本上是盡可能保持簡單。在DAI鑄造之后,抵押債務頭寸持有人的債務會因為MKR持有人設定的穩定費而增加,抵押債務頭寸持有人必須退還全部鑄造的DAI和MKR中累積的穩定費,否則就不能關閉抵押債務頭寸。PETH持有者和管理者也會獲得一部分協議利潤,需要購買MKR才能關閉抵押債務頭寸,并彌補PETH持有人造成的部分收入損失,這也是Maker當前版本中修復的一個嚴重缺陷。?

CNBC主持人:主流對比特幣的看法可能已發生逆轉:金色財經報道,CNBC主持人Jim Cramer表示,隨著黃金價格在周五暴跌,加密貨幣的興起可能在一定程度上解釋了人們對貴金屬突然失去興趣。這可能表明主流對比特幣和數字資產的看法已經發生逆轉。當被問及為何本周在國會山的混亂中黃金價格沒有上漲,Cramer說,市場要么不像看起來的那么混亂,要么所有資金都進入了加密貨幣。[2021/1/9 15:42:07]

多抵押品DAI是對先前版本的一次重大改進:首先,目前有28個不同的DAI鑄造金庫,每個庫都有自己的穩定費;其次,盡管包括清算在內的所有債務償還都是在DAI中完成的,但只有在Maker協議“SurplusBuffer”中有1000萬枚DAI的情況下,MKR代幣持有人才有可能獲得間接收入。因為只有達到這一數字之后,才可以在拍賣中出售1萬枚DAI兌換MKR,之后Maker協議會回購過程完成后銷毀購買的代幣。

Maker收入的另一個來源是錨定穩定模塊,該模塊有助于將DAI錨定價格維持在1美元。這個錨定穩定模塊允許USDC-DAI互換的同時不產生任何滑點,僅收取0.1%的費用,也為使用諸如Curve這樣的DEX套利者提供了新的套利機會,從而有效降低波動性。

Maker還有以下費用:

日常運營(薪水、審計等)

DAI儲蓄率

資本重組

Maker協議去年增發了2.1萬枚MKR代幣,旨在抵消此前累積的MKR赤字也使MKR供應量過剩了近9個月時間。

上圖資料來源:MakerBurn

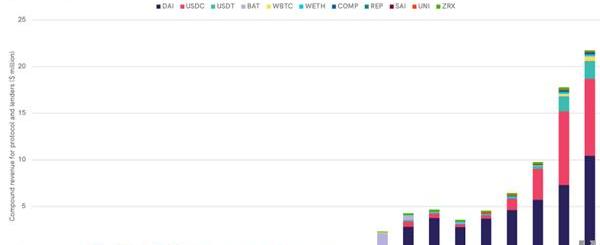

Compound

Compound也是最早一批借貸協議,之后該協議又進行了多次優化,從P2P到流動性池,最終實現了為用戶提供去中心化借貸服務。在Compound平臺上,用戶可以借出一項協議批準的資產,并在每個區塊中獲得利息收益。在流動性池中,只要池內有足夠的流動性,用戶就可以隨時提取自己的代幣。可能是出于這個原因,Compound流動性池的利率是可變的,而且在Compound流動性池每次交互之后,利率都會發生變化。自從2020年6月啟動流動性挖礦之后,Compound收入獲得了大幅增長,該協議還將原生代幣COMP分發給協議上的借方,而且使用COMP代幣還能補貼利率。而像DAI、USDC和USDT這些穩定幣,在循環借貸中的風險較小,2021年2月,Compound平臺總收入中有95%來自循環借貸。

聲音 | Chart Star首席執行官:比特幣擺脫了對比特幣論壇的依賴:金色財經報道,BTC價格曾經是許多論壇的熱門話題。盡管訂閱用戶數量不斷增長,Reddit的比特幣子板塊及其他一些論壇的用戶似乎正在很大程度上忽略比特幣的價格。Chart Star首席執行官David Gilbert表示,這是人們的關注焦點改變的標志。人們現在對比特幣的新聞和發展更感興趣,而不是未來比特幣將達到什么價格。他認為,這是因為比特幣正變得越來越主流,人們已經習慣了比特幣的快速發展。Gilbert稱,隨著機構投資者和更多主流公司表達了對比特幣的興趣,比特幣設法擺脫了對Reddit或比特幣論壇的依賴。這表明比特幣已經成熟并開始流行。[2020/2/15]

上圖資料來源:Ethereum,TheBlockResearch

為了在COMP代幣持有人之間進行資本重組或現金流分配,每個流動性池都準備了儲備金,儲備金的多少,決定了Compound協議中借款利率多少,一旦確定則很少進行更改。對于已經棄用的資產,比如SAI和REPv1,借款利率是100%,Compound曾四次使用SAI儲備金為某些提案的開發工作提供資金支持。

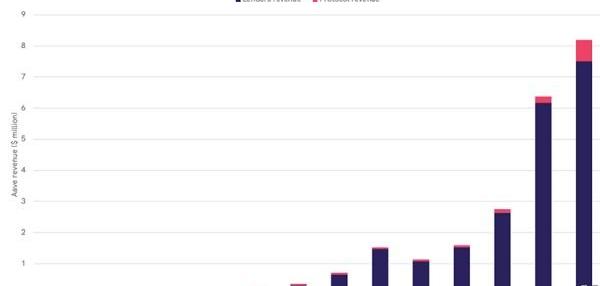

Aave

Aave也是一種DeFi協議,該協議使用流動資金池提供借貸服務。但與Compound不同的是,Aave還為用戶提供了其他功能服務,例如穩定的利率和閃電貸。

在Aavev1中,借款人僅向貸方支付利率。但是,當用戶借入資產時,他們需要支付貸款金額的0.00001%,作為“服務費”。這筆費用的20%將會被用于為Aave的推薦計劃提供資金支持,其余80%則轉入協議。此外,借款人申請閃電貸時,也需要支付0.09%的貸款金額作為費用支出,這筆錢中70%用于貸方,其余的30%會根據“二八比例”推薦人和Aave之間分配。

在AaveV2中,開發人員使用儲備金替代了“服務費”。這大大增加了協議收入。2021年2月,Aave的收入可能會達到1000萬美元,相當于Compound去年十二月的收入。與Compound一樣,Aave協議資金將會分配給尚未使用過這筆費用的AAVE代幣持有人。

動態 | 美國法院駁回United American針對比特大陸的訴訟:金色財經報道,本周一,美國佛羅里達州南部地區法院法官Chris McAliley駁回了United American Corp針對比特大陸及Kraken的訴訟,這意味著原告可以提交案件的修正版本。據悉,該案原告指控包括比特大陸、比特大陸聯合創始人吳忌寒、Kraken、Kraken創始人Jesse Powell和Roger Ver在內的比特幣現金支持者在2018年的硬分叉中操縱了BCH的價格,從而創造了BSV。對此,Roger Ver表示,修改后的投訴不太可能改變爭議的最終結果,他認為原告基本上已經敗訴。[2020/2/6]

上圖資料來源:Ethereum,TheBlockResearch

去中心化交易所

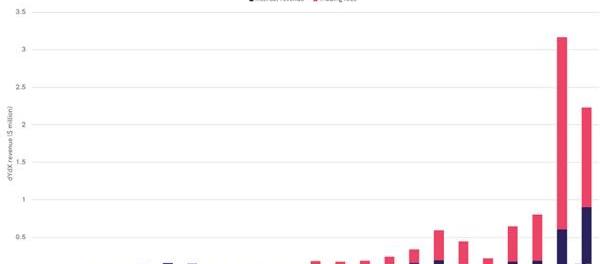

dYdX

dYdX似乎介于貸款協議和去中心化交易所之間,不僅提供基于保證金交易的借貸功能服務,同時用戶還可以在協議之外提取資產,5%的借貸利率收入將會流入到dYdX保險基金,而貸方則獲取其余95%的借貸利率收入。

dYdX協議的另一部分收入主要是現貨和永續合約市場的交易費,該費用取決于訂單類型和訂單金額大小等因素,同時,高昂的gas價格可能會增加費用以覆蓋交易費用。鑒于此,在2021年1月,由于加密貨幣牛市和gas費用上漲,dYdX交易費收入達到了250萬美元。

上圖資料來源:Ethereum,TheBlockResearch

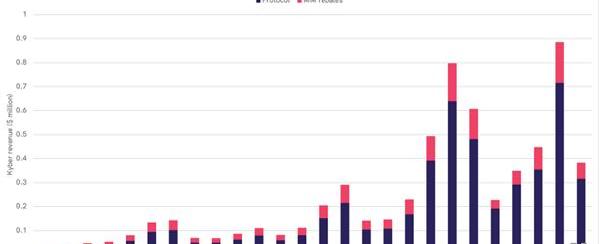

Kyber

KyberNetwork是最早從Uniswap等其他去中心化交易所獲得流動性的DEX之一,該協議有一個非常重要的功能,就是可以使用任何定價策略來創建儲備金。從第二版Kyber開始,費用收入分配取決于KyberDAO。目前,在費用收入的0.1%中,26.5%用于向流動性提供者調整代幣供應量,67.3%用于那些使用ETH代幣進行質押的用戶,還有6.2%用于回購和銷毀Kyber的KNC原生代幣。

動態 | 親加密的軟件工程師反對比特幣極端主義:據newsbtc報道,親加密的軟件工程師Bryce Weiner最近在推特上表示,他不相信純粹的、無拘無束的比特幣極端主義。他指出,相比在設計比特幣時旨在提供的,消費者對加密貨幣及相關技術的需求更多。從市場的角度來看,比特幣不僅難以開采,而且還需要購買。因此,考慮到山寨幣的豐富性、易用性和多方面的使用情況,加密貨幣(BTC除外)總是存在需求。因此,Weiner表示,永遠不會有“只有一個”加密貨幣。[2019/1/22]

Kyber架構似乎顯得有些過時,因此不太受加密社區歡迎,這意味著該協議收入其實并不太高。不過,未來該協議可能會在V3版本升級之后解決大多數問題。?

上圖資料來源:Ethereum,TheBlockResearch

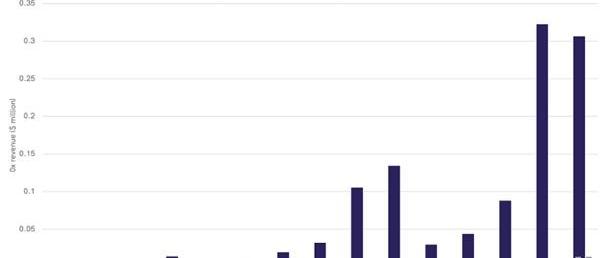

0x

0x是一個支持鏈下訂單和鏈上結算的P2P去中心化交易所,不過在最新版本中,0x依然可以支持下達限價訂單,不過該協議還能從Uniswap等廣受歡迎的自動化做市商中獲得流動性,甚至還推出了自己的DEX聚合器Matcha。

0x協議的V3版本中,他們添加了“協議費”,因此開始獲得收入,用戶需要將ZRX代幣質押到某些做市商的質押池中。目前,在添加到TheBlock分析儀表板的DeFi協議中,0x的收入最低,不過倘若Matcha能夠實現盈利的話,這種情況可能會發生改變。?

上圖資料來源:Ethereum,TheBlockResearch

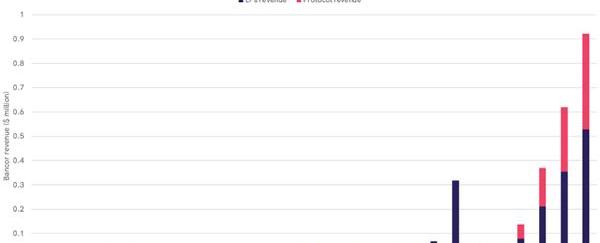

Bancor

Bancor絕對算得上是以太坊自動化做市商領域里最知名、創建時間最長的去中心化交易所,也是這一領域里的先驅。在V2.1版本之前,所有Bancor協議的收入都流向了流動性提供者,導致他們是DeFi協議中收入最低的協議之一。

之后,Bancor順利完成升級更新,允許BNT質押人承擔一部分無常損失風險,這意味著流動性池需要將50%的代幣兌換費用收入提供給BNT質押人。與此同時,一半的Bancor協議收入將會直接發送給質押人,另外一半收入則會用于回購和銷毀BNT代幣。

上圖資料來源:Ethereum,TheBlockResearch

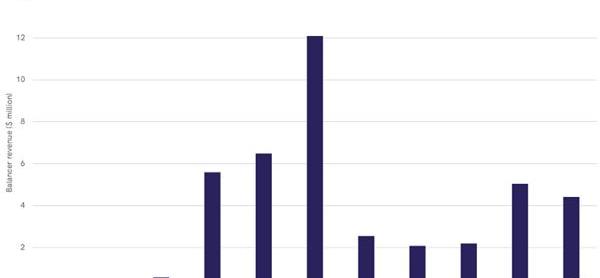

Balancer

在最新版本下,Balancer創收機制與之前的BancorV2.1版本相同。每個流動性池都會根據費用參數向流動性提供者收取費用,在后續更新的BalancerV2版本中,BAL代幣持有人可以控制小一部分交易費用,以及提款費和閃電貸款費用。?

上圖資料來源:Ethereum,TheBlockResearch

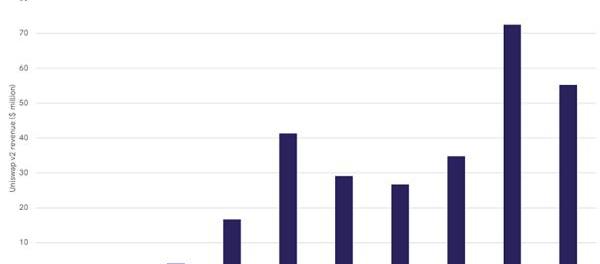

Uniswap

就目前來看,Uniswap可能是收入最高的DeFi協議,也是最容易理解的DeFi協議。用戶每次執行代幣兌換交易時,0.3%的交易額就會作為流動性提供者費用存入流動性池內。

但是從UniswapV2版本開始,該協議對上述“0.3%的交易額”的交易費用進行了拆分,其中流動性提供者將獲得0.25%的交易額收入,剩下的0.05%則流向了UNI代幣持有人。實際上,在Uniswap治理論壇上有許多關于激活拆分交易費用必要性的討論。

上圖資料來源:Ethereum,TheBlockResearch

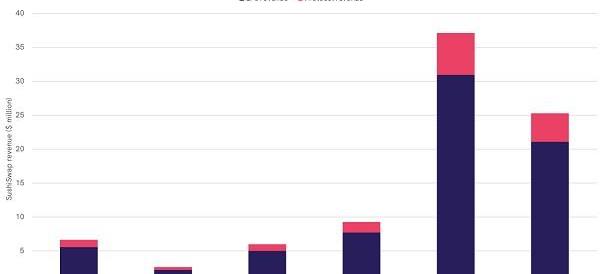

SushiSwap

SushiSwap之所以會出現,是因為Uniswap社區內有人認為Uniswap缺少治理代幣,而這也給了Sushiswap實施吸血鬼攻擊的機會。目前來看,Sushiswap協議在收入方面僅次于Uniswap。自從最初從Uniswap分叉以來,Sushiswap就一直在不斷開發自己的生態系統,還推出了BentoBox等新產品,這些都讓Sushiswap收入得到快速增加。

上圖資料來源:Ethereum,TheBlockResearch

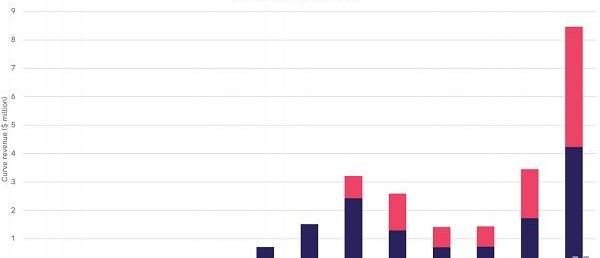

Curve

Curve是穩定幣最喜歡的自動化做市商,在該協議發布CRV代幣之前,所有可用的費用收入都直接提供給了流動性提供者。這些收入包括:

1、每次進行代幣兌換時,會收取交易額的0.04%作為費用;

2、向流動性池存入資金時會收取費用;

3、從流動性池提取資產時會收取費用。

流動性提供者費用取決于流動性交易完成后,流動性池金額與理想水平的偏離程度。

自從2020年9月中旬以來,Curve協議收到的費用中有一半已經計入veCRV代幣持有人;自從2020年11月底以來,Curve協議開始以3Crv代幣形式收取費用。?

?上圖資料來源:Ethereum,TheBlockResearch

總結?

隨著去中心化金融行業不斷發展,加密社區不可避免地會使用一些免許可金融協議。我們看到,如今大多數DeFi協議都產生了相當可觀的現金流量。

上圖資料來源:THEBLOCKRESEARCH,ETHEREUMETL

數據提取時間:2021年2月27日

絕大部分DeFi協議收入流向了供應方,這主要是因為需求方需要獲得更多流動性,而DeFi協議的代幣持有人通常只能獲得一小部分收入。但是,隨著流動性挖礦之類的全新機制出現,交易DeFi協議代幣同樣可以吸引大部分現金流,比如KeepDAO就是一個典型例子。

然而有些用戶雖然可以通過DeFi協議來賺錢,但這些人并沒有給DeFi協議帶來可觀的收入。還有一些被稱為“守護者”的代理商,雖然他們主要負責DeFi協議維護工作,但這些代理商也是在不同DEX上追求平等價格的套利者,他們會在各個DEX上尋找最佳代幣兌換匯率然后通過交易獲利。當然,此類用戶也是幫助借貸協議免受不良債務影響的清算者。

與此同時,這些“守護者”不只是扮演積極的角色,他們也在追求利潤最大化。可能正是出于這個原因,才導致“黑色星期四”事件發生在Maker身上,還有Coinbase預言機問題導致穩定幣DAI價格劇烈波動而引發的Compound質押資產出現大規模清算等一系列事件。

本文來自TheBlock,作者:IgorIgamberdiev

PANews獲得授權并編譯

Tags:THEEFIDEFIDEFethereumcloudPhoenixDefiSwapAllWin DeFi99DEFI.NETWORK

來源:金十數據,作者:莊鳴拜登政府很快將不得不解決一場比特幣之爭,它的決定可能會對虛擬貨幣行業產生深遠影響。這場戰爭甚至還沒有開始就遭到極力反對.

1900/1/1 0:00:00如何更好體現價值、如何確保價值、如何更好地進行價值交換,是一個永恒的的命題,更是現代商業體系的根基。根據亞當史密斯的觀點,交換有助于提升人類生產效率,而價值是涉及交易關鍵因素之一.

1900/1/1 0:00:00日新月異的加密圈,從來不缺精彩紛呈的好故事。特別是NFT熱火朝天的當下,各類現實資產開始在該領域開啟新的敘事,市場規模不斷擴大,生態體系日臻完善.

1900/1/1 0:00:00據俄羅斯衛星通訊社3月7日報道,俄軍密集發射圓點導彈,摧毀美石油交易市場。同日晚間,沙特石油重鎮宰赫蘭市上空傳出巨大爆炸聲.

1900/1/1 0:00:00根據Coindesk報道,美國國會可能很快會嘗試明確其數字資產法規。共和黨眾議院議員PatrickMcHenry和民主黨眾議院議員StephenLynch星期二提出一項法案,提議創建一個由行業專.

1900/1/1 0:00:00來源:中國區塊鏈技術和產業發展論壇中國電子技術標準化研究院近期已啟動新一批區塊鏈系統測試,測試結果權威可信。通過測試的企業將獲頒測試證書和CNAS認可的檢測報告.

1900/1/1 0:00:00