BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-2.38%

ETH/HKD-2.38% LTC/HKD+0.23%

LTC/HKD+0.23% ADA/HKD-0.65%

ADA/HKD-0.65% SOL/HKD+0.22%

SOL/HKD+0.22% XRP/HKD+2.82%

XRP/HKD+2.82%作者:火星投研宋清華梅寧航

Bancor會是2021年DEX的一匹黑馬嗎?如果根據過去幾個月的表現,我們會做出這樣的判斷;但是因為如果高昂的gas費沒有解決,憑本事搞來的流動性也會憑本事丟掉。

火星投研看好Bancor是基于我們對Bancor、Uniswap等DeFi項目在布局以太坊Layer2的趨勢判斷,因為這將促使整個Bancor、Uniswap所在的DEX生態重新洗牌、重塑格局。至于為什么我們更看好Bancor在這個新局面中的機會,我們會在文章后半部分詳細討論。

火星投研向大家介紹Bancor,首先是因為BNT可能給我們帶來的財富機會;但我們更想把這個故事細致的描述給大家——出生即巔峰、迅速跌落、飽受質疑、不忘初心歷盡艱難一次次迭代,最后靠本事為自己爭回來一個BATTLE霸主、收復失地的機會,希望這樣的故事可以為國內的加密世界同行者以啟發。

一、時勢:憑本事失去的江山

總部位于瑞士的Bancor在短短三個小時內就從TimTraper和BlockchainCapital等投資者那里籌集了1.53億美元,這件事情發生在2017年6月。那一年,在北美,ICO平均融資額度為3150萬美元,亞洲平均為3070萬美元,歐洲平均為1670萬美元。

它為什么能得到投資者如此大的青睞?來看一下它的野心:Bancor一詞源于英國經濟學家凱恩斯二戰時期構想的戰后國際結算貨幣——超主權貨幣的雛形,后來被布雷頓森林體系取代。

中本聰的BTC起始于2007年金融危機后政府的增發救市為經濟留下后患,BTC是要抵抗惡意增發、貨幣貶值和通貨膨脹的加密貨幣;Bancor協議是實現去中心化交易所的一種方式,從愿景上說,它要解決的是未來加密貨幣的流動性問題。因此,我們可以看到Bancor主打的概念是提供流動性:

首先是加密貨幣交易者,Bancor協議的終端用戶,他們可以通過Bancor定價算法轉換代幣,以及通過各種渠道交易;其次是發行者,個人、公司、社區、組織機構都能發行加密貨幣;再次是尋求資產證券化的人,通過創建代理代幣、組合代幣等,將真實世界的資產或者其他鏈上代幣資產映射為智能代幣,比例是1:1,這里包含兩個很重要的概念,一是資產證券化,二是資產跨鏈;最后是統計套利者,也被稱之為搬磚的人,他們是系統需要的,對于穩定系統內代幣的價格具有重要作用,對他們而言一旦出現價格的偏離,賺錢的機會就來了。

Smilee Finance v1.69已上線,并發布Synthetic AMM、Directional Impermanent Gain:5月22日消息,鏈上衍生品協議 Smilee Finance v1.69 版本已上線,并發布新產品 Synthetic AMM、Directional Impermanent Gain。AMM 允許在任何時候以基于 Black & Scholes 模型的市場驅動定價來交易無固定收益期權,Directional Impermanent Gain 可以提供更高的資本效率、更多的杠桿作用于更多的無常收益。該版本第二、三部分即將推出。金色財經此前消息,鏈上衍生品協議Smilee Finance完成200萬美元種子輪融資,Dialectic領投。[2023/5/22 15:17:38]

Bancor上線之后,并未被大多數人看懂,甚至有一些質疑,尤其是在2019年由于SEC監管方面的不確定性被迫禁止美國用戶。我們只能說時勢造英雄——它雖然在ICO勝出,但在大的趨勢上DEX還是未來的東西,這個時間段DEX還沒有站在舞臺中央。

及至后來,Uniswap的“自動做市商”、恒定乘積做市商都是基于Bancor的先行實踐。自動做市商(AMM)使用算法"MoneyRobots"來模擬DeFi等市場內的價格行為;恒定乘積做市商在首批基于AMM的DEXBancor和Uniswap中得到推廣。

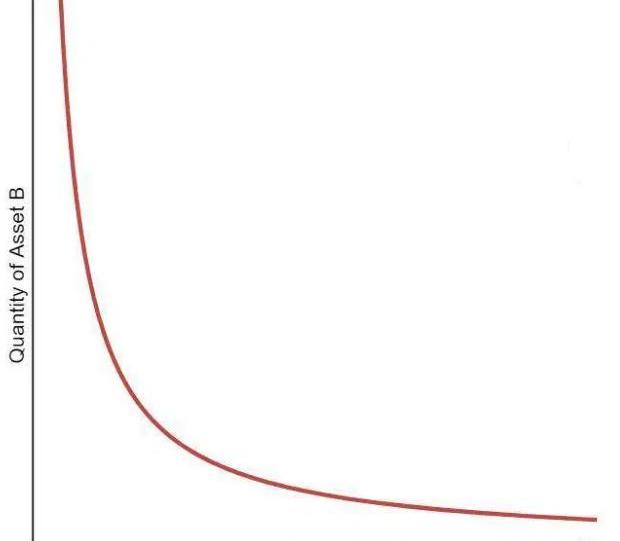

CPMM基于函數x*y=k,該函數根據每個代幣的可用數量(流動性)確定了兩個代幣的價格范圍。當X的供應量增加時,Y的供應量必須減少,反之亦然,以保持k的乘積不變。當繪制出曲線,結果是一個雙曲線,其中流動性總是可用的,但當價格越來越高,兩端將接近無窮。

我們必須承認,加密領域AMM的始祖是Bancor;我們也不得不承認,這個模式大行其道緣起于Uniswap,把它發揚光大的是Uniswap。客觀的分析,有一定的原因是Uniswap的簡潔確實是助于更多人都可以參與,用戶體驗更好。但更重要的原因是,Bancor被禁之后才剛剛出世的Uniswap,在2020年代乘著synthetix等DeFi的東風起,AMM始祖Bancor領先了一個時代,也因此錯過了一個時代。

Optimism上AMM協議Velodrome與流動質押協議Lido達成合作:7月31日消息,Optimism上AMM協議Velodrome在推特上宣布與流動質押協議Lido達成合作,以將其引入Optimism。在未來幾周,Velodrome將與Lido團隊合作,為L2帶來深度stETH流動性。[2022/7/31 2:49:33]

二、迭代:憑本事奪回來的機會

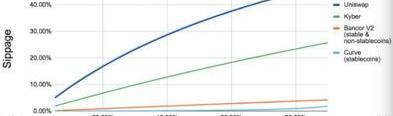

繼Uniswap針對Bancor進行了一些改良強勢占據DEX市場之后,Bancor開發團隊相繼推出了BancorV2、BancorV2.1,解決的是做市商最關心的無常損失問題、流動性代幣敞口問題和交易者最關心的滑點是不是足夠低的問題。

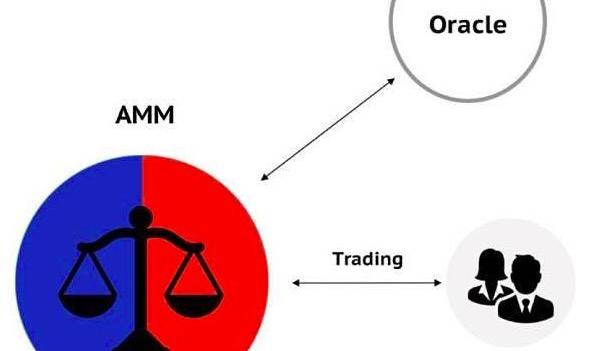

01以預言機喂價AMM為例,BancorV2打破了傳統AMM,從此AMM兩邊代幣價值不用相等。V2采用預言機喂價,來調整代幣兩邊的權重,也就是A代幣數量*A價格不必等于B代幣數量*B價格,把套利機會用預言機給磨平了。

02以stablecurve為例,BancorV2借鑒了Curve,Bancor的曲線介于Curve和Uniswap之間,代數公式上介于X*Y=K和X+Y=K之間。利用更平滑的曲線,去減少滑點。簡單理解就是比uniswap同樣流動性下放大了20倍。

03在這兩者基礎上,我們分析一下BancorV2如何實現避免無常損失的原理。BancorV2利用預言機報價,趕走套利者,關鍵點在于允許AMM不平衡,實時調整資產比例。

ZigZag Exchange:alpha版本Mammoth池已部署至StarkNet的Goerli測試網:2月20日消息,以太坊L2 ZK Rollup訂單簿DEX ZigZag Exchange發推稱,其alpha版本Mammoth池已經部署在StarkNet的Goerli測試網上。StarkNet上的第一個Balancer AMM允許任何人在使用自定義代幣組合創建池時以無許可的方式上線交易對。

此外,新的UI即將推出,下一個新增的將是做市商vault。白名單上的做市商將能夠從池中提取流動性,并將其用于ZigZag的StarkNet訂單簿,以確保任何規模的交易員的訂單簿都保持厚度和流動性,從而將流動性CEX的體驗帶入ZigZag。[2022/2/20 10:04:17]

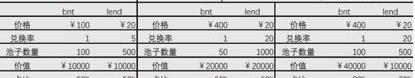

在BNT漲價4倍以后,Uniswap必須被套利者套走¥10000,使得資產比例回到50%/50%,而引入預言機報價的Bancor卻完美避免了被套利,將資產比例根據價格重新調整即可。

04BancorV2.1還把競爭觸角伸向了借貸協議。為解決流動性無常損失,BancorV2可以提供單個代幣的流動性。通過BancorV2.1,流動性提供者現在可以抵押單邊資產,并在獲得完全無常損失保護的情況下賺取60-100%的收益。

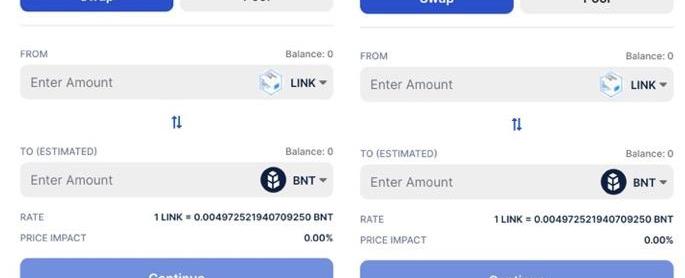

左圖來自Uniswap,用戶如為LINK-WETH池提供流動性,需要注入50%的LINK和50%WETH。右圖來自于Bancor,用戶可以將其LINK存入BNT-LINK流動性池,為該池提供流動性,從而獲得該池的流動性費用收益以及增發的BNT獎勵(這里提到了BNT在生態中的激勵作用,下一部分會詳述這個過去被我們低估甚至質疑的Bancor團隊的設計)。這本質上類似加密借貸業務,跟用戶將LINK存入Aave或Compound類似。

SushiSwap宣布即將推出下一代AMM Trident:10月6日消息,官方消息,SushiSwap宣布,即將推出下一代AMM Trident,正尋找加密社區用戶來測試并提供反饋。[2021/10/6 20:08:20]

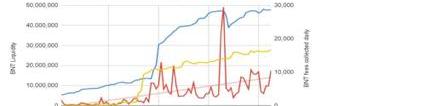

BancorV2.1上線以來,鎖倉量增長了70倍,交易額增長了55倍。有人據此判斷Bancor是2021年潛力最大的一匹黑馬。但這個判斷顯然忽視了當前困擾所有DEX項目的最最重要的一個問題——高企的gas費用。

在過去一段時間,吸引流動性提供者(LiquidityProvider)參與Bancor的主要動力是其獨家單幣挖礦、無常損失保護方案。但是這些用戶也會很快流失掉,因為以太坊糟糕的效率,合約手續費非常高。以下圖為例,這還是在網絡不擁堵的時候。

實際上,gas費用的高企困擾著Uniswap等所有DEX項目開發者,也因此限制了用戶參與度。根據DuneAnalytics數據,以太坊DeFi用戶已經達到百萬級,但與加密貨幣用戶總數相比,這是很小的一部分。根據Crypto.com發布的一份新報告,全球加密貨幣用戶總數從2020年5月的6600萬增加到了2021年1月的1.06億。

DeFi的發展已經超越了以太坊Layer1生態的承載能力,V神也已經成了熱鍋上的螞蟻。所以,他最近忙著推動Layer2的開發和礦工降低gas費。在這個大背景下,Bancor、Uniswap分別選擇了比較成熟的ArbitrumRollup方案和OptimisicRollup方案。

如果他們的計劃順利,在未來幾個月Bancor、Uniswap將可以在實現以太坊Layer2的遷移,這將意味著制約整個DEX行業最大的困擾將會得以解決,而Defi用戶數將會在百萬向千萬級躍進——我們判斷,一個新的戰場將拉開序幕。是的,這是一個新戰場,因為在此之前由于高企的gas費導致DEX的用戶以少數大戶為主,因此即使是獲得了領先地位的Uniswap、Sushiswap也并沒有建立強護城河,對于Bancor甚至也根本不必擔心用戶慣性的問題。

Cocos-BCX DeFi生態正式上線首款結合NFT的AMM平臺CROSWAP.COM:據官方消息,由Cocos-BCX生態投資的首款DeFi+NFT的去中心化AMM代幣兌換協議CROSWAP.COM于今日晚上8時正式上線。

CROSWAP在傳統AMM交易平臺的基礎上,把原有流動性憑證的FT(同質化代幣)改進為NFT(非同質化代幣),讓用戶的做市憑證從單純的數字進一步升級為數據。用戶可以通過LP NFT進而與其他的DApp進行數據交互,賦予NFT更多增值空間。而DApp可以通過代幣流動性憑證讓代幣價格和其產品通過NFT產生更大連接。

據悉,今晚將有多個DeFi項目與CROSWAP同期上線Cocos-BCX游戲公鏈主網。[2020/9/22]

可以說,在這個新的階段,他們處于同樣的起跑點。這對于Bancor至關重要,這與一眾從ICO時代發展過來但早已死掉或者跑路或者慘淡經營的項目不同,這是Bancor團隊在面臨諸多質疑、眾多困擾的情況下不斷迭代爭取來的機會。

那么,既然他們處于同樣的起跑點,我們為什么判斷這會是Bancor的機會?

三、價值:我們終于看懂了的BNT

在v2.1中,除了前述提供單個代幣的流動性的設置,還有一些在v1的基礎上的改變值得仔細分析:LP只需要將一個代幣放入流動性池,流動性池的另一半由Bancor協議提供,并以新發行的BNT的形式存在;費用并不是全部給LP們,由于LP們只在流動性池中投入了一半的價值,所以他們只收到一半的交易費,另一半歸Bancor協議,這些費用最終會在解押時被燒掉;在此基礎上,最深刻的變化是,Bancor通過鑄造新的BNT來補償LPs的任何IL,以彌補損失。

毫無疑問,這些設置會激活大量加密世界用戶加入Bancor,v2.1上線之后四個月的表現也說明了這一切。直到現在,Bancor的代幣模型優勢才開始被人認識到——通過整合BNT作為基礎資產,LP和代幣持有人具有相同的既得利益,因為BNT代幣持有人也將成為單邊質押流動性提供者,而無常損失也會因此成為過去。BNT代幣持有人可以賺取沒有無常損失的收益率年化高達50-100%,因此LP會有巨大動機來質押自己的BNT代幣。從V2.1版本開始,Bancor平臺上質押的BNT資金猛增,目前已經占到質押代幣總量的61%。

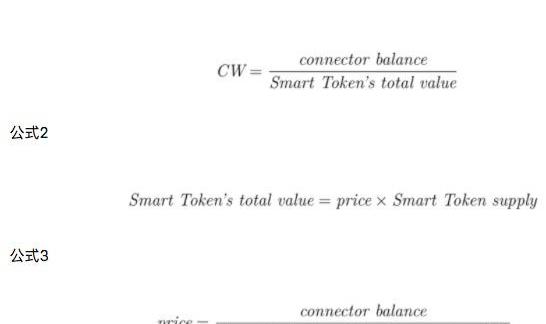

是時候復盤了解一下Bancor的代幣經濟模型了。關于bancorprotocol計算的說明和解釋,bancor的白皮書及formula計算說明講的非常清楚,核心就是解釋下CW的價格決定機制。

很多文章和解讀偏重從bancor協議的公式、計算、CW擬合曲線上重篇分析,畢竟這是價格機制決定的核心,從炒幣盈利來說最為關鍵。但如果想從高維理解bancorprotocol,只明白價格計算公式還是停留在“術”上。

理解bancorprotocol的核心,首先要理解“流動性”在金融中的重要地位。Bancor的全部usecase和algorithm最終都在圍繞流動性的深度、成本、實現難度等各個維度上展開。

因此,在最早期的Bancor協議中,BNT在這個生態中承擔著中間貨幣角色——為了自動化其AMM服務,Bancor旨在激勵用戶將資產存入池中,每個池子由一對代幣和一個BNT加密貨幣儲備組成。當用戶在池中存入幣時,他們會收到一個新的代幣作為回報。這個代幣被稱為池代幣,它允許用戶取回他們在協議中鎖定的原始金額。當每個代幣進行交易時,BNT代幣被用作中間貨幣。值得注意的是,Bancor允許用戶在其一個池子中鎖定一個代幣。例如,在其他AMM上,用戶可能會被要求以一定的比例相互鎖定成對的代幣,以便訪問池子。在Bancor上由ETH和DAI組成的池子中,用戶只能存入ETH或DAI。在Uniswap上,作為一種選擇,用戶必須同時存入ETH和DAI。然而,用戶還必須將BNT存入任何Bancor池中。

Bancor協議中BNT的這一設置被早期的加密世界研究者稱為“通證兌換者”模式,以ETH背書發行BNT,再以BNT為連接器發行其他通證,他們認為這并不能從本質上解決邊緣品種流動性問題,BNT的價值缺乏有效支撐,這一模式可能在項目商業拓展方面有改進和發展的空間。

即使是支持者,過去也只能籠統的評價,治理代幣BNT參與到協議經濟底層的運行,BNT價值捕獲功能更加強大。但是,經過Bancor團隊的多次迭代,BancorV2.1已經開始釋放BNT在這個生態中的生命力,而BancorVortex機制更讓BNT與Uniswap治理代幣UNI?在生態中的作用相比,高下立見。

BancorVortex機制允許在白名單資產池中質押BNT資產,借出資產池代幣vBNT,并支持使用vBNT在bancor.network中置換其他代幣。通過出售vBNT,用戶可提高資金利用率,比如可杠桿化流動性提供,從而賺取更多費用和BNT獎勵。

BancorVortex分兩部分引入了治理。BIP9總體上討論了杠桿功能,并提出了vBNT燃燒機制;重要的是,其獨特的白名單狀態已獲得批準,這使vBNT流動性提供者可以賺取交易手續費,因此可以從Vortex中受益,而無需利用其已質押的BNT。

在此模型設置中,以截止到2021年3月份的數據來看,BNT質押人可以在所有DEX中獲得最高的兌換費用收入。

但是,對于使用Vortex借入質押的BNT是有風險的。將所有風險簡化為一個簡單的想法:往返花費的錢多于賺錢的機會是什么?更準確地說,vBNT的總銷售價格+杠桿利潤必須至少等于回購成本,以實現收支平衡。

因此,回到我們本文開篇所述的基本立場,對于Bancor來講,這不足以取勝。Bancor的這一套模型設置獲勝的關鍵在于以太坊網絡效率的大幅提升,否則高昂的gas費會讓這些LP迅速流失掉。而一旦以太坊網絡效率提升、gas費大幅降低,Bancor協議的BNT價值將會得以釋放,DEX格局也會因此重塑。

好消息是,V神和Rollup開發者在穩步推動以太坊Layer2和降低gas費的事情;Bancor、Uniswap都在加速推動著各自的Layer2Rollup方案。最后總結一下,火星投研對Bancor看好的判斷不是基于V2.1和BancorVortex以來的表現,而是基于這套模型在Layer2時代的代幣模型優勢。我們判斷AMM始祖Bancor的逆襲,下一步是有機會借道Layer2反超Uniswap。那么,我們似乎需要一起面對一個開放性的話題——讓V神著急上火的以太坊Layer2,靠譜嗎?目前的四大主流Rollup方案孰優孰劣,我們會在后面的文章中專門討論。

Tags:ANCBancorBANBNTYFOX FinanceBancor Governance Tokenyoubank幣股同權BNTY

3月4日,火幣科技發布公告,公司全資附屬公司火幣資產管理(香港)有限公司(火幣資產管理)已經獲得香港證監會授牌,允許發行虛擬貨幣基金.

1900/1/1 0:00:00大事件以太坊柏林升級公告 ETH中文站 剛剛 30 要點速覽 柏林升級準備可以部署了!我們的推進非常快:第一個升級的測試網是Ropsten,計劃于3月10日升級。主網升級計劃在4月14日進行.

1900/1/1 0:00:00近日,清華大學互聯網產業研究院、區塊鏈服務網絡、火幣研究院聯合發布的《全球區塊鏈產業全景與趨勢》指出,產業區塊鏈在2020年回歸技術本源,向著更落地的方向發展,在2021年將呈現四大發展趨勢.

1900/1/1 0:00:00本文來源:澎湃新聞,作者:葉映荷歷經反轉再反轉,全球最大的比特幣礦機制造商比特大陸長達近一年半的“宮斗劇”終迎“大結局”.

1900/1/1 0:00:00事件概覽 北京時間2021年3月4日,根據輿情監測,BSC生態DeFi項目Meerkat?Finance疑似跑路,其自稱金庫合約遭遇到黑客攻擊,黑客利用漏洞盜取了金庫中的全部資金.

1900/1/1 0:00:00從去年九月份至今,顯卡不僅缺貨嚴重,而且價格開始直線上升,包括全新發布的英偉達RTX?30系列以及AMD?RX?6000系列顯卡,加價幾千只是基本操作.

1900/1/1 0:00:00