BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD+1.78%

SOL/HKD+1.78% XRP/HKD-0.45%

XRP/HKD-0.45%對于熟悉加密貨幣領域的人來說,應該都注意到最近它時常與通貨膨脹、現金一同被提起。雖然不是什么激烈的辯論與對立,但是這些對話通常都是支持比特幣的;許多人認為作為價值存儲,加密貨幣中的佼佼者是應對美元貶值的強大對沖工具,而美元的貶值就是由于美聯儲的瘋狂印鈔所導致的。

要完全理解這個觀點,首先要了解什么是通貨膨脹,以及通脹是如何影響現金的。通貨膨脹意味著不斷增長的商品和服務成本,即隨著時間的流逝,貨幣變得越來越不值錢。舉個例子,1995年的美國,一加侖牛奶的價格為2.52美元,到了2020年,價格已經升至3.54美元——這意味著“2.52美元”的價值在這25年內下降了,時至今日,人們已經無法用當初的價格再購買同一件物品。

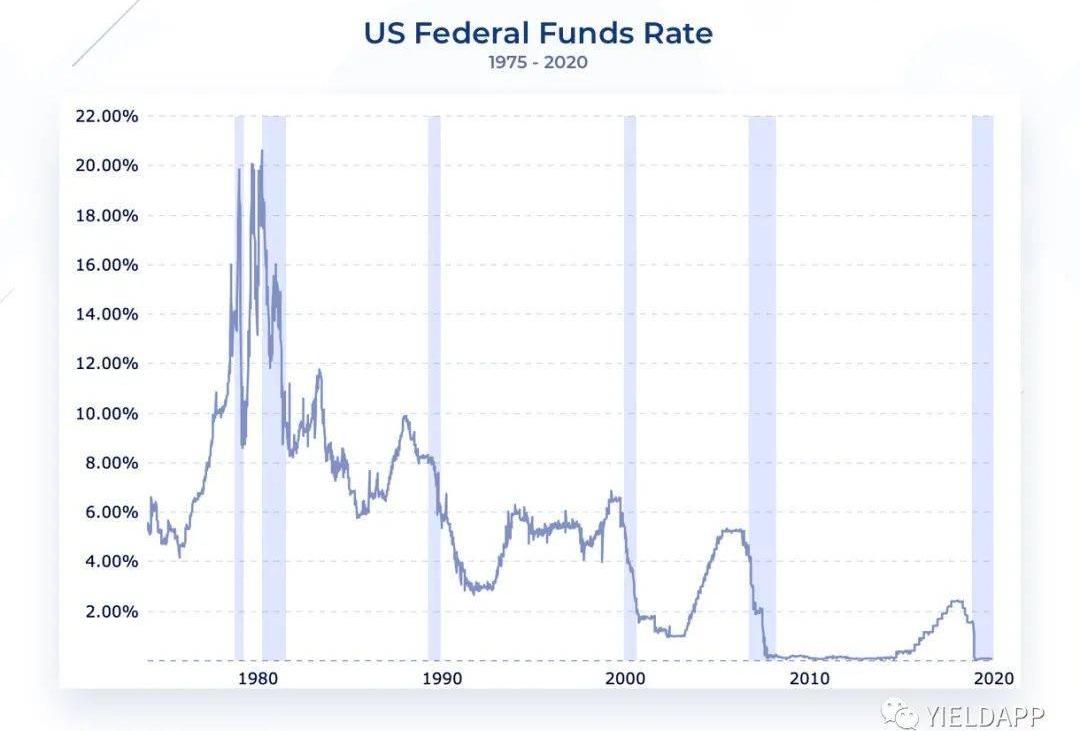

因此,通貨膨脹絕對是以現金作為長期價值存儲中的一個問題,而這個問題的存在,也是由于普通人總是傾向于“存錢”。為了解決通脹,銀行歷來的處理方式就是設置等于或高于通貨膨脹率的現金利率。例如,英格蘭銀行在1975年至2008年間設定的平均利率就為9.8%,這三十幾年間英國的平均通脹率為6.36%。同期,美國每年的通貨膨脹率平均為3.5%,而聯邦儲備基金的平均利率為6.4%。

車手蘭登卡西爾將完全以加密貨幣付款:NASCAR 車手蘭登·卡西爾 (Landon Cassill) 已與 Voyager Digital 合作,以加密貨幣全額付款。在 19 場比賽贊助協議期間,他將以加密貨幣全額支付。 (decryp)[2021/6/18 23:48:24]

這意味著在過去33年的時間里,就平均水平而言,英國和美國的現金儲蓄者可以保證其現金的價值不受通脹的影響或者被通脹所超越。在歐洲與世界其他地方,情況也大致相同。

但是自2008年以來,一切發生了翻天覆地的變化。在2008/09年全球金融危機期間,發達經濟體的中央銀行實施了大規模的量化寬松政策以保持股市的浮動。如今,這一舉措也被再次被提出,以解決全球因Covid-19流行所帶來的經濟沖擊。

韓國央行行長:將密切關注與杠桿加密貨幣交易相關的韓國金融機構的貨幣交易:韓國央行在首爾總部舉行貨幣政策委員會會議后,韓國央行行長李柱烈在記者招待會上發表講話表示,韓國個人杠桿式加密貨幣交易威脅了韓國的金融體系。鑒于虛擬資產價格波動,此類資產交易增加,使韓國金融體系陷入不穩定。李柱烈承諾密切監測與杠桿加密貨幣交易相關的韓國金融機構的貨幣交易,表明可能采取措施削減新貸款,因為借款人違約的增加可能對全國銀行體系產生溢出效應。央行和金融機構需要“密切合作,解決與加密貨幣有關的(問題)。[2021/5/27 22:49:29]

美國聯邦基金利率

持續印鈔與利率走低

量化寬松常被簡化地形容為間接增印鈔票,一般由央行通過公開市場的購買操作,大量提高實體經濟環境中的基礎貨幣供給。自2008年9月以來,美聯儲已“加印”了超過6萬億美元,同期英國的英格蘭銀行和歐洲中央銀行也分別發行了約8000億英鎊和5兆歐元。

動態 | 三星疑將為加密貨幣提供冷錢包:據sammobile報道,三星疑將為加密貨幣提供冷錢包,冷錢包名稱尚未最終確定。三星的冷錢包應用程序將使用戶能夠從Metamask或TrustWallet等第三方服務導入現有的錢包。最初支持的加密貨幣包括BTC、ETH、ERC20和BCH。[2018/12/11]

量化寬松背后的經濟學理論是,流入股市的新鮮資金應鼓勵公司進行投資和發展,而這反過來又應惠及“實體經濟”,為普通民眾創造就業機會和財富。極低的銀行利率進一步推波助瀾了這種情況,各國央行希望通過低利率鼓勵公司借錢投資,并在此過程中提高銀行的資產負債表。一旦情況變得更加穩定,就可以出售央行購買的資產,從而清理資產負債。

但是,量化寬松政策的實際情況可能與理想大不相同。這一舉措也許考慮過過度印鈔的負面影響,但即使它降低了通貨膨脹,但隨之而來的超低利率仍然以非正常的速度降低了現金的價值,而且無法完全抵消通脹。在2008年9月至2020年12月之間,英國和英國的平均利率僅為1.6%和0.7%,而平均通脹率分別為2.7%和1.8%。

韓國6000家賣場有望在上半年接受加密貨幣購物:據《韓國時報》、《中央日報》報道,韓國加密貨幣交易所 Bithumb、移動支付營運商Korea Pay’s Service在26日宣布,已有200家連鎖品牌,同意讓顧客在全國 6000 個賣場用加密貨幣購買商品。加入支付服務的連鎖店包括咖啡店 Sulbing、Cafe Droptop,海鮮自助餐廳 Todai 以及蠟燭專賣店Yankee Can dle 等。[2018/3/28]

這意味著近十多年來,任何在美國、英國和許多其他發達經濟體的儲蓄,本質上都因貨幣價值被通脹蠶食而有所虧損。同時,工資的增長也受到了抑制:在此期間,英國的工資增長一直停滯不前,今天的工人實際收入比2007年減少了2.4%。

烏克蘭計劃創建監管加密貨幣的政府工作組:烏克蘭國家安全與防務委員會主席周四宣布,該國計劃成立一個政府工作組,專門針對加密貨幣進行監管。成立該工作組的原因是,目前烏克蘭快速發展的加密貨幣市場上存在法律空白,這對國家的經濟和安全構成了威脅。據早先報道,EXMO高管去年12月在基輔被綁架,后交了超過價值100萬美元的比特幣贖金后才被綁匪釋放。[2018/1/12]

美國的通脹率

比特幣的誕生和新的貨幣體系

以上因素加在一起,都讓大多數發達經濟體的普通公民處于一個相當嚴峻的經濟環境中。這也是比特幣的匿名創建者中本聰預見到的,至少在一定程度上。2009年,中本聰挖出了比特幣的第一個區塊——創世區塊,并在創世區塊中插入了當初《泰晤士報》關于英國財政大臣批準了實施第二輪數十億英鎊的銀行緊急援助的報道——這也被認為是制造了全球金融危機。

正如比特幣白皮書中進一步闡述的那樣,中本聰旨在建立一種平等的貨幣體系,以抵制跨國金融機構中存在的腐敗和犯罪行為。這個崇高的目標催生了區塊鏈技術:在本例中為比特幣,一種由用戶所有、管理和控制的,以其原本數字貨幣進行的交易的不可變,“不會壞賬”的交易記錄分類賬簿。

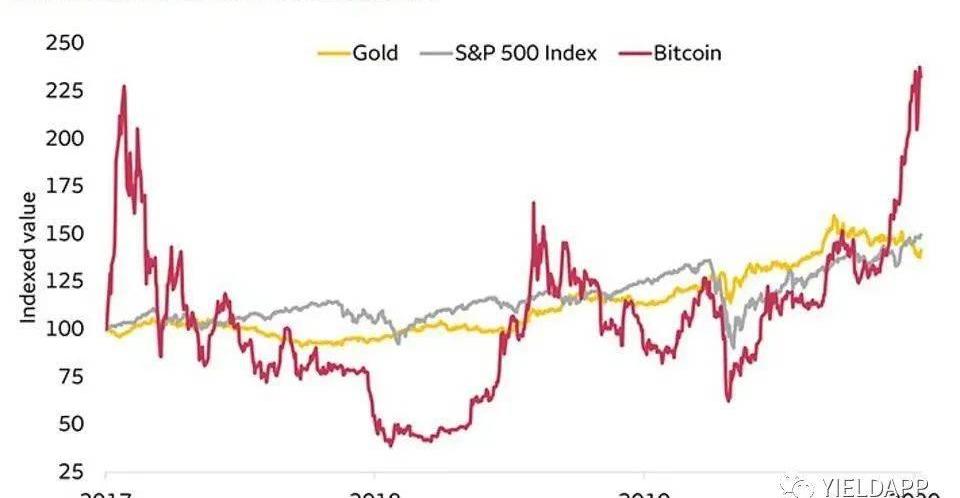

自2009年以來,比特幣的價值已從每枚幣0美元,上漲到今天55,000美元以上,年增長率超過264%。這已經遠遠超過了同期通貨膨脹率,可以說,幾乎全球任何資產的增長率都無法與之比擬。短短十年多的時間里,比特幣已經從一個程序員的小項目發展為如今被一些世界上最大的銀行,基金經理和公司擁有的資產——其中也包括那些在2018年,把比特幣稱為騙局的人。

過去十年中,整個加密貨幣的生態系統也得到了發展。這很大程度上要歸功于以太坊的誕生,因為以太坊是一個完全可編程的區塊鏈。目前,以太坊更是去中心化金融世界的基礎,它由數百個平臺和協議組成;這些平臺和協議終將通過向普通人開放金融而實現比特幣的最初目標——不被傳統金融所干預和操控。

超越傳統金融體系,如何在無現金的情況下“平等創造財富”

如今,Ether以及數以千計的其他幣種和代幣也對通貨膨脹做出反擊,提供了傳統金融中普通人無法獲得的創造財富的機會,包括使用穩定幣賺取高達20%的APY。穩定幣是與美元等“現實世界”中法定貨幣掛鉤的代幣,不像市場上非常有名的比特幣和其他幣種那樣波動巨大。自上世紀90年代初以來,傳統金融領域就再也沒有出現過這種機會。

的確,由于目前中央銀行的資產負債表處于前所未有的水平,而利率幾乎為負,現金在短時間內不可能成為一種有利可圖的儲蓄方式。不僅如此,如果沒有可靠的計劃來縮減美聯儲7萬億美元的未償還債務,世界儲備貨幣美元可能會開始貶值。這也是為什么諸多信仰者認為“比特幣第一”,在他們的觀點里比特幣是與美元,甚至是黃金相抗衡的價值存儲工具,因此比特幣也被冠以“數字黃金”之稱。

并非所有人都對上述論點深信不疑,仍有許多傳統金融屆的人士強烈反對比特幣和其他加密貨幣,認為持有比特幣的人將“遇到大劫”。盡管如此,市場仍在繼續增長,現金作為價值儲存工具已經有點過時,數字資產的總市值目前已超過1.7萬億美元。未來的世界,也許將由個人來決定如何為自己的未來儲蓄,而隨著世界上幾乎所有領域都朝著數字化方向發展,數以百萬計的人選擇持有加密貨幣也不再是新鮮事。

關于YIELDApp

YIELDApp是一家受許可和監管的金融科技平臺,更好的用戶體驗,更低的使用門檻,使DeFi變得簡單易懂,最大化的提升用戶的年化收益,任何用戶都可以通過YIELDApp平臺輕松投資DeFi金融產品。

摩根士丹利成為了首家向其財富管理客戶提供比特幣基金渠道的美國大銀行。據知情人士透露,這家投資銀行周三在一份內部備忘錄中告訴其財務顧問,該行將啟動三支基金的渠道,使投資者能夠擁有比特幣所有權.

1900/1/1 0:00:00動輒上千萬美元的售價,這段時間還有誰能比NFT火熱。從谷歌搜索來看,NFT一詞的搜索指數在過去一個月直線上漲.

1900/1/1 0:00:00?卷池跑路,幣跌礦塌,團隊信息被指造假,項目方失誤釀出砸盤慘劇……近期,形形色色的DeFi項目亂象輪番在Heco和BSC上演.

1900/1/1 0:00:00以太坊上將有和媲美Zcash的隱私交易了。UTC時間3月15日,以太坊隱私技術解決方案Aztec發文宣布Aztec2.0Rollup服務正式主網上線,并同步推出zk.money,zk.money.

1900/1/1 0:00:00機構銀行巨頭摩根士丹利似乎也對比特幣表示了認可。據CNBC報道,根據“內部備忘錄”的最新情報,摩根士丹利將允許客戶投資比特幣,不過只有在特定條件下才會允許.

1900/1/1 0:00:002020年底開始,NFT領域逐步獲得關注并迎來迅猛增長。目前NFT發展已經涵蓋了綜合交易平臺、加密藝術平臺、潮玩收藏、游戲、虛擬世界、域名、社交、NFT+DeFi、項目啟動平臺等領域.

1900/1/1 0:00:00