BTC/HKD-0.29%

BTC/HKD-0.29% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD-1.56%

LTC/HKD-1.56% ADA/HKD-1.68%

ADA/HKD-1.68% SOL/HKD-1.25%

SOL/HKD-1.25% XRP/HKD-1.37%

XRP/HKD-1.37%本文來自?notboring,原文作者:PackyMcCormick,由Odaily星球日報譯者Katie辜編譯。

從?NFTs到DAOs

你或許對比特幣、以太坊、DeFi和NFT不陌生。然而,你可能不知道DAO到底是什么。如今DAO重新出現,帶來了多樣化的用例集、不斷增長的軟件工具包以及新的治理和激勵模型。DAO就像幾個月前NFT開始獲得關注一樣。

NFT相對容易被接受,容易成為引人注目的頭條新聞。因為從最基本的角度來說,NFT比較簡單,并讓數字媒體變得可擁有、可收藏,有時人們會花高價購買,看看最近的許多NFT天價收購事件就知道了。

DAO的作用大于NFT。DAO可以擁有和創造NFT,有很多NFT不具備的能力,也比NFT更有變革潛力。一個NFT是一件數字媒體作品,而一個DAO是個完整的媒體公司。

本文我將開始探索DAO,研究DAO的本質,運行方式,如何與Web3的其它部分交互和優勢,以及這一切可能出現什么結果。我們將由淺入深,從下面七部分開始進行分析:

了解DAO

以太坊和DAO

Uniswap和Coinbase的對比

分叉協議Sushiswap

逐步實現去中心化

DAO的四種功能

DAO的現狀和未來

條條大路通DAO。如果說權力是指一個人單獨能做多少事,那么DAO就是指我們能一起合力達成多少目標。

那么問題來了,DAO是什么?

了解DAO

DAO是去中心化的,在區塊鏈上運行并給利益相關者決策權力,而不是單純地由最高層的人員控制。DAO使用智能合約實現自治,它本質上是應用程序或運行在可以公開訪問的區塊鏈上的程序。如果相關條件得到滿足,可以一鍵觸發某個指令而不需要人工干預。

更簡單來說,DAO是一種新的為項目融資、治理社區和分享價值的方式。不像傳統的由上而下的權力結構,DAO使用Web3技術和快速發展的治理和激勵系統來分配決策權和獎勵。通常是通過發行基于參與、貢獻和投資的代幣來實現這一點。然后,代幣持有者就有能力提交提案、投票并分享收益。

如果說區塊鏈、NFT、智能合約、DeFi協議和DApp屬于工具,那么DAO就是運用它們來創造新事物的方法。它們相當于一個公司或社區的Web3版本。隨著人們不斷進行試驗,DAO將出現我們今天難以預測的屬性。

支持者相信DAO有潛力重塑我們的工作方式、做出集體決策、分配資源、分配財富,并解決一些世界上大型的問題。DAO是以太坊誕生的首要原因。

LSD 協議 Puffer Finance 完成 550 萬美元種子輪融資:8月8日消息,LSD 協議 Puffer Finance 完成 550 萬美元種子輪融資,Lemniscap 和 Lightspeed Faction 領投,Brevan Howard Digital、Bankless Ventures、Animoca Ventures、KuCoin Ventures、DACM、LBK、SNZ、Canonical Crypto、33DAO、WAGMI33、Concave 及天使投資人 Lightspeed 合伙人 Anand Iyer、Eigen Layer 創始人 Sreeram Kannan、Coinbase 質押業務主管 Frederick Allen、F2pool 和 Cobo 聯創神魚、Curve 核心貢獻者區塊先生、北美區塊鏈協會會長 Ramble、Eigen Layer 首席戰略官 Calvin Liu、Obol 首席商務官 Richard Malone、質押社區領袖 Ladislaus von Daniels 參投,所籌資金將被用于進一步開發 Puffer Finance 的開源項目安全簽名(Secure-Signer),旨在防止驗證者在驗證過程中可能出現的被罰沒情況,該項目曾得到以太坊基金會 12 萬美金的資助,以及核心研究員 Justin Drake 本人參與顧問。

此外 Puffer Finance 正在創建一個無需許可的質押池,可將獨立驗證者參與門檻從 32 ETH 降低至 2 ETH,提高資本效率。Puffer Finance 曾于去年 6 月獲得 65 萬美元 Pre-Seed 輪投資,由 Jump Crypto 領投,Arcanum Capital 和 IoTeX 參投。[2023/8/8 21:32:33]

以太坊和DAO

V神在2013年的以太坊白皮書內就首次提及DAO。在先前為比特幣雜志《BitcoinMagazine》撰文時他就嘗試提出并回答“我們是否可以從另一個方向來處理這個問題,即使我們仍然需要人類來完成某些特定的任務,但我們是否可以把管理部分從系統中移除?”

在文章中,V神提到了Bitshares創始人DanielLarimer的觀點,他認為比特幣實際上是一種原型DAO,一種新型去中心化的傳統公司。

股票=比特幣

股東=比特幣持有者

員工=礦工和驗證者

工資單=將區塊添加到鏈上的比特幣獎勵

但是比特幣數量是有限的,且不能改變。它就像黃金一樣,人們使用它并賦予其價值。如果比特幣像人工狹義智能(ANI),DAO就像人工一般智能(AGI)。比特幣能很好地完成編程要做的事情,但DAO理論上可以很好地完成任何事情。

做市商協議Swaap完成450萬美元種子輪融資:金色財經報道,做市商協議 Swaap 完成 450 萬美元種子輪融資,Signature Ventures 領投,New Form Capital、C2Ventures、Kima Ventures、Pareto Ventures、Entrepreneur First,以及如 Julien Bouteloup(Stake Capital)、Pascal Gauthier(Ledger 首席執行官)、Richard Ma,Meltem Demirors(Coinshares CSO)、Frederic Montagnon(Arianee 聯合創始人)和 Thibaud Elzière(eFounders 首席執行官)等天使投資者參投。

Swaap 旨在構建下一代做市協議,該協議利用預言機和動態價差的組合來實現可持續收益并降低交易成本。其獨特的方法旨在為 LP 提供被動和盈利的做市策略,解決 DeFi 中普遍存在的短暫損失這一關鍵問題。[2023/4/19 14:13:03]

V神在介紹以太坊時說道“以太坊打算提供一個帶有內置的完全成熟的圖靈完備編程語言的區塊鏈,可用于創建“合約”,可用于編碼任意狀態轉換功能,允許用戶創建的任何上述系統,以及許多我們還沒有想到的其它方法,都只需用通過幾行代碼編寫邏輯即可。”

比特幣是數字貨幣,以太坊是一個平臺,構建者可以在上面創建任何東西,可以從應用程序到整個組織。

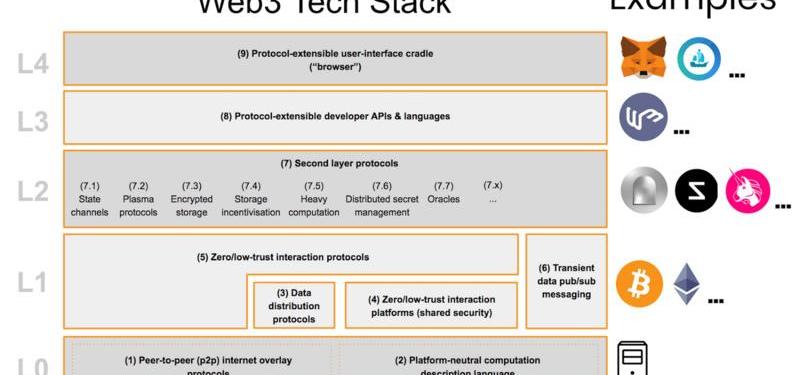

以太坊、比特幣和其它區塊鏈都是Web3技術棧的Layer1。對于比特幣來說,大多數是在Layer1上進行的,而以太坊大部分則是在Layer2,即協議和智能合約層。

在Layer2可以創建協議和智能合約,這些協議和智能合約可以被安排成無數的組合,范圍包括藝術創造到加密貨幣交易,而不需要第三方參與。

Zora就是一個NFT協議,允許任何創造者創造、擁有并出售他們的作品。Uniswap協議就是一個去中心化的交易所,允許開發人員、流動性提供商和交易員參與到一個對所有人開放的金融市場中。Mirror的去中心化發行平臺徹底改變了我們表達、分享的方式并將我們的思想貨幣化。

Zora、Mirror和Uniswap都屬于協議,但并非所有協議都必須是DAOs,反之亦然。為了理解其中的區別,讓我們從比較中心化平臺和去中心化協議開始,然后我們將繼續討論去中心化協議到DAO的演變。

Uniswap和Coinbase的對比

風投基金Financial Venture Studio第二支基金完成4000萬美元融資:金色財經報道,風險投資基金Financial Venture Studio (FVS) 旗下第二支基金完成4000萬美元融資,旨在召集整個金融服務行業的合作伙伴與 FVS 創始人互動來幫助早期創業公司,并將數字金融服務擴展到更多的經濟領域。此前,FVS創始人Ryan Falvey表示“我們迫切希望進行加密交易”,金融科技可能與其他一些類別不同,該風投基金將探索加密貨幣和區塊鏈行業。該公司主要專注于瞄準美國市場的初創公司,其中包括希望在當地推出業務或拓展國際市場的初創公司,自推出以來FVS 已投資 50 家公司,[2022/8/10 12:14:06]

僅僅因為涉及到加密貨幣并不意味著它是去中心化的,僅僅因為部分是去中心化的也并不意味著它是一個DAO。

Coinbase允許人們買賣加密貨幣,但在其它方面,它就是一個中心化的交易所,你可以在上面交易股票、債券、貨幣或大宗商品。它將希望以特定價格購買的人和希望以該價格出售的人進行配對,并從每筆交易中抽取提成,以促進交易。

作為一家公司,Coinbase的行為就像一個典型的中心化公司。它有投資者、董事會和首席執行官,他們做出決定,決定公司的發展方向。Coinbase選擇哪些加密貨幣可以在平臺上上線,而不是由它的用戶決定。Coinbase的中心化特性使得它相對容易理解和使用,只需連接你的銀行賬戶,存入資金,然后就可以開始購買加密貨幣。

另一方面,Uniswap是一個運行在以太坊區塊鏈上的去中心化交易所。與Coinbase不同,Uniswap甚至沒有錢包,它純粹是一個交易所,要求用戶在其它地方持有他們的加密貨幣。

由于Uniswap是去中心化的,它不能決定什么可以交易,它也不能提供流動性,也沒有銀行賬戶。Uniswap是一家自動做市商,用戶可以通過智能合約直接交易,根據可用的流動性設定價格。也沒有中間人,哪些代幣可以在Uniswap上進行交易不是由它決定的。

相反,任何人都可以通過鎖定他們選擇的任何一對ERC20代幣,而成為Uniswap上的流動性提供商,實際上只是把它們放在一個數字保險庫中,一段時間不碰它們,比如ETH和像USDT這樣的穩定幣。作為交換,他們將獲得流動性代幣,代表他們在該組合的流動性中所占比例。當有人在Uniswap上進行交易時,他們支付0.3%的交易費,這是根據他們持有的流動性代幣數量支付給流動性提供商的。

Uniswap本身只是一個協議,不收取任何交易費用。直到去年年底,Uniswap還不是一個DAO。它沒有代幣,也沒有市值。

以太坊網絡當前已銷毀240.5萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡當前已銷毀2,405,806.19ETH。其中,OpenSea銷毀230,048.57枚ETH,ETHtransfers銷毀223,313.24枚ETH,UniswapV2銷毀133,217.24枚ETH。 注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/6/6 4:04:06]

今天,Uniswap的日交易額接近10億美元,日交易費用接近3000萬美元,目前市值接近170億美元。

后來發生了什么變化讓分叉變得如此盛行?

分叉協議Sushiswap

去中心化協議的一個美妙之處在于,它們的代碼、智能合約和交易歷史都是公開的,任何人都可以看到、審計甚至復制。這種開放起到了制約和平衡的作用,它鼓勵規范行為和協議優化。因為如果有足夠多的人不同意協議背后的團隊做事的方式,或者認為他們有更好的方法來產生價值,他們就可以選擇分叉它。

這就是SushiSwap背后匿名團隊的Nomi對Uniswap的做法。

在Uniswap成立的頭兩年里,它只是一個簡單的協議,由其創始人HaydenAdams的決策和智能合約所控制。它向有限合伙人發行代幣,讓他們獲得交易費用的份額,但這些代幣并不與協議本身綁定,它們沒有給持有人在Uniswap治理方面的發言權,一旦有限合伙人停止提供流動性,所有權就終止了。

SushiSwap于2020年8月啟動,是Uniswap的演變,旨在改變這一現狀。

SushiSwap團隊在一篇博文中寫道:“利用Uniswap精致的核心設計,我們增加了面向社區的功能,我們相信這些功能有助于改進協議的設計,并為參與者提供更多利益。”

SushiSwap和Uniswap在幾乎所有方面都很相似。除了一點,在SushiSwap上,0.3%的費用是分攤的,即0.25%直接給活躍的流動性提供商,而剩下的0.05%被轉換回SUSHI,顯然是通過SushiSwap并分發給SUSHI代幣持有者。“SUSHI代幣的引入,0.05%的代幣配部署,意味著代幣持有者可以擁有參與權,即使他們不積極提供流動性。

問題來了,你覺得SushiSwap是DAO嗎?

答案的否定的。

SUSHI提供經濟參與,但目前還不是治理型代幣。它正在開發一個名為OmakaseDAO的治理框架,并計劃將協議的控制權移交給社區。目前,社區可以對快照的改進建議進行投票,但投票是不具有約束力的。

元宇宙相關加密資產總市值跌至130億美元:金色財經報道,據最新數據顯示,元宇宙相關加密資產總市值跌至130億美元,24小時交易額25.8億美元,下降38.12%。當前市值排名前五的NFT通證分別是:ApeCoin(18.1億美元)、Decentraland(17.5億美元)、The Sandbox(15.9億美元)、Axie Infinity(11.1億美元)、THETA(11.1億美元)。[2022/5/28 3:47:25]

你現在知道什么是DAO了嗎?

是的,Uniswap屬于其中一種。

作為對SushiSwap分叉的回應,為了防止人們遷移到分叉協議,Uniswap在2020年9月16日宣布了期待已久的UNI代幣。與SUSHI不同的是,UNI代幣賦予持有者治理權,對提案投票的權利,將UNI分配于激勵用戶、合作伙伴等。Uniswap團隊發文稱:

“經過驗證,產品市場適合高度去中心化的金融基礎設施和獨立發展的平臺,Uniswap現在特別適合社區主導的增長、發展和自我可持續發展。”

在UNI發行后,UNI持有人將立即得到以下的權利:

Uniswap治理

UNI社區代幣管理

協議費用轉換

UniswapENS域名

Uniswap默認列表

SOCKS流動性代幣

雖然Uniswap不像SushiSwap對SUSHI的做法那樣將0.05%返還給UNI,但該社區擁有“協議費用轉換”,將有180天的時限延遲,當鎖期結束時,該社區將能夠投票決定是否這樣做。Uniswap是一個協議,在沒有改變費用分割的情況下成為DAO,SushiSwap分叉Uniswap來創建一個新的費用分割,但還沒有成為DAO。

這個例子引出了一個重要的問題:加密貨幣公司不需要,通常也不應該從一開始就成為DAO,它們可以逐步發展。與從第一天就以DAO的身份推出的DAO不同,Uniswap和SushiSwap都在“逐步實現去中心化。”

逐步實現去中心化

當我試圖理解Web3和所有制經濟時,我常思考“怎么可能指望通過一個委員會設計出偉大的產品?”后來我了解了JesseWalden關于逐步實現去中心化的文章。

JesseWalden寫道,從一開始就試圖通過委員會設計產品或贈送代幣是沒有意義的。相反,Walden提出了一個解決去中心化的框架,它分為三個步驟,“目標是建立一個可持續的、合規的、社區擁有的產品”:

1.?產品與市場契合

加密初創公司的早期階段應該和任何初創公司的早期階段一樣,屬于小型但專注的團隊,會將所有精力投入到構建、學習和迭代中,直到找到適合市場的產品。如果你的產品是爛泥扶不上墻,那么社區也不會拯救它。

Web3初創公司實際上在這方面有一個優勢。因為Web3的開放性,他們可以通過將現有的智能合約、代碼和產品整合到新的智能合約中來快速構建和測試。DeFi被稱為“金錢樂高”是有原因的。每當有人構建了新的東西,它就會成為其他人可以使用的構建塊。神奇之處在于團隊將現有的“樂高”組合在一起,而不是創造新的“樂高”。

Walden認為在這個階段,不應該假裝達到了去中心化。一個核心團隊在必要的情況下應該驅動所有的產品決策,以找到適合產品或市場的利益。

2.?社區參與

一旦一家公司實現了產品與市場的契合,它就應該開始嘗試讓更多利益相關者更直接地參與進來。

Walden將其比作開源開發,邀請社區的參與,提供獎金、贈款和其它激勵,在開放中發展,構建社區,并在決策上引入大致的共識。甚至像Twilio和Stripe這樣的非開源公司,也通過在開發人員中創建一個基于API的社區來建立強大的競爭優勢。

不過,與Stripe和Twilio不向開發者社區發放股權不同,加密貨幣公司可以而且應該開始考慮如何利用費用和代幣來激勵對社區參與度和忠誠度的持續貢獻。

在收費方面,需要權衡一下。是向用戶收費,然后再給貢獻者,還是在平臺建立起足夠的網絡效應之前不收費。由于加密服務是開源的,收取高額費用可能會導致有人向你提供服務,但不收取你可以轉嫁給貢獻者的費用,意味著你沒有錢來激勵貢獻。這里的平衡狀態是協議是最低限度的提取,這意味著它們的收費僅夠支付成本。以Uniswap為例,它只收取0.3%的費用,直接支付給流動性提供商。

在代幣方面,團隊可以向一小群社區成員發布代幣,以測試治理動態。這是測試階段,在此期間,核心團隊仍然可以給予自己足夠的決策權來實現他們的決策。在這一點上,他們還應該發布并征求關于分發代幣計劃的反饋,以平衡對核心團隊和早期貢獻者的獎勵和持續的參與激勵。繼續使用博弈論、數學和觀察到的社區表現和對話來測試新的模型,以構建、測試和迭代新的激勵和治理模型。

3.?達標的去中心化程度

團隊成功完成前兩個步驟后,就可以準備向社區大范圍地分發代幣了。這是傳統IPO、SPAC或收購的另一種選擇,稱為“退回社區”,是一個項目或公司成為DAO的轉折點。

這是通過觸發智能合約來實現的,該智能合約基于預定義的規則來制造和分發代幣,這些規則決定了從今天誰獲得了多少代幣,到未來將如何分發代幣,再到代幣所有權賦予的經濟和治理權利。

從現在開始,協議的未來發展就掌握在社區手中。核心團隊仍可能根據其在社區中的地位或持有的代幣數量影響決策,但智能合約中的規則以及基于社區投票所做的任何修改將決定未來的更改。從新產品、雇傭員工、費用變化到營銷活動,一切都將由代幣持有者提出并投票。

這時候你的協議已經由高層人員決策的由上而下的等級制度演變成了去中心化自治組織,逐步實現了去中心化。

但是現在我們了解了如何將一個項目從一個想法逐步變成DAO,那為什么在一開始時還需要社區參與和分權管理?

DAO的四種功能

現在,DAO還處于試驗階段。這個概念本身就是在尋找元產品與市場的契合。在這個階段,許多人出于好奇和對嘗試社區參與、創建和協作的新模式的渴望而創建DAO。目前來說DAO并不需要逐步優化,只要新穎即可。

不過,從長遠來看,為了實現V神的無需管理的公司的愿景,DAO必須比其它形式的組織和治理具有競爭優勢。

以下列出了DAO的競爭優勢的4個來源,讓我們來看看DAO結構可以在哪些地方幫助團隊構建壁壘。

1.?規模經濟:

DAO為全球范圍內的人員和組織提供了實現更大目標而集中資源的方法和激勵措施。從理論上講,這使他們能夠降低自己生產的新產品或所接受的新用戶的成本。DAO結構還可以通過按需購買服務來降低人工成本。與傳統人為組織相比,DAO在治理過程中產生的沖突更少。不過DAO沒有傳統結構那樣明顯的內在優勢。

2.?網絡經濟:

隨著新用戶加入網絡,對每個用戶的服務價值就會增加。

網絡經濟是DAOs有潛力蓬勃發展并擊敗現有企業的特點,這將是成功的DAO最有力的競爭優勢。

網絡經濟的一個典型例子是Facebook,每當你的一個朋友加入,Facebook便會變得對你更有價值,因為你可以和他們互動,了解他們的動態。DAO建立在將有狀態協議與貨幣直接結合在一起的加密貨幣網絡上,提供了強大的網絡效應。在DAO中,用戶是所有者,每當有其他人加入DAO或使用該協議時,用戶的代幣理論上會變得更有價值。此外,隨著DAO變得更強大,更多的人在此之上構建,這使它更強大,從而吸引更多的用戶。

3.?轉換費用:

如果用戶轉向其它與之競爭的DAO進行大量購買,則會讓用戶預期的代幣價值下跌。

這是一個棘手的問題。一方面,DAO成員會產生轉換費用,因為他們自己的代幣轉換到與其競爭的DAO中,那么他們在代幣本身的DAO上可能會貶值。但正如Sushiswap的例子,基于區塊鏈的協議可以分叉形成新的,非常相似的協議,并與現有協議兼容。但低交換成本是DAO的優點之一,它創造了達爾文式的動態發展,通過協議之間不斷地競爭,以使其利益相關者滿意并獲得滿意的獎勵。

4.?行業聲望:

產品有較高的價值歸因于有關賣方的實力背景。

某些品牌之所以能夠對同一件商品收取更高的價格,部分原因是人們將自己的身份與這些品牌聯系在一起。戴蒂芙尼手鐲和普通的銀手鐲就能傳達出不同的信息。類似地,人們將他們的身份與DAO綁定在一起,他們是為DAO作出貢獻的成員,也是DAO的所有者。如果你認為比特幣是一個DAO,那么想想所有身份與比特幣持有者聯系在一起的人。他們愿意推銷比特幣,抄底,和主動抨擊不相信比特幣的人。

但這種社區成員的情緒是雙向的。當社區情緒高漲時,如果DAO做了什么成員不同意的事情,他們可能會很快退出。為推進以太坊生態系統提供獎勵的MolochDAO甚至內置了一個“憤怒退出”機制,通過該機制,如果成員不同意某個特定社區的決策,這可通過該機制退出并撤回其代幣。

總之,通過給予DAO的用戶、貢獻者和更廣泛的利益相關者生態系統的經濟激勵,并在DAO的治理中給予這些利益相關者發言權,DAO將建立強大的壁壘,最強大的是網絡效應。

但DAO不應該過度依賴這些特性,不應該從中榨取太多的價值,不宜向少數的利益相關者授予太多的權力,要及時回應社區,不要做任何可能惹惱眾多社區成員的事情。如果他們這樣做了,就給了別人機會。分叉的威脅一直存在,這就是適者生存。

DAO的現狀和未來

NFT的現在就是DAO的明天

DAO剛剛找到自己的市場立足點。根據DeepDAO的調查,頂級DAO管理的資產只有9.52億美元。但按市值計算,所有DAO資產組合在最具價值的加密貨幣排名第86位。

DAO有幾種不同的類型:

創造者DAO:目前還沒有關于創建者DAO的主要例子,但我懷疑制作NFT的一些人明天就會推出DAONFT。

協議DAO:像利率協議Compound和流動性協議Aave這樣的DeFi協議,讓加密貨幣持有者賺取數十億美元的資產,并與他們的社區分享獎勵和治理。

投資者DAO:其成員已經貢獻了14809個ETH投資于基于區塊鏈的項目,包括其它DAO,其本身也投資NFT。

像NFT一樣,現在正在進行的早期試驗可能只代表了其未來潛力的一小部分。可能在未來,我們才能看到DAO與數十億美元的上市公司同臺競爭。

前段時間,推特首席執行官JackDorsey的推文在以太坊Cent平臺上被鑄造,或許在未來他能夠啟動推特的分布式網絡,并將其所有權和治理權移交給社區,這是一個大膽的設想。

今天在資產負債表上入手比特幣并鑄造NFT的公司可能會在不久的將來為一個小項目或公司引入DAO。隨著越來越多的DAO工具的出現,運行小型DAO測試將變得越來越容易。

在鉆進這個兔子洞后,我好奇DAO最終會采用哪種形式,也不知道哪種治理和激勵模式將占上風并吸引最多的資本。

DAO是一種新穎的模式,但將項目和公司的所有權和控制權之間交到社區手里并不是處理事情的方式。然而,我越想越覺得利益相關者的所有權是一種事物的自然狀態,只是我們之前還沒有技術或模型來協調這種廣泛分布的治理和所有權。

考慮到現代所有的技術,我認為我們應該設計一種看起來更像DAO的系統,而不是高度集中的電路板控制的系統。

我相信我們終將到達彼岸,在那里有一群足夠聰明的人,他們充滿激情,并且擁有工具和動力,再加上友好的適者生存文化,鼓勵他們大膽地對DAO進行更深的嘗試,那么世界終將走向一個我們預想不到的方向。

各位,請享受這場掉進DAO兔子洞的意外之旅。

Tags:DAOSWAPUNIUniswapCSP DAOeSwappingSpheroid Universeuniswap幣

注:原文作者是Fei協議聯合創始人BriannaMontgomery。FEI是一種高度可擴展、去中心化并有儲備支持的穩定幣,它旨在滿足DeFi的需求,而無需依賴中心化的資產抵押品.

1900/1/1 0:00:00財聯社訊,本周四,摩根大通表示,比特幣的波動率最近回落,為推動金融機構入局加密貨幣的趨勢奠定了基礎.

1900/1/1 0:00:00本周又有一個對比特幣利好的消息出現,銀行業巨頭摩根士丹利又遞交了一份文件給證券交易委員會(SEC)以獲得比特幣的敞口。根據這份文件,12只摩根士丹利的投資基金將在比特幣金融產品中配置資金.

1900/1/1 0:00:00作者:秦曉峰,來源:Odaily星球日報北京時間3月30日,鏈游《NBATopShot》開發團隊DapperLabs宣布完成3.05億美元融資,投后估值升至26億美元.

1900/1/1 0:00:001.以太坊2021年大事件時間線本文整理了以太坊2021年大事件時間表,進展將在WeETHStaker論壇持續更新.

1900/1/1 0:00:00近期,比特幣進入回調震蕩期,市場行情漲跌不定,場內投資者整體情緒也較為躁動。在這段時間,很多人都選擇先變現一部分數字資產,等行情回暖后再擇機進場交易.

1900/1/1 0:00:00