BTC/HKD-4.54%

BTC/HKD-4.54% ETH/HKD-9.77%

ETH/HKD-9.77% LTC/HKD-10.13%

LTC/HKD-10.13% ADA/HKD-8.17%

ADA/HKD-8.17% SOL/HKD-7%

SOL/HKD-7% XRP/HKD-6.44%

XRP/HKD-6.44%20%年化儲蓄賬戶

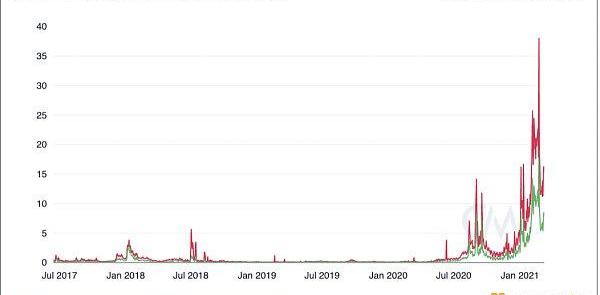

今年早些時候,Pantera參與了TerraformLabs的2500萬美元融資。Terra是該協議的獨特區塊鏈,以錨定法幣的穩定幣而聞名,最著名的是TerraUSD(UST),市值排名第五,韓國Chai支付技術初創企業超過200萬用戶使用UST。TerraformLabs也是MirrorProtocol背后的公司,后者是一個去中心化平臺,用于交易特定上市公司的合成股票。

上個月,Terra推出了最新項目Anchor,這是一個易用儲蓄平臺,可能會對DeFi領域產生巨大影響。

如今DeFi領域是怎樣的?

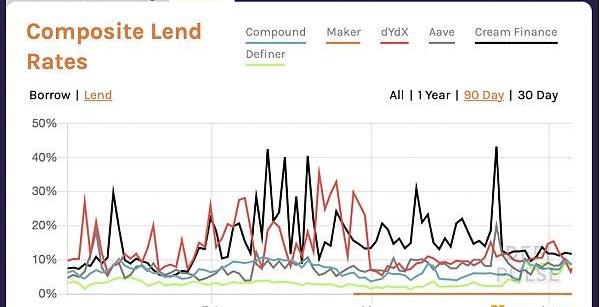

你如果一直在關注DeFi的迅速崛起,肯定聽說過yieldfarming和流動性挖礦能產生收益。2020年6月,Compound和Aave借貸平臺推出后,散戶投資者可以通過投資策略,在不同協議之間轉移資產,實現收益最大化,從而獲得超額回報。結果,DeFi開始飛速發展,早期參與DeFi的用戶提供了協議運行所需的流動性,獲得可觀的回報。

去中心化借貸平臺的運作方式是,將存款人與借款人撮合在一起,前者想通過借款獲得低風險利率。傳統銀行系統借貸通過信用評級和其他KYC手段,評價借款人的信用,相比之下,大多數DeFi平臺的貸款要求超額抵押。換句話說,借款人必須存入比貸款總額更多的貨幣作為抵押品,通常是貸款總額的2-3倍。這保證了貸款的償還,即使在不信任甚至不了解對方的情況下。

金色午報 | 11月13日午間重要動態一覽:7:00-12:00關鍵詞:菲律賓、建行、美聯儲、灰度、SushiChef

1. 菲律賓財長:擬啟動數字經濟公平征稅法案;

2. 建行納閩分行發布澄清聲明:非首支以區塊鏈技術發行債券的發行人;

3. 美聯儲主席鮑威爾:仍在考慮建立CBDC 但不是當務之急;

4. 灰度BTC信托增持1439BTC 灰度LTC信托持倉增長7.2%;

5. 以太坊2.0存款合約地址余額突破6萬ETH;

6. 鏈上期權協議Opyn上線兩款ETH看跌期權;

7. Prysm將發布v1.0.0版本并啟動ETH2.0新測試網;

8. SushiChef:減少SUSHI供應量目標于2023年11月完成。[2020/11/13 14:11:58]

如今,DeFi熱潮已經過去了將近一年,該領域繼續以令人興奮的方式進行創新,新協議試圖向借貸雙方提供有競爭力的利率。目前,DeFi借貸的總鎖倉價值接近250億美元,對開放金融而言,這是一個巨大成就。

金色午報 | 9月2日午間重要動態一覽:7:00-12:00關鍵詞:Uniswap、維也納、DeFi、V神

1.Uniswap總鎖倉量突破20億美元。

2.維也納證券交易所列出首個加密貨幣產品。

3.Yearn.Finance新增以太坊機槍池。

4.V神:解決高交易費用問題的唯一辦法還是擴容。

5.以太坊用戶遭Gas Price攻擊 損失近40萬人民幣。

6.昨日15時至今火幣BTC主力賣出近4000萬美元。

7.警惕DeFi市場Swap仿盤惡意留后門欺詐風險。

8.美SEC委員:DeFi已引起美國SEC注意 將挑戰監管方式。

9.Kimchi Finance近24小時抵押池的手續費消耗達882.17ETH。[2020/9/2]

DeFi為什么不能夠變得更加主流?

最近的DeFi熱潮揭示了這樣一個道理,那就是技術可以以前所未有的速度從邊緣變成流行文化。在幾個月的時間里,NFT從一個神秘縮寫變成了全國熱議的話題。在很多方面,使用DeFi和交易NFT一樣容易,一般會帶來更可靠和更有利可圖的經濟回報。那為什么DeFi沒有以同樣的方式為大眾所熟知呢?

金色午報 | 7月24日午間重要動態一覽:7:00-12:00關鍵詞:灰度、TRC20-USDT、MakerDAO、工信部

1.灰度BTC信托持倉量過去一周增加2030枚。

2.TRC20-USDT流通量已突破30億枚。

3.Compound發起cDAI最新利率模型提案018。

4.印度總理莫迪:區塊鏈是“前沿技術的機遇”。

5.MakerDAO關于錨定穩定幣模塊PSM的提案未獲通過。

6.韓國開始調查政府新加密稅法律修正案信息泄露。

7.武漢市人民政府:入圍全國區塊鏈百強一次性獎勵200萬元。

8.重慶銀行成為中西部直聯跨境金融區塊鏈平臺銀行。

9.工信部、國家發改委等部門支持中小企業發展應用區塊鏈等技術。[2020/7/24]

以下是兩點理由:

準入壁壘。使用Compound和Aave等借貸平臺會讓非加密原住民代感到害怕。除了復雜技術操作,例如瀏覽器錢包,用戶體驗不直觀,剛接觸DeFi的人也更有可能不信任協議,特別是缺乏對加密貨幣的理解。

利率變化。DeFi協議收益率有時可能相差很大。這在很大程度上是因為標的抵押品價格波動性,影響了“利用率”及由此產生的收益率,讓投資者的財務長期規劃更加復雜,他們也間接受到整個加密貨幣市場波動的影響。

行情 | 金色熱搜榜:BCH初次上榜 DASH居于末位:根據金色財經獨家數據顯示,在過去24小時內,BTC重奪熱搜第一,BCH、DASH初次上榜,分別位列第九、第十。

具體前十名單如下:BTC、ETH、EOS、ETC、ONT、ADA、XRP、QTUM、BCH、DASH。[2018/8/15]

Gas費用高。以太坊區塊鏈擁堵,Gas費用創下新高,讓用戶很難以低成本使用去中心化應用程序。其成本可能高到足以阻止一些用戶嘗試DeFi。

Anchor怎么解決這些問題?

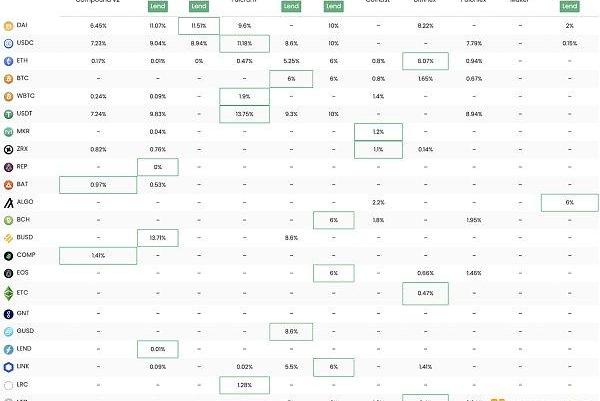

Anchor是去中心化儲蓄協議,目標是為UST儲戶提供20%左右的收益率,這個利率是銀行儲蓄賬戶平均年收益率0.07%的200倍以上。

其他去中心化借貸平臺吸引了尋求收益最大化的套利者和交易員,而Anchor的目標卻是儲蓄。這份白皮書描繪了一個宏大愿景:

金色財經獨家分析 市場需要給區塊鏈+手機寬容度:Sirin實驗室近日表示,富智康已同意協助開發并生產Finney。Finney是全世界第一款以區塊鏈技術為基礎的智能手機,不必從交易所取得不同的虛擬貨幣,就會自動轉換用于去中心化應用的虛擬貨幣。金色財經獨家分析,在資本的熱捧下區塊鏈成為熱門詞,手機行業也想結合區塊鏈做出新產品。包括糖果、長虹、聯想等手機廠商先后發布區塊鏈手機,也引起了外界對于區塊鏈手機的質疑,稱其只是蹭熱點。但是我們應該看到,雖然目前的區塊鏈手機還不夠完善,但是硬件+區塊鏈本來就是區塊鏈產業發展的方向之一,路由器、耳機等硬件接連推出結合區塊鏈的產品,手機為何就不行呢?從區塊鏈+硬件的商業邏輯上看,本身是延續了共享經濟的模式,將空置的電力、算力、存儲力通過區塊鏈進行共享,而手機作為每天被高頻使用的硬件產品,結合區塊鏈是順理成章的,對于這種新的商業模式的嘗試仍然在初期階段,外界需要給創新事物足夠的寬容度。[2018/4/8]

盡管出現了很多金融產品,但在DeFi領域,還沒有一款足夠簡單、安全而且能獲得大眾認可的儲蓄產品。最終,我們希望Anchor成為區塊鏈領域獲得被動收入的黃金標準。

Anchor擁有如下特點:

1.?獨立區塊鏈。Anchor建立在Terra區塊鏈之上,是Cosmos生態系統的一部分。雖然這可能會限制以太坊應用程序的互操作性,并可能成為采用該協議的短期障礙,但它能大幅降低了Gas費用,為協議提供了更多靈活性。重要的是,TerraBridge已經上線,是Terra、以太坊和Binance區塊鏈之間的跨鏈橋解決方案,Terra資產可以輕松以低成本在不同區塊鏈之間轉移,所有都能相同界面內實現。

2.?易用性。一旦web應用程序連接到Terra錢包,用戶就可以進行存款、借款、投票和質押。布局干凈直觀。雖然Anchor可能會讓CeFi的用戶覺得害怕,但這是朝著正確方向邁出有意義的一步。Anchor的API能很容易集成到金融科技平臺、數字銀行、加密交易所、數字錢包等,團隊將這種金融科技兼容性稱為“儲蓄的一大進步”。

3.?20%年化利率。人們很難相信有一種金融工具能夠提供固定收入,但風險低,其回報能與Anchor一樣高。如果收益率繼續穩定在20%年化左右,對于個人和投資者來說,在Anchor上儲蓄就成為一件理所當然的事。加密前端應用領域競爭激烈,Anchor固定20%年化可以作為獨特優勢,吸引更廣泛的用戶群體,因為它不受加密貨幣價格波動影響,這增加了其在下一次熊市中的吸引力。

為什么Anchor的年化能如此高?

盡管DeFi中不乏驚人收益指標,但似乎很難讓人相信一款儲蓄產品能保證20%年收益。Anchor是怎么做到的?

其中的秘密在于貸款抵押方式。在宏觀層面,Anchor就像Compund一樣,是去中心化貨幣市場。然而,對于Anchor,借款人只能在供給側中提供流動性抵押衍生品作為抵押品。對于主流PoS鏈,例如Cosmos、Polkadot、Ethereum、Solana等,流動性抵押衍生品是根據區塊鏈中的擔保質押倉位,利用資金流生成代幣。Anchor中質押衍生品被稱為bAssets,而Terra原生資產LUNA的衍生品bLUNA是目前該平臺首個衍生品。

借款人的質押收益率被傳遞給儲戶。此外,該平臺采用超額抵押貸款,質押回報會得到放大。借款人和貸款人會平分收益,產生高利率。Terra公司的聯合創始人兼首席執行官DoKwon在twitter上發布了一條推文,你可以在該推文中找到Anchor如何實現20%低波動性年化的直觀解釋。

有趣的是,與其他DeFi協議變動的收益相比,加密市場中質押衍生品不受短期債務周期和投機性投資的約束,在貨幣市場中,這一點尤其突出。原因是對于大多數主流PoS鏈,維護共識的質押收益基于原生代幣釋放,即網絡通脹,和跨鏈交易費用,交易費用會分給質押者,作為確保網絡安全的獎勵。

通過質押衍生品,Anchor能夠在需求側調整和穩定存款利率,而不受投機性需求周期影響,比如代幣價格急劇下跌后,會導致收益率下降,因為投資者不太可能借貸,進行杠桿交易,以獲得更大回報。

作為一種無杠桿收益來源,Anchor20%年化可以作為DeFi收益率曲線的原始數據。大多數傳統金融的利率都能由聯邦基金利率推導出來,同樣,Anchor的利率相當于去中心化的聯邦基金利率,即DeFi的基準利率。

該協議初步將年化設定在20%,但在未來可以利用Anchor的治理體系進行調整。隨著貸款者和借款人比例變化,這個比率有時會輕微波動,目前根據借款需求,ANC代幣借貸的激勵措施會進行調整。不過,到目前為止,Anchor的穩定機制已經成功地將年化保持在20%的水平。

如何使用Anchor?

我建議你觀看TheDefiant的演示視頻,來嘗試一下Anchor。從我的經驗來看,就算沒有Terra錢包或任何UST,30分鐘內也能獲得20%年化收益。

一旦你設置好了,就可以通過各種方式使用Anchor:

1.?抵押USDT,獲取20%年化收益。

2.?借入資金,且獲得高于利息本身的回報。目前凈年利息率為110%左右,另外還有ANC代幣獎勵。

3.?購買ANC,即Anchor的治理代幣,從平臺中使用獲益,賺取質押獎勵,并參與決定協議的未來。供給側,即借款人,的剩余收益也用來在公開市場上購買ANC,并分發給ANC持幣者,ANC的價格與協議資產管理規模成線性比例。

Anchor的未來目標是什么?

僅在上線兩周后,Anchor存款就超過1.6億美元了,借款數量為1.1億美元。這證明了Anchor收益的吸引力、過硬的技術、以及區塊鏈行業對“儲蓄即服務”的需求。

該團隊的愿景是成為去中心化世界的主流儲蓄產品,采用DeFi“黃金標準”利率。只有時間才能證明Anchor能否實現這個宏大的未來,但它的確擁有潛力,成為開放金融生態系統不可或缺的組成部分。

本文內容來自VeradiVerdict

作者:V客柏淵,主理人 以太坊發展到今天,幣價一路攀升,生態越來越繁榮,朝著世界計算機的宏偉目標奔跑的腳步也越來越快.

1900/1/1 0:00:00Layer2大規模遷移即將到來。隨著協議從以太坊基礎層轉移到OptimisticRollup和與EVM兼容的zkRollups,許多人希望我們最終可以使鏈上費用可控.

1900/1/1 0:00:00在上周《如何理解DeFi》我們介紹了什么是DeFi、去中心化穩定幣和去中心化借貸。今天這篇文章會向大家繼續介紹DeFi中的去中心化交易所、去中心化衍生品和去中心化保險.

1900/1/1 0:00:00市場情緒:根據相關數據顯示,截止發稿前24小時全市場主要虛擬幣上漲數量占比61.52%,少于下跌數量占比的38.48%,漲幅超過10%的幣種有828個,相比下跌幅度超10%的幣種數量少74%%.

1900/1/1 0:00:004月17日,“超算·融合,2021全球區塊鏈算力大會”在四川成都正式開幕。本屆大會由巴比特、鏈節點、幣印聯合主辦,吳說區塊鏈協辦,算力360總冠名.

1900/1/1 0:00:00作者?|?JimmyChangCoinbase日快樂!在寫這篇文章的時候,實際上是周二晚上--Coinbase將在納斯達克開盤的前一天晚上.

1900/1/1 0:00:00