BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-0.77%

ETH/HKD-0.77% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.68%

ADA/HKD-0.68% SOL/HKD-0.89%

SOL/HKD-0.89% XRP/HKD-0.66%

XRP/HKD-0.66%

毫無意外地,DeFi市場的總鎖倉價值突破了1000億美元,去年年底行業機構的預測變為現實。

DeBank4月29日數據顯示,包含以太坊、BSC、xDai、Polygon鏈上的各類DeFi應用,已經鎖住了價值1038.6億美元的加密資產。該網站的統計尚未計入Heco鏈上的鎖倉價值,如若加上該鏈上鎖住的78.9億美元,各主流鏈上支持的DeFi總鎖倉價值已經達到1117.5億美元。

從各鏈上應用類型看,鎖倉量高度集中于去中心化交易所和借貸兩個應用場景中,其中BSC鏈上的DEX應用PancakeSwap的鎖倉價值達到了133億美元,超越了以太坊鏈上的王牌DEXUniswap。目前,超過100萬美元TVL的DEX達到63個。

以太坊鏈上的Compound仍然是借貸場景中的頭部應用,鎖倉價值達98億美元。有人氣的借貸應用在以太坊、BSC和Heco這三大主流鏈上約40余個。

顯然,DEX和借貸已經成為鏈上的紅海市場,開發者們想要從這兩個領域中突圍,一來需要創新型的產品,二來需要治理代幣能展現優異表現,二者往往密切相關。

去中心化衍生品、收益聚合器類應用也有殺成紅海的跡象,有21個之多的衍生品應用出現在三大鏈上,收益聚合類應用更是超過了29個。DeFi用戶痛點集中的資產跨鏈無論從鎖倉量還是應用數量上看,仍屬于藍海市場。

報告:預測未來三年全球加密支付行業的市場規模將達到數千億美元:金色財經報道,據Bing Ventures和Alchemy Pay聯合發布的報告表示,加密支付市場正在快速增長,基于對全球支付行業增長的估計以及對實體經濟中加密支付市場規模的敏感性分析,我們預測未來三年全球加密支付行業的市場規模將達到數千億美元。隨著技術的發展,加密支付的可用性和效率得到了提高,但安全和信任問題仍有待有效的解決方案來解決。加密貨幣支付行業可分為三個主要領域,法幣與加密貨幣的鏈上和鏈下、實體經濟中的鏈下加密貨幣支付和創新鏈上場景中的支付。[2023/7/13 10:52:33]

千億美元鎖倉價值DEX占46.6%

自去年4月DeFi爆發以來,這個被視為區塊鏈最佳落地場景的市場規模不斷壯大。

4月29日,根據DeBank的數據,以太坊、BSC、xDai、Polygon4條公鏈上的總鎖倉價值達到1038.6億美元,相比一年前的7.43億美元,增長了138倍。這還沒算上去年底上線的Heco鏈的鎖倉量,DeFiBox數據顯示,當前Heco鏈的TVL為78.9億美元,僅一條鏈的鎖倉量就相當于一年前所有DeFi協議鎖倉量的10倍多。

DeFi市場規模呈現出爆發式增長趨勢。去年底,多家行業機構曾預測DeFi總鎖倉市值將在2021年超過1000億美元,如今半年不到,這一目標已然實現。

美聯儲:美銀行存款一周流失近千億美元:3月27日消息,美聯儲當地時間24日公布的最新數據顯示,到截至3月15日的一周時間里,美國銀行存款總共流失近1000億美元,達到了984億美元,其中小型銀行的存款總額流失1200億美元,而大型銀行的存款總額則所有增加。?(央視新聞)[2023/3/27 13:28:09]

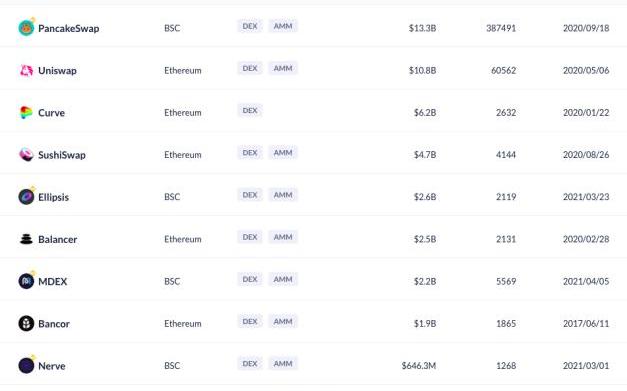

在這一蓬勃發展的市場中,鏈上價值流通的樞紐——去中心化交易所貢獻了龐大的鎖倉量。DeBank顯示,當前以太坊、BSC、xDai、Polygon4條公鏈上,共計47個DEX的TVL超過100萬美元,其中建立在BSC鏈上的PancakeSwap力壓Uniswap,以133億美元的TVL居首。緊隨其后的是以太坊上的DEX「三巨頭」Uniswap、Curve以及SushiSwap,TVL分別為108億美元、62億美元和47億美元。

DeBank上TVL前十名DEX一覽

還有Heco鏈上,16個DEX的鎖倉量已經超過100萬美元,排名前三位的是MDEX、BXH和Depth,TVL分別為22億美元、5.66億美元以及3.48億美元。

僅統計上述主流公鏈中超過100萬美元TVL的DEX,便達到63個。4月29日,它們的TVL之和達到了521.37億美元,占到了DeFi目前1117.5億美元總鎖倉價值的46.6%。

光大銀行“陽光交e區塊鏈”業務規模破千億:日前,光大銀行進一步整合鏈上優質資源,重磅推出“陽光交e鏈”綜合化服務區塊鏈平臺,截至2020年4月10日,光大銀行“陽光交e區塊鏈”業務規模達到1016億元,鏈上累計業務筆數1477筆,位列鏈上同業第一。(深圳新聞網)[2020/4/14]

不夸張地說,DEX撐起了當下DeFi市場的半壁江山。這一數據也體現出DEX賽道競爭的激烈。

單以TVL論,PancakeSwap、Uniswap和穩定幣兌換協議Curve是這個領域的前三甲。而從流通市值來看,Uniswap治理代幣UNI的市值位居所有DEX榜首,達到了220.5億美元,位居加密資產市值排行榜第9位,緊隨其后的分別是CAKE、SUSHI、1INCH和CRV。

比對DEX的TVL排行和流通市值排行可以看到,治理代幣的市值與TVL有一定關聯,但又不完全取決于TVL。

一個典型的案例是,誕生于Heco鏈上的MDEX目前已在BSC鏈上完成了部署,TVL疊加后達到了44億美元,但其治理代幣MDX的價格呈現下行態勢。業內人士分析,雙引擎挖礦雖給挖礦用戶提高了產量,但也放大了拋壓,導致價格下行不利于凝聚共識。

在業內人士看來,除了TVL外,持幣者更應關注各家DEX能否給治理代幣賦予更多的價值支撐,其中既包括應用場景的拓展,也有市場共識的積累。「比如UNI,它目前不再通過流動性挖礦產出,減少了市場拋壓,且作為市場公認的DEX龍頭,有很強的共識和強大的社區,一些項目也會向UNI持幣者發放空投,UNI還可以用作『鏟子』參與到一些項目的流動性挖礦之中。」

加密貨幣總市值突破2千億美元:據金色財經數據顯示,全球加密貨幣總市值約為2085.67億美元。加密貨幣市場中占比排名第一的是比特幣,市值約合1333億美元,當前市值占比為63.91%;以太坊排名第二,市值約為186億美元,市值占比為8.93%;瑞波幣排名第三,總市值約為87億美元,市值占比為4.17%。[2020/4/8]

不難看出,DEX想要突圍,不僅在于有多少資金鎖在里面,還需要結合治理代幣在產品創新、場景拓展等方面做提升。此外,根據市場需求平衡治理代幣的產出量也是一門學問。

TVL前十名中借貸應用占6席

DEX百花齊放給予了鏈上用戶充分的交易選擇,但畢竟DEX只是一個價值流轉的基礎設施,DeFi市場更大的想象空間在于各類應用的涌現。

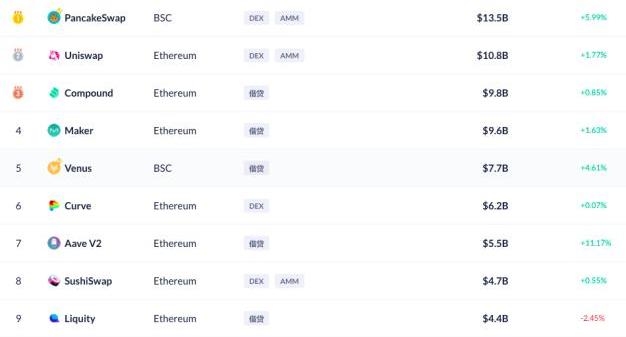

從DeBank統計的TVL排行榜可以看到,TVL前十名的DeFi協議中,除了4個DEX之外,其余6席皆被借貸類應用占據。其中,Compound是借貸板塊的龍頭,TVL達到98億美元,排在它之后的是Maker、Venus、AaveV2和Liquity,TVL分別為96億美元、77億美元、55億美元以及44億美元。

TVL前十協議中借貸應用占到6個

十天蒸發三千億美元,多家交易平臺主動關站,中韓監管風暴來襲?:加密數字貨幣市場在十天內蒸發了三千多億美元。伴隨著對監管消息的輿論猜測,多家平臺如貴比特,鏈行,元寶網等宣布徹底關站。截止發稿,市場出現回暖跡象,比特幣現價11895美元,較前一個交易日上漲約7%。[2018/1/18]

如果說DEX撐起了DeFi鎖倉量的半壁江山,那么借貸協議就是這個開放式金融市場在應用層的門面。

蜂巢財經統計,在當前主流公鏈中,具有一定用戶和資金規模的借貸應用約40余個,TVL之和超過400億美元,占到了DeFi目前1117.5億美元總鎖倉價值的36%。

需要注意的是,dYdX、DDEX等應用既屬于DEX板塊,又提供借貸服務,因此在分別計算DEX和借貸應用的總TVL時,會有一部分資金重合。

借貸類應用在區塊鏈上的爆發并不令人意外。參照傳統金融市場,借貸本就是最高頻的金融場景之一。而由于其相比保險、衍生品等應用在操作邏輯上更加簡單,也更適合在當前的區塊鏈上部署。

去中心化借貸市場的繁榮,給予了BTC、ETH等加密資產更多的價值支撐。以往,這些資產更多的用途在與市場炒作和支付交易手續費。在借貸市場爆發后,持幣者可以存入主流加密資產獲得利息,也可抵押這些資產借出其他Token進行流動性挖礦來捕獲更高的收益。

不少行業大V認為,BTC如今已成為一種生息資產,也進一步擴升了市場需求。

由于當前借貸應用大多需要超額抵押,導致資金利用率較低。AlphaHomora、Booster等杠桿挖礦應用也應運而生,它們在借貸的基礎上,通過加大杠桿,提升了用戶的資金利用率,讓用戶得以在資金有限的情況下,放大資金量從而獲得更高收益。

但用戶需要注意的是,使用杠桿挖礦,無常損失也會隨之放大,在行情劇烈波動時會面臨清算風險。此外,資金體量放大后,交易滑點也成倍增加,用戶需警惕因滑點過大造成資金損耗。

「聚合收益」廝殺正勁資產跨鏈是藍海

在DEX和借貸應用齊頭并進之時,收益聚合器、衍生品等板塊也陸續興起。其中,聚合器也是當下的一個熱門賽道。

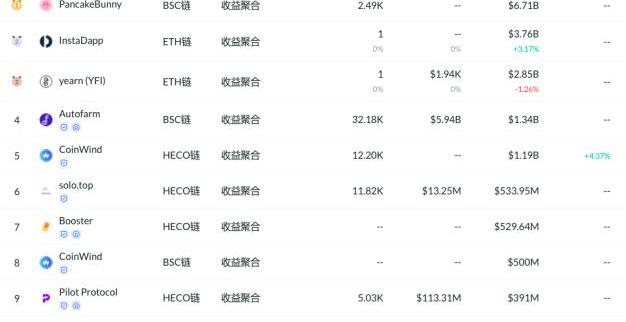

DeFiBox數據顯示,已經有29個聚合收益應用出現在各個鏈上。TVL排名第一的是建立在BSC上的PancakeBunny,總鎖倉價值為67.1億美元,排在其后的分別是InstaDapp和yearn,TVL分別為37.6億美元和28.5億美元。

收益聚合板塊TVL排行榜

聚合收益概念從去年流動性挖礦爆發以來開始興起,YFI是這個領域的先行者。它通過智能尋找和切換收益較高的流動性挖礦池,幫助用戶捕獲更高的收益,YFI也被用戶形象地比喻為「機槍池」。

在聚合收益板塊發展的過程中,越來越多的聚合器應用誕生,策略也在不斷演進,比如在Heco和BSC雙鏈部署的CoinWind,早期支持用戶進行單幣挖礦,用戶只需存入單個幣種,協議會自動與其他幣種配對成LP進行挖礦,以此降低用戶的操作成本和持幣成本。

由于收益聚合器本身依托于外界的各個流動性挖礦池實現業務邏輯,其天然就需要與其他協議進行連接。當下,聚合收益正在融合DEX、借貸、杠桿挖礦為一體,它們的出現也提升了DEX和借貸場景的資金聚集力。值得注意的是,聚合收益應用集中出現在Heco鏈上,這或許與Heco鏈上手續費較低有關。

由于聚合收益的組合性和產品邏輯較為復雜,需要鏈上調用智能合約的頻次較多,高頻交易下,低手續費將帶來用戶友好度。

Heco鏈上的聚合收益應用常常會與MDEX組合,相互調用智能合約。以跨鏈部署的MDEX為例,在BSC版本上,Swap一次的手續費約1.1美元;而在Heco鏈上,Swap一次的手續費僅為0.01美元。當然,這也與作為鏈上GAS的BNB和HT的價格高低有關。

除了聚合器,衍生品板塊也有爆發跡象,根據DeFiBox的數據,有21個衍生品應用建立在以太坊、BSC和Heco鏈上,其中的頭部應用Synthetix的TVL達到19.6億美元。

而當DEX、借貸、聚合收益成為DeFi的紅海場景之時,跨鏈板塊顯得寥寥。DeFiBox的統計中,這一板塊上僅有2個已經捕獲用戶和資金的產品,分別為Ren和NerveNetwork,鎖倉總量僅為6.185億美元,尚屬藍海市場。

事實上,資產跨鏈著實是DeFi市場用戶的一大剛需。由于各個鏈上的挖礦收益時常變換,用戶資金往往要在以太坊、BSC、Heco等公鏈上來回劃轉。由于資產跨鏈技術目前尚不成熟,資產跨鏈需要較高的操作成本并產生一定的交易手續費。

盡管交易所已經為各自背書的鏈上吸引資金放開了主流資金「所轉鏈」的限制,但鏈鏈互轉暫未實現。目前,已經有不少DEX、聚合收益及資管應用在研發一鍵跨鏈的功能,未來,無論是哪條鏈、哪個應用,誰能率先解決資產的跨鏈流轉,誰就有可能在用戶市場中占據一席之地。

當然,在DEX、借貸、聚合器、跨鏈等賽道之外,保險、NFT、募資平臺、基金資管等場景也開始在鏈上部署,盡管它們的市場規模尚小,但隨著區塊鏈性能的提升以及用戶量的持續增加,DeFi整體的市場規模有望再上一層樓,千億美金的總鎖倉價值或許僅僅是一個開始。

MIST?國內社區談這個項目的人不多,這個項目太神秘了,沒有介紹文檔,對他也只是一個模糊的認識.

1900/1/1 0:00:00來源:財聯社 作者:劉蕊 自上周末至周五,比特幣經歷了兩輪快速跳水,一度從此前接近6.5萬美元的歷史高點下跌了近20%至4.8萬美元附近.

1900/1/1 0:00:00當你看到以下圖片的時候你可能會很費解,難以理解為什么其中價格竟如此昂貴——這些圖像來自一個以太坊的老項目CryptoPunks,該項目為四月份NFT市場最熱門的項目.

1900/1/1 0:00:00印度加密貨幣交易所CoinSwitchKuber宣布在B輪融資中籌集了2500萬美元。 該輪融資由單個投資者TigerGlobalManagement支持,這標志著其對印度加密公司的第一筆投資.

1900/1/1 0:00:00金色財經核實到,4月27日北京市經濟和信息化局發布《關于摸排我市數據中心涉及等加密貨幣挖礦業務情況的緊急通知》,通知要求對北京市數據中心承載業務中涉及比特幣等加密貨幣挖礦的相關情況進行梳理.

1900/1/1 0:00:00作者|?RodrigoCoelho,JonathanFishmanandDeniseGarciaOcampo 編譯|陳一鳴 來源:鏈新 在全球范圍內.

1900/1/1 0:00:00