BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD-0.2%

XRP/HKD-0.2%編譯|鄒正東

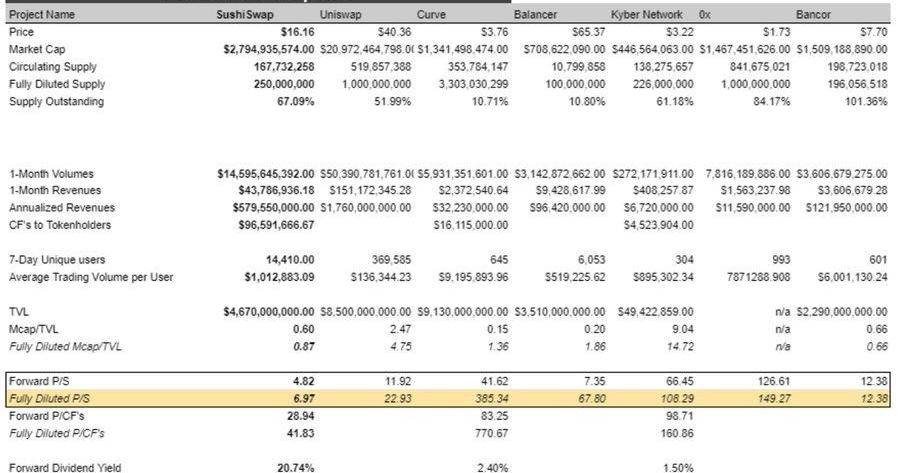

近日,Arca首席投資官JeffDorman連發多條推特大談sushi為什么被低估,火星財經專門為讀者進行了編譯。有趣的是,在去年11月份,也就是DeFi代幣處于最低谷的時候,他曾驚人地預見今年2月份UNI代幣會爆發,原文《

DeFi沒有涼:簡析Uniswap代幣被低估的原因》

1/我們相信SUSHI現在是數字資產中最被低估的代幣。下面將是關于估值、即將到來的催化劑以及近期下行價格走勢只是暫時的原因分析

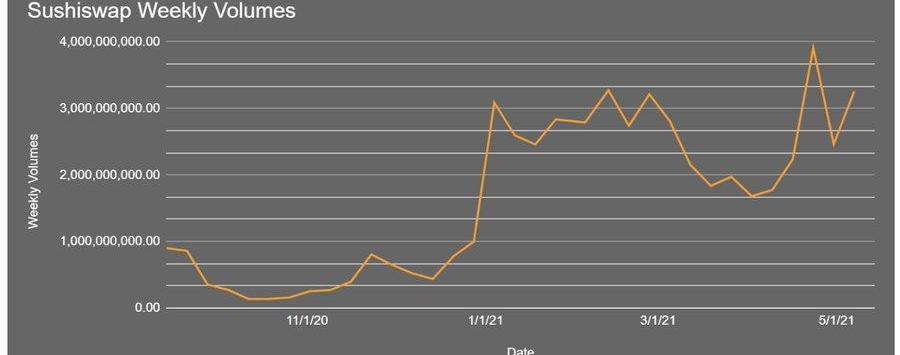

2/今年年初以來,對于UNI還有其他廣闊的DEX市場而言,SUSHI表現都差強人意。在三月和四月的峰谷,下降幅度達到50%最為明顯。

0xScope:匿名錢包發送2373萬枚USDC至Alameda Research地址:2月28日消息,0xScope 鏈上監測數據顯示,匿名錢包 0x71 剛剛發送了 23,729,385 枚 USDC 至 Alameda Research 地址[2023/2/28 12:34:32]

3/為什么會這樣?3個重要原因,

6個月前,從流動性挖礦中獲得的sushi代幣解鎖流出;

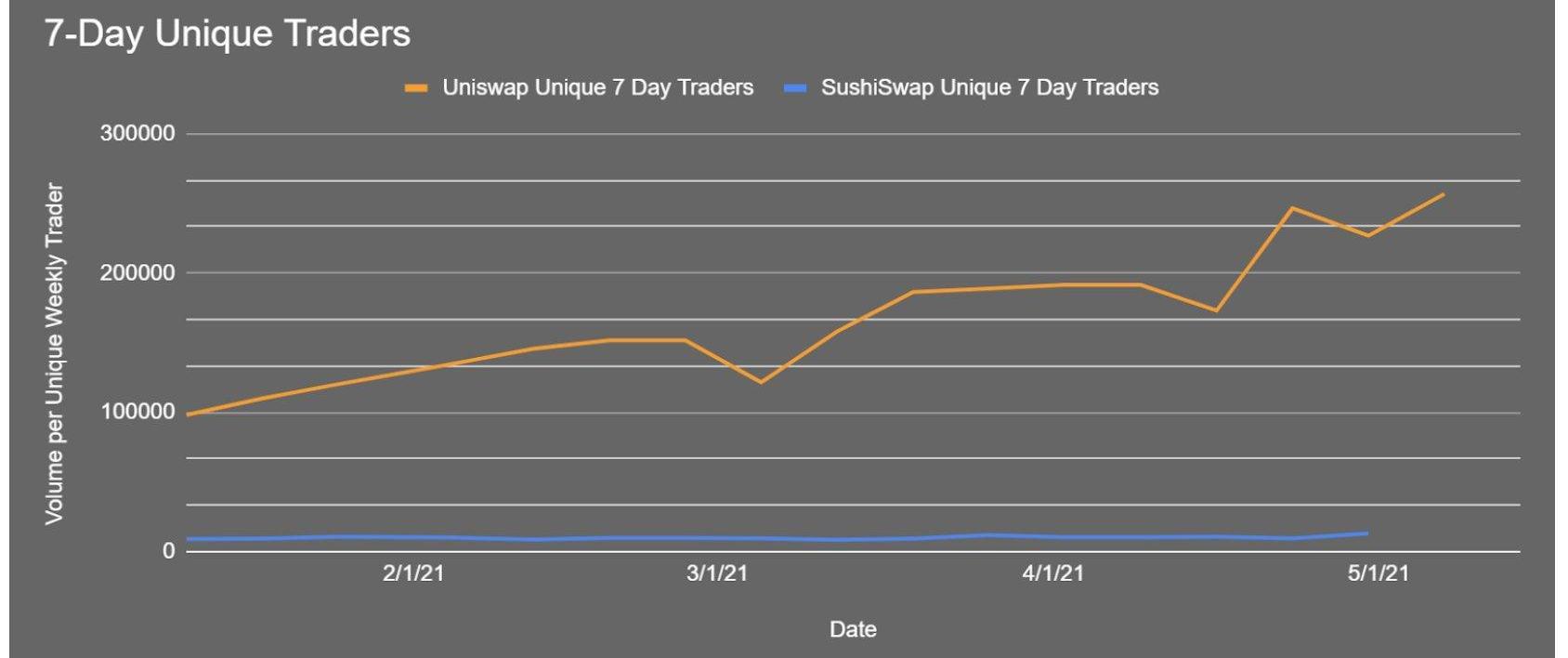

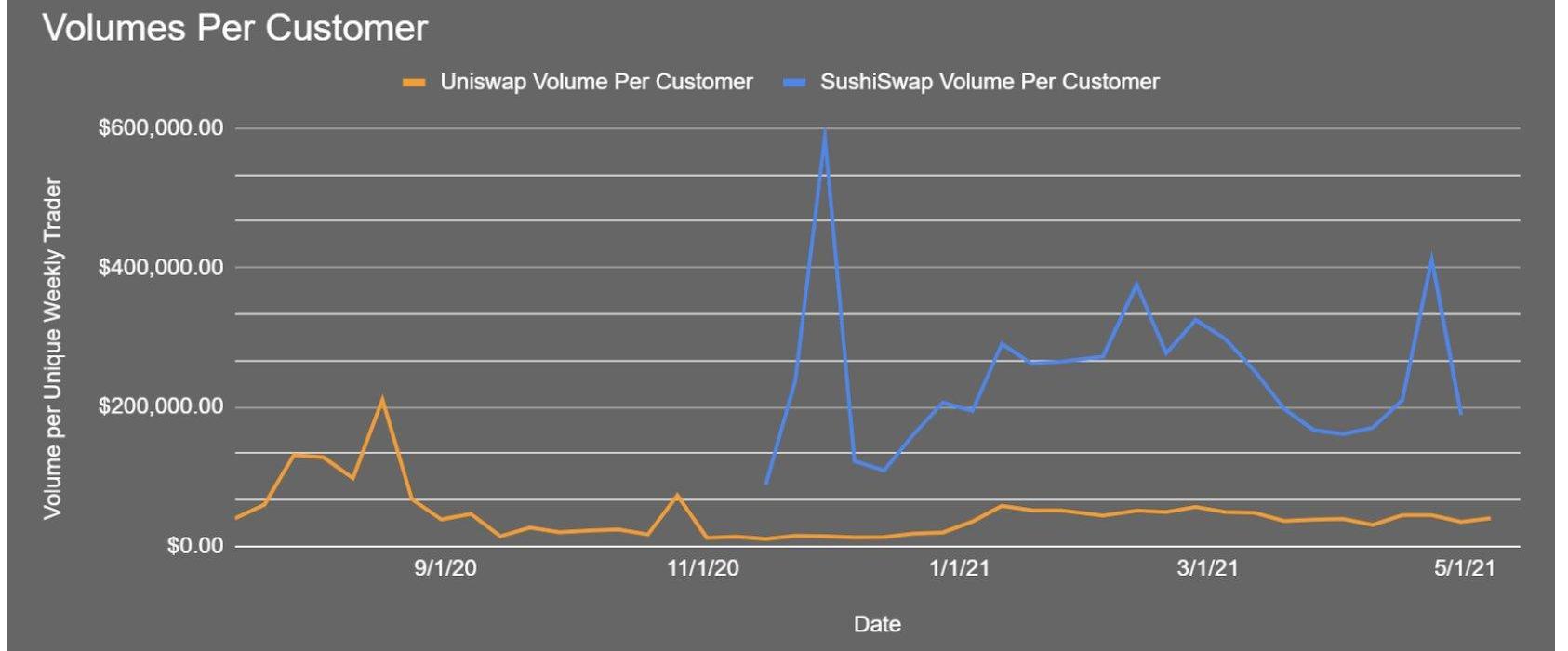

Pancakeswap的增長

Uniswap的熱點炒作;

分析這些原因,其實沒有任何實際影響sushi估值和核心業務。

Alameda Research反對Binance.us收購Voyager:金色財經報道,根據周三提交給紐約破產法庭的法律文件,Alameda Research已加入抗議者名單,反對Binance.us收購破產的加密貨幣借貸平臺Voyager的資產。代表FTX集團的律師事務所Sullivan & Cromwell 的 Andrew G. Dietderich提交的文件稱,Alameda是Voyager的大股東。備案文件稱,根據6月份制定的救援計劃,Alameda向瀕臨崩潰的Voyager提供了2億美元和15,000枚BTC,其中7500萬美元的穩定幣截至破產之日仍未償還。該文件稱,將于1月10日就此問題舉行聽證會。[2023/1/6 10:24:15]

4/供應量影響;正如流動性挖礦能在一夜之間為新項目帶來吸引力,當資產不再受市場關注的時候,挖礦收益的稀釋也會帶來陣痛。我們去看看CRV和UNI在短暫的流動性挖礦期。

金融科技公司Extend完成4000萬美元B輪融資,March Capital領投:10月28日消息,紐約金融科技公司Extend完成4000萬美元B輪融資,March Capital領投,B Capital、Point72 Ventures、Fintech Collective、Reciprocal Ventures、富國銀行和太平洋西部銀行參投。總融資額達到5500萬美元。Extend已與主要網絡和處理機構(包括Global Payments/TSYS、Mastercard和Visa)直接集成,銀行可基于其支付基礎設施,向用戶提供虛擬卡。(Tech Crunch)[2021/10/28 6:16:59]

5/以當前的價格

4月通脹2.04億;

5月通脹1.75億;

6月通脹1.5億;

Arca要求DeFi協議Gnosis全面改革其運營:金色財經報道,加密貨幣對沖基金Arca呼吁DeFi協議Gnosis全面改革其運營,因為Arca認為這無法為代幣持有者帶來價值。Arca在2017年投資了Gnosis代幣(GNO),Arca認為其團隊需要回到“制圖版”上,首先要返還一些投資者的錢。Arca認為,不僅該項目的產品未能獲得成功,且Gnosis團隊也偏離了其原始白皮書的承諾,并以不負責任的方式管理其財務狀況。Arca呼吁該項目就GNO發出要約收購,并向希望退出的投資者返還資金。[2020/9/4]

6/供應過剩會產生影響?當然。參考sushi在4月份的價格圖就知道了。2020年11月,sushi以0.6美元的價格開始,在等待6個月的贖回期后,耕種這開始在獲得巨大回報后賣貨。市場不斷地為此吞下其賣單。

意大利經濟學家Marco Ricchetti:區塊鏈等技術在時尚領域的應用已成不爭的事實:近日,意大利經濟學家Marco Ricchetti在談及意大利時尚院校在技術方面的應用時表示,“我們的課程設置比較落后,很難培養出滿足市場需求的人才。類似于區塊鏈這樣的技術可能看起來比較深奧晦澀,但它們在時尚領域的應用已經成為不爭的事實。”相關資料顯示,隨著近年來時尚行業人才需求的增長,意大利時尚院校的規模也在快速增長。但與國際大型時尚教育機構相比,其在數字技術等領域仍需改進。[2018/5/12]

7/不過從價值投資的角度看,這種震蕩也創造了機會。即使將通脹因素考慮在內,即使按FDV計算,SUSHI現在的價格與價值顯然是錯配的。

8/一些通脹也可以緩解。正在進行的提案將鎖倉SUSHI進oSushi,類似于veCRV模型,這樣對池子里的獎勵分配的投票權取決于持幣者鎖定代幣的時間長短。

9/如果這項提議通過,SUSHIi代幣將被鎖定長達3年時間,這樣就抵消了一部分稀釋。目前有97%的社區支持提案。

10/來自UniswapV3影響;圍繞UNIV3的炒作可能也造成SUSHI表現不佳。但是SUSHI和UNI正朝著不同的方向發展。

UNI正縮小現貨交易范圍,sushi正在與Kashi和Bentobox產品等在垂直擴展。

11/SUSHI的手續費分紅直接流向xSushi持有者。UNI治理費用轉換仍在討論。他們是競爭對手,但不會是贏家通吃。這兩個都很強大,朝著各自獨特的領域發展。

12/同樣,V3對于sushiswap的交易量和xSUSHI持有者分紅影響甚微。這是在評估時的重要指標。

13/Pancakeswap增長產生的影響;由于沒有風險資本的支持,SUSHI被稱為社區的DEX,但事實并非如此。DeFi高級玩家、耕種者和用戶與多個dapp和多鏈進行交互。

14/從唯一交易者和交易量/每周唯一交易者,可以看出很顯然SUSHI的用戶有鯨魚。這就類似于FTTVSBNB/COIN,FTX可以滿足大客戶的需求,而BNB/CB可以滿足大量小散戶的需求。FTT用這種方法粉碎了它。

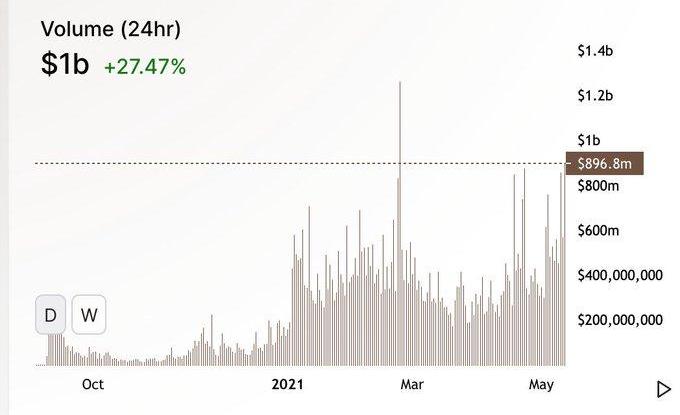

15/SUSHI最大競爭對手可能是CAKE,而非UNI。高gas費困擾,使得CAKE變成受歡迎的DEX,這就是為什么我們看到sushiswap的TVL持平,而在三四月份交易量卻很低的原因,因為用戶沒有支付任何gas費,把用戶在Pancake上獲得較高的LM獎勵。

16/但從4月中旬到今天,TVL和交易量都再次增長,BSC可能不是sushi用戶增長的長遠解決方案。這一震蕩不太可能對CF產生長期影響。

17/結論:這3個方面均影響SUSHI價格,但是對SUSHI的核心業務和增長影響很小。自從DEX上線以來,xSUSHI持有者的交易量和手續費收入的CMGR增長了22%。

18/與此同時,SUSHI持續擴張,如果能成功,將為xSUSHI持有者提供更多可能性的分紅手續費。SUSHI已經啟動了跨鏈交易,受到關注。MATIC:TVL中占有4億美元

19/正在進行中的國庫券多元化提案,將使得SUSHI多樣化,只將國庫券放在一籃子藍籌股DeFi代幣,降低風險,加強資產負債表。

20/不會影響核心業務的項目創造了已低倍數購買增長項目的機會。使用任何可觀察的師表,SUSHI真的很便宜。

21/這種機會創造了進一步價格上行空間。通過oSUSHI限制稀釋;Polygon的TVL/交易量增長,通過Bentobox和Kashi業務線增加手續費分紅收入;多元化國庫提案;sushiIDO平臺

22/隨著投資者轉向DeFi,這些都是尋找的機會。

23/我們也在資產類別的投資上犯了很多錯誤,但我們此前的公開喊單(UNI、LEO、WNXM、EOS)之所以有利可圖,是因為他們都有共同的主題:識別價值并獲取便宜的上行選擇性。

如果用一個詞來形容SEC與加密市場的關系,你會想到什么? 我想到的是“牽絆”。 此前,SEC新領導層及華爾街對加密貨幣的積極態度讓許多行業支持者喜出望外,但隨后SEC的最新態度“比特幣是一種高度.

1900/1/1 0:00:00圣路易斯聯邦儲備銀行(FederalReserveBankofStLouis)發表的一篇論文深入研究了去中心化金融的擴張以及以太坊在其中起到的作用.

1900/1/1 0:00:00據FinanceMagnates5月4日消息,以色列加密創業公司Kirobo獲得了500萬美元的戰略投資.

1900/1/1 0:00:00未來幾個月對以太坊來說是令人振奮和決定性的,因為其最近創下的超過3600美元的歷史高點使人們更加關注加密貨幣及其智能合約區塊鏈--以太坊.

1900/1/1 0:00:00近日BTC平均算力再次突破歷史新高,漲至172.36EH/s,在這場瘋狂加碼的軍備競賽中,有一個不容忽略的事實是,美國正在緩慢增加其在比特幣哈希率中的份額,其野心瞄向了傳統礦業霸主——中國.

1900/1/1 0:00:00馬斯克最近關于加密貨幣的一系列操作可謂是讓人眼花撩亂,而其對加密貨幣市場的影響力之大,實際上已經奠定了其全球“教主”的地位.

1900/1/1 0:00:00