BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD+1.75%

ADA/HKD+1.75% SOL/HKD+2.46%

SOL/HKD+2.46% XRP/HKD+1.96%

XRP/HKD+1.96%從點到面,通過宏觀數據分析DeFi協議在這次黑天鵝事件引發的壓力測試中的表現。

在5月21日晚間政府機構發布了針對「打擊比特幣挖礦和交易行為」的要求之后,全球加密貨幣市場發生持續兩日的劇烈的震蕩,主流幣的單日跌幅高達30%,更多其他幣種的跌幅甚至超過50%。

?其實,市場在5月19日開始已經出現大幅調整,在這種極端的壓力測試下,又是一個可以很好的觀察DeFi體系運轉效率的機會——特別是當這個系統的參與資金量一度突破了1000億美元的里程碑,其中部分資產還在進行超額質押或者執行杠桿類的交易。

過去這個周末行情的劇烈波動是自去年312之后少見的大范圍和高波動的黑天鵝事件。去年312加密貨幣市場出現閃崩,影響最大的是鏈上「央行」Maker系統中的清算引擎遭遇了部分問題,幸好后續通過拍賣、改進協議設計等方式恢復了運轉。在此次市場劇烈波動期間,MakerDAO未遭遇相同的問題。

不過,去年312時,DeFi尚未成為主流,尚不是一個業內眾人皆知的方向,因為那時還沒有開啟流動性挖礦的熱潮,時至今日,DeFi世界的變化一日千里,DeFi業務的復雜度已經遠遠超過當時。

在這樣的大背景下,再次經歷市場大幅波動之后,我們希望通過匯總一些DeFi世界的宏觀數據,結合一些核心DeFi協議在這個周末市場波動中呈現的數據,從點到面,清晰了解在此次的行情波動中,這些DeFi協議在這次黑天鵝事件引發的壓力測試中的表現。

DeFi聚合器Frontier將與KavaLabs合作于4月14日啟動FrontierChain測試網:官方消息,DeFi聚合器Frontier(FRONT)宣布將與KavaLabs合作于4月14日啟動FrontierChain測試網,并為早期驗證者提供價值15萬美元的FRONT獎勵。FrontierChain主網將使用Cosmos-SDK,Kava將在FrontierChain上運行節點基礎結構,并與包括驗證者、瀏覽器等的其他第三方進行合作。[2021/3/31 19:33:16]

縱觀DeFi領域的整體表現

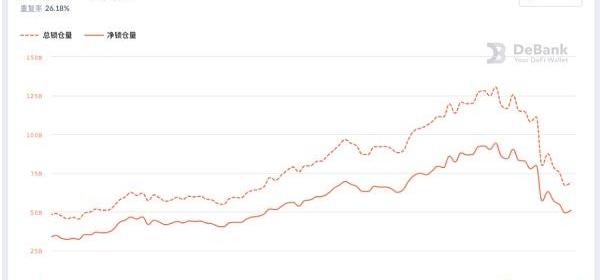

DeFi總鎖倉量:接近腰斬

TVL是用來評估整個DeFi世界整體規模的核心指標之一,其數據能代表鏈上金融世界的流動性情況。

據DeBank數據顯示,所有區塊鏈網絡中的DeFi協議的總鎖倉量從5月11日的1300億美元,在12天內跌至最低670億美元,接近腰斬。

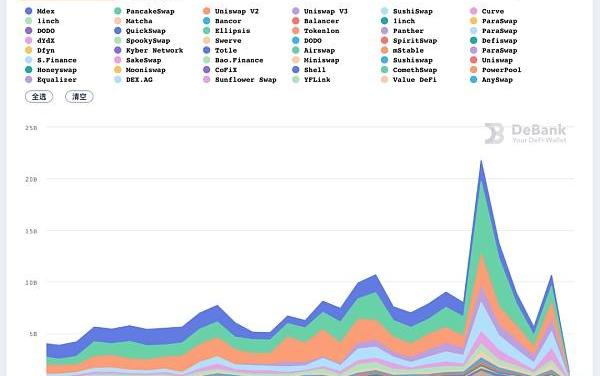

DEX交易量:歷史新高

通常來說,劇烈波動的行情會促進交易量的增加,因為DEX可能會被用來進行套利或者清算交易,也有很多鏈上原生用戶可能會通過DEX避險。

在5月19日已經出現的市場大跌中,所有DEX的累計交易量為日交易量的歷史最高,接近220億美元。

DeFi借貸協議規模創歷史新高,超130億美元:金色財經報道,據Debank數據顯示,截止今日10時,DeFi借貸協議規模創歷史新高,超130億美元,其中:Compound占比為42.54%位居第一,Maker占比23.11%位居第二,Venus占比22.52%位居第三。注:去中心化的借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。

據行情顯示,COMP日內漲幅超10%,現報416.19美元。[2021/3/30 19:28:18]

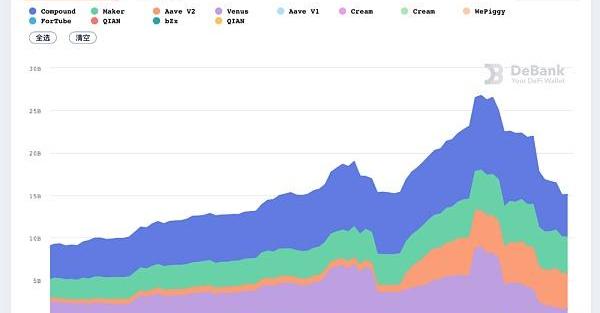

抵押借貸數據:接近腰斬

目前幾乎所有基于區塊鏈的借貸協議都是通過資產抵押實現的,而抵押物也是基于波動性較大的加密資產的,所以隨著行情波動,其借款數據也可能會被劇烈影響。

從鏈上數據來看,總借款量從歷史最高的267億美元,跌至150億美元,下跌幅度為44%,和市場跌幅水平相當。

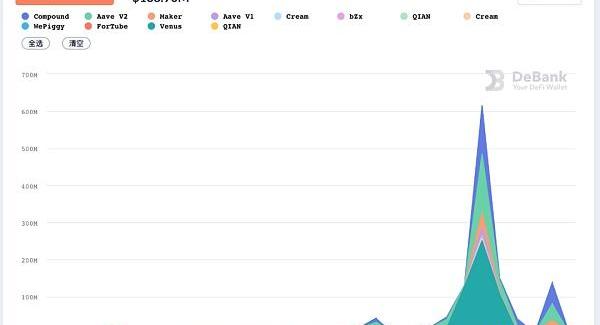

抵押借貸清算數據:歷史新高

當加密資產發生較大的波動時,借貸協議可能會因為抵押物的價格波動而觸發清算,所以清算數據也反映著市場的部分杠桿率情況。當然清算數據高并不意味著DeFi協議存在問題,只要這些清算都沒有發生壞賬或產生不良債務就行。

分析師:DeFi市場或在2021年與比特幣一起經歷牛市:加密貨幣分析師Alex Krüger剛剛發推文稱,2018年,許多ICO代幣在一年時間里遭遇了95%的下跌。在2020年,一些DeFi代幣在一個月內遭遇了95%的下跌。2018年的大多數ICO都是騙局。許多2020年的DeFi代幣實際上是很好的項目,但不幸的是,它們在狂熱中被買入得太快了。市場可能已經接近底部,2021年應該會和比特幣一起經歷牛市。[2020/10/8]

5月19日和23日接連誕生了鏈上清算額歷史最高和歷史第二,單日清算量分別為6.14億美元和1.4億美元。另外,5月19日BSC上的Venus還因為系統抵押率設計的問題而遭受大面積的壞賬,產生了超過2.5億美元的清算量。

Gas:較為穩定

以太坊鏈上的Gas在近幾日的反應較為穩定,雖然5月19日遭遇了瞬時超過1500Gwei的Gas,可能是來自于清算拍賣時機器人通過Gas競價,或者用戶在行情波動時進行快速交易。但是單日的中位數僅181,都不如5月11日的水平,后幾日更是逐漸下降。

這可能與近期以太坊提升了區塊的容量有關,交易數量提升對區塊Gas影響降低,也可能是因為部署了Flashbots的礦工節點越來越多,可以減少MEV中的Gas競價。

韋氏評級:所有DeFi貸款都是超額提供抵押:金色財經報道,韋氏評級(Weiss Crypto Ratings)發推文稱,所有DeFi貸款仍然是超額提供抵押,這意味著需要抵押的資產比借入的更多。對于大多數用戶來說,這是一個交易殺手,也是沒有看到太多DeFi用例的原因之一。[2020/9/16]

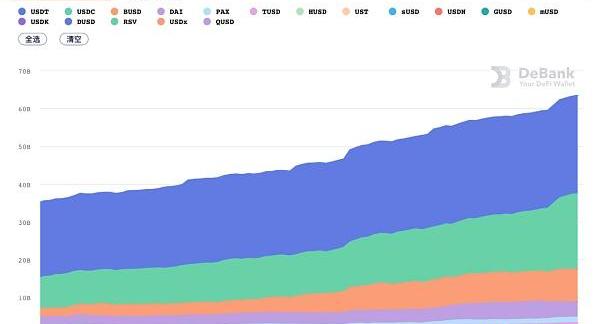

穩定幣:持續增長

由法定貨幣或資產背書的穩定幣還繼續保持著增長,沒有因為市場的劇烈波動而流出區塊鏈或DeFi體系,整體規模為634億美元。

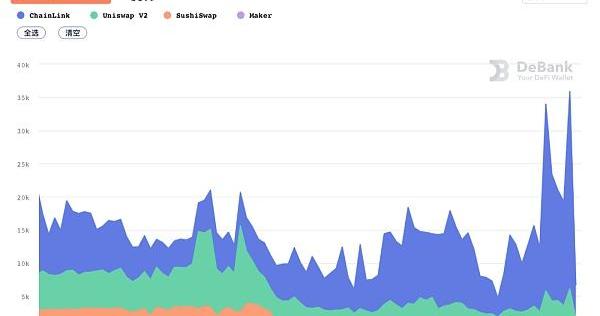

預言機調用:接近歷史最高

預言機代表著鏈上的DeFi等業務需要鏈下或價格數據的頻率,所以在價格波動較大的期間,預言機被調用的次數也增長顯著。雖然不是歷史最高,但也能排進歷史前三,單日被調用次數超過3.5萬次。

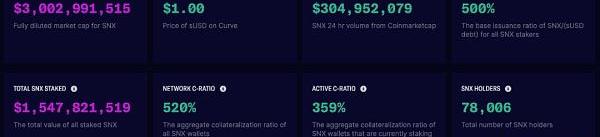

Synthetix

Synthetix是一個通過極高抵押率實現的合成資產協議,協議原生代幣SNX可以通過5至10倍的抵押率,鑄造sUSD等各類合成資產,模擬現實世界中或其他加密貨幣資產的價值波動。

掌柜調查署|Waves重啟中國社區 劍指Defi、跨鏈、企業應用三大市場:7月17日晚19:00,百大公鏈項目Waves將在金色財經直播間宣布回歸中國社區的重大消息。離開中國市場的這兩年里,Waves都做了什么,有什么樣的發展?未來又會有什么規劃?選擇在這個時間點回歸中國社區,又有什么寓意所在呢?更多詳情,敬請鎖定金色財經直播間![2020/7/17]

但因為其極高的抵押率,協議的資金效率相對較低。但即便如此,很多人還會質疑Synthetix模式的可持續性,不過幸好在這幾日的行情中,Synthetix未發生踩踏或螺旋式下跌。

通過鏈上、DeBank以及CoinMarketCap數據顯示,Synthetix的運行在過去幾日未發生顯著問題,和整體行情波動相當,TVL從原本最高的38億美元下跌至20億美元,跌幅約47%。

從Synthetix最核心的美元穩定幣sUSD價格來看,雖然波動率略高,但是脫錨情況最壞的情況是出現了瞬時7%左右的價差,整體保持在1美元左右的水平。

另一個重要數據就是抵押率。Synthetix官方數據平臺的數據顯示,抵押率目前還是維持在520%的水平,其他各項目數據也都維持在相對安全的水平線上。

數據來源:https://stats.synthetix.io

Maker

「鏈上央行」Maker在去年312遭遇了清算系統的問題,不過在近幾日的行情波動中表現良好,可見該團隊調整后的系統設計已經解決了去年存在的問題。

DAI的發行量目前約44億美元,而整個系統抵押資產的總量接近75億,整體抵押率約為170%。

從清算數據來看,Maker在5月19日清算了超過4100萬美元,創歷史新高。這些清算都是正常的業務邏輯中的一部分,截至目前未發生312期間的壞賬。

另外從Maker發行的美元穩定幣DAI的價格來看,比Synthetix的sUSD更穩定,波動率更低,價格能穩定保持在1美元左右的水平。

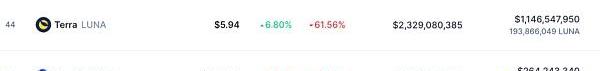

Terra

而由Terra發行的美元穩定幣UST的表現就不盡如人意了,出現了自Terra發行UST以來脫錨最嚴重的情況,UST最低跌至0.93美元,至今仍未完全恢復。

相比其他幾個鏈上抵押類穩定幣協議,Terra發行的UST的機制并不相同,一部分依賴于Terra的原生代幣LUNA,所以可以算是由LUNA支撐的算法穩定幣。值得注意的是,隨著市場波動,LUNA的市值已經低于穩定幣UST的市值——有不少市場評論者指出,這可能會導致兩種資產的螺旋下跌:如果用戶選擇恐慌性的拋售UST,LUNA就會更快崩潰。

LUNA的幣價在過去7天內跌去了一半,目前有所反彈,可能是因為市場行情已轉變,也或許是團隊通過大量資金支持將UST拉回1美元。目前加密貨幣社區對UST的前景頗為關注,有不少意見認為,這些內生抵押品的穩定幣協議風險較大,或許應該考慮設置一些額外的緩沖措施來應對劇烈波動的行情。

Float

作為新一代不錨定美元的算法穩定幣,Float剛剛在上周完成創始發行,但是運氣不佳,一開場就遭遇了ETH行情劇烈波動——要知道,Float早期采用了ETH作為抵押品,所以肯定大受影響。

好消息是,從Float的價格表現來看,其發行價為1.618美元,雖然價格出現波動,但是順利啟動并完成了每日的拍賣活動,并且通過每日的拍賣活動將價格維持在目標價格。當然,Float最低曾跌至1美元左右。

整體而言,Float不太像「穩定幣」,它現在的角色更像是通過治理代幣BANK和拍賣機制,吸收抵押品的波動性,提供一個價格相對穩定的資產。

PerpetualProtocol

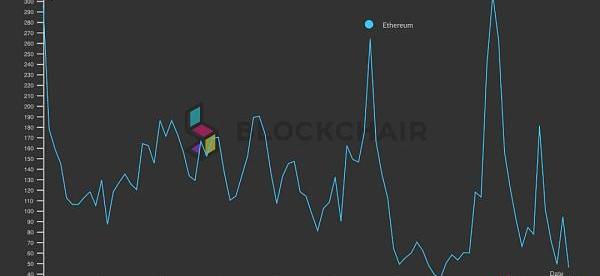

部署在以太坊側鏈xDAI上的衍生品杠桿交易協議PerpetualProtocol也是交易類應用的代表之一,一個多月前曾經因為ETH市場劇烈波動,導致協議內的價格出現閃崩或「插針」,相比中心化交易所低了接近1000美元。

然而在此次的行情中,可以從K線圖中得知,并未出現顯著的插針。

可能是因為在上次事故之后,Perp對該問題提出了全面的改善措施,包括提供更多深度、設置開單的限額、上線部分清算機制等。所以從這次的壓力測試來看,PerpetualProtocol還是有顯著提升的。

撰文:潘致雄

來源:清友會, 本文作者:管清友,如是金融研究院院長、海南大學經濟學院教授原文標題《管清友:又見比特幣閃崩,要去抄底嗎?》 編者按 2021年,最火爆的非幣圈莫屬.

1900/1/1 0:00:00北京時間5月20日凌晨3:25,波卡創始人GavinWood博士在波卡社區大會「PolkadotDecoded」上和大家在線聊天。Gavin在聊天中透露了不少大家關心的平行鏈和拍賣相關的信息.

1900/1/1 0:00:00美聯儲縮減QE計劃來了嗎? 來源:彭博;日期:2016年至2021年根據上周公布的美聯儲會議紀要,多位委員開始考慮討論縮減量寬政策.

1900/1/1 0:00:00本文翻譯已經得到VeradiVerdict授權。1999年5月31日,正當互聯網經濟開始起飛的時候,《福布斯》雜志發表了一篇文章,聲稱“完全有理由預測未來10年內,一半電力將用于驅動數字互聯網經.

1900/1/1 0:00:00數據:USDT總市值達804億美元,創2022年3月以來新高:金色財經報道,CoinGecko數據顯示,穩定幣USDT總市值過去30天增長11.3%,達804億美元,創2022年3月以來新高.

1900/1/1 0:00:00頭條 ▌數據:2021年第一季度加密公司融資25億美元,創歷史新高2021年第一季度加密貨幣公司融資25億美元,創歷史新高。該數據幾乎是2018年第二季度融資總額的兩倍.

1900/1/1 0:00:00