BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+1.22%

ETH/HKD+1.22% LTC/HKD+2.44%

LTC/HKD+2.44% ADA/HKD+4.27%

ADA/HKD+4.27% SOL/HKD+1.92%

SOL/HKD+1.92% XRP/HKD+3.09%

XRP/HKD+3.09%以下報告是由MessariHub分析師撰寫并應MessariHub成員yAxis的要求編寫的。有關其他信息,請參閱本文后面的免責聲明*。

收益耕種是DeFi中最受歡迎和發展最快的資產管理策略之一。簡而言之,收益耕種是一種策略,通過將閑置的資產放入DeFi協議來獲得收益。回報率則取決于所涉及的代幣,風險偏好以及向轉換策略所付出的努力。許多收益耕種的年收益都達到兩位數甚至三位數,這使得將資本投入此類策略非常具有吸引力。

但是,進入該領域的新資金面臨著陡峭的學習曲線。用戶很難評估收益耕種機會并有效地利用它們。此外,高昂的gas費使得小用戶無法觸及最佳策略,這些小用戶無法承受支付數千美元費用來執行收益耕種交易。

一些被稱為“收益聚合器”的資產管理協議已經出現,以幫助用戶以最小的努力提高其資產的收益率。例如,Yearn已經成長為價值數十億美元的龐然大物,這表明存在著一個統一的一站式解決方案的市場,在該解決方案中,可以由該協議來負責管理任何給定代幣進行收益耕種的所有方面,以換取該策略的一部分利潤。

yAxis是蓬勃發展的收益聚合器領域的最新成員。yAxis致力于通過無縫的用戶友好界面將DeFi收益帶給用戶,該界面抽象了很多基礎成本和復雜的耕種成本。該協議的治理代幣YAXIS的持有者充當基金經理——設計和推薦可獲利的收益農業策略,這些策略無需用戶干預即可獲得15%的收益費用。

DeFi收益監測協議APWine將上線Polygon:3月3日消息,DeFi 收益監測協議 APWine 宣布上線 Polygon,用戶將可使用 APWine 存入有息資產以標記收益率,并對沖 APY 波動風險。此外,用戶還可通過為 APWine 上的 AMM 提供流動性來賺取收益。[2022/3/3 13:35:10]

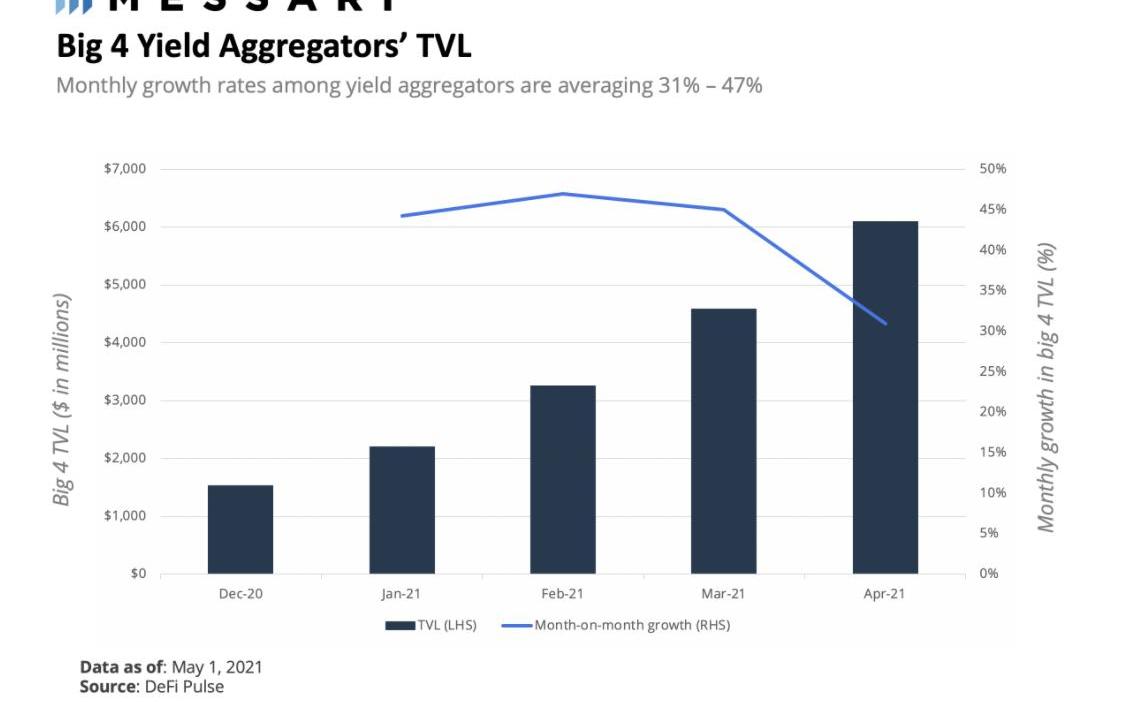

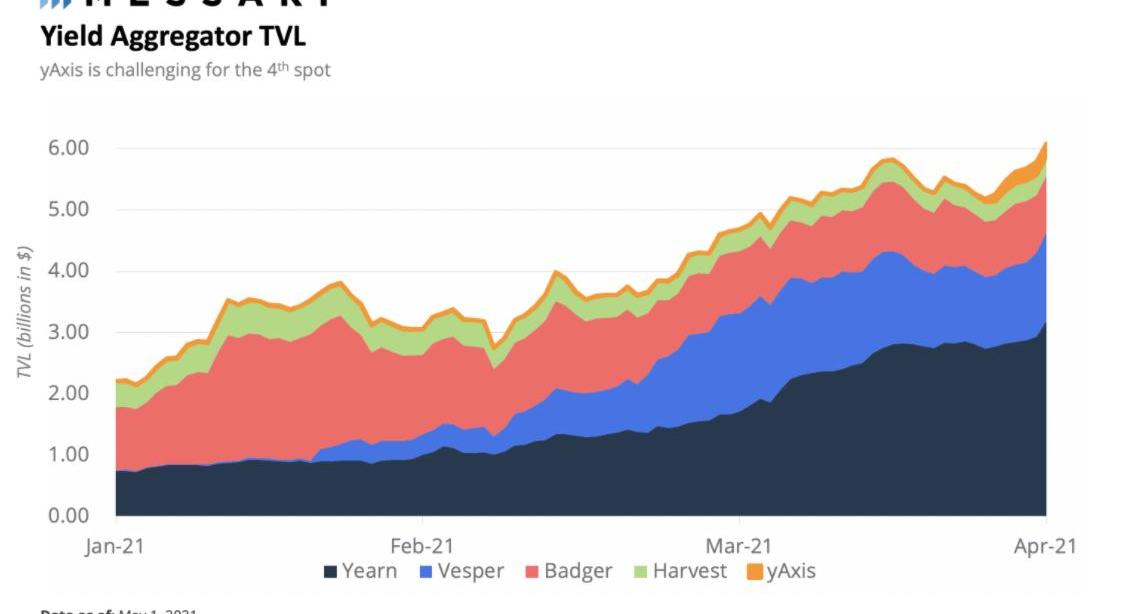

收益聚合器是DeFi的新興增長領域,收益豐厚。對于Yearn,Vesper,Badger和Harvest來說,其鎖定總價值今年已經增長3倍,達到61億美元。

競爭激烈。Yearn已經重新成為該領域的主導者,占據了整個市場的40%,而新來的Vesper和Badger一直在快速增長,在它們之間吸引了約20億美元。Badger專注于無縫的代幣化比特幣用例。Vesper一直通過積極使用其高度通脹的代幣來獲得獎勵,從而贏得了市場份額。

什么是yAxis?

在未來的一年中——劃分為四個季度“時代”——yAxis制定了大計劃,以低成本,不犧牲DeFi的高回報率,為所有人帶來無縫,無摩擦的收益耕種。

從4月17日開始的“時代1”恰逢推出了三個關鍵要素,這些要素通常被認為對收益耕種的成功至關重要:

DeFi協議Curve鎖倉量擊穿100億美元創歷史新高:金色財經8月11日消息,據DeBank最新數據顯示,DeFi協議Curve鎖倉量已擊穿100億美元,創下歷史新高,本文撰寫時為10,001,703,749美元,總用戶數為77,350,24小時交易量為173.904,289美元。目前全網DeFi協議總鎖倉量為1033.1億美元,排名前三的DeFi協議分別是Maker(122億美元)、Aave V2(122億美元)、以及Compound(114億美元),Curve位列第四。[2021/8/11 1:48:38]

策略庫,在這種情況下為多策略“Metavaults”

治理代幣YAXIS,可以質押獲得獎勵,投票權和一定比例協議費用

在Uniswap上的流動性池,允許進行代幣購買,整體上在早期階段將會提供激勵

Metavaultv2

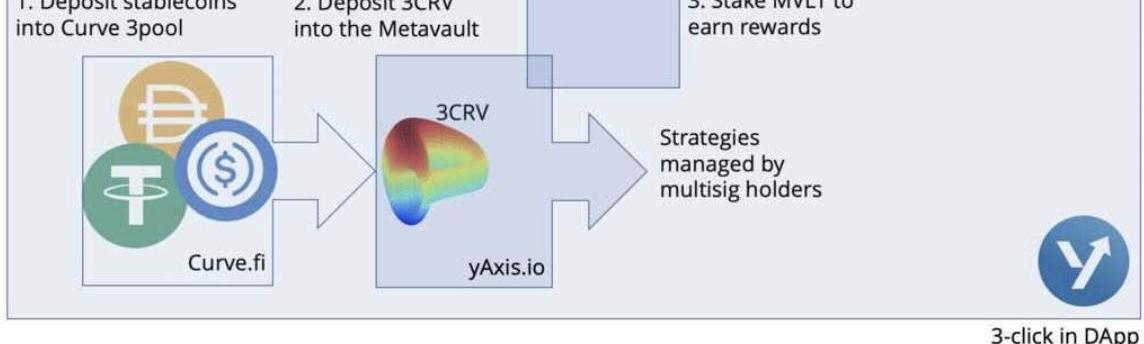

盡管仍在為新手開發一種無縫的UX,但yAxis已通過一個非常簡單易用的界面朝著正確的方向開始。yAxis為DeFi用戶提供了對其v2MetaVault的雙擊訪問,用戶可以在其中存儲排名前3的穩定幣中的任何一種,以換取3CRV代幣,然后將其存入以換取MetaVault代幣)。然后可以將MVLT代幣抵押以賺取YAXIS獎勵。這種多合一方法優于其他協議,后者通常要求用戶采取多個步驟進行設置。

歐易OKEx旗下Block Dream Fund完成十余個Defi和波卡生態項目投資:據歐易OKEx旗下Block Dream Fund官方消息,已完成十多個區塊鏈項目投資,主要集中在Defi領域和波卡生態,項目包括:專注于加速 POS實現的區塊鏈與智能合約平臺Casperlabs;基于波卡的可擴展的智能合約鏈Plasm Network; 無限流動性的衍生品市場Kine;去中心化數據和金融云平臺Cere Network;旨在把現實世界的資產作為抵押物,以促進加密資產(穩定幣)的借貸Persistence;跨鏈加密資產的去中心化借貸協議Konomi Network;基于波卡的DAO即服務基礎設施Dorafactory;波卡生態DEX協議Polkadex;基于Substrate的區塊鏈智能合約虛擬機Parastate;機槍池代幣化協議Apyswap等。

Block Dream Fund是頂級數字資產交易平臺歐易OKEx旗下專注于發掘優質區塊鏈項目的基金,首期規模1億美金。基金將專注于投資區塊鏈底層基礎設施、Layer2、DEFI、波卡生態、數據分析及工具類、隱私保護等方向。[2021/2/20 17:33:03]

策略是通過定制治理制定和批準的,該定制治理涉及YAXIS持有人對策略進行投票。一旦批準了新的策略,YAXIS持有人就可以找到存入資金的最佳收益聚合策略。yAxis僅專注于單資產機槍池,它們不存在雙資產機槍池策略中可能發生的無常損失的風險。

IOST開啟百萬IOST DeFi挖礦獎池:據官方消息,為慶祝IOST正式上線HUSD合規穩定幣,IOST鏈上熱門流動性挖礦項目西瓜、冬瓜特舉辦“玩轉HUSD礦池,瓜分100萬IOST”活動。

2020年IOST已從穩定幣、DEX、跨鏈、預言機、金融衍生品等方面全面布局DeFi生態,IOST鏈上集成HUSD穩定幣后,可用于IOST鏈上 DeFi 項目中的質押、交易等各類場景,并將為IOST的DeFi 生態系統帶來更多可能性。今后,IOST將與全球各地的合作伙伴建立更加緊密的整合協同關系,通過資金、宣發、技術等多方面的支持,進一步推動IOST DeFi生態發展壯大。[2021/1/25 13:25:59]

資料來源:yaxis.medium.com

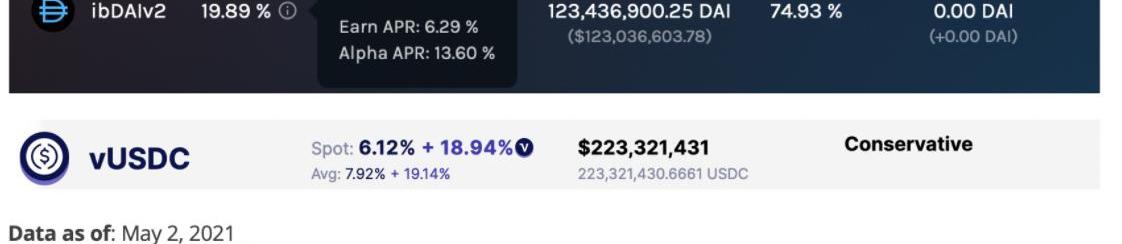

盡管yAxis廣泛的收益聚合方法尚處于初期階段,但在YAXIS的支持下,其TVL已從4月18日開始起步,僅在12天后就超過了2億美元。

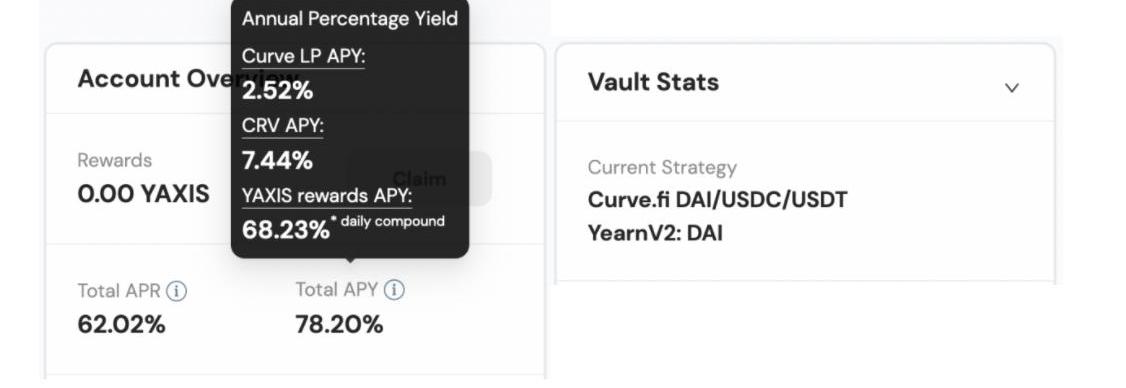

在實施第一個機槍池策略時,yAxis加入了一個非常擁擠的市場,圍繞將穩定幣存入Curve設計,以從交易費和CRV治理代幣獎勵中獲得收益,這兩項收益的APY總計在11.1%至85.3%之間。

幣贏將于7月25日21:00在DeFi專區上線XIO:據官方消息,幣贏將于7月25日21:00在DeFi專區上線XIO,并開啟XIO/USDT交易對;充值XIO可參與瓜分50000DeFi糖果!

據悉,XIO是一個區塊鏈創業平臺,專注于在去中心化世界推廣創新、原創和具有可行性的想法。XIO使用零資本和以社區為中心的方法,通過XIO眾籌系統將愿景變為現實。持幣者可以獲得投票權和所有XIO孵化的項目的獨家代幣空投機會。[2020/7/25]

Metavault管理Curve和其他獎勵代幣的質押,收獲和交換,以及收益的再投資。

4月下旬,Metavault添加了Yearnv2DAI策略,通過主要的DeFi貸方提供了閃電貸。

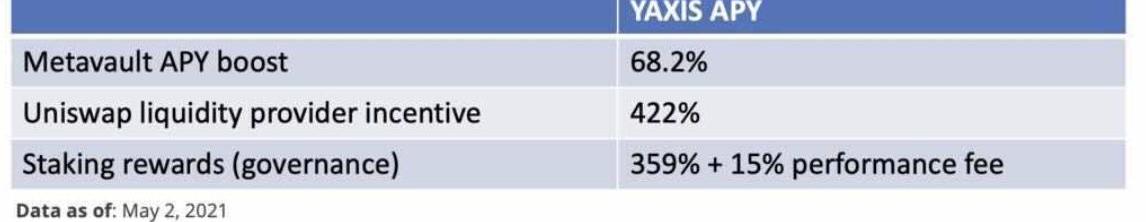

在開發新的v2策略和長期計劃的同時,yAxis在收益聚合器領域提供了一些激進的回報:這個78.20%的APY中有87%的全部收入是通過yAxis治理代幣YAXIS支付的。

資料來源:yaxis.io?

這樣的協議確實很復雜,但是Quanstamp和Haechi的兩次安全審計和大量的漏洞賞金可能會讓用戶感到放心。

治理

yAxis與競爭對手的不同之處在于,它是由一個匿名團隊創建的。Yearn,Vesper和Badger在Cronje,JeffGarzik和ChrisSpadafora分別具有極富魅力的領導者和受歡迎的領導者。這使得yAxis的社區發展成為當務之急,而且的確是必要的。建立一個由策略家和用戶組成的激勵小組的第一步是為最早的支持者提供代幣獎勵。

YAX兌換為YAXIS

在yAxisv2推出之前,創始人意識到具有供應上限的YAX代幣——原始的yAxis協議代幣——限制了yAxis提供獎勵以吸引新用戶的能力。自4月17日起,可以將一百萬個YAX代幣交換為新的YAXIS代幣。該過程幾乎已完成,僅168,000個代幣需要被兌換。YAXIS代幣采用了ERC-677標準,該標準向后兼容ERC-20,但也允許在一次交易中同時具有轉移和調用功能。由于無需在兌換前批準,因此交易進入和退出的成本減半,節省了gas費,這對較小的投資者來說是另一個福音。

設想在yAxisv3中運行的長期目標是,該協議近似于一個社區經營的對沖基金。目前,YAXIS持有人可以對策略提出建議并進行投票。投票系統是二次方的,以限制大戶持有人的權力。

Uniswap流動性

大多數新協議都會為AMM的流動性提供補貼,這些AMM會在啟動后的短時間內交易該協議的代幣。yAxis已在Uniswap上激勵了此類LP。截至5月1日,代幣對池子共有146,245個YAXIS代幣與2159個ETH,為新進入者以及在收獲時需要向YAXIS質押者支付收益費的代幣購買提供了YAXIS來源。

路線圖

4月17日,將YAX換成YAXIS,標志著第一個時代的開始。yAxis計劃在7月17日的第二個時代開始時提供BTC橋,并啟動委托的多策略Canonical機槍池。

Canonical機槍池將添加ETH,BTC和LINK策略,將整個可尋址市場從穩定幣持有人擴展到三種最大的加密貨幣。比特幣橋將允許從本地BTC到代幣化BTC的無縫過渡,這些BTC將被存儲在yAxis機槍池中,從而獲得比BlockFi或Celsius當前提供的收益更高的收益。

法定貨幣通道也在計劃之中,這將減輕代幣獲取過程中的摩擦,特別是對于新進入者。無需從其他協議中獲取少量穩定幣,LINK,代幣化BTC或ETH。

代幣代幣學

新的收益聚合器新協議通常需要通過以其自己的代幣提供高額增量獎勵來誘使挖礦農民遠離其他協議。AlphaHomora的DAI穩定幣機槍池提供了其ALPHA代幣20%收益率的三分之二,而Vesper的VSP代幣獎勵占所宣傳的APY的四分之三。諸如此類的獎勵促成了這兩種協議以及Badger的快速發展。

原始協議代幣YAX具有固定供應,并于去年向社區公平啟動。但是,yAxis很快了解到,代幣獎勵是吸引新用戶的極其有效的方法。yAxis團隊還希望使用代幣將VC帶入平臺,以進行宣傳,報道和驗證。代幣也將用于激勵社區活動。

從YAX兌換產生的100萬個YAXIS代幣開始,在一年的時間內,代幣供應量將增加到1100萬個。絕大多數代幣將提供給用戶和管理員社區。目前,由于某些YAX代幣仍未領取,尚有超過100萬個代幣尚未領取,而名為TheGreatHarvest的獎勵季節已經開始。

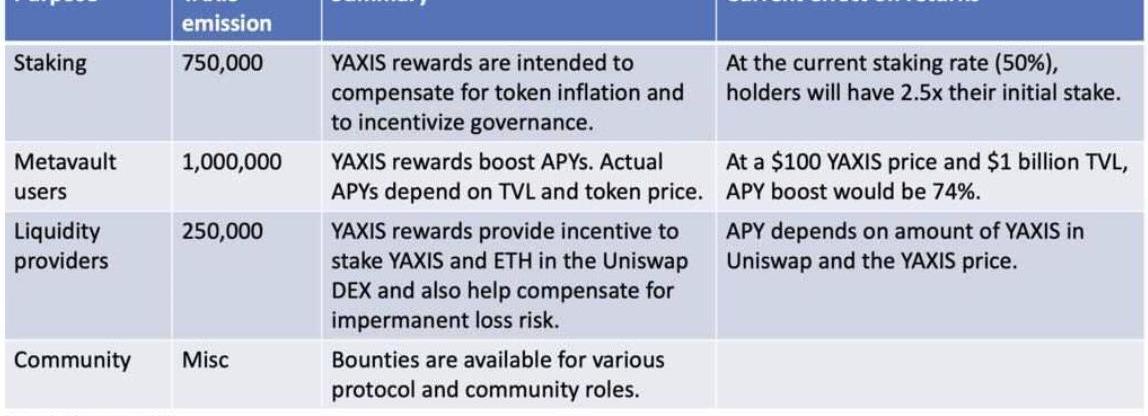

YAXIS代幣的用途將包括以下列方式:

激勵為了治理和策略制定目的而進行代幣的抵押

激勵Uniswap上的流動資金提供者

提升APY,以吸引早期用戶使用新協議,并增長TVL

補償策略者和社區參與者

時代1的YAXIS分配計劃如下:

剩余的8,000,000個代幣可用于剩余的3個時代。

計劃在截至2022年4月17日的4個時代中分配總計1100萬個代幣,如下所示:

1,000,000:與YAX持有人的初始兌換

4,000,000:質押者和流動性提供者獎勵

4,000,000:機槍池存款人的獎勵

800,000:有待確定

500,000:競賽計劃

400,000:開發

300,000:團隊

目前,YAXIS獎勵分配如下:

收益表現費將轉換為YAXIS,并定期分配給質押者。這就有一個良性循環,有可能將價值驅動到YAXIS代幣。TVL越高,分配給回購多簽地址的代幣越多,每單位費用收入向Metavault儲戶支付的獎勵代幣就越少。

yAxis的未來

yAxis基于穩定幣策略,在短時間內成功地實現了TVL的快速增長。然而,最終目標遠不只是發展多策略機槍池。時代2Canonical機槍池以及BTC和法定貨幣通道專用于針對尚未使用DeFi的大量加密用戶,尤其是機構。項目創始人的愿景是為零售和專業投資者創建“去中心化的BlockFi…”。

資料來源:yaxis.medium.com?

該路線圖雄心勃勃,如果成功,yAxis可能不僅可以從競爭中搶奪一些市場份額,而且還可以為新到達的DeFi用戶提供有價值的服務,這些用戶由于時間限制,復雜性以及高昂的gas費而無法進行主動收益耕種。

導語 2021年以來,全球經濟逐步“掙脫”疫情影響開啟復蘇步伐,尤其是美國在一系列寬松政策的加持下復蘇強勁,但受到大宗商品價格上漲以及通脹預期的影響,新興經濟體率先開啟加息周期.

1900/1/1 0:00:00原標題:《價格暴跌有感,比特幣價格究竟是由什么因素影響?》比特幣自4月中旬創下近65000美元的紀錄以來,已下跌超過50%,其它主流幣和空氣幣更是血流成河.

1900/1/1 0:00:00PAData5月27日消息,根據BitInfoCharts的監測,自5月20日以太坊全網日均算力達到585.55Thash/s的歷史峰值后連續下跌了5天.

1900/1/1 0:00:00CME比特幣期貨 5月29日,CFTC公布了最新一期CME比特幣期貨周報,最新統計周期以「5·19」大跌開篇,即使是在統計周期中后段行情已經出現了近10000美元的大幅反彈的情況下.

1900/1/1 0:00:00編者注:本文由名為Liberosist的用戶首發于Reddit論壇r/ethereum板塊,引發社區熱議,也啟發了社區辯證看待面向以太坊的“批判觀點”.

1900/1/1 0:00:00根據SkewAnalytics的數據,超過5.5萬份比特幣期權合約將于本周五到期,價值22億美元。 衍生品交易所Deribit的數據顯示,Deribit持有大部分比特幣期權合約.

1900/1/1 0:00:00