BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+0.85%

ETH/HKD+0.85% LTC/HKD-0.24%

LTC/HKD-0.24% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+2.77%

SOL/HKD+2.77% XRP/HKD+2.34%

XRP/HKD+2.34%比特幣市場剛經歷了自2020年3月拋售潮以來規模最大的去杠桿事件,BTC市場價從59463美元的一周高點下跌至31327美元低點,跌幅超過了47%,而下跌的價格區間則達到了28136美元,創下了新的歷史記錄。

價格的劇烈變化,主要是由一種稱之為FUD的東西推動的,這次的拋售如此嚴重,以至于很多人開始懷疑2021的牛市是否還在。本周我們將回顧這次回調的規模,以及在鏈上可觀察到的各種實體的反應。

歷史上的投降事件

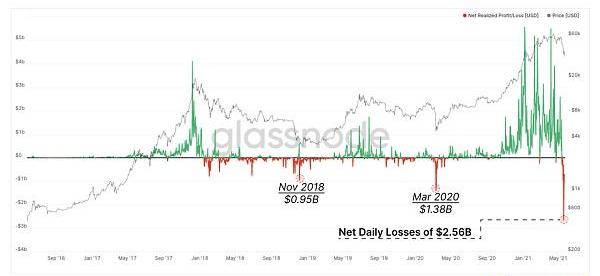

本周已實現的鏈上虧損規模超過了此前所有的投降事件,包括2020年3月、2018年11月以及2018年1-2月的拋售潮。

下圖顯示了轉移幣所造成的美元損失,并顯示5月19日出現了45.3億美元的損失新高值,這比2020年3月份和2021年2月/4月之前的峰值高出300%以上,是每周實現虧損總額142億美元的峰值。

以太坊巨鯨過去一周增持大量SHIB、WETH和APE:4月22日消息,據whalestats數據顯示,前1000以太坊巨鯨地址在過去一周增持的前10Token中,除ETH和Stablecoin外,SHIB、WETH和APE分別位于第五、第六和第七位。[2022/4/22 14:41:46]

即使將這段拋售期間盈利的幣計算進去,這次投降事件仍然是歷史上最大的,5月19日,鏈上凈虧損超過了25.6億美元,這要比2020年3月份新冠大恐慌時期的拋售金額高出185%。下圖顯示,這次投降是在一段強勁的凈利潤兌現期之后進行的,因此可認為這是對下行趨勢的相反反應。

這表明市場的很大一部分人對這次事件是感到意外的。

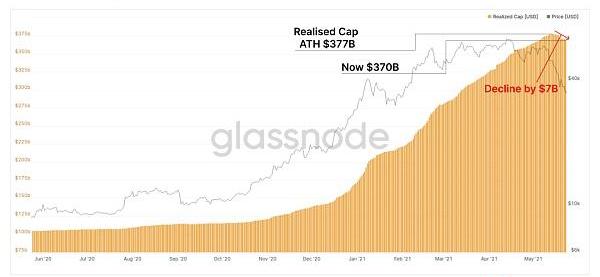

這些鏈上的凈損失導致了比特幣已實現市值的下降。本周,比特幣已實現市值已從3770億美元的歷史高點下降了70億美元。

頂級NFT收藏品銷量在過去一周大幅下降:金色財經報道,大多數頂級NFT收藏品的銷量在過去一周大幅下降。根據CryptoSlam的數據,按交易量排名前五的NFT收藏品中有四個,即Loot、CryptoPunks、Bored Ape Yacht Club和ArtBlocks的跌幅從44%到82%不等。使用NFT進行游戲的項目Axie Infinity逆勢而上,交易量增加了7%。根據The Block的數據,過去幾周頂級NFT收藏品的每周銷售額從8.82億美元的高位下降到上周的1.29億美元。自本月初以來,平均銷售額也一直在下降。Bored Ape Yacht Club NFT的平均售價曾為約20萬美元,現在約為13.3萬美元。CryptoPunks的平均售價曾為約40萬美元,現已跌至33萬美元。[2021/9/11 23:16:50]

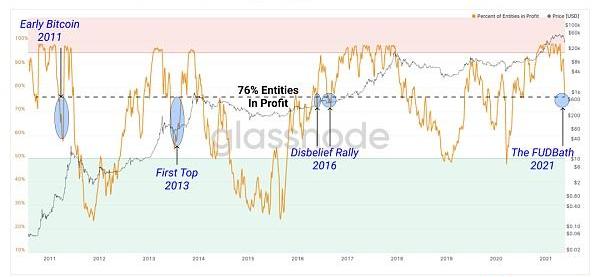

看看目前盈利的鏈上獨立實體數量,我們可以看到,目前的FUD風波已導致盈利實體減少至76%,這意味著24%的鏈上實體目前處于持有水下UTXO的狀態。在牛市背景下,這可與2011年、2013年和2016年的三個時期相比。這一指標還突出了市場中購買高價幣的比例。

ShibaSwap上線一周鎖倉量達21億美元,高于Uniswap v3:DeBank數據顯示,ShibaSwap鎖倉量達21億美元,鎖倉量排名第九位,鎖倉量高于Uniswap v3和Synthetix。ShibaSwap上線時間為今年7月6日,至今僅一周時間。[2021/7/13 0:48:03]

關于賣方的分析

在這次拋售潮中,主要的賣方實體主要有三類:

在過去的3-4個月里買入BTC并處于虧損狀態的持有者;

認為比特幣已達到周期頂部,并處于盈利狀態的持有者;

需要出售BTC以彌補成本,或因中國新監管動向而被迫出售BTC的礦工;

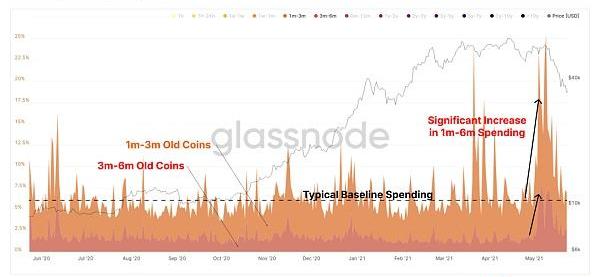

毫無疑問,近期的拋售活動中有很大一部分是由短期持幣者推動的,這些人擁有在過去6個月內購買的比特幣。已花費輸入幣齡段顯示,特別是1-3個月和3-6個月幣齡段峰值,明顯高于拋售前和拋售期間的典型基線。

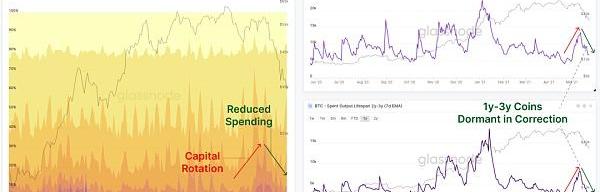

如果我們將其與長期投資者的情況相比較,特別是那些持有1年-3年幣齡BTC的投資者,我們會看到相反的情況。

行情 | BMJ近一周漲幅達55.47%:據FUBT平臺數據,BMJ近一周漲幅55.47%,現報價1.3usdt,請注意控制風險。據悉,BMJ旨在通過分布式存儲、邊緣計算,芯片、應用等領域進行大范圍商用。[2020/1/22]

1-3年幣齡段的持幣者實際上轉移幣的時間要早的多,很可能是輪換資本,以捕捉當時ETH的價格表現。

然而,在這次投降式拋售潮中,1-3年幣齡的舊幣花費實際上明顯減少了,這些幣占總活動的比例也在下降。這表明,老韭菜既沒有恐慌性拋售,也沒有急于退出。

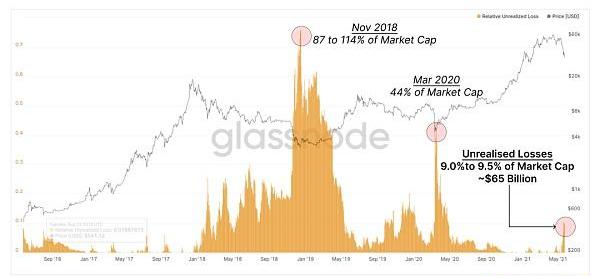

剩下的一個主要問題是,未實現損失的規模有多大,或者換言之,還有多少處于水下的幣可能會恐慌性拋售?我們檢查了相對未實現損失指標,該指標表示水下總價值與當前市值之間的比率。

利用這一指標,我們可以看到,當前BTC市值中約有9.0%至9.5%是未實現損失,相當于約650億美元的水下價值。盡管這是一個歷史性的投降事件,相對于市場規模而言,鏈上的水下頭寸的價值實際上相對較小。我們可以將此與2020年3月44%的相對未實現損失和2018年11月超過114%的相對未實現損失進行比較。

過去一周6家公司共獲超2400萬美元融資:據不完全統計,過去一周(4月9日—4月15日),全球區塊鏈行業共發生融資事件6起,已披露金額約2460萬美元。[2018/4/16]

請注意,在大規模拋售之前,購買價較高的幣基本上具有較高市值的“存儲價值”。拋售后,新市值較低,因此有可能實現超過100%的相對未實現損失。

縱觀整個比特幣市場,未實現凈損益指標已回落至略低于0.5的水平,而這一水平在之前的三個牛市周期中都起到了支撐作用,這實際上是2021年市場的第一次觸底。

然而,如果我們過濾出短期持幣者,我們可以看到一次重大的投降已經發生。短期持幣者目前持有的未實現虧損總額為其幣市值的-33.8%,這個值可以和比特幣歷史上最極端的幾個時間段相比,其中包括:

2013年第一次牛市頂部;

2014-2015年熊市的三次;

2018年熊市的四次;

2020年3月的投降潮;

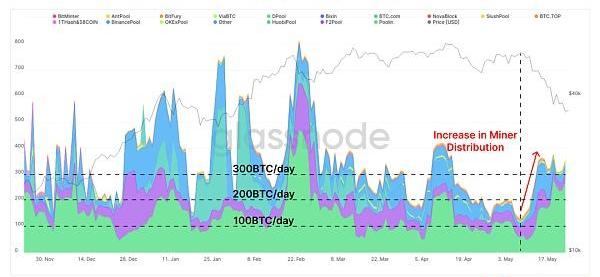

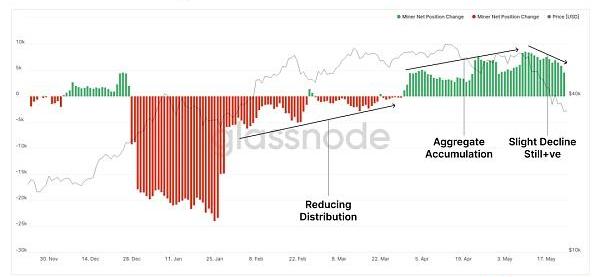

在礦業方面,有傳聞表示,由于中國礦業的變化,短期內礦業拋售壓力可能會加大。

觀察礦工幣的消費情況表明,雖然礦工向交易所轉幣的量有所上升,但這仍然是約900BTC/天發行量中相對較小的一部分。

礦工凈頭寸變化指標證實了這一點。我們可以看到,本周的總累積量略有下降,但與“已開采和出售”的幣相比,“已開采和持有”的幣比例仍然較大。隨著這些監管變化的展開,礦工是否會開始花費更多的幣還有待于觀察。

3

交易所和衍生品

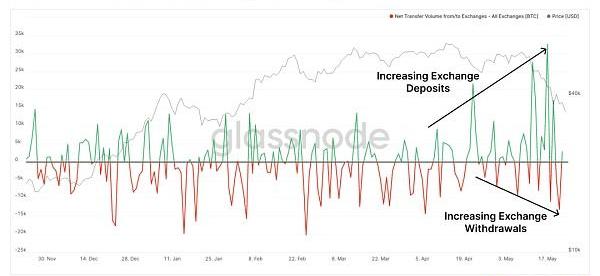

最后,我們調查了這周交易所流入量、余額以及杠桿衍生品市場的變化。

交易所凈存款在拋售前幾周和拋售期間都有明顯增加。5月17日,峰值凈流入量飆升至每天+3萬BTC以上。與此同時,隨著BTC價格下跌,資金外流的規模一直在穩步增加,這表明,即使出現更廣泛的市場下跌,仍然會有買方在介入。

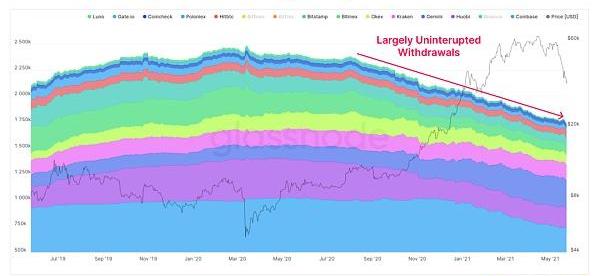

一個有趣的觀察是,交易所市場的分歧正在發生,一些交易所的BTC余額出現了增長,而大多數交易所的余額則相對持平,甚至出現了下降。除了在本周的拋售中小幅增加外,這些交易所自2020年3月以來一直有效地保持著不間斷的余額下降趨勢。

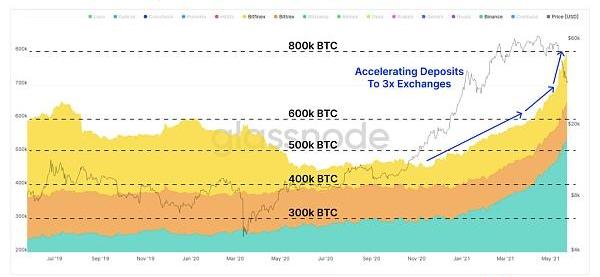

然而,有三家交易所基本上處于凈流入狀態,它們分別是Binance、Bittrex和Bitfinex,這三家交易所的余額在2021年一直在增加。在這次拋售潮中,這三家交易所所持有的BTC余額均出現了大幅增加。

鑒于上述三家交易所都為美國以外的客戶提供服務,這可能意味著不同司法管轄區市場的反應有所不同。另一種解釋是,幣安占據了大量的交易市場與衍生品份額,并且它是通往幣安智能鏈的門戶,其是近期散戶投機的首選場所。

最后,在衍生品市場上,比特幣期貨的未平倉量較4月份的新高值大幅下降。所有期貨市場的未平倉頭寸較峰值下降逾164億美元,目前已恢復至2021年2月的水平。

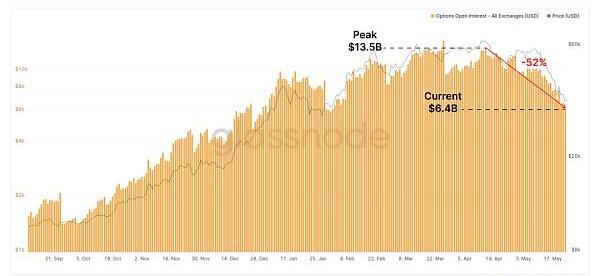

期權市場也出現了類似的大幅下跌,未償合約總額較峰值下跌52%,目前已下降至64億美元,再次回到2月份的水平。

總的來說,這次投機與杠桿的沖洗是一個健康和必要的過程,其消除了過度的投機。

注:原文作者是glassnode數據分析師CHECKMATE。

近期接二連三的新聞已經表明,在礦業整頓這件事上是必須要進行的。就在前天,國家發改委又下發了《全國一體化大數據中心協同創新體系?算力樞紐實施方案》,方案中表示,要布局全國算力樞紐節點,實施“東數西.

1900/1/1 0:00:00利空消息接踵而至,市場漲漲跌跌、起起伏伏。市場短期的漲落是由多空投機者推動的,但是稍微長一點兒的狀況,則完全取決于長期投資者.

1900/1/1 0:00:00據PeckShield態勢感知平臺數據顯示,過去一個月,整個區塊鏈生態共生46起較為突出的安全事件.

1900/1/1 0:00:00區塊鏈太火了,人人都想蹭熱度,pyq的區塊鏈人眼見中財某教授號稱2008年開始追蹤比特幣和虛擬貨幣,一時間激起歡樂浪花無數。不過,這絲毫不影響日子照常,帽子照常.

1900/1/1 0:00:002020年11月15日,經過八年談判的《區域全面經濟伙伴關系協定》終于正式簽署。包括中國在內的15個成員國,無論是人口總規模、GDP總量,還是出口總額,都占到了全世界的1/3左右.

1900/1/1 0:00:002021年,以太坊的發展令人矚目。AssetDash數據顯示,以太坊市值排名最高曾升至全球資產第14位,一度超越摩根大通、美國銀行、Paypal,逼近VISA.

1900/1/1 0:00:00