BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD+1.47%

LTC/HKD+1.47% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+0.36%

SOL/HKD+0.36% XRP/HKD-0.39%

XRP/HKD-0.39%2021年5月19日,BTC價格大幅下跌。當天BTC永續合約最高價格為4.35萬美元,最低為2.85萬美元。即使對BTC來說,這也是一個大回調。

要想預測導致幣價大跌的基本因素,即使不是不可能,也是非常困難的一件事。在本次大跌中,中國禁止銀行和支付公司提供與加密貨幣交易相關服務。特斯拉宣布,由于BTC工作證明機制挖礦耗電量大,不再接受BTC支付,這讓原本大跌的幣價雪上加霜。

盡管幾乎不可能提前知道幣價大跌,但在了解市場等社會結構時,通過集體智慧,你總能察覺到一些跡象。

在本次大跌中,BTC期權和相關衍生品數據確實可以起到啟示作用。例如,5月14日,一名交易員通過在Paradigm上執行大宗交易,購買了大量短期4.6萬美元BTC看跌期權。這些期權于5月21日到期,代表未平倉期權增加了近800%。

雪碧平臺于今日12:00開啟金色算力云及瑤池IPFS云算力折扣搶購:據官方消息,雪碧平臺于今日12:00(GMT+8)同時開啟金色算力云及瑤池IPFS云算力搶購專場。

IPFS的構想由Juan Benet在2014年5月提出,目前已成為2020最火熱的項目之一,受到眾多投資機構的關注。

據悉,雪碧交易平臺成立于2019年,已獲得BiKi產業基金戰略投資,注冊用戶約20萬,是一家“社區聯邦制”的數字資產交易平臺。[2020/7/6]

若要操作期權,投資者需要選擇非常好的時機進行交易,因為期權很快到期。

5月17日星期一,衍生品市場上又出現了一些值得注意的跡象。首先,盡管BTC周一的跌幅更大,達到了4.2萬美元低點,但衍生品市場的反應卻異常強烈。

金色沙龍 | 索老頭:跨鏈技術可以適用于所有區塊鏈項目:在今日舉行的金色沙龍中,針對“COSMOS的跨鏈技術能在哪些領域大展身手”的問題,真本聰社區索老頭表示,我覺得跨鏈既可以作為一個賽道,也可以作為公鏈的一個配套基礎設施。目前的狀況是:跨鏈想做公鏈,公鏈想做跨鏈。Cosmos和Polkadot本質上是說著跨鏈的故事在做公鏈的事情。而各個公鏈則在積極開發自己的跨鏈通訊協議。兩者的關系是密不可分的。所以跨鏈技術可以說是適用于所有區塊鏈項目的。因為大家都在做跨鏈。[2020/4/29]

Deribit期權清算量為當月最高。值得注意的是,投資者大量拋售看多期權,導致看多隱含波動率大幅上升。

金色晨訊 | 內蒙古五部委發出清理整頓虛擬貨幣挖礦的通知:1.28家比特幣礦業公司在吉爾吉斯斯坦面臨電力供應暫停。

2.比特幣全網難度已上調至歷史新高。

3.Coinbase宣布將在下周上線Dash。

4.內蒙古五部委發出清理整頓虛擬貨幣挖礦的通知。

5.法國交易所Coinhouse遭受黑客釣魚攻擊 已切換到維護模式以保護用戶資金。

6.智能合約先驅尼克·薩博:說Libra是加密貨幣 就如同說洋娃娃是嬰兒。

7.Libra協會COO:Libra儲備金最多不會超過2000億美元,預計美元占一半。

8.Susquehanna數字資產主管:行業尚未解決美國SEC對比特幣ETF的擔憂。

9.CryptoTrader.Tax首席執行官:美國國稅局通過信息申報表1099-K作為納稅依據存在問題。[2019/9/15]

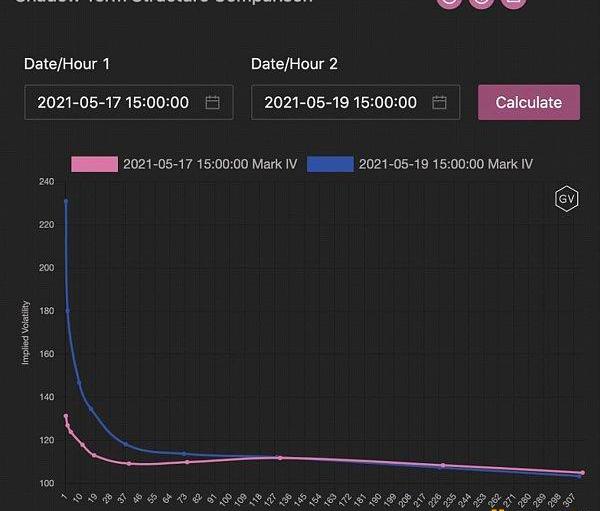

隱含波動率曲線中平行上升的情況非常罕見。因為隱含波動率反映期權生命周期中平均波動率。5月16日至17日,隱含波動率大幅上升,這反映了未來300天波動率預期會發生巨大變化。這幾乎從來沒有出現過。

分析 | 金色盤面:注意BTC/USD破位風險:金色盤面綜合分析:1小時上,BTC跌破6200后測試6000整數關口,現報6200,預計短線將在6000之上震蕩爭奪,但考慮到上方6400的壓制,破位風險依然較大,建議理性搶反彈。[2018/8/11]

期貨價差是另一種獲得巨大吸引力的衍生品。隨著期貨現金套利交易逐漸增長,專業交易員一直在使用Paradigm利用期權對期貨價差和合成期貨價差進行大宗交易。

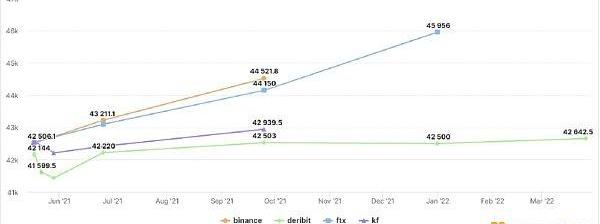

Orca交易員JulienSterz指出,Deribit期貨價格與Binance和FTX等其他交易所的價格存在有趣的差異。

這種差異存在于Deribit,因為該平臺是世界上最大加密期權交易所,而且隨著加密貨幣價格下跌,交易者的gamma值為負。

金色財經現場報道 區塊鏈與金融科技是否真的在改變世界各方發表看法:6月12日,2018PPP全球數字資產投資峰會在北京舉辦。在《區塊鏈與金融科技是否真的在改變世界》圓桌論壇上,世界銀行區塊鏈實驗室創始團隊周忠永提到,以加密貨幣為橋梁的跨境支付和跨境匯款可以推廣普惠金融。金拱門(中國)有限公司首席數據智能官蔡棟認為,做好數字化,區塊鏈才能輔導到實體經濟中,在實際情況中,區塊鏈落地比較困難,需要政府和企業共同合作。[2018/6/12]

簡單地說,在這種情況下,交易員在市場下跌時賣出期貨,以對沖期權簿,盡管Deribit期貨交易量低于其他交易場所,交易商必須對沖期權簿,他們必須這樣做,因為市場將要發生大變動,交易員不會停止對沖,盡管價格存在差異。

那些不愿保持負gamma值頭寸的投資者可能會選擇買回期權并平倉,同時推高隱含波動率。5月17日,Deribit?DVol指數觸及紀錄高位,30日隱含波動率接近160,這并非巧合。

根據以上種種跡象,有些投資者們能夠感覺到市場將要有大調整,5月19日BTC價格大跌,從4.3萬美元直接跌到2.85萬美元,跌幅接近35%。

這是一個非常大級別的回調,因為BTC市值達到了1萬億美元。但是至少對于市值巨大資產而言,這種波動不經常出現。許多交易員完全沒有準備,當天出現大量爆倉,某些市場反應非常值得注意。

上圖為G-Vol.io期權分析工具提供的數據,圖中顯示5月19日與5月17日的長期期權波動率幾乎相同。

BTC價格大幅下跌35%,但是這對長期波動幾乎沒有影響,只對短期期權價格有影響。

這意味著在5月19日大跌的前兩天,長期期權波動率就已經被市場吸收了。

有可能預測未來走勢嗎?當然不能。基本上,投資者不可能一直準確預測市場。但市場中有一些隱藏信號,可以通過觀察這些信號,判斷市場情緒,也會出現一些行情,有時能提供不對稱機會。

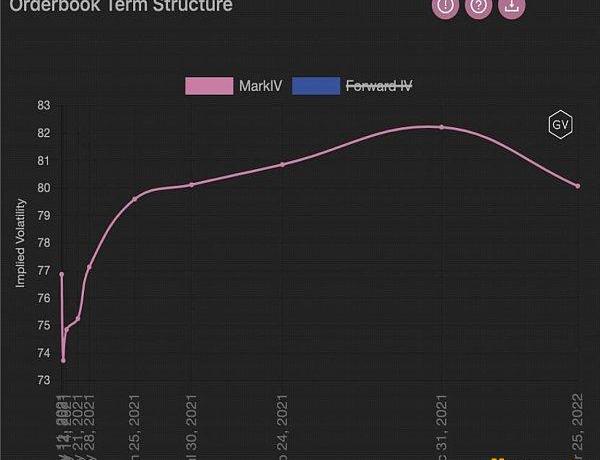

例如,Deribit注意到BTC的短期期權波動率傾斜會保持負數,盡管高度相關的資產以太坊創下了歷史新高,且價格呈正偏態分布。

無論加密貨幣市場走勢如何,期權交易員對購買比特幣看跌期權有著巨大需求。

5月2日比特幣偏態狀況

5月2日以太坊偏態狀況

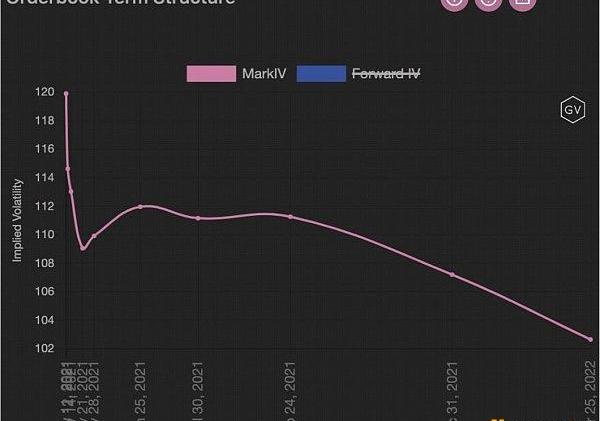

另一個值得注意的背離是2021年5月10日BTC和以太坊的隱含波動率期限結構。

如果價格持續上漲,這種背離是有道理的,因為以太坊價格創下了歷史新高,而BTC價格停滯不前,但在拋售的情況下,BTC真的能高速度下跌嗎?如果是這樣,交易員可以通過賣出以太坊看跌期權,為買入BTC看跌期權提供資金,從而進行相對波動性交易。

這種類型的市場走勢都可能提供不對稱機會。

所有這些數據都只代表過去的機會,我們應發現未來機遇。

投資者非常值得觀察BTC與以太坊的關系,因為年初至今這兩種資產期權溢價在不斷增長。

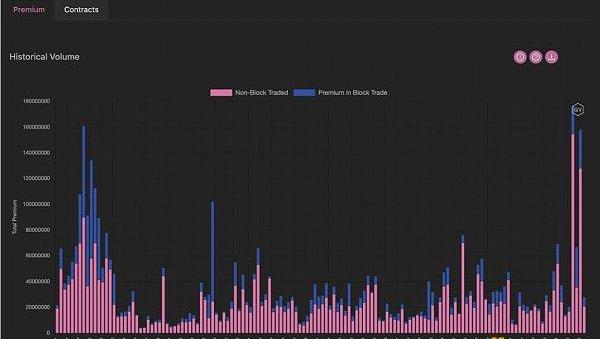

年初至今BTC期權溢價

年初至今以太坊期權溢價

我們是否能通過觀察衍生品增長率,從而判斷BTC和以太坊兩種資產的整體市場情緒呢?答案很快就會揭曉。

本文內容來自Deribit

自“519”以來,比特幣接連下挫,近乎腰斬,“比特幣大跌”連續幾天登陸微博熱搜。不過,最新數據顯示,比特幣自2020年3月以來首次到達RSI的超賣區域,當BTC已經超賣時不要賣出.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00這一周,遭到閃電貸攻擊的DeFi協議的幣價,就像5月的天氣--說崩就崩。在眼下,頻繁的閃電貸攻擊再次上演,一周接連幾個協議的代幣價格險些歸零,涉及到的損失金額數百上千萬,DeFi協議開發者真的在.

1900/1/1 0:00:00總部位于新加坡的跨國銀行公司星展銀行(DBSBank)通過發行數字債券,啟動了其首次證券型代幣發行(STO).

1900/1/1 0:00:00原標題:《密碼經濟要點》5月20日17:00,知密大學發起人、Freecash發起人昌用老師受邀在PlatON中文Telegram群參加快閃活動,向社區成員分享了密碼經濟的相關知識.

1900/1/1 0:00:00狂人說 有人說,比特幣挖礦很耗能,全球挖比特幣的用電量頂上一個歐洲普通國家的用電量,可是歐洲隨便一家大型跨國銀行,能耗均大于比特幣挖礦的用電量,比特幣作為全球的分布式賬本.

1900/1/1 0:00:00