BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD+1.07%

ADA/HKD+1.07% SOL/HKD-0.83%

SOL/HKD-0.83% XRP/HKD+0.79%

XRP/HKD+0.79%本文來自Nansen,作者:LingYoungLoon

關于以太坊、L1和L2之爭,什么是解決可擴展性、安全性和去中心化不可能三角難題的最佳方法,已經有了很多爭論。在非以太坊鏈和各種L2解決方案上正在形成全新的去中心化應用程序生態系統,使用戶能夠以較低的gas費享受相同的DeFi體驗。BSC和Polygon就是這樣的例子。

誠然,Polygon上的gas費更低。Polygon上每天活躍的交易數量遠遠超過以太坊,但每天支付的總gas費從未超過1萬美元。相比之下,以太坊用戶每天僅交易所需消耗的gas就高達700萬美金。

DeFi社交交易平臺Nested宣布上線Optimism:4月28日消息,DeFi社交交易平臺Nested宣布上線Optimism,支持用戶創建投資組合。據悉,當投資組合被其他用戶復制時,創建者將獲得特許權使用費。

此前報道,Nested完成750萬美元A輪融資,億萬富翁Alan Howard領投,Polychain Capital的Joseph Eagan和Lily Liu等參投。[2022/4/28 2:36:09]

除此之外,Polygon和以太坊上的鏈上活動有一些有趣的數據差異,值得深入探究。本文將對Polygon的鏈上數據進行簡短的探索性分析,并與以太坊的活動進行比較。

合約部署

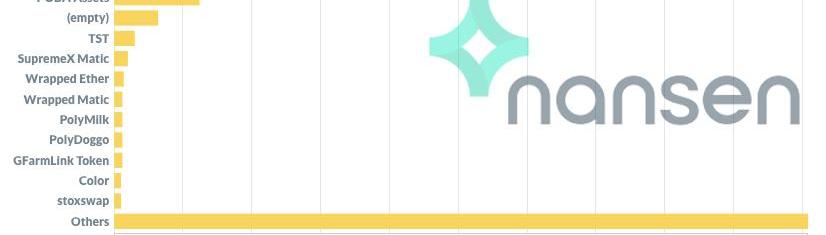

合約部署可能可以很好說明區塊鏈上項目的發展情況。當比較Ethereum和Polygon的數據時,某些異常現象很突出。其一,ERC20代幣與Polygon上部署的合約總數的比值要高得多。自4月以來,在Polygon上,每有220個其他合約被部署,就有1個ERC-20代幣合約被部署。在以太坊上,每1,430個其他合約部署,才對應1個ERC-20代幣合約!事實上,重名代幣在Polygon上頻繁出現。這有2點原因:一些人部署假的代幣來欺騙人們購買,以及一些開發人員在生產中進行測試。廉價gas費的奇跡。

HBAR基金會推出1.55億美元的DeFi基金,其中6000萬美元將用作流動性挖礦獎勵:金色財經消息,推動Hedera網絡發展的HBAR Foundation宣布一項價值1.55億美元、專注于DeFi的加密經濟基金(Crypto Economy Fund)。HBAR基金會董事ElaineSong表示,該基金中的6000萬美元將專門用作去中心化交易所的流動性挖礦獎勵,而其余資金將用于以基礎設施為重點的贈款。(CoinDesk)[2022/3/29 14:25:29]

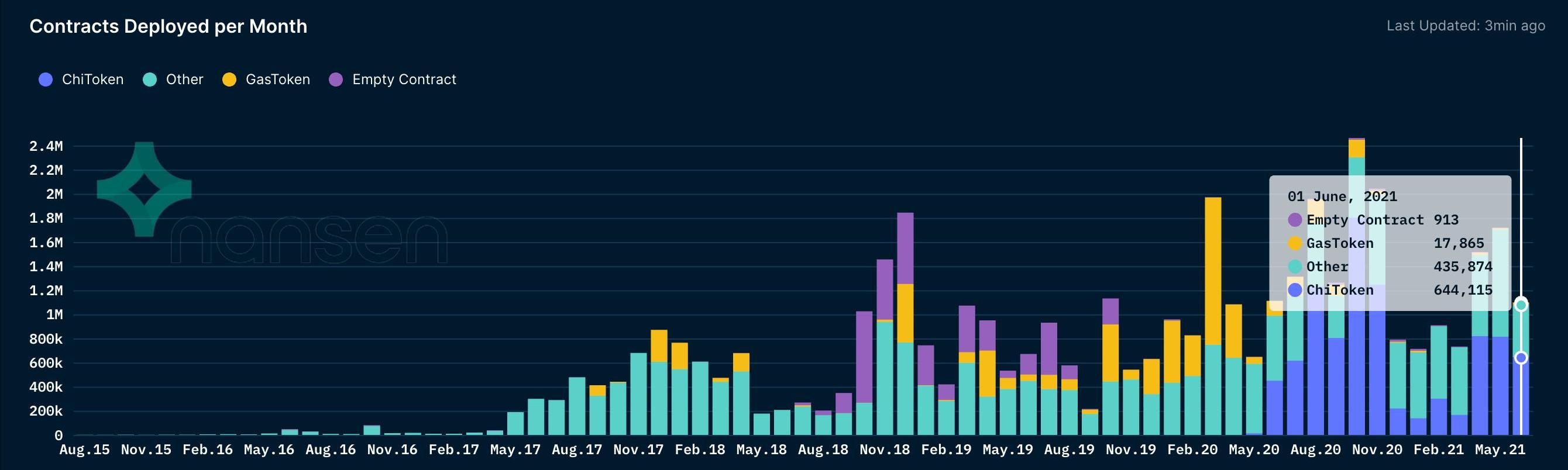

Tokencountsbyname

如果在Nansen的以太坊追蹤儀表盤上逛得夠久,你就會知道,每月部署的以太坊合約中多達60%是ChiToken合約。這些代幣被部署之后,然后與交易一起燒毀,以此作為一種節省gas費的方式。在Polygon上似乎幾乎沒有這些合同,因為根本不需要這樣做。

DeFi 概念板塊今日平均漲幅為19.21%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為19.21%。47個幣種中45個上漲,2個下跌,其中領漲幣種為:REP(+51.19%)、SWFTC(+41.98%)、TRB(+32.03%)。領跌幣種為:DMG(-43.84%)、LBA(-5.11%)、LEND(-1.42%)。[2021/5/21 22:28:01]

橫跨以太坊和Polygon的地址

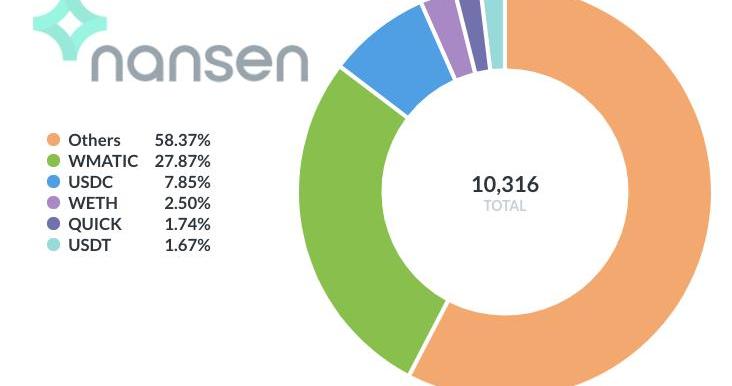

我們還追蹤了在Ethereum和Polygon均活躍的地址數量。截至6月9日,這一數字約為所有Polygon地址的34%。從2021年4月開始,解析Ethereum和Polygon上的交易,這些地址在兩條鏈上的情況:這些用戶在Polygon上使用最多的項目是Quickswap和Polycat.finance。在以太坊上,Uniswap的V2router使用量最大。

AOFEX抵押平臺幣OT參與DeFi流動性挖礦已啟動三期:據官方消息,AOFEX自啟動抵押平臺幣OT參與DeFi流動性挖礦活動以來,已成功啟動三期并穩定運行。第一期為CRV流動性挖礦,今日年化收益率為87.7%,第二期為UNISWAP流動性挖礦,收益率為90.2%,第三期今日為SUSHII流動性挖礦,收益率為125.8%,OT現報價16.37AQ。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/22]

更有趣的是,在這些重疊的地址中,接近17000人在Polygon上加入了Aave,而之前在Ethereum上是沒有使用過Aave的。這個差異值在Curve.fi上約為3000人。

數據:DeFi生態中鎖定的資產總價值突破16億美元:DeFi Pulse數據顯示,DeFi生態中鎖定的資產總價值持續攀升,已突破16億美元關口,現為16.1億美元。[2020/6/26]

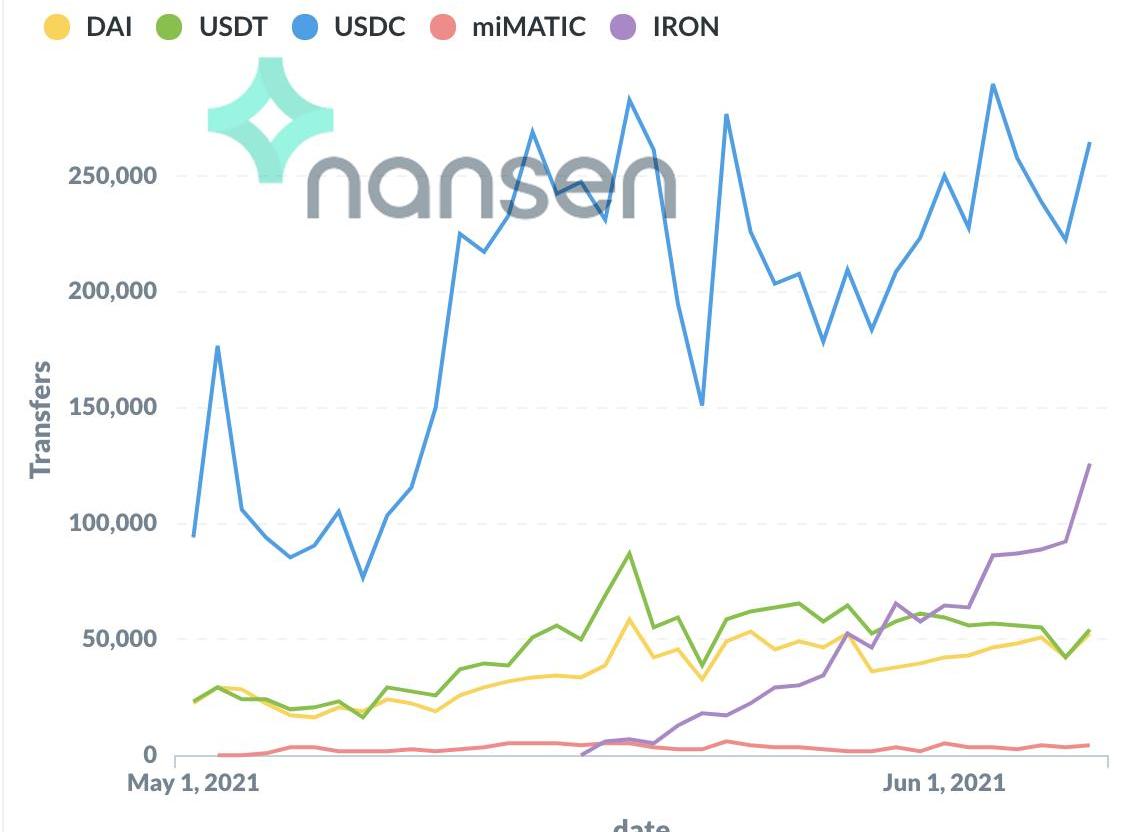

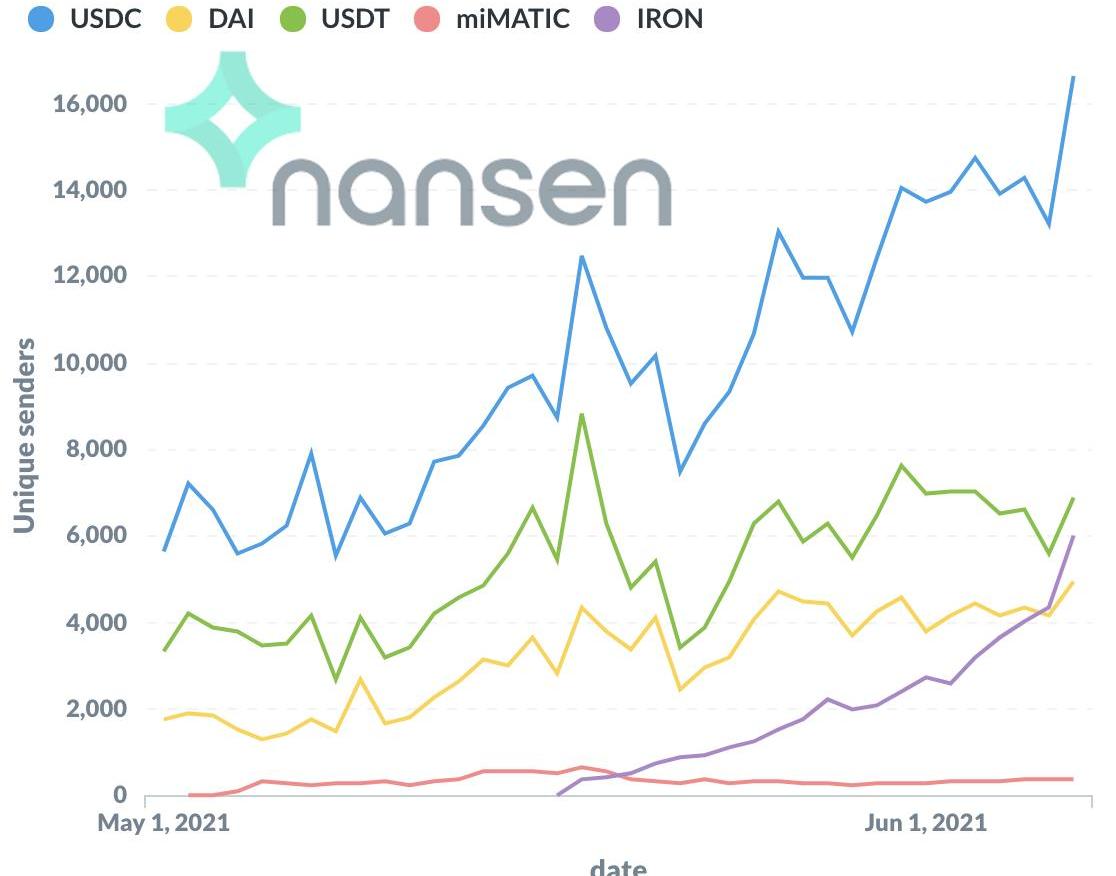

穩定幣的采用

在以太坊上,Tether以巨大的優勢主導著穩定幣的流通,USDT的每日交易量幾乎是USDC和DAI總和的兩倍然而,在Polygon上,USDC似乎是首選的貨幣,一直占穩定幣轉賬的50%以上。幾個Polygon原生的穩定幣協議正在開發中。IRON和miMATIC是兩個值得關注的協議。

穩定幣的每日轉賬數據

每日發送者數量

這里可能體現了先發優勢。最早的Quickswap池的代幣對是USDC而不是USDT,Polygon上最早的項目?對USDC池的激勵力度要大得多。事實上,在Quickswap上,與USDC配對的代幣比與WrappedEther配對的代幣多。

這與Uniswap上的配對不同,在Uniswap上,多達74%的LP對是針對以太坊創建的,而針對USDT創建的配對僅占3.5%。

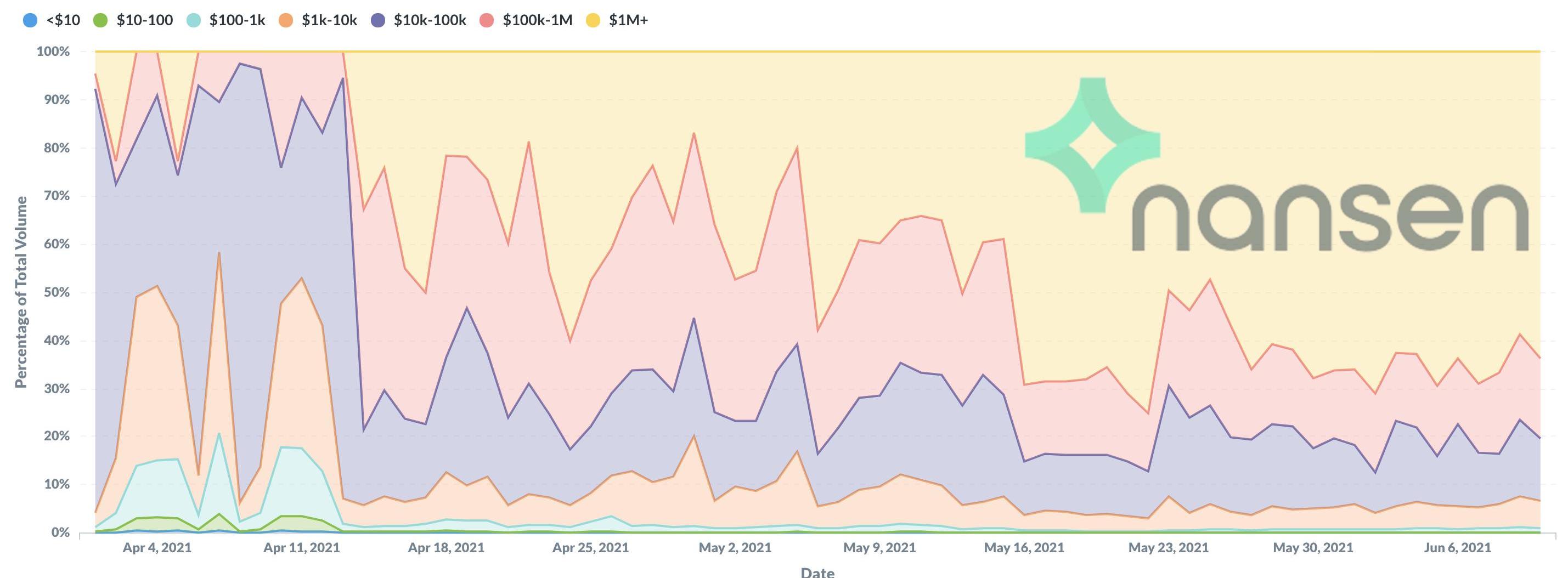

以美元計價的穩定幣交易的價值

以美元計算的穩定幣轉賬的平均值是衡量Polygon用戶普遍資本規模的一個好指標。交易規模隨時間變化的價值分布,可以在Nansen以太坊的穩定幣主儀表板上找到。

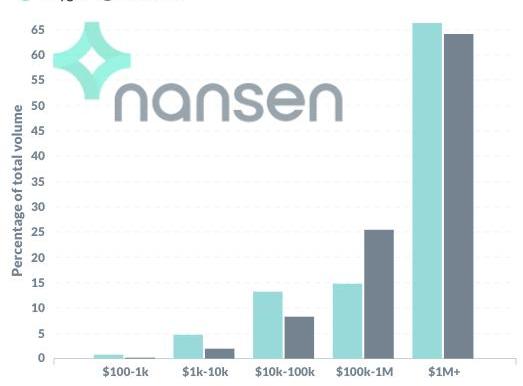

使用Polygon的鏈上數據進行同樣的分析,在過去的幾天里,100萬美元以上的交易占每日穩定幣交易量的65%之多。該圖表看起來與以太坊的圖表極為相似。"鯨魚"不出意料的在Polygon中大行其道。

這里值得注意的是:規模在10K-100K美元左右的穩定幣交易占Polygon上穩定幣總交易量的10-15%左右,但在Ethereum上只占6-10%的交易量,至少在過去幾周是這樣。

同樣的模式也出現在1K-10K美元之間的交易中。這可能印證了以太坊上較高的gas費阻止較低美元價值的交易。下面是一個可視化的圖表,比較了以太坊和Polygon的每個交易類別在總交易量中的平均百分比。數據取自2021年6月1日至7日。

你對這種數據感興趣嗎?可以探索Nansen的穩定幣主儀表板?,看看對以太坊會有什么發現。如果你發現了關于Polygon的有趣的東西,可跳到discord?上進行分享。

Tags:OLYPOLYPOLLYGethylenecopolymerWEXPOLYPolyShield.Financepolygon幣當前行情

今天帶大家深入了解一下,有著"投資風向標"和"幣圈標桿"之稱的頂流——A16z。"他們就像是瘋子,霸氣地在每筆交易中都插上一腳".

1900/1/1 0:00:00在經歷持續數月的牛市狂歡后,比特幣礦業在近期突然陷入輿論漩渦與監管潮中,同時也給加密市場帶來更多的不確定性因素.

1900/1/1 0:00:00吳說作者|談叔 本期編輯|ColinWu1?15億美金買幣股價逆市上揚6月14日,Microstrategy發布(1)稱,已完成價值5億美金垃圾債券的發行,且會將收入用來購買更多的比特幣.

1900/1/1 0:00:00根據比推數據顯示,比特幣在今天美東時間9:13沖破了4萬美元關口并站穩,后雖有小幅回調,但價格依舊穩定在4萬美元上方。大量資金涌入比特幣,市場份額暴漲至45%.

1900/1/1 0:00:00投資管理公司XSpringCapital已與其泰國的合作伙伴合作獲得了一輪大型融資,以加速其結合傳統和數字資產產品的金融市場的發展。 它還希望為美國帶來一個擴展的平臺.

1900/1/1 0:00:006月13日,比特幣全網支持Taproot升級的礦池算力超過90%,達到鎖定升級的最低要求,這也意味著Taproot升級將于今年11月正式激活.

1900/1/1 0:00:00