BTC/HKD+4%

BTC/HKD+4% ETH/HKD+4%

ETH/HKD+4% LTC/HKD+6.2%

LTC/HKD+6.2% ADA/HKD+5.34%

ADA/HKD+5.34% SOL/HKD+7.63%

SOL/HKD+7.63% XRP/HKD+3.46%

XRP/HKD+3.46%?1????設計原理

區塊鏈的本質是一連串的賬本,在去中心化的世界里,沒有人有義務為用戶記賬,記賬與賬本相連的工作需要參與挖礦的礦工來完成。挖礦,不僅僅是記賬,更是對生態鏈安全的保障。一條算力不足的網絡極易受到51%算力的攻擊,安全問題將會面臨威脅。因此,用戶的付費機制與礦工的收入機制決定了整個區塊網絡的效率與安全程度。當用戶付費過高,參與鏈上交易的用戶便會減少,導致區塊空間浪費,降低了整個網絡的價值;而當礦工的收入過低時,投入挖礦的算力就會減少,網絡的安全性便難以保證。

因此,交易費的設置,是一個供需平衡的過程。礦工是供給方,用戶是需求方,而商品則是以太坊中網絡被稱為Gas的對象,可以理解為每一筆交易所需的工作量。例如,最基礎的工作即簡單的轉賬需要花費21000個單位的Gas,而越復雜的工作如智能合約的執行則需要越多的Gas。當然,一個區塊所能容納的Gas大小并不是無限制的,這個限制稱為Gaslimit,由礦工投票表決。最近一次調整是在4月23日,由Vitalik提出,雖然遭到部分礦工反對,但最終還是從1250萬提升到了1500萬,從而緩解了鏈上活動增加所帶來的網絡擁堵。

這里需要解釋一下為什么礦工會反對,這有助于理解1559協議的作用。礦工在每次記賬前,區塊鏈網絡會發布一個加密的區塊,礦工們收到區塊發布的消息后進行算法解密,首先解出謎題的礦工將獲得這個區塊的記賬權,以太坊算法會為此給予固定的出塊獎勵。那么礦工是怎么進行記賬的呢?抽象的來說,就是挖到了這個區塊的礦工將內存池里一些等待確認的信息“打包”并填入區塊當中,而后再放入區塊鏈網絡進行傳遞。因此,區塊容量越小,每次打包的信息就越少。物以稀為貴,用戶為了盡快被打包,自然必須付出更高昂的報酬,礦工便可從中獲利,這便是為何礦工不情愿提高Gaslimit。

這里引入了第三個概念,即Gasprice,代表用戶為每單位Gas愿意支付的費用,采用第一價格拍賣原則,即價高者得,由此可計算出總費用等于Gas×Gasprice。整個過程中,礦工可以獲得算法提供的出塊獎勵和用戶給予的交易費。其中,出塊獎勵固定,交易費則有較大的浮動空間。隨著以太坊網絡用戶量的與日俱增,Gas手續費不斷上漲,去年9月份Gasprice一度漲到478Gwei,這意味著在區塊利用率100%的情況下,交易費將近6個ETH。而區塊獎勵僅僅2個ETH,因此交易費成為了礦工的主要收益。

Ripple訴訟案法官裁定:SEC不能封存與Hinman的以太坊演講有關的文件:金色財經報道,一名聯邦法官裁定,美國證券交易委員會不能封存與前官員William Hinman 2018年向Ripple發表的關于加密貨幣和證券的演講相關的文件,該監管機構正在對與XRP加密貨幣密切相關的公司提起訴訟。

美國紐約南區地方法院的地區法官Analisa Torres裁定,與該演講相關的文件不能被法院命令封存,在該演講中,前SEC公司財務總監表示,在他看來,以太坊不是一種證券。該法院的一名地方法官Sarah Netburn在2022年1月首次裁定,作為正在進行的取證過程的一部分,這些文件需要移交給Ripple公司。[2023/5/17 15:07:27]

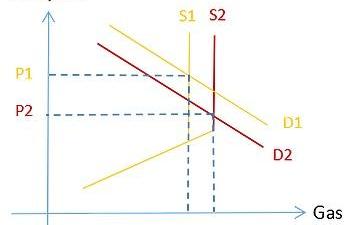

既然礦工傾向于制造稀缺性,為什么最終還是通過了提議?原因就在于隨著以太坊用戶的暴增,區塊空間呈現出嚴重的供不應求,以至于即使提升了Gaslimit,用戶仍需拍出高價來競爭有限的空間。下圖供需曲線可以很好地解釋這一現象:

其中,D1為擴容前Gas需求曲線,D2為擴容后需求線;供給線同理。不難看出,隨著Gas上限的提升,在用戶量沒有增加的前提下需求曲線會向左移,相應地Gas費將會下降,但由于Gas數量增加,礦工得到的交易費并不會減少。不僅如此,實際上由于用戶量的不斷增加,用戶對Gas的需求并沒有因為Gaslimit的提升而有所下降,因此Gasprice不降反升。

需要注意,此處所涉及的供給量,指的是礦工愿意為打包信息付出的工作量,而并非區塊的大小。區塊大小固定為Gaslimit,不受礦工算力的影響;同樣,出塊時間也只受解密難度影響,以太坊算法會根據礦工投入的算力自動調整難度以達到平均13秒出一個區塊的速度。因此,真正由礦工掌握的是記賬權力,即礦工可以選擇不打包任何內容,只傳遞一個空塊出去。這也是1559協議背后,礦工最大的博弈優勢。

去中心化借貸項目Flux Finance上線以太坊主網:金色財經報道,去中心化借貸項目 Flux Finance 宣布已上線以太坊主網,旨在為用戶提供針對美國國債收益的敞口。Flux 通過支持穩定幣等無需許可的資產以及 Token 化證券等許可資產。

目前,貸方可以提供穩定幣(USDC 和 DAI)來賺取收益,而借方可以抵押 Token 化國債作為抵押品。Flux 發行時支持的 Token 化國債采用 OUSG 的形式,專門投資于貝萊德的 iShares 短期國債 ETF (SHV)。提供 USDC 的貸方將收到可以自由轉移的 fUSDC。[2023/2/9 11:56:57]

?2???EIP-1559協議是什么

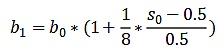

EIP-1559最大的改變就是將原來的交易費拆分成了basefee與tip。其中,basefee為用戶必須支付的費用,金額由前一區塊的利用率決定,而不再由用戶拍賣決定。為此,1559協議還特意改變了區塊的空間上限,從之前的1500萬擴大至3000萬,但仍以1500萬為目標大小。這樣設計的意圖是為了將區塊利用率維持在50%,以方便basefee的計算。當區塊利用率超過50%時,系統會自動提升basefee;反之亦然。具體計算如下:

其中,b0為前一區塊basefee,s0為前一區塊利用率。通過計算我們可以發現,當出現連續39個區塊利用率接近100%后,basefee將會擴大至原來的99倍。也就是說,若初始basefee為10Gwei,那么不到九分鐘的時間,這項費用就會超過1000Gwei。顯然,用戶無法承受如此高昂的交易費,因此隨著basefee的上升,鏈上信息量便會減少,隨著幾個利用率不足50%的區塊出現后,basefee也就隨之回落。通過這種方式,協議可以將區塊維持在“半滿”狀態。

在這過程當中,錢包會根據前一區塊大小自動計算出當前basefee,用戶可以選擇接受與不接受。若不接受,那么用戶只能等待basefee回落后再被打包,在交易不是很急迫的情況下,這未嘗不可。若接受,那么信息就有可能在當前區塊被成功打包。注意,這只是可能,因為系統是根據前一區塊的利用率計算basefee的,但并不能預測當前區塊的利用率。假設一種情況:由于前幾個區塊的利用率不足50%,basefee已大幅下降,此時用戶認為費用較低,便紛紛支付,乃至購買的Gas數量超過了當前區塊的最大容量,此時部分信息便無法被當前區塊所打包,只能等待下一個區塊。但由于當前區塊利用率達到100%,下一區塊的basefee會有所上升,若不追加交易費,這部分信息只能繼續等待,直到basefee重新回落。

以太坊未確認交易為168,630筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易168,630筆,當前全網算力為419.87TH/s,全網難度為5.60P,當前持幣地址為56,453,016個,同比增加195,972個,24h鏈上交易量為3,218,860.86ETH,當前平均出塊時間為13s。[2021/3/18 18:58:19]

因此,若想要確保信息被立即打包,用戶必須在basefee基礎上額外支付一些小費,即tip。與basefee不同,tip大小由用戶自己決定,決定方式仍為第一價格拍賣,即tip越高,越有可能被立即打包。并且,tip會直接支付給礦工,而basefee則會銷毀。例如,假設當前區塊的basefee為100Gwei,用戶設置的費用上限為200Gwei+5Gwei,這代表用戶在最多愿意支付200Gweibasefee的同時還愿意支付給礦工5Gweitip,最終支付的費用是105Gwei。這里需要解釋一下為什么basefee必須銷毀,若非如此,礦工便會在網絡上進行頻繁的小額交易,導致區塊利用率高居不下,basefee便會指數式爆炸。

?3??對以太坊網絡的影響

EIP-1559協議是由VitalikButerin和EricConner提議并主導設計的,EricConner在Medium上對該協議的動機和優點進行了詳細闡述,認為該交易費機制能給以太坊網絡及其用戶帶來如下裨益:

a)節省高達90%的交易成本費用

b)通過實現交易費用競價體系的自動化從而改善用戶體驗

c)為用戶提供一個可以預測的交易費用體系

d)減少確認交易的預期等待時間

e)即便交易費用是主要的獎勵來源,這種方式也能抑制自私挖礦(selfishmining)

f)允許用戶即便在網絡擁堵的情況下也能夠“插隊”

g)在協議層面鞏固ETH的經濟價值

以太坊基金會前顧問:DeFi應用遠不能吸引主流受眾:《商業區塊鏈》作者、以太坊基金會前顧問William Mougayar發推稱,盡管人們對DeFi的關注和興趣與日俱增,但“DeFi應用”遠不能吸引主流受眾。他們的目標是現有的加密用戶。請質疑我的想法,或者證實它。[2020/6/28]

本文對EricConner所述進行了歸納和總結,前五條可大致歸結為以下兩點:

a)大幅降低交易手續費

b)大幅降低交易費的波動,使交易費變得可預測

至于最后兩條:允許“插隊”古已有之,無非是不斷提高tip,這與當前的第一價格拍賣并無兩樣;而提升ETH價值則是一個附帶的好處,倘若前五條能夠實現,那么整個生態系統的價值自然會提升,這條可以理解為上述所有優點的最終展現形式。后文對歸納的兩點愿景進行了分析,旨在探討其可行性。

?3.1???是否大幅降低交易手續費

通過交易費機制的解讀我們不難發現,在交易擁堵時,1559協議下的tip與現有交易費其實并無兩樣,有緊急交易需求的用戶必須要付出小費以競爭有限的空間,此時協議相當于退回到現有的第一價格拍賣模式。只是在拍賣以前必須先繳一部分入場費——basefee,因此這筆費用的設計相當于在現有費用的基礎上增加了一筆稅款。在中心化世界里,稅收歸國家所有,而在區塊鏈的世界里,既無中央機構,那這部分費用只能被銷毀。

文章第一節在闡述交易費機制的設計原理時提到過,礦工和用戶之間的利弊權衡實際上就是生產者與消費者之間的博弈,而這買賣的商品便是記賬時所花費的工作量,我們稱之為Gas。此時,探討basefee對Gasprice的影響便可轉化為分析稅收對價格的影響,這里運用到了經濟學的研究方法。?????

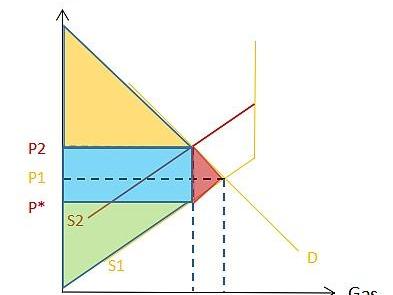

如上圖所示,我們先不考慮用戶量的變化造成需求曲線的平移,假設用戶量不變,那么需求曲線D將維持不變。這里需要先解釋一點,在1559協議下供需曲線不可能長時間相交于供給線的垂直部分,因為那樣意味著區塊利用率始終處于100%的狀態,這將導致basefee呈指數式上升,因此長期來看,供需曲線的均衡點會保持在斜線部分。

動態 | 9.2萬枚ETH轉賬來自以太坊聯合創始人Jeffrey Wilcke:據Trustnodes消息,以太坊開發商、創始團隊之一Jeffrey Wilcke在圣誕節當天向Kraken轉賬了92000 ETH(價值1150萬美元)。該賬戶由以太坊基金會開發錢包資助,這筆資金大概是以太坊成立之初創始團隊獲得的初始分配的一部分。自今年三月以來,Wilcke的github似乎再沒有任何活動,他似乎已經離開了。他的推特暗示他正在工作于某種游戲。Wilcke目前已經證實了對該地址的分析,并稱他的游戲需要錢。此前ViewBase指出,該“巨鯨很可能是ETH開發人員或者是V神本人”。評論者擔心V神或相關投資者正計劃大舉拋售。[2019/12/27]

隨著稅收的出現,生產者的預期收益減少,供給曲線會由S1向左平移至S2,供給量上限Gaslimit保持不變。此時,均衡價格由原來的P1上升至P2,因此用戶實際支付的費用不僅沒有下降反而上升了,導致消費者剩余減少。同時,礦工的生產者剩余也減少了,因為礦工實際收到的費用只有P*。而藍色部分就是被銷毀的basefee,與稅收的作用一樣,這部分收益的最終獲利方是所有持有ETH的人。因為basefee被銷毀后,ETH通脹率會下降,甚至在網絡擁堵的情況下出現通縮的情況,因此價格會上升。紅色部分在經濟學中被稱為無謂損失,是指由于市場未處于最優運行狀態而引起的社會成本,造成的直接影響是市場生產總量的下降——本來可以生產并賣出Q1個Gas,最后卻只用賣了Q2個,也就是說,有些人因為愿意付出的交易費價格低于basefee而無法完成交易,因此沒有辦法享受到交易帶來的好處。由此可以判斷,1559協議除了無法降低交易手續費以外,同樣無法解決網絡擁堵的問題,它只是通過實現錯峰交易使得網絡看起來不那么擁堵罷了。

事實上,包括1559協議在內,任何一種交易費機制都不可能大幅降低交易手續費,原因就在于交易手續費是由市場供需決定的,以太坊網絡擁堵導致的交易手續費過高本質上是一個可擴展性的問題,而非交易費機制的問題。如果不能從根本上擴大網絡吞吐量,那么錯峰交易也只能在高峰期起到暫時引流的作用,而為此付出的代價卻是交易量的下降。當然,交易量下降的前提是我們不考慮用戶量的變化,事實上隨著網絡參與人數與日俱增,長期來看用戶量一定會不斷上升,這將導致需求曲線向右平移,交易價格進一步拉升。不僅如此,由于ETH通縮,法幣價格上升,用戶實際支付的交易費可能比理論值更高。

?3.2???是否大幅降低交易費波動,使交易費變得可預測

最后本文探討一個問題,1559協議是否能大幅降低交易費的波動,使得交易費變得可預測?直觀上是可行的,因為basefee可以通過前一區塊的利用率進行預測;tip雖然無法預測,但隨著錯峰交易的實現,同一區塊競爭的用戶會有所下降,總費用應該是可控的。并且,完成打包的預期等待時間也會縮短,這里需要注意是預期等待時間而非等待時間。因為basefee的存在使得用戶在支付前就已經知道了最低價格,若無法接受,則靜待basefee回落即可。同樣是等待,區別在于1559協議下的等待時間是可以預測的,而當前協議下的等待是漫無邊際的。就好比一支被圍困的軍隊,如果知道最多五天援軍必到,他們一定士氣大振;但如果他們無法和援軍通訊,也許撐到第三天內心就崩潰了。因此,交易費的波動和打包完成的預期等待時間會大幅下降。

然而,這只是在常規情況下。想象一種極端情況:在basefee極低的時候突然交易需求暴增,由于basefee每次漲幅有限制,因此在短時間內無法大幅提升,用戶為了盡快完成交易就會付出高昂的tip,此時交易費和等待時間又變得不可預測了。這一方面不少研究給出過證明,Leonardos,S.etal.(2021)的結論是basefee的漲跌幅決定了交易費的混亂程度,漲跌幅越接近12.5%,basefee的動態調整功能越弱,極端情況下將失去調整能力。Moore,I.C.etal.(2021)則通過隨機過程模擬發現我們無法拒絕交易費的中長期走勢屬于非穩定過程的假設。

總言之,在沒有發生極端事件情況下,1559協議的確能降低交易費的波動;并且,短期而言交易費會按一定趨勢進行浮動,因此可大致預測,但中長期而言并無預測的可行性。

?4???總結

我們回頭來逐條分析EricConner對EIP-1559協議提出的愿景:

a)節省高達90%的交易成本費用

事實上不僅沒有降低,用戶反而可能支付更高昂的交易費,因為basefee雖然是對礦工收取的稅款,但礦工會通過市場這雙看不見的手將一部分稅收效果轉嫁到用戶頭上。為什么說可能,因為用戶可以選擇在空閑時交易以避開高昂交易費,文末會對此進行詳解。

b)通過實現交易費用競價體系的自動化從而改善用戶體驗

可以實現,因為basefee可以自動計算,等到1559協議正是上線,錢包會更新相應功能。

c)為用戶提供一個可以預測的交易費用體系

短期可預測,中長期不可預測。

d)減少確認交易的預期等待時間

可以減少用戶預期的等待時間,但實際等待時間并沒有變化,因為交易量沒變,吞吐量也沒變。

e)即便交易費用是主要的獎勵來源,這種方式也能抑制自私挖礦(selfishmining)

可以實現。礦工不會人為地制造擁堵,因為這樣自己要支付大量basefee,且這些費用會被銷毀;但礦工也不會因為收入的銷毀而發動空塊攻擊,因為畢竟還有tip可以收取。事實上,5.19暴跌至今,鏈上交易手續費已經急劇下降,Gasprice大致維持在50Gwei以下。這意味著即使區塊利用率100%,一個區塊的交易費獎勵也僅僅0.75個ETH,占整體收益不到三成。因此,礦工的幣本位收益并沒有大幅下降,反而隨著ETH的升值能在金本位獲得更多收益。

f)允許用戶即便在網絡擁堵的情況下也能夠“插隊”

與當前機制無異。

g)在協議層面鞏固ETH的經濟價值

綜上所述,由于貨幣通縮,ETH代幣價值的確得到提升,但ETH網絡生態價值的提升卻并不顯著。1559協議并沒有從根本上上解決網絡擁堵的問題,也無法降低用戶的交易費,甚至有可能提升。當然,用戶也無需為此擔憂,由于短期交易費可預測,小資金用戶可以選擇在空余時間進行交易,此時稅收效果不明顯,用戶交易費支出不會比當前機制下更多,這是除貨幣通縮外該協議最大的價值所在;至于大資金用戶,他們根本無需考慮交易費高低,即使在最高峰時期,交易費與他們交易的資金相比都只是九牛一毛。此外,除了貨幣通縮和交易費短期可預測,1559協議還有一個潛在的巨大功能,它是ETH向2.0版本過渡的中轉站,它通過不斷減少礦工的幣本位收益,增加持幣人的金本位收益逐漸將ETH向2.0經濟模式靠近。

最后說一下本人的主觀判斷,1559協議的確是一個重大轉變,但它對幣價的貢獻可能沒有大家想象的那么巨大。畢竟價值決定價格,以太坊價值想要實現質的提升還是要寄希望于提高網絡的吞吐量,而供求對價格的影響只是短期效應。尤其當前形勢下,想依靠ETH的通縮重啟牛市,個人以為可能性不大,在2.0真正實現以前,加密貨幣市場的牛熊還是要看BTC臉色。

Tags:BASEBASGAS以太坊StarbaseUniverseBASE幣Pegasus比特幣最新價格行情以太坊實時行情

DeFi數據 1.DeFi總市值:717.68億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:34.

1900/1/1 0:00:00密碼學貨幣圈子內外,越來越多人寄希望于權益證明既能為我們貢獻密碼學貨幣的優點、又能避免工作量證明的耗能屬性.

1900/1/1 0:00:00根據協議實驗室官方最新消息,通過對行業聲譽、地緣多樣性、歷史記錄等多個指標進行嚴格的評估和審核后,星際聯盟已在眾多申請者中脫穎而出,正式成為Fil+Notary公證人.

1900/1/1 0:00:002021年6月21日,一則消息出現在人民銀行官網《人民銀行就虛擬貨幣交易炒作問題約談部分銀行和支付機構》,記者老友催稿,要求颯姐抓緊寫些個人觀點.

1900/1/1 0:00:00上周,Karura成功競拍到Kusama的第一個平行鏈插槽,并順利上線了,這也是全球第二條“平行鏈”。在這篇文章中,我們想和大家分享一下我對平行鏈上線的一些看法.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00