BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+1.3%

ADA/HKD+1.3% SOL/HKD+1.44%

SOL/HKD+1.44% XRP/HKD+0.51%

XRP/HKD+0.51%第一節研報要點

定性的來看,InstaDApp的DSL(DeFiSmartLayer,DeFi智能層)架構在DeFi中具有獨創性,其意在成為用戶和DApp之間的單獨一層,未來值得期待。但是如何將這么宏大的愿景逐步落地,考驗團隊的執行力以及運營推廣能力。

DeFi聚合層的價值主張仍然需要等待DeFi生態的進一步爆發,InstaDApp在聚合層有一定先發優勢,并且DSL的發展有助于提高InstaDApp作為聚合層的價值,有望真正獲得規模效應。

我們評估了僅作為機槍池治理代幣的$INST,通過橫向評估機槍池項目的FDV/TVL,我們認為,$INST代幣估值處在合理區間。

第二節項目基本情況

1.項目業務范圍

InstaDApp是一個面向用戶的去中心化資產管理協議,目前提供了針對Aave、Compound、Maker的高效的資產管理功能,其目標是簡化DeFi的復雜性,最終成為DeFi的統一前端。

另外,InstaDApp最近提出的DSL(DeFiSmartLayer,DeFi智能層)愿景,有望成為在用戶和DApp之間聚合層,成為DeFi的基石。

2.項目歷史和發展情況

與大多數的DeFi項目不同,InstaDApp是比較典型的需求驅動型項目,他們并不是先提出一套解決方案,再去尋找PMF(productmarketfit),而是在遇到實際問題時,解決問題的同時將其解決方案產品化。

2018年11月,InstaDApp正式上線,在上線之初僅支持對Maker協議的資金管理

2019年6月,InstaDApp開始支持Compound

2019年7月,隨著Maker不斷提升穩定費(Dai利率),很多用戶遇到了問題:想從Maker轉移到Compound,但在沒有新增資金的情況下,想還清Maker的債務卻并不容易。InstaDApp的創始人也遇到了此問題。在此背景下,InstaDApp上線了Maker<->Compound的資產&債務橋,允許用戶在無需新資金的情況下,將Maker的資產&債務轉移到Compound,InstaDApp也迎來了第一波tvl增長(從10kETH到150kETH),并且成為DeFi總鎖倉量的第三名,僅次于Maker和Compound

2019年11月份,隨著Dai從單一抵押切換為多抵押(并將老的Dai更名為Sai),諸多用戶又面臨了同樣的問題:如何成本更小的將Sai債務更換為Dai債務。InstaDApp上線了Sai->Dai的橋,允許用戶在無需新資金的情況下,將Sai的債務都更新為Dai債務,InstaDApp迎來了第二波tvl增長(從180kETH到240kETH)

2020年4月,DeFiSmartAccount正式發布,用戶可以通過DSA以去信任的方式更好的管理和優化各個DeFi協議資金

2020年8月,InstaDApp支持對Aave的資產管理功能

2020年10月,InstaDApp支持Aavev2

2021年2月,InstaDApp宣布將DSA升級成為DeFiSmartLayer(DSL),同時宣布了INST的發幣計劃。另外還上線了“模擬模式”,方便用戶更好的試用各項功能

2021年4月,DSL完成了由Peckshield進行的審計

2021年5月,InstaDApp支持Polygon

2021年6月12日,InstaDApp發布了Terminal,Terminal是一個面向開發者的應用,允許用戶在瀏覽器內通過代碼來控制InstaDApp的各項操作

2021年6月16日,InstaDApp發布了代幣INST

3.現在主要產品和業務情況

InstaDApp的主要產品包括底層架構DSL和DSA,以及針對Aave、Compound和Maker所提供的一系列基于閃電貸的"策略"。

a.DeFiSmartAccount(DSA)和DeFiSmartLayer(DSL)

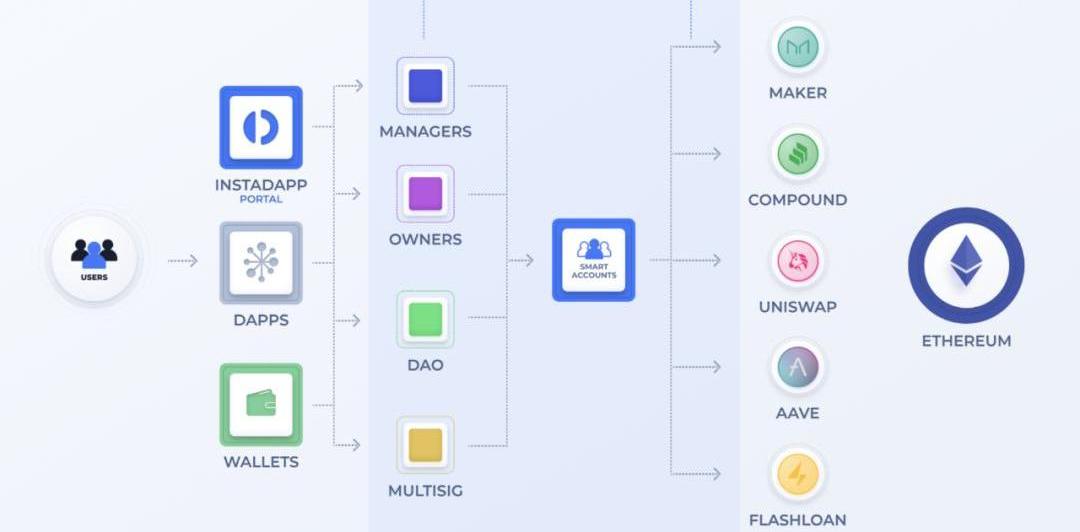

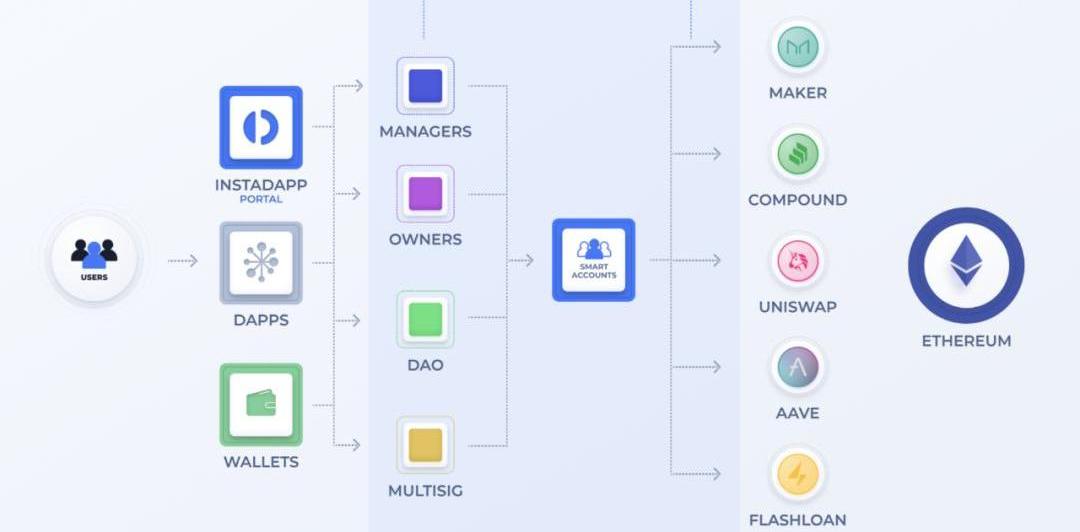

InstaDApp新提出了一個概念,叫做DeFi智能層。DSL在21年4月正式審計通過并上線,是InstaDApp接下來將要重點發展的對象。DSL的架構如下圖所示:

InstaDApp認為,以太坊的地址更適用于Token管理,并不適用于DeFi用戶資產管理的需求,DSL會成為DeFi的基礎設施層,可以使所有用戶和開發人員都能輕松進入DeFi世界。DSL包括核心的DSA,與基礎DeFi協議相連的可組合連接器以及一個允許極端模塊化的權限框架。

Instagram正在向100多個國家或地區引入數字收藏品展示功能:8月4日消息,Meta創始人Mark Zuckerberg宣布Instagram正在向非洲、亞太地區、中東和美洲的100多個國家或地區引入數字收藏品(以在Instagram上展示NFT),還啟動了與Coinbase Wallet、Dapper的集成以及對Flow區塊鏈的支持。

Instagram目前支持與第三方錢包的連接,包括Rainbow、MetaMask、TrustWallet、Coinbase Wallet和Dapper Wallet,支持的區塊鏈包括以太坊、Polygon和Flow。[2022/8/5 12:03:17]

DSA是可升級的合約帳戶,用戶可以以無信任的方式來控制DSA。用戶資產存儲在DSA中,DSA可以跨連接器執行組合交易。每個地址都可以創建多個DSA,一個DSA也可以由多個地址來控制。可以理解為DSA是用戶在InstaDApp的一個子賬戶,所有通過InstaDApp所管理的頭寸,都是通過DSA來控制的。

連接器:是與各種協議進行交互的標準化模塊,可讓DSA訪問并進行核心操作。開發人員可以使用純Javascript跨協議編寫復雜的DeFi交易。值得注意的是,連接器是所有DSA通用的,而且每個連接器會將DSA與該協議的全部交互包括授權等都聚合起來,而且所有的連接器都是經過審計的。

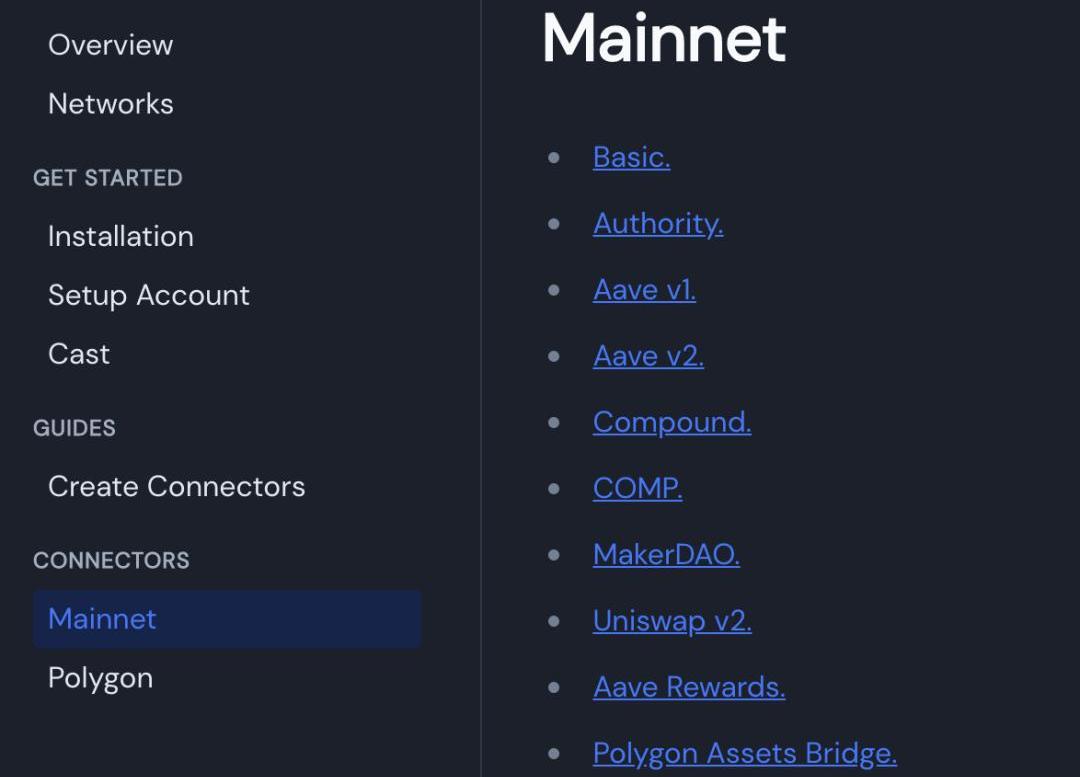

下圖是目前在以太坊主網上的10個連接器。

在Aavev2的連接器中,集成了:存款、取款、貸款、還款、切換利率類型、設置為抵押物(EnableCollateral)等方法。

權限:用戶可以用來設置監護人,管理員或自動化機器人來管理其DSA。授權可以模塊化到連接器層。例如,用戶可以允許特定地址僅連接到Maker和Aave兩個連接器,也就是僅允許該地址通過DSA在Maker和Aave操作;用戶也可以不將從DSA提取資金的權限分配給某個地址,也就是不允許該地址進行提現操作。通過靈活的權限設計,可以支持對DSA進行更精細的管理,滿足各種資產管理的需求。

除此以外,DSL還可以支持豐富的擴展,官方文檔中對擴展的舉例包括:

通過閃電貸擴展,用戶/開發者可以從任何鯨魚的DSL賬戶中的任何代幣獲得10億美元的閃電貸款。

通過優化器擴展,用戶可以選擇利用他們的閑置抵押品,通過治理庫房管理獲得額外收益。

通過權限擴展,用戶可以為不同的地址分配高度細化和模塊化的權限管理。

通過做市商擴展,用戶可以跨多個協議創建限價訂單,以創建獨特的非協議特定"DeFi頭寸"。

通過自動化擴展,用戶可以通過賦予有限的權限來使其DeFi頭寸自動化。

通過L2擴展,用戶可以輕松地將他們的頭寸從L1遷移到L2,或者從L2遷移到L1。同時,也可以在不同的L2之間遷移。

相對于不具有可編程性和可升級性的EOA(ExternallyOwnedAccounts,普通賬戶,也就是非智能合約賬戶),DSA能夠更為高效的完成跨協議的操作。譬如如果我們把Aave和Compound看做兩家銀行,那么用戶的資產就應該可以無縫的一家銀行轉到另一家銀行,而不是和現在一樣,必須先把資產從銀行A轉移到自己的賬戶,然后再將資產從自己的賬戶轉移到銀行B。而通過集成了閃電貸的DSA,InstaDApp就可以很輕松的做到這一點(下文會有詳述)

b.針對Aave和Compound

針對Aave和Compound,InstaDApp提供的功能,除了基礎的存、取、借、還操作之外,支持的策略(strategy)包括:

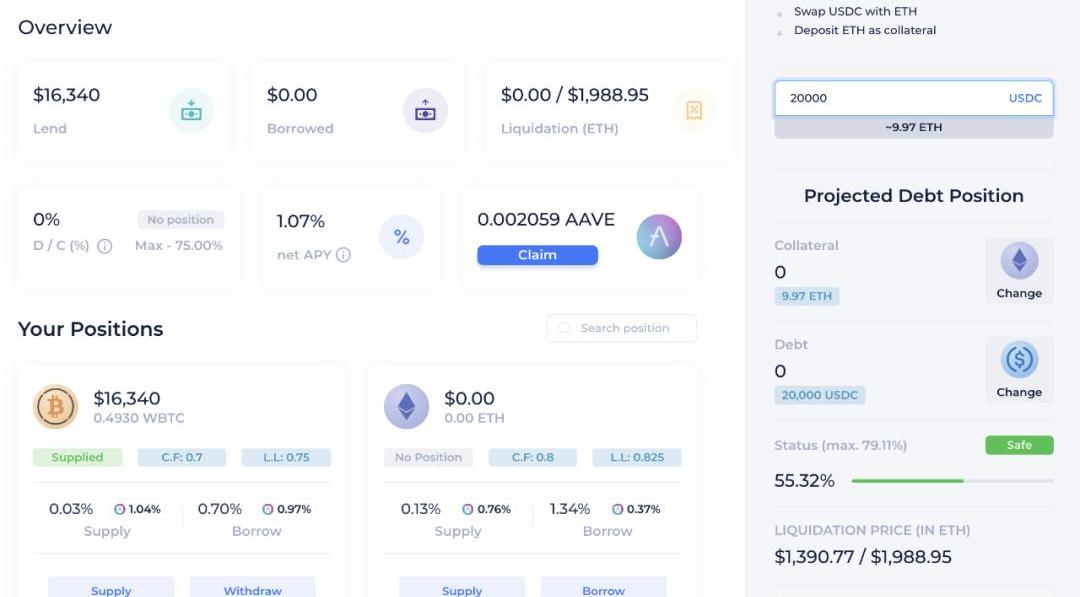

加杠桿(leverage):在一筆tx內完成加杠桿的操作。例如下圖:我在目前有0.49個WBTC作為抵押物(價值16340U)的情況下,進行加杠桿操作,抵押物選擇ETH,債務選擇USDC,債務金額填寫20000USDC,那么總體而言系統會在1筆tx內執行的操作是:

1.通過閃電貸借出20000USDC;

2.將20000USDC交易成9.97個ETH;

3.將9.97個ETH抵押進入Aave;

4.從Aave借出20000USDC;

5.償還閃電貸20000USDC;

在這一系列操作完之后,我可以獲得55.32%的健康系數(最大值為79.11%,仍然留有30%左右的安全空間)

DeFi聚合平臺Instdapp宣布核心合約已在Avalanche部署:官方消息,DeFi聚合平臺Instdapp宣布核心合約已在Avalanche部署。[2021/10/6 20:08:53]

事實上,上述操作不通過InstaDApp我也可以做到,只是需要拆分為幾筆操作,因為我的抵押物只有16340U,而Aave的WBTC的借款上限為抵押物的70%,也就是說我第一次最多只能借出16340*0.7=11438U,考慮到ETH在Aave的抵押率為82.5%,我可能需要重復3次如下操作:借出USDC;將這部分USDC買成ETH,將ETH存入Aave。除了需要付出9次手續費之外,更重要的是,加杠桿的過程中,我會有相當長的一段時間,處于“債務增多但抵押物并沒有增多”的危險狀態,而且還需要考慮到ETH網絡的擁堵情況。而通過InstaDApp,用戶便可以在1個tx內簡潔而又優雅的完成全部交易。

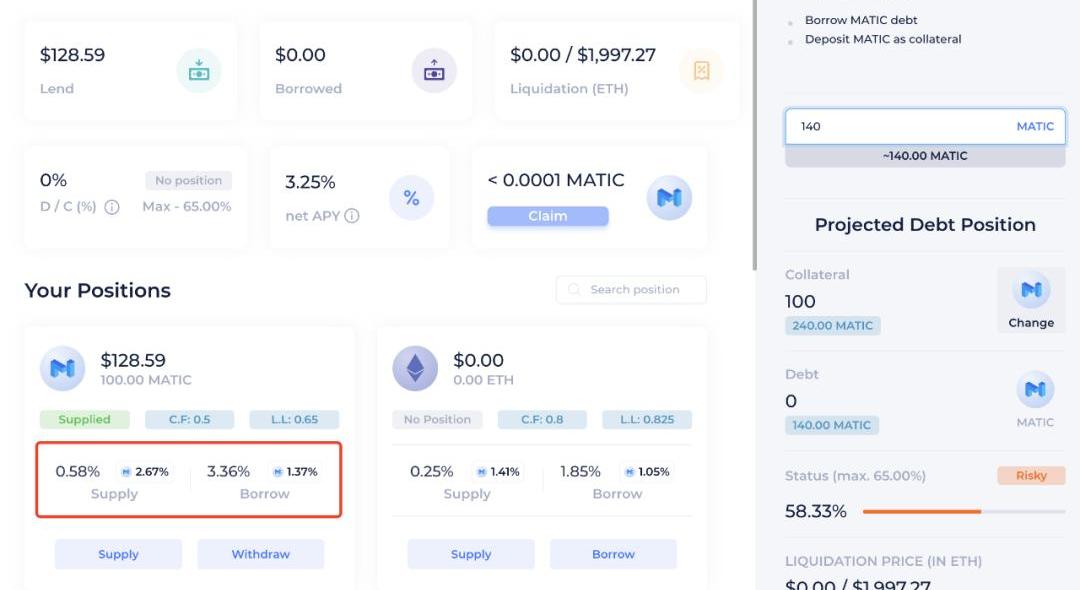

另外,加杠桿功能本身并不限制抵押物和債務的種類,比如我們在Polygon上的Aave,也可選擇matic作為collateral,并選擇matic作為debt進行加杠桿操作。如下圖所示,在我只有100個matic作為抵押物的情況下,可以選擇反復借貸matic來加杠桿,在1筆交易內新增140個matic的債務,來最大限度的獲取對matic的挖礦激勵(在Polygon獎勵尚未減少時,此操作可以安全輕松的獲得50%以上的APY)

降杠桿(save):

加杠桿的反向操作,具體操作步驟為:將抵押品取出;(如有)將抵押品swap為債務;將債務歸還。

更換抵押物(collateralswap):

允許用戶將抵押物全額替換為另一種資產。如原本我使用抵押物10個ETH借貸了10000USDC,通過更換抵押物的策略,我可以把全部的抵押物都更換為WBTC,系統實際執行的操作為:取回全部的ETH;將ETH交易為WBTC;將WBTC重新抵押入系統。同樣的,上述操作我也可以通過Aave和1inch來自行完成,但是考慮到我仍有接近50%的USDC債務,所以整個過程需要經過非常精密的計算和漫長的執行周期。

更換債務(debtswap):

與更換抵押物相對應的操作。如原本我使用抵押物10個ETH借貸了10000USDC,后來我發現市場的供應發生了調整,Dai的借款利率變的更低,那我便可以通過更換債務的策略,將全部的債務都更換為WBTC,系統實際執行的操作為:借出Dai;將Dai交易為USDC;償還USDC。

閃電存借(deposit&borrow):

在一筆交易內完成存和借的操作

閃電還取(payback&withdraw):

在一筆交易內完成還和取的操作

c.針對Maker

針對Maker,除了基礎的開倉、關倉、存、取、借、還操作之外,支持的策略包括:

加杠桿(leverage):

在一筆tx內完成加杠桿的操作。如針對Maker的ETH-A的vault,加杠桿操作為:借出Dai;將Dai交易為ETH;然后重新將ETH抵押進入vault。

降杠桿(save):

加杠桿的反向操作,具體操作步驟為:將抵押品取出;將抵押品swap為Dai;將Dai歸還。

金庫替換(vaultswap):

允許用戶將金庫內的抵押品和債務一起遷移到另一個金庫中。比如將ETH-A的vault(包括抵押品ETH和債務Dai)整體遷移到ETH-B的vault,以獲得更高的安全系數;或者反向操作來降低貸款利息。

閃電存借(deposit&borrow):

在一筆交易內完成存和借的操作,例如針對ETH-A的vault,具體操作就是存ETH并借出Dai

閃電還取(payback&withdraw):

在一筆交易內完成還和取的操作,例如針對USDC-A的vault,具體操作就是償還Dai并取出USDC

金庫自動再融資(vaultautomation):

這是InstaDApp與galeto合作的功能,于今年2月上線,目前僅針對ETH-A的vault可以開啟,具體功能可以簡單描述為:當用戶的ETH-Avault觸及清算線時,vaultautomation功能會在保證安全的前提下,將資產和債務都遷移到其他抵押率更低的VAULT(包括Maker的ETH-Bvault、Aave和Compound)中。若觸發再融資,會收取債務總額的0.3%作為費用,這是目前InstaDApp的所有功能中唯一收費的功能。

CoinShares公開10億美元加密儲備以接受公眾審計:9月1日消息,加密資產管理公司CoinShares正在向公眾審計開放其10億美元加密儲備,這項服務由會計事務所Armanino提供。CoinShares首席運營官Richard Nash表示,他希望這將使CoinShares在與Grayscale等競爭對手相比時具有優勢。(Cointelegraph)[2020/9/1]

按照官方的數據,在上線8天之后,就已經有超過4600萬美元的ETH啟用了金庫自動再融資功能。

d.針對uniswap

InstaDApp除了INST的耕種之外,目前僅支持uniswap-v2的基礎功能,導入流動性、導出流動性、添加流動性等等。相比于用戶直接去uniswap交易,主要的好處是可以省去與uniswap各個合約授權和交互步驟。

e.再融資(refinance)

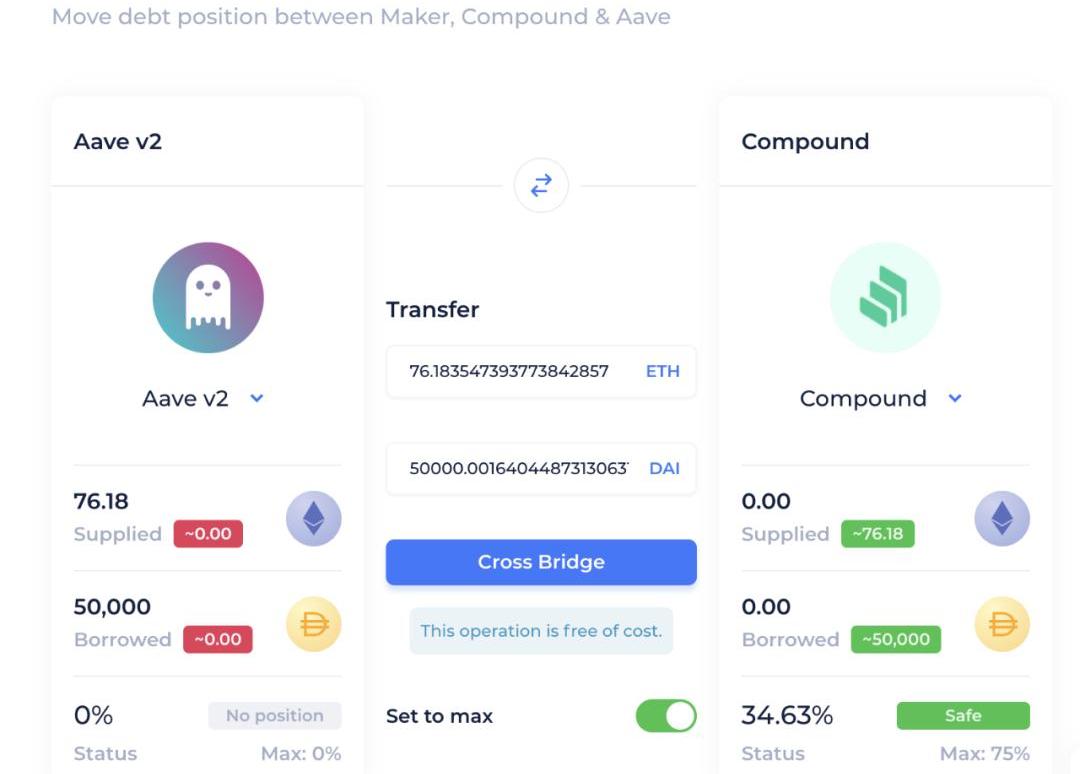

通過閃電貸的支持,InstaDApp的再融資功能可以支持用戶在Aave、Compound和Maker之間自由的切換頭寸,這也就是InstaDApp得以大火的“橋”的功能。如下圖,是一個使用橋的示例:可以允許用戶在1筆交易內將在Aavev2的資產(ETH)和負債(Dai)遷移到Compound中

再融資功能,包括針對Maker的金庫自動再融資功能,InstaDApp事實上提供了“DeFi借貸三巨頭免費過橋資金”,讓資金可以在三巨頭中找到自己的更符合自己風險偏好的點,并且在極端行情下,承擔了“協議間資產&債務調節器"的功能,對于借貸三巨頭的整體穩定,起著相當重要的作用,所以從這個層面,InstaDApp是維持DeFi穩定的重要一環。

f.一鍵導入

針對Aave、Compound和Maker,InstaDApp提供了一鍵導入的功能,可以方便的把用戶在這些平臺的資產和負債平移到InstaDApp的DSA內。

導入操作也是基于閃電貸的,以導入Aave的頭寸為例為例,大體而言導入的步驟為:

首先,InstaDApp讀取用戶在Aave的存款和欠款,也就是讀取用戶賬號中的aToken(存款)和Variabledebt?token(負債)

通過閃電貸借款將用戶所有的欠款還清

將用戶所有的資產取出

將用戶的資產存入DSA,并存入Aave

通過InstaDApp借出用戶原有的欠款

還清閃電貸

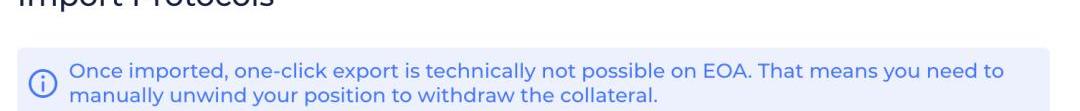

但是導入之后,并不能一鍵導出,也就意味著導入InstaDApp的頭寸如果想要導出,目前需要手動操作。在導入之前頁面上也有如下提示:

"一旦導入,一鍵導出對于EOA來講在技術上是不可行的,這意味著您必須手動平倉來提取抵押物"(EOA:ExternallyOwnedAccounts,以太坊的非智能合約賬戶)

如果想要把InstaDApp的頭寸導出到Aave,并不是InstaDApp可以操作的,而是需要Aave有一個智能合約賬戶來做a和b:也就是讀取對應DSA上用戶在Aave上的存款和借款,并通過閃電貸來完成還款和資產取出的操作。因而項目方提示這是在技術上不可行的。

所以需要提醒尚未領取INST空投的各位,在領取了INST的獎勵之后,如果不需要繼續使用InstaDApp來繼續管理Aave、Compound和Maker的頭寸,從DSA取出的過程會比較痛苦。

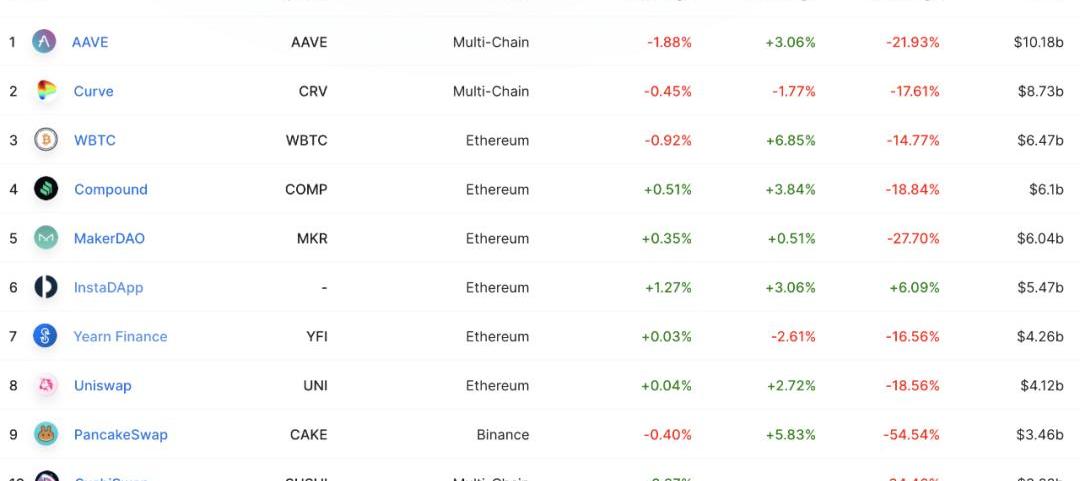

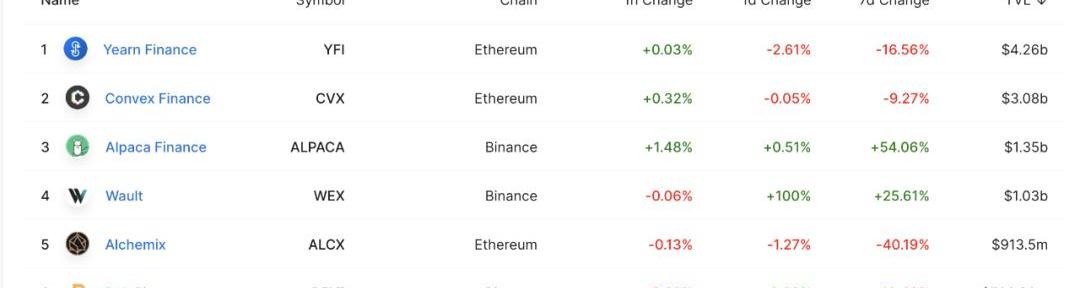

g.協議數據

DeFi協議TVL排名數據來自https://defillama.com/home

InstaDApp目前是DeFiTVL排名前五(不計算WBTC)的協議。其TVL要高于yearn、uniswap和pancakeswap。

另外,在INST發行的BLOG中,團隊披露,InstaDApp創建了超過55000個DSA;同時觸發了ETH鏈上超過50%的閃電貸。

4.團隊和投資方

InstaDApp的創始人是來自印度的兄弟倆:SowmayJain和SamyakJain,輟學前讀金融的哥哥Sowmay是CEO,讀計算機的弟弟Samyak是CTO,目前兩個人的年齡分別是23歲和21歲。18年8月份,正在讀大學的兄弟倆參加了ETHindia的黑客松,創造了Makerscan(一個針對Maker的工具),得到了kybernetwork的CEOLoiLuu的賞識,loiluu給了他們第一筆資助(grant),從此,他們便開始進行InstaDApp的研發。在此之前,哥哥Sowmay是quora上一個有幾十萬粉絲的投資/財經類答主。他們兄弟倆本身也是DeFi的重度參與者。

動態 | Chainsafe 獲得 Web3 基金會資助為 Polkadot 開發 Golang 語言客戶端:Web3 基金會宣布,加拿大科技公司 Chainsafe 獲得該基金會資助,利用編程語言 Golang 為 Polkadot 開發新的客戶端。 此前,Web3 基金會已經委托 Parity Technologies 分別基于 Rust 和 Javascript 編程語言開發兩個 Polkadot 的客戶端,Rust 語言的客戶端計劃于今年第三季度發布。除了為 Polkadot 開發新的客戶端之外,Chainsafe 還獲得了以太坊基金會的資助,用 Golang 語言為以太坊 2.0 進行開發。[2019/1/30]

除了創始人兄弟倆外,InstaDApp的團隊人數不是很多,在LinkedIn上的團隊人數僅為4人(并非所有員工都用linkedin),并且都是研發。在InstaDApp的官網上,我們也可以發現,他們目前正在招聘運營負責人,也側面反應了團隊雖然研發能力較強,但在運營和推廣方面的短板相對嚴重。

除了最初Loiluu的grant之外,InstaDApp總計有兩輪投資:

2019年10月份,InstaDApp宣布獲得240萬美元種子輪融資,投資方包括PanteraCapital,NavalRavikant(投資了uber和twitter等的著名天使投資人,coinlist創始人),BalajiSrinivasan(A16Z的前合伙人和Coinbase的前CTO),CoinbaseVentures,IDEOColab,RobotVentures(RobertLeshnerofCompoundFinance),LoiLuu(KyberNetwork)等,并且邀請了Blockfolio首席執行官EdwardMoncada加入InstaDApp的顧問委員會。

2021年6月12日,InstaDApp通過代幣銷售融資1000萬美元,StandardCrypto領投,DeFiAlliance、LonghashVentures、Yearn創始人AndreCronje參投。本輪融資將用于InstaDApp向DeFi中間件協議的過渡,并支持建立在InstaDApp協議上的生態。

第三節業務分析

1.行業空間和潛力

InstaDApp的愿景目前看來是想要成為DeFi的入口:既包括面向普通小白用戶的,也包括面向開發者和資產管理方的。

在互聯網行業,相當多的成功互聯網公司(google、淘寶、uber、airbnb等),本質上都是聚合器或者說“平臺”。聚合器是非常能夠理解的好的商業模式,并且在充分競爭下,聚合器也更容易成為行業內的贏家。為什么聚合器能捕獲這么高的價值?因為聚合器:

服務用戶的邊際成本為0

通過供需之間的良性互動,能夠提高對供應商和用戶兩方的吸引力。

兩者結合,很形成贏家通吃效應。

但是在目前的DeFi領域,用戶直接對接終端應用的特征還是非常明顯。包括各種錢包以及zerion、zapper等可以被看做聚合層的應用都暫時無法有效的捕獲價值。參照互聯網行業發生的情況,有人因此認為DeFi聚合層的價值被低估了。

我們認為,長遠來看,DeFi聚合層的價值確實將會提高,但是聚合層價值主張可能仍然需要較長的時間才能實現,這主要是因為:

1.目前DeFi發展仍然處于早期階段,產品供應仍然太少一方面,在供應少的時候,聚合的價值就難以成立,用戶完全可以略過聚合層(InstaDApp)直接去和供應商(Aave)交互,因為供應商才是真正不可或缺的。所以在此階段一定是聚合層來適配供應端做服務,比如InstaDApp大獲好評的Maker-Compound橋和Sai-Dai橋,本質上都是InstaDApp這個聚合層來適配供應層的變化;另一方面,供應端的過于強大,會使得供應端本身開始做“聚合”這件事情,比如我們可以肉眼看到的各個DeFi頭部項目的混業經營犬牙交錯的態勢。是目前所有DeFi聚合層產品,包括聚合交易項目和機槍池類的項目,雖然都能達到“服務用戶的邊際成本為0”,但是都還沒有辦法做到“通過供需之間的良性互動,能夠提高對供應商和用戶兩方的吸引力”,也就是說,規模化并不能產生贏家通吃效應。如果要成為真正具有規模效應的聚合層,需要在機制和激勵方面多下功夫,使得平臺能夠對供應商和用戶兩端都產生規模化效應。(InstaDApp的DSL如果能做起來,確實可能會產生這種效應:DSL體系內的應用具有平滑的體驗和大批用戶;供應商爭相成為DSL中的connectors來獲取用戶和TVL;用戶也能通過InstaDApp能無縫接入多個DeFi協議獲取更高收益)。

2.最后,在一切公開透明的區塊鏈上,傳統互聯網行業的某些渠道邏輯很容易失效。如果不伴隨良好的價值捕獲機制,“流量”的意義將被無限縮小(想想錢包),換句話說,DeFi聚合層如果不能真正的給用戶和供應商帶來“非我不可”的好處,將很難有站得住腳的價值。

分析 | TokenInsight:市場交易額略有下降 BTC或面臨回調:據 TokenInsight 數據顯示,反映區塊鏈行業整體表現的TI指數北京時間9月24日8時報649.21點,較昨日同期上漲4.49點,漲幅0.70%。通用平臺指數TIG報441.8點,較昨日同期上漲8.57點,漲幅1.98%。另據監測顯示,BTC人氣熱度三次沖高但仍未突破0.1活躍線,BTC/USDT交易額較昨日下降15.5%。

BCtrend分析師 Jeffrey 認為,比特大陸7nm礦機的面市帶領礦主割據戰再次打響,BTC上升勢能減弱,調整需求加大。

技術分析方面,獨立分析師 James Lu 認為,昨日XLM、ADA等小市值通證較為強勢,BTC維持震蕩,需關注BTC在6700美元的支撐情況。[2018/9/24]

如果暫時先放開聚合層,那么InstaDApp目前的產品形態,是一個“策略原子化的借貸產品機槍池"。

機槍池可以對標到現實世界中萬億規模的資產管理行業,Intotheblock的研究員LucasOutumuro將yearn與機器人投顧的Betterment、Wealthfront,以及傳統資管巨頭blackrock做了比較,認為yearn在投資收益率(收入/管理資產規模)方面有顯著優勢,估值(P/S)不高,而且單雇員收入更高

雖然這種對比不少底層邏輯有待商榷(如YFI并不捕獲yearn的收入,以及DeFi如此高的無風險收益率是否可以維系等等),但是仍然體現了DeFi針對傳統金融的巨大優勢。

InstaDApp目前提供的產品也可以看做機槍池,只是相比Yearn這類典型的機槍池產品,有如下區別:

InstaDApp提供了更原子化的策略,用戶其實可以通過InstaDApp提供的策略模擬出各個機槍池的單幣池策略

InstaDApp在此過程中不收費,無需與yearn一樣付出資產管理費

資金通過InstaDApp的DSA與底層協議直接交互,用戶可以免于信任其他的合約(機槍池的合約)

理解門檻、上手相對較高,并不太適合新手用戶使用

由于DSA的采用導致擴展底層資產成本更高:InstaDApp想要擴展一個新的底層資產,需要支持用戶將底層資產導入到DSA,這就要求DSL內的一系列開發

不過,從產品形態上而言,目前的InstaDApp仍然可以看做一個機槍池.

綜上我們認為,即便DSL的宏大愿景和DeFi聚合層的價值主張短期內都難以實現,但是目前的“策略原子化借貸機槍池”也仍然存在相當的空間。

2.通證模型分析

a.代幣經濟

INST并不捕獲InstaDApp的協議收入(事實上,目前InstaDApp的絕大部分功都不收費,所以其也基本不產生協議收入),是作為一個純粹的治理代幣而出現的,其治理主要是針對整個DSL,具體包括——

.權限框架

權限框架通過模塊化的賬戶授權和合同的具體權限,將DSA開放給新的使用案例。開發人員可以圍繞DSA賬戶中的閑置資產創建新的用例,通過開發新的流動性路徑或建立自動化賬戶經理,找到提供收益或提高資本效率的方法。

.系統升級

合約升級由治理代幣合約執行和管理,代幣持有人將對系統升級、平臺參數和其他代碼更改進行投票。

.流動性和橋

InstaDApp為再融資和跨鏈資產管理維護多個流動性和橋,代幣持有人將管理這些流動性和橋。

.生態系統基金

代幣持有者將管理生態系統資金的分配和DAO的財政,用于建立伙伴關系、流動性、整合和DAO和社區可能需要的任何其他資金。

.DSA擴展

DSA目前支持對Maker、Compound和Aave的協議進行管理,后續支持哪些應用,將也由INST持有者來治理

b.代幣分配

INST代幣總結100,000,000(一億)枚,分配如下:

55%給InstaDApp社區成員。依據6月15日快照時用戶在Maker、Compound和Aave的頭寸凈值情況,初始空投1100萬個INST。

23.79%給目前的團隊成員,設有4年歸屬期。

12.07%(12,078,714INST)給投資者,設有4年歸屬期。

7.85%給未來的團隊成員和生態系統合作伙伴。

1.27%(1,275,231INST)給顧問,設有4年歸屬期。

除了初始的代幣分配之外,從6月16日開始,目前通過DSA管理的以太坊主網上的Maker、Compound和Aave頭寸,可以按周按比例獲取INSTA的代幣獎勵,此部分獎勵總計300萬個INST,持續3個月,也就是每個月發放100萬個INST。

同時,uni-v3的INST-ETHLP可以參加持續3個月的LP質押獎勵,總計獎勵100萬個INST

3.項目競爭格局

a.基本市場格局

InstaDApp的DSL目前是唯一概念,市場上并沒有競品。

作為DeFi的聚合層或者說入口,與InstaDApp形態最相近的項目包括DefiSaver、Zapper、Zerion

DefiSaver:就產品形態而言與InstaDApp最相近的項目。DefiSaver最初是針對Maker的CDP的一個工具類優化產品,目前除Maker之外,還支持對Aave、Compound、Liquity、Reflexer幾個協議的資產和負債進行管理。使用defisaver的資產管理功能之前,用戶也需要創建一個智能合約賬戶(與InstaDApp的DSA一樣)。目前DefiSaver的TVL在4億美元左右,與InstaDApp差距在10倍左右。DefiSaver目前尚未發幣,也未公布融資。

由于產品形態幾乎完全一致,defisaver可以看做InstaDApp的競品,只是目前規模差距較大,尚不對InstaDApp構成實質威脅。

Zerion上線于2018年,其定位是一站式構建和管理DeFi產品組合的平臺,曾在19年12月獲得Placeholder、BlockchainVentures和Gnosis的200萬美元融資。

目前,用戶在Zerion官網使用Matemask錢包連接該網頁即可使用該應用,其主要功能模塊包括視圖、投資、儲蓄、貸款與交易歷史。

Zapper.fi由DeFiZap和DeFiSnap于2020年5月合并而成,其定位是去中心化金融的最終樞紐,使DeFi更易于使用與訪問,曾于2020年8月獲得FrameworkVentures、Coinfund、TheLAO、CoinGecko等機構的150萬美元融資,幾個月后再度獲得CoinbaseVentures和DelphiVentures的種子拓展輪融資。

目前,Zapper主要功能包括資產數據儀表盤、聚合交易、添加交易對流動性、收益種植、layer2轉賬以及查看交易歷史等。

此外,如果我們把InstaDApp看做機槍池,那么所有的機槍池類項目都可以算作InstaDApp的競品,不過由于目前InstaDApp核心功能是對Aave、Compound和Maker的策略優化,所以與機槍池的競爭并不直接。

b.項目護城河和競爭優勢來源

如果我們拋開InstaDApp成為DeFi智能層的愿景不談,DeFi入口和機槍池項目其實很難形成真正的護城河,但是InstaDApp仍然具有以下競爭優勢——

用戶視角和卓越的產品能力:

從將InstaDApp的TVL一躍拉升至第三的“橋”的功能,就是從用戶視角出發,解決所遇到的實際問題,并將其產品化給用戶使用。這是我們從InstaDApp的發展過程中看到的一條主線,也是InstaDApp能積累這么高TVL的決定性因素。

對DeFi的深刻理解:

兩位創始人是從18年就開始深度參與DeFi的開發者,對DeFi的理解深刻。

與頭部DeFi項目和開發者的深厚友誼:InstaDApp與Aave、Maker、Compound、Uniswap等項目都建立了良好的合作關系;另外由于創始人出身黑客松,InstaDApp也對黑客松也比較關注,因此與開發者也建立了比較好的友誼。

4.風險

a.運營&推廣問題

目前InstaDApp還是過于極客,相當一部分DeFi用戶對InstaDApp仍然缺乏了解,給人的直觀感受就是用戶對InstaDApp的認知與其TVL遠遠不成正比。不過團隊應該是認識到了這一點,一方面在招聘運營主管,另一方面,6月份宣布了與ADN(AsiaDefiNetwork,longhashVC創辦)的合作,由ADN協助InstaDApp的社區運營。

b.產品規劃問題

目前并沒有看到有明確的項目路線圖,過往來看,除了本次將要強推的DSL,在近1年多的時間里,項目方大部分成就也源自于見招拆招,而并非針對特定目標的有意為之,背后也顯示出團隊并不長于規劃。

產品擴展問題:目前InstaDApp的產品形態所能比較容易支持的,僅限借貸類或基于借貸的產品。但是后續如果這的要成為DeFi的入口,InstaDApp需要整合的DeFi產品類型(如衍生品交易、保險等)還相當之多。而在InstaDApp的DSL框架之下,想要接入一個新類型的協議,需要比較多的開發工作量。

c.智能合約風險

雖然DSL經過了Peckshield的審計,但是DSL仍然是DeFi世界內的新事物,獨特性帶來了特殊的風險。

第四節初步價值評估

1.五個核心問題

項目處在哪個經營周期?是成熟期,還是發展的早中期?

項目的核心產品上線時間較早,在眾多DeFi產品中,處于較為成熟階段;但是DSL仍然處于概念落地期,并不成熟

項目是否具備牢靠的競爭優勢?這種競爭優勢來自于哪里?

項目具有一定的競爭優勢,源自創始人對DeFi深刻的理解、和早期迅速解決問題并產品化所積累的聲譽、以及與頭部DeFi項目、頂級投資機構建立的深厚友誼。但是這種競爭優勢并不牢靠。

項目中長期的投資邏輯是否清晰?是否與行業大趨勢相符?

項目中長期的目標是使得defi更加易用,通過激勵開發者以提升用戶在使用defi時的體驗。隨著defi的逐步發展,作為聚合層的InstaDApp的意義將會進一步凸顯。項目發展方向與行業大趨勢相符。

項目在運營上的主要變量因素是什么?這種因素是否容易量化和衡量?

目前項目的運營水平在同TVL項目中屬于較差水準,需要繼續尋找人才來強化運營推廣。

項目的管理和治理方式是什么?DAO水平如何?

項目剛剛發布治理代幣INST,將治理改為DAO,目前尚未實際進行治理,無法衡量DAO水平。

2.估值評估

InstaDApp的DSL雖然愿景很好,并且也能夠有效的和現有產品結合,但目前仍然處于概念落地階段,還并沒有成規模的應用上線,我們無法對這塊業務進行估值。

對于作為DeFi入口的InstaDApp,由于業務形態最為相似的DefiSaver、Zapper、Zerion都尚未發幣/上市,雖然并且Zapper、Zerion也都獲得了一些頂級機構的投資,但是坦率的講,這類產品目前都還沒找到一個良好的價值捕獲模型,我們認為,DeFi聚合層的爆發尚有待時日。因此目前,我們也無法準確評估InstaDApp作為流量入口的估值。

因此,我們將InstaDApp作為機槍池來進行橫向估值評估。

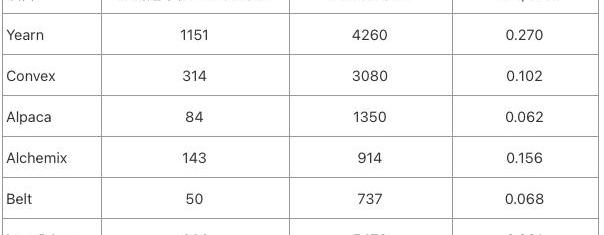

在選擇具體評估維度時,由于絕大部分機槍池項目并沒有統一的口徑定期披露協議的總收入(包括InstaDApp),所以我們只能非常粗略的比較他們的TVL,我們選取defillama上yield分類下TVL前5名(Wault產品也包括swap所以我們不算做同類產品)的數據進行分析,數據截止時間6月25日9時——

對上述項目代幣的經濟模型做簡單的分析,我們可以發現$YFI、$ALPACA、$ALCX、$BELT與$INST一樣,都是純粹的治理代幣并不捕獲協議收入,只有$CVX則可以捕獲Convex的部分協議收入。而且相當部分代幣的流通率都還較小,針對流通市值的比較意義不大。因此我們選取全流通市值/TVL,作為橫向估值評估的觀測點——

可以看出,在與機槍池類項目的橫向估值比對中,$INST估值處在合理區間。

3.估值評估

定性的來看,InstaDApp的DSL(DeFi智能層)架構在DeFi中具有獨創性,其意在成為用戶和DApp之間的單獨一層,未來值得期待。但是如何將這么宏大的愿景逐步落地,考驗團隊的執行力以及運營推廣能力。

DeFi聚合層的價值主張仍然需要等待DeFi生態的進一步爆發,InstaDApp在聚合層有一定先發優勢,并且DSL的發展有助于提高InstaDApp作為聚合層的價值,有望真正獲得規模效應。

我們評估了僅作為機槍池治理代幣的$INST,通過橫向評估機槍池項目的FDV/TVL,我們認為,$INST代幣估值處在合理區間。

第五節參考資料

https://coinmarketcap.com/

https://blog.InstaDApp.io/

https://medium.com/InstaDApp/seed-round-503b689fc71c

https://www.chainnews.com/articles/015309074840.htm

https://stratechery.com/2015/aggregation-theory/

https://thedefiant.io/yearn-revenues-projected-to-surpass-tradfis-fueled-by-thriving-community/

如果以上內容存在明顯的事實、理解或數據錯誤,歡迎給我反饋,我將對研報進行修正。

研究機構:MintVentures

2021年北京時間3月11日,在世界著名藝術品拍賣行——佳士得拍賣行上,數字藝術家Beeple的NFT藝術作品《每一天:最初的5000天》,拿下了高達6934萬美元的成交價.

1900/1/1 0:00:00繼新疆、內蒙古、青海、云南相繼出臺針對虛擬貨幣挖礦的監管政策后,比特幣挖礦大省四川一出手便使得中國礦池算力下降30%。自6月19日晚間,整體加密市場繼續下行.

1900/1/1 0:00:005月-6月,中國針對以比特幣為首的加密貨幣挖礦、交易活動的抵制,讓其西部鄰國哈薩克斯坦迎來了一個求之不得的機會。對于中國的礦工來說,哈薩克斯坦距離不遠,因此挖礦設備和業務的轉移相對容易.

1900/1/1 0:00:00對沖基金行業一些最知名的人物正在深入加密貨幣領域。據知情人士稱,億萬富翁喬治-索羅斯的家族辦公室已開始交易比特幣。此外,史蒂夫·科恩的Point72資產管理公司正尋求聘請一名加密貨幣業務主管.

1900/1/1 0:00:00摘要: NFT的興起正在開創一個數字人工智能的新時代。這種趨勢在本周得到了充分的展示:1)DogeNFT以1696.9ETH的價格售出2)有消息稱TimBerners-Lee將通過蘇富比拍賣萬維.

1900/1/1 0:00:00本文基于2021年第一季度對50家央行的調查,探討了對CBDC跨境使用的初步思考。盡管多數央行尚未就發布CBDC做出堅定決定,但調查答復顯示,中國央行暫時傾向于允許國內游客和其他非居民使用未來的.

1900/1/1 0:00:00