BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD-0.43%

SOL/HKD-0.43% XRP/HKD-0.12%

XRP/HKD-0.12%軟件正在吞噬世界。馬克-安德森在2011年寫的那篇文章中描述了軟件原生公司是如何吞噬掉現有企業并徹底改變行業的。亞馬遜取代了消費者銷售,Spotify取代了音樂,LinkedIn取代了招聘--所有這些都準備取代那些沒有建立互聯網原生業務的現任者。

為什么?因為軟件原生公司更快、更便宜,而且對用戶更有利。在馬克看來,每個行業被軟件吞噬只是時間問題。

但這并不適用于金融業。我們的金融系統仍然建立在古老的基礎設施之上。JimBianco在播客中就指出了這一點......自1871年電報時代以來,電匯沒有變得更快、更便宜!

那么金融科技呢?所有金融科技所做的也只是給現有的模擬系統做了一個用戶體驗的整容。

但DeFi真正改變了一切...

作為資金轉移網絡,可以比較一下PayPal和Ethereum。

來源:DmitriyBerenzon

或者以借貸為例,MakerDAO在運營6年后已經盈利,而LendingClub在15年后仍有虧損。

CZ:當前的比特幣和加密貨幣價格寒冬可能會持續至少18個月:金色財經報道,CZ在本周的Twitter Spaces中表示,比特幣減半后的一年通常是牛市年,并預測當前的比特幣和加密貨幣價格寒冬可能會持續至少18個月。上個月,摩根大通分析師表示,他們預計比特幣2024年減半將使新比特幣的生產成本翻倍,可能會設定新的比特幣價格下限。

雖然CZ表示無法準確預測未來,并警告說試圖預測比特幣價格的危險性,但他指出比特幣以前的繁榮和蕭條周期是他2025年牛市運行價格預測的一個原因,這可能會看到比特幣價格超過其最后的峰值,即每枚比特幣近7萬美元。[2023/7/9 22:26:40]

來源:DmitriyBerenzon

DeFi實現了金融服務的軟件經濟性,使其更快、更好且更便宜。

以下是DmitriyBerenzon對為什么DeFi正在吞噬金融的解釋。注,DmitriyBerenzon是1kx的研究合伙人,專注于加密貨幣研究和投資。

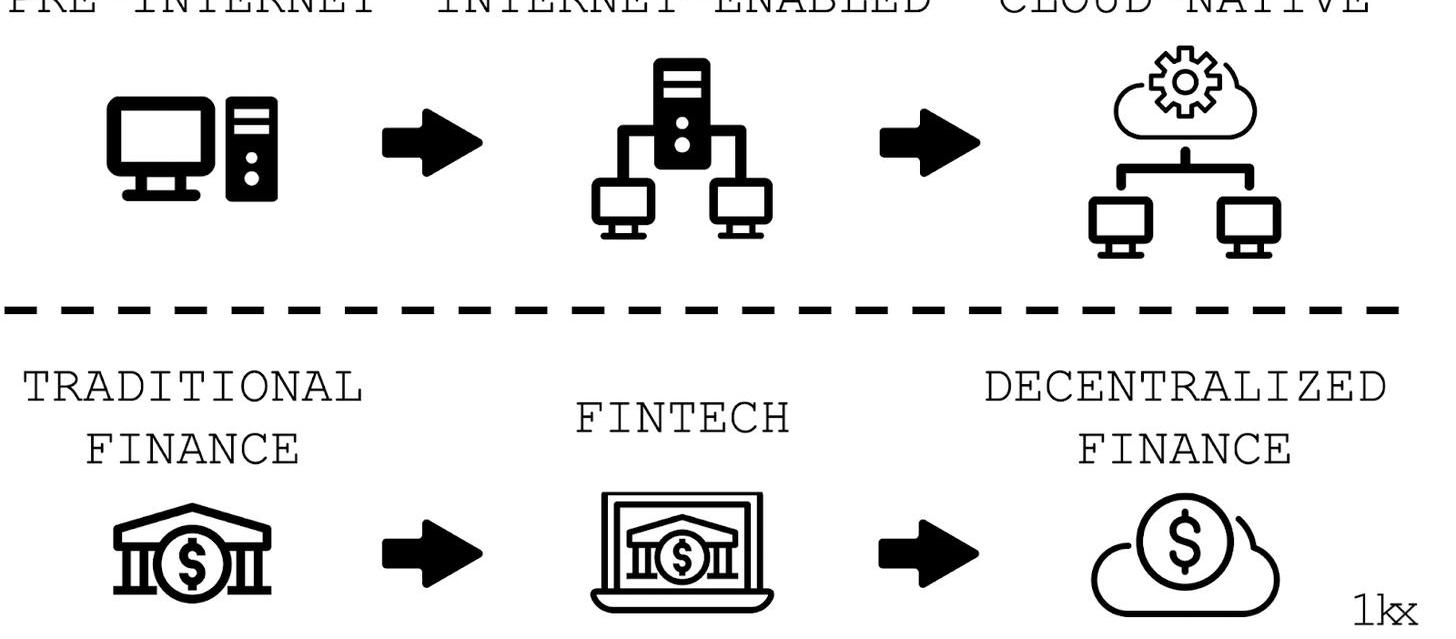

DeFi:云原生金融服務

波場TRON區塊鏈訓練營應用開發入門課程將于明日正式開啟:據官方消息,波場TRON區塊鏈訓練營將于明晚8點在THUBA B站直播間正式開啟。該課程為波場TRON與清華大學學生區塊鏈協會THUBA合作推出。第一講主題為“波場TRON生態以及開發協議簡介” ,將詳細介紹波場TRON區塊的工作原理、共識機制、資源模型以及波場生態的創新發展。

該課程共分為4節,每雙周更新一次,將通過深入淺出地介紹波場生態,為學員深入了解波場公鏈的實際用例,培養個人編程開發技能提供優質的學習和實踐機會。未來,波場TRON還將與國內更多頂尖高校開展合作,為區塊鏈行業輸送更多新鮮血液。截至目前,波場公鏈用戶總數超過1.64億,交易筆數超57億,總鎖倉量(TVL)超121億美元。[2023/6/6 21:18:38]

雖然軟件在過去幾十年里一直在吞噬世界,但它在顛覆金融服務方面做得卻相對平庸。

由于根深蒂固的在位者、高昂的轉換成本和監管的捕獲,該行業的創新主要圍繞渠道展開。這給用戶體驗帶來了很好的改觀,但基本的價值鏈和成本結構仍然基于20世紀70年代開發的系統。

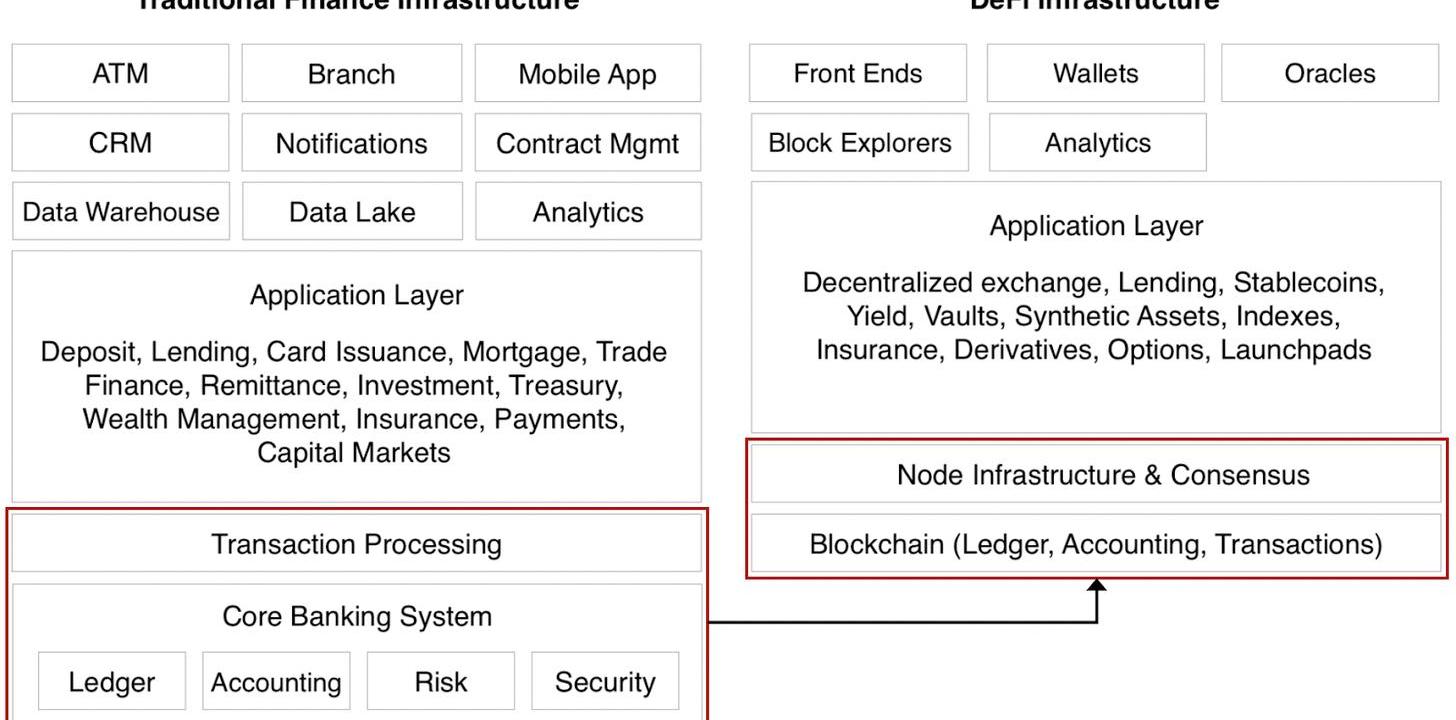

然而,DeFi應用程序正在從基礎上重建金融服務,用機器取代人類,用代碼取代文書工作,用加密執行取代法律執行。因此,它們的運行成本要比模擬的同行低幾個數量級。

去中心化衍生品交易協議Veax完成120萬美元pre-seed輪融資:11月17日消息,基于 NEAR 的去中心化衍生品交易協議 Veax 宣布完成 120 萬美元 pre-seed 輪融資,Circle Ventures、Proximity Labs 、 Outlier Ventures、Tacans Labs、Qredo、Skynet Trading、Seier Capital 和 Widjaja Family 等參投。據悉,其顧問委員會包括 Skype 前首席運營官、 Concordium Blockchain 創始人等。[2022/11/17 13:18:14]

有趣的是,金融服務的這種演變類似于軟件行業的演變;隨著軟件從單一的基礎設施和應用程序演變為云端的微服務,成本效率得到了實現,新的商業模式也被發明出來。

在這篇文章中,我將概述軟件行業及金融服務的演變,并討論這些變化如何導致后者的經濟和盈利能力的根本改善。

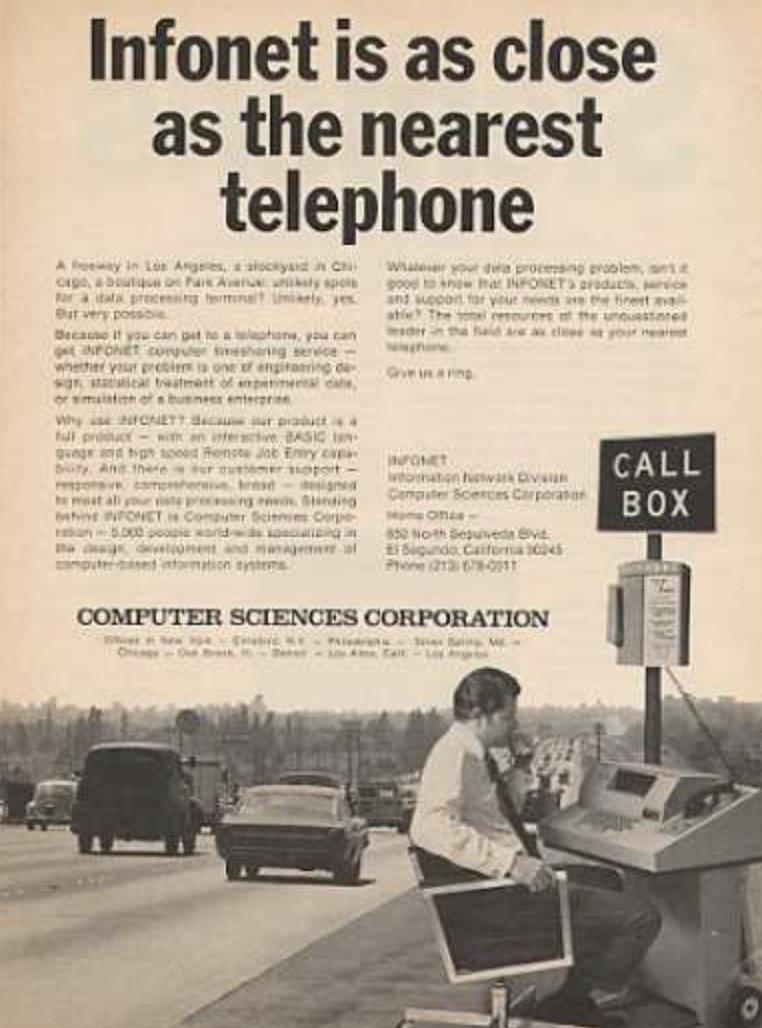

傳統金融服務與互聯網之前的軟件

印度天使網絡推出100億盧比新基金“IAN Alpha Fund”,擬重點投資Web3等領域:10月21日消息,印度天使網絡(Indian Angel Network)宣布推出100億盧比新基金“IAN Alpha Fund”,約合1.2億美元,擬重點投資金融科技、工業4.0、機器人技術、空間技術和Web3等領域。據悉,IAN Alpha Fund是印度天使網絡系列基金中的第二支基金,也是一家在印度證券交易委員會注冊的二級風險投資基金,據悉其單筆投資規模預計在100-500萬美元。(moneycontrol)[2022/10/21 16:34:11]

在互聯網出現之前,軟件供應商有很高的固定成本和進入門檻。在20世紀60年代,當計算機的購買成本太高時,垂直整合的供應商會投入大量的資金,通過他們的私人網絡開發和分發軟件。

例如,美國計算機科學公司花費了1億美元來開發"Infonet",這是一個大型機網絡,提供計算機能力和軟件,如經紀服務和酒店預訂。

相似的是,傳統金融也有類似的動態變化。由于較高的進入壁壘和規模經濟,垂直整合的銀行最終提供了大部分的核心銀行服務,如接受存款、放款、轉移資金、發行債務、組建清算所,中央銀行則負責管理貨幣供應。這些服務成本很高,涉及實際呈現、手工和紙質流程,以及復雜和孤立的基礎設施。

安全團隊:ACC代幣發生Rug Pull,損失達12萬美元:6月6日消息,CertiK表示,經初步分析,ACC代幣暴跌超70%,近期交易中有7筆被認定為可疑的Rug Pull,損失達12萬美元。項目團隊似乎擁有拋售代幣的賬戶。

2022年4月12日,ACC代幣部署器0x8045f108f39a3b4efa77b00d166a44479691902e鑄造了7900,000枚ACC代幣到0x8045f108f39a3b4efa77b00d166a44479691902e。

然后,該錢包在5月23日將395000枚ACC轉移到0xb61eb71a492f47a5fd8e927081526abc2211f9ca。[2022/6/6 4:05:21]

金融科技與互聯網支持的軟件

自20世紀90年代以來,互聯網促成了一種新的軟件交付模式;軟件不再存在于人們計算機上的獨立實例中,而是存在于云端,并被遠程交付。

這反過來又促成了軟件即服務的興起,這是一種商業模式的創新,軟件在訂閱的基礎上被授權。與內部部署的方法相比,SaaS為用戶提供了許多優勢,如基于瀏覽器的可訪問性、自動更新和較低的總擁有成本。

金融科技和互聯網軟件有相似之處,它們都是利用新興技術對產品和商業模式進行了創新。Chime利用在線渠道擴大了覆蓋面,減少了零售銀行的實體開銷。Robinhood則采用了一種替代傭金的商業模式,即"為訂單流付款",以提供"免費"的零售交易。而Transferwise則規避了代理銀行系統,創建了一個雙向市場,為世界各地有著相反匯款目標的人提供了凈支付功能。

所有這些公司都很有價值,但Chime仍然依賴于Visa,Robinhood仍然依賴于DTCC,而Transferwise也沒有取代ACH或SWIFT。

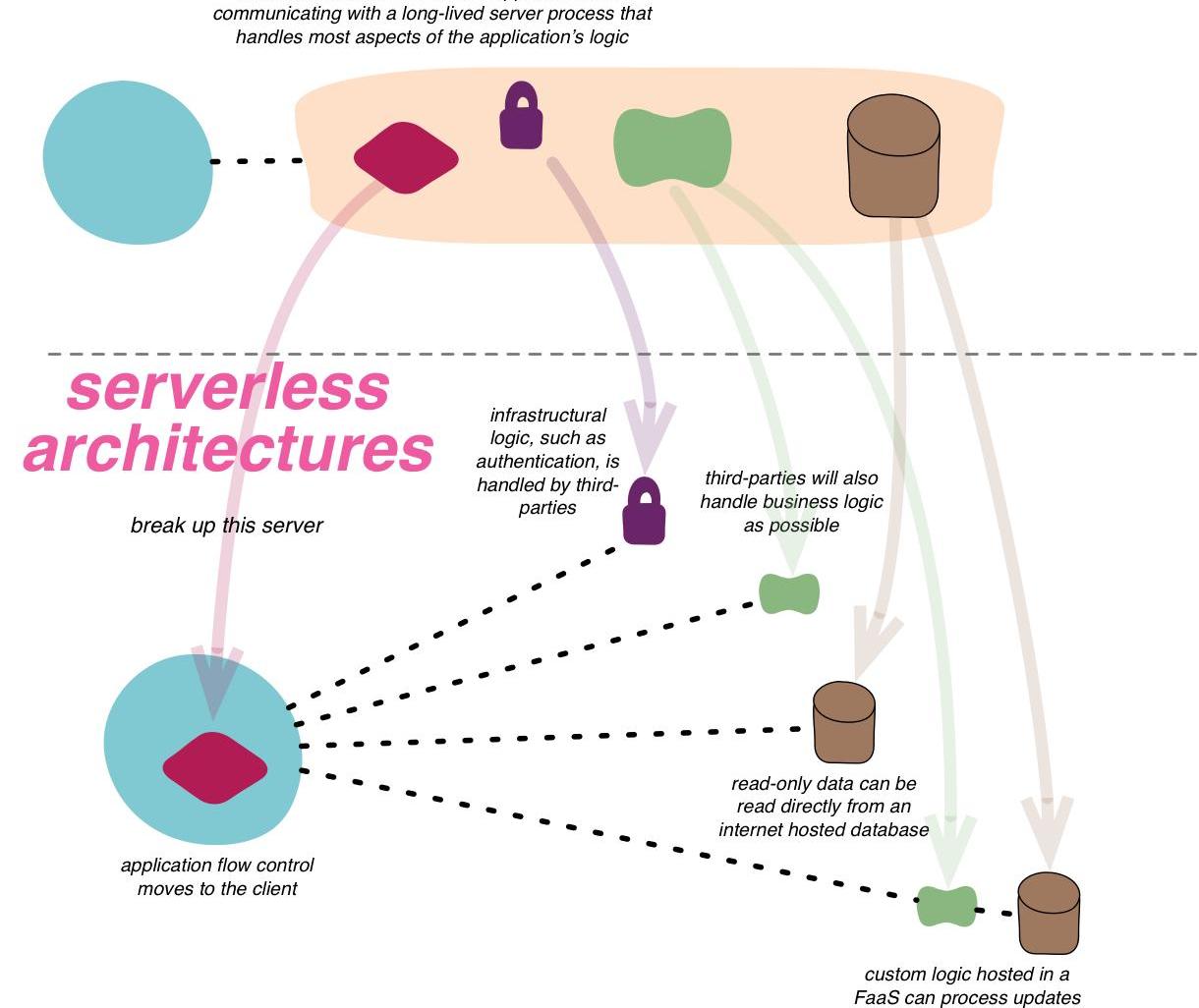

DeFi與云原生軟件

"現代云"始于2006年亞馬遜網絡服務的推出,許多應用程序在隨后的十年中開始遷移。

盡管如此,它們中的大多數仍然是"云啟用",而不是"云原生"的應用程序,這意味著它們很可能仍然有單體和依賴的模塊,在不改變整個應用程序的情況下無法單獨升級。

另一方面,云原生應用程序則從頭到尾都是為了在AWS這樣的公共云中運行而設計的。它們利用了資源池、快速彈性和按需服務。它們還建立在一個微服務架構上,被設計為獨立的模塊,為特定的目的服務。今天,許多應用程序也在無服務器架構上運行,使得開發人員可以在"按需付費"的基礎上購買后端服務。這些設計模式也可以串聯起來使用,從而形成所謂的無服務器微服務。

類似的,加密網絡實現了無服務器的金融微服務。這是可能的,因為加密網絡本身就是一種商業模式的創新;代替供應商以合約方式提供基礎設施和服務,以獲得基于美元的報酬;由"節點"組成的分布式網絡提供這些功能,以賺取協議代幣,實際上,也成為該網絡的部分所有者。

注意,不要把這與"區塊鏈不是比特幣"的邏輯相混淆,因為協議代幣對于激勵"第三方供應商"是必要的。

正因為如此,DeFi從軟件和SaaS經濟中實現了許多金融服務所不具備的優勢。具體來說,孤零零的交易處理和銀行系統被全球區塊鏈及其相關的智能合約和節點基礎設施所取代,可以節省大量的成本。應用程序也可以受益于部署后的即時互操作性和單一登錄。

而且,這也減少了對多個市場基礎設施供應商建立有效的相同系統,以及應用程序建立和維護自己后端基礎設施的需求。

此外,這個主張對應用程序開發人員來說甚至更具吸引力,因為不是他們為使用"金融云"付費,而是用戶以每次互動的形式向礦工/驗證者支付"gas"。換句話說,交易、服務和基礎設施成本都被捆綁在一個單一的gas費用中。

此外,外部服務提供商經常執行應用程序的核心功能,如Compound的清算人和Uniswap的流動性提供商。另外,一旦部署了智能合約,該服務就沒有額外的維護成本,因此應用獲得一個額外用戶的邊際成本是~0美元。

這種成本結構使得DeFi協議即使在高流失率和低經常性收入的情況下也能實現現金流。

公司和協議的比較

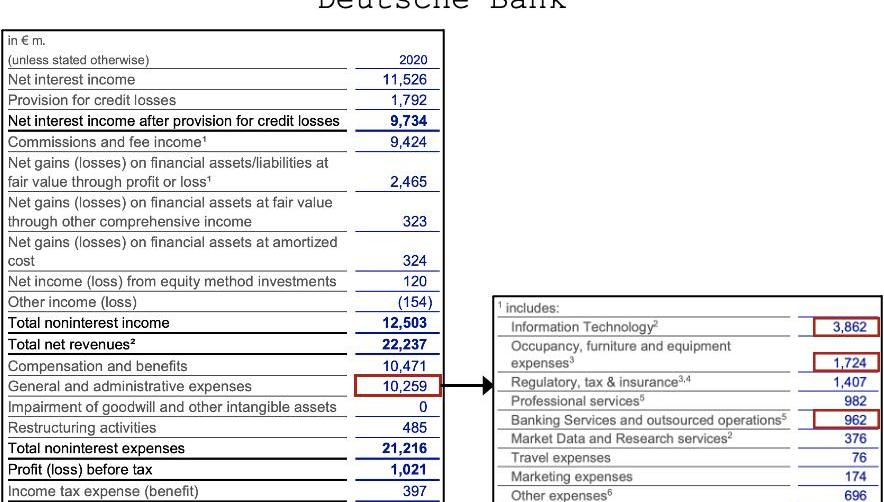

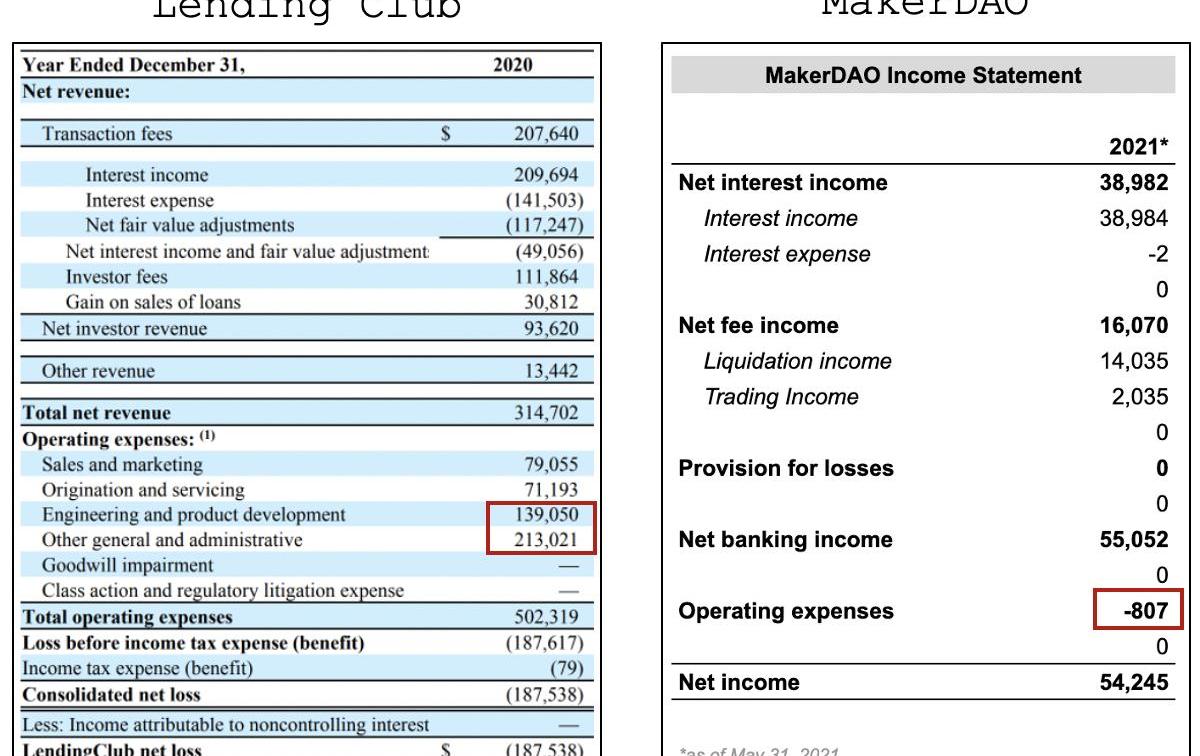

沒有什么是完全對等的,但讓我們用一組關系最密切的三個收入報表的例子來盡所能地進行比較:德意志銀行、LendingClub和MakerDAO。

2020年,德意志銀行有價值80億美元的基礎設施、房地產和運營的相關費用,占其整體運營費用的64%。對于這樣一個擁有幾十年技術債務且結構性重要的大型組織來說,這種成本結構是意料之中的,但我們其實可以做得更好。

2020年,LendingClub超過50%的的運營費用可能是人員、硬件軟件和維護成本。如果該公司有一個更精簡的成本結構,那么它很可能能做到盈利。

雖然MakerDAO的大部分運營費用來自員工人數,但這在整體凈利潤中只占很小的一部分,因此其利潤率為99%,而LendingClub則為-60%。需要注意的是,這些并不是MakerDAO的"全額"成本,隨著基金會的額外成本轉移到DAO,這些成本將會增加。

展望未來

在未來十年,DeFi協議將被用作傳統金融機構和傳統金融科技公司的"金融微服務"。這些機構將使用DeFi作為它們的后端基礎設施,并將有效地成為各種客戶角色、人口統計和地域的渠道。

雖然DeFi協議可能會增加額外的成本,以使它們能夠進一步與法幣經濟結合,但它仍然會比目前的市場結構和商業模式更有效率。

我很高興看到一系列蓬勃發展的DeFi應用,它們將作為新的基礎設施,為世界各地的人們提供各種金融應用。

最后,感謝JasonChoi、ChristopherHeymann、ChrisMcCann和PeterPan對這篇文章的反饋。

《中國銀行保險報》訊:據不完全統計,目前已有7個試點城市在軌道交通場景落地了數字人民幣支付。6月30日,從北京交通委獲悉,自即日起,北京軌道交通開啟全路網數字人民幣支付渠道刷閘乘車體驗測試.

1900/1/1 0:00:00Swarm是突然火起來的,但隨著Coinlist公募結束和主網上線,熱度又突然跌了下去。近期,各種社群都有人在揶揄:你買了ICP,我買了BZZ,我們都是“天王”級項目.

1900/1/1 0:00:00數十億美元已經流入基于自動做市商模式的去中心化交易協議,這一模式通過使用項目代幣來激勵流動性引導網絡效應,從而創造一個自成一體的交易者和收益者的生態系統.

1900/1/1 0:00:00在加密貨幣領域,穩定幣扮演著非常重要的角色。與BTC、ETH和BNB等其他加密貨幣相比,這些穩定幣是安全的、不易波動的.

1900/1/1 0:00:00區塊鏈系統的虛擬化代表著一個關鍵階段,它可以承載起公鏈開發以及商業邏輯的龐大遷移服務網絡。據NA愛好者觀察發現,大多數包括正在開發運行的區塊鏈項目都在使用現有的公共賬本,這無法滿足開發過程中所需.

1900/1/1 0:00:00摘要:盡管以太坊的DeFi活動停滯不前,但協議流動性和新產品的發布繼續推動生態系統向前發展。隨著DeFi主鏈上的活動陷入停滯狀態,以太坊和DeFi的Token價格繼續呈現疲軟狀態.

1900/1/1 0:00:00