BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.4%

ETH/HKD+1.4% LTC/HKD+3.09%

LTC/HKD+3.09% ADA/HKD+2.7%

ADA/HKD+2.7% SOL/HKD+2.7%

SOL/HKD+2.7% XRP/HKD+1.42%

XRP/HKD+1.42%本文作者是加密與DeFi量化研究員DeFiScientist

UniswapV3于5月正式推出,其承諾為流動性池提供者提供更低的交易費用和更高的資本效率。V3協議迅速取得了巨大的成功,在第一個月就吸引了近20億美元的資金。

然而,自推出以來,流動性供應者的回報情況好壞參半。目前平臺的指標顯示,平臺上的流動性過多,而費用過少。因此,對于大多數交易對來說,LP獲得的費用遠遠不能補償因代幣價格波動而產生的預期無常損失。鑒于目前的市場狀況,投資者可以賣出看跌期權來獲得更高的預期回報。

為了證明這一點,本文首先揭示UniswapV3上收益農耕回報的主要驅動因素,并提出定量框架來分析給定的LP頭寸的吸引力。我們將這個框架應用于USDC/WETH池,以此為例進行說明。

與目前大多數的方法不同,我們的框架考慮到了LP的流動性分布,并模擬了相關的代幣價格變動。這使得我們能夠更精確地估計人們可以期望收取的費用以及隨后的預期策略利潤。

收益農耕:回歸基本原理

在深入研究量化內容之前,先強調一下UniswapV3協議的功能特點和收益農耕回報的驅動因素。

值得注意的是,任何LP策略都是做空波動性的策略:你向流動性池投入兩種代幣,隨著價格的變動,你其實是在逐步賣出表現最好的資產。

韓國農協銀行完成CBDC模擬測試,其區塊鏈平臺集合以太坊和Hyperledger技術:8月17日消息,韓國農協銀行宣布已完成央行數字貨幣(CBDC)模擬測試,并計劃在年底前利用所建區塊鏈平臺驗證各種數字資產相關商業模式,如 NFT 、Stablecoin(Nonghyup Bank Digital Currency,NHDC)和多資產電子錢包。

報道指出,農協銀行建立的區塊鏈平臺是結合以太坊和 Hyperledger 技術,確保了區塊鏈技術的可擴展性和靈活性。(韓聯社)[2022/8/17 12:31:15]

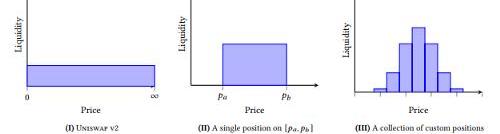

UniswapV3的主要創新在于:

能夠將流動性集中在一個特定的價格范圍內。這為LP提供了杠桿作用。但是,一旦價格在該范圍之外,你將停止賺取費用,并將承擔表現不佳的資產的全部風險敞口。

收取的費用取決于給定價格范圍內其他活躍LPs的數量。這些費用比UniswapV2更難建模,因為你要與其他流動性提供者競爭。

安永推出DeFi合同模擬器:5月18日消息,安永投資1億美元擴展區塊鏈產品套件,并推出DeFi合同模擬器。安永通過其區塊鏈分析器產品套件展示了其第二代智能合約和代幣審查工具,其中包括一個可以對復雜的DeFi應用程序進行智能合約執行模擬的測試工作室。(Cointelegraph)[2021/5/18 22:13:59]

來源:UniswapV3白皮書

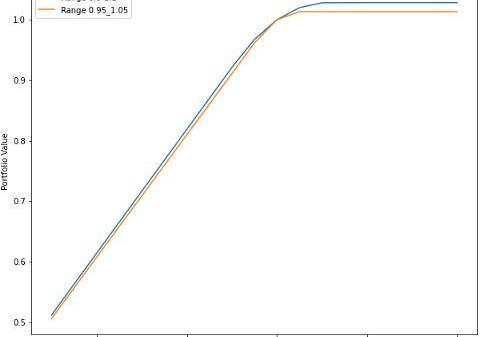

我們對由加密代幣和穩定幣交易對所組成的池子的預期無常損失進行建模。初始狀態設置為,投資組合價值為1,市場價格為T/USDC=1,對于USDC/T不同價格,我們的投資組合價值會是多少?

我們還比較了兩個不同的流動性范圍和,這樣讀者可以更好地了解流動性范圍對結果的影響。

正如下圖所示,PL圖與空頭看跌策略的圖非常相似。主要區別在于所選流動性范圍內的凸性。更窄的流動性范圍將幫助你收取更多的費用,這種情況下,加密代幣的上行風險較小,下行風險較大。

主要風險在于代幣貶值,在加密牛市中,你可以從短線波動頭寸和資金池費用中賺錢。然而,不計費用的USD回報是不對稱的。當代幣相對美元升值時,會有小幅收益,但在下行時可能會有較大的損失。這導致了平均的統計損失。只有當收取的費用大于預期的IPL時,LP策略才是可行的。

五角大樓戰爭游戲設置模擬場景中利用比特幣分配資金:根據The Intercept獲得的文件,五角大樓為其戰爭游戲JLASS 2018開發了一個模擬場景,Z世代(1997年至2012年間出生的民主黨人)將反抗被操縱的體系。根據模擬場景,這場被稱為Zbellion的起義將于2025年舉行,比特幣將是其主要武器之一。

根據文件描述,Z世代在經歷9/11、大蕭條,然后又掙扎著償還大學貸款(2020年的新冠病大流行病將是錦上添花)之后,將對美國夢的概念大失所望。為了對抗現狀,Z世代一些激進分子將在21世紀20年代中期開始組織一場在線和線下的抗議運動。通過獲得在暗網上發現的“最新惡意軟件”,他們將能夠發起針對企業、機構等的復雜網絡活動。在盜取當權派的資金后,抗議者將借助比特幣重新分配資金,以實現社會正義。這場戰爭游戲還包括ISIS和資本主義反對者的場景。(U.Today)[2020/6/7]

正確設置流動性范圍是任何LP策略的關鍵部分。你將收取的費用也是取決于路徑的。為了準確地模擬我們的回報,我們將用蒙特卡洛模擬法來模擬代幣價格。

LP回報建模的量化框架

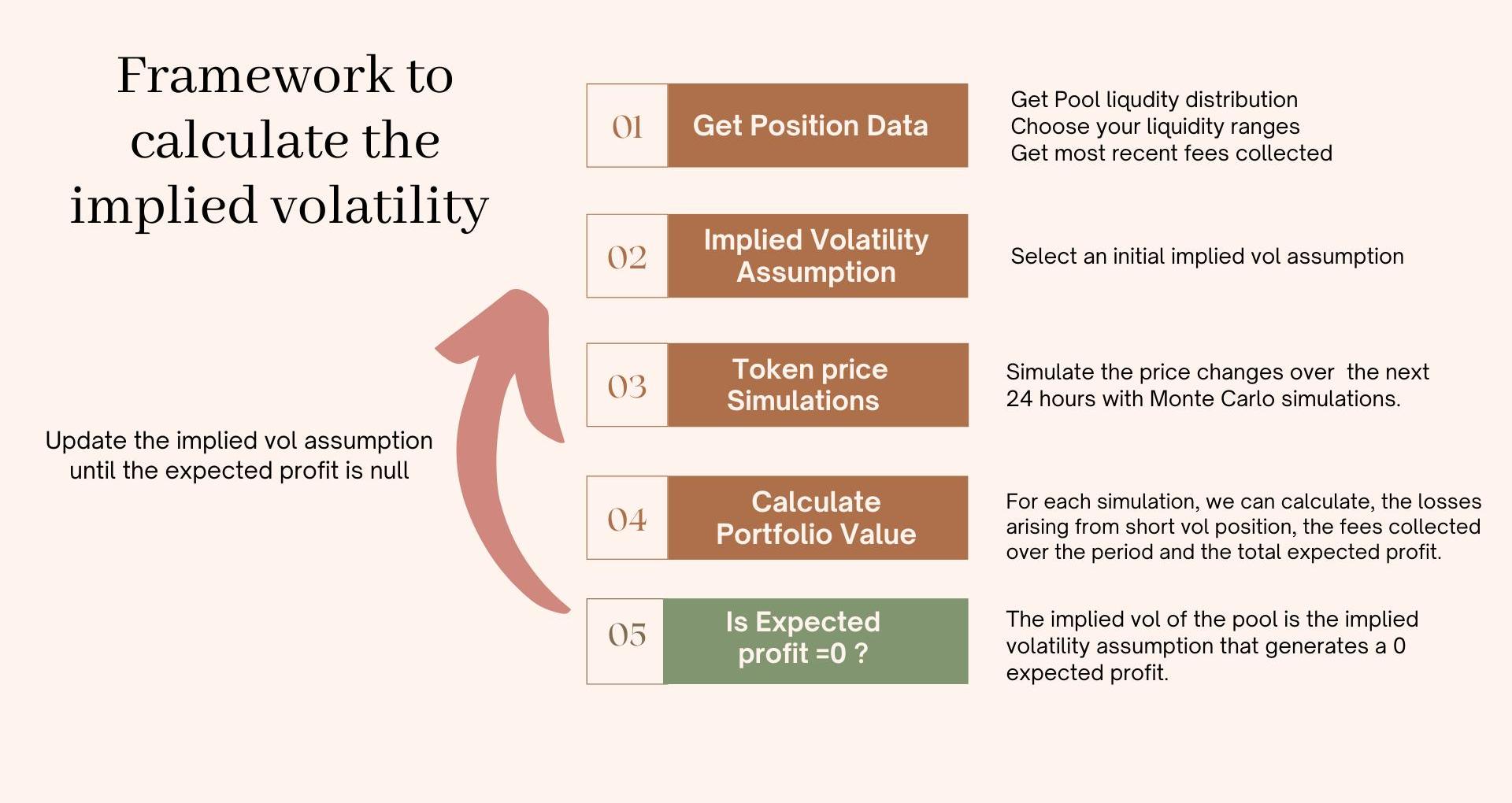

給定某個代幣LP頭寸及其特征,可以計算出LP頭寸所承擔的隱含波動率指標。

庫幣合約平臺KuMEX模擬環境升級完成 支持USDT結算合約:據庫幣KuCoin交易所消息,庫幣合約平臺KuMEX 模擬環境(Sandbox)已于3月20日完成停機升級維護。據悉,升級后KuMEX 模擬環境(Sandbox)專業版和API已支持USDT結算的比特幣永續合約(Beta版)。此前,庫幣CEO Johnny Lyu曾透露,KuMEX USDT正向合約將于近期上線。[2020/3/20]

隱含波動率指標是通過對交易對價格的蒙特卡洛模擬計算出來的。資金池隱含的代幣波動率是指在LP頭寸中產生0預期收益的資產波動率。

值得注意的是,我們可以把這個過程倒過來,即為該交易對設置隱含資產波動率假設,并取消隱含費用。

由于資金池中的流動性分布會隨著時間變化,因此在短時間內進行蒙特卡洛模擬是有意義的。我們將為此建模練習選擇一個24小時的窗口。

應用到USDC/WETH池

USDC/WETH是UniswapV3中最大的資金池之一,有超過2億美元的TVL。我們使用Thegraph提取流動性分布。大部分的流動性集中在WETH的1800-2400價格范圍內。隨著價格從當前水平下跌,流動性開始緩慢下降。隨著價格進一步下跌,我們應該期望收取更多的費用。因為我們將占到資金池更高的份額。隨著WETH的升值,我們收取的費用將減少。

動態 | 東京工業大學教授開發公鏈模擬器SimBlock:據Crypto Watch 6月28日消息報道,日本東京工業大學準教授首藤一幸的研究小組及服務器安全研究中心開發了模擬器“SimBlock”,可將公鏈的網絡動作在PC上進行實驗,并驗證性能和安全性。[2019/6/28]

6月26日USDC/WETH流動性分配

我們還需要為資金池設置每日費用假設。從下圖看出,最近每日交易量遠遠低于2億美元。樂觀看待,假設每天有2億美元的交易量,這應該轉化為整個流動資金池的60萬費用。假定TVL為2.35億美元,這意味著年利率為93%。

USDC/WETH流動性池歷史交易量

使用上述框架和費用假設,我們將計算出3個不同流動性范圍的隱含波動率:

與當前價格相比的±1.2%范圍

與當前價格相比±4.8%的范圍

與當前價格相比±9.6%的范圍

我們的框架非常靈活,可以適應任何流動性范圍。選擇這三個范圍是為了說明隱含波動率不會隨著流動性范圍的變化而發生重大變化。

在±1.2%范圍內波動的是99%的隱含波動率

在±4.8%范圍內波動的是100.5%的隱含波動率

在±9.6%范圍內波動的是107%的隱含波動率

即使使用我們對費用的樂觀假設,這三個池頭寸的隱含波動率也低于ETH看跌期權的122%水平。在實踐中,費用預計會低得多,導致隱含波動率也低很多。人們可能會說,隱含波動率曲線有偏差。因此,更廣的流動性范圍應該對應更高的隱含波動率,使LP投資的吸引力更低。可參考,1650daily看跌期權

Deribit交易所的定價是152%的隱含波動率。

基于120%的隱含波動率和60萬的日費,我們可以預期3個池子的每日損失如下:

±1.2%范圍:-1.1%如果費用太低,狹窄的流動性范圍會像杠桿交易一樣損害你的利益

±4.8%范圍:-0.83%

±9.6%范圍:-0.5%

現在,讓我們把問題反過來,假設隱含波動率為120%,計算收支平衡所需的每日費用。±9.6%的區間池需要80萬的日成交量才能有預期的正收益,這是目前成交量的2倍。或者說,我們需要將所提供的流動性減半。

已經看到USDC/WETH有太多的資金,而且交易量不足以彌補ETH的隱含波動性。但對于Uniswap上的所有貨幣對來說,情況也是如此嗎?

篩選有吸引力的LPs

快速篩選有吸引力的資金池,最好方法是計算代幣對的預期費用和實現波動率之間的比率。TheGraph再次作為可拉出所有資金池數據的方便工具。一個好的經驗法則是,費用APY必須至少是我們提供流動性的貨幣對的隱含波動率的0.9倍。如果有很大一部分TVL不以當前市場價格提供流動性,情況可能會有所不同。在我們USDC/WETH的例子中,大部分流動性集中在當前市場價格之上,所以池子APY低估了我們可以賺取的費用。

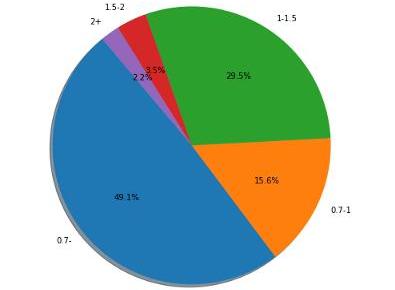

下圖按照不同池子的APY/已實現波動率對UniswapTVL進行細分。可以看到,約2/3的TVL被鎖定在預期APY低于隱含對波動率的資金池中。只有1/3的鎖定資金有預期正收益。

根據APY/Volatility比率對UniswapV3TVL進行細分

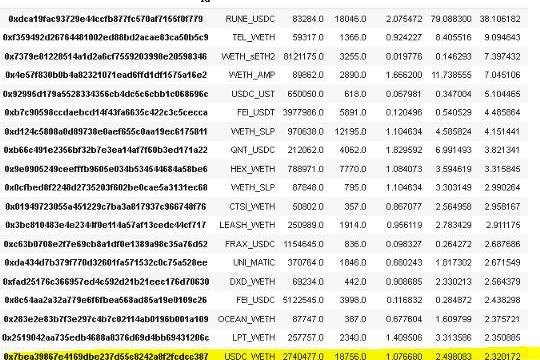

根據費用/成交量比率的前20最佳資金池如下所示。這些池子的規模相當小,最多只有幾百萬美元的資產。他們的回報將受到更高gas費和資金池新進者風險的影響。此外,其中許多涉及信譽較差的小幣種,如FEI,FRAX...

基于APY/vol劃分的最具吸引力的收益農耕池子

你還會注意到列表中的USDC/WETH池。這不是我們之前分析過的資金池,而是有1%交易費的資金池。它的TVL要小得多。這證明標準的Uniswap費用并不總是最理想的收益農耕選擇。

結論

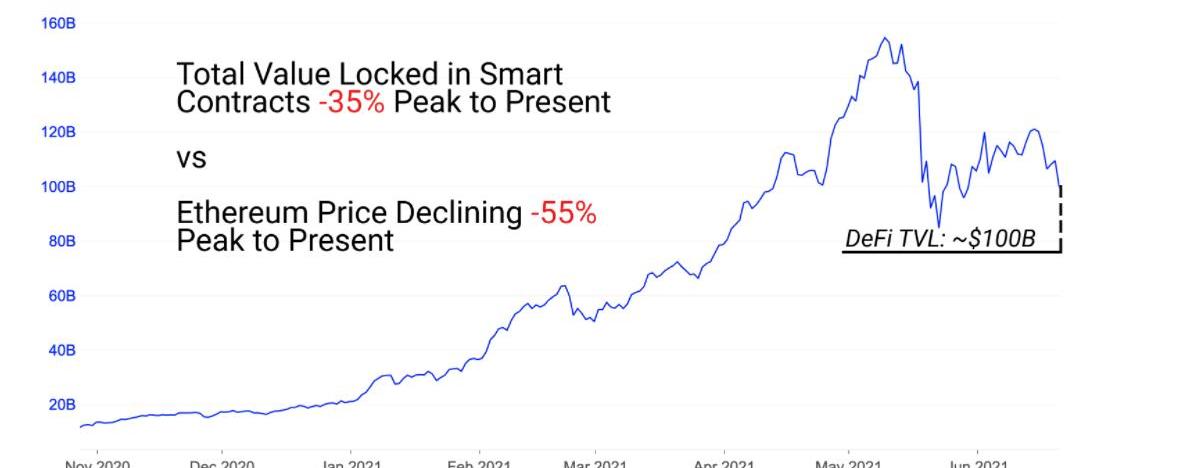

Uniswap成了自己成功的受害者。正如LukePosey和glassnode在其最近的文章中指出,鎖定在DeFi平臺上的TVL的表現優于以太坊和其他加密代幣。

來源:Glassnode

這就造成了流動性提供者對費用更激勵的競爭。此外,交易所的激增和新的Uniswap費用等級費用產生了負面影響,從而對收益農耕策略的盈利也產生了負面影響。

毫無疑問,比特幣是加密貨幣的統治者。然而,盡管比特幣作為數字黃金取得了成功,但在其目前的狀態下,它只是用于持有.

1900/1/1 0:00:00風物長宜放眼量。 現下市場被多方力量壓制,正當是我們靜下心來學習,看清遠方的高山,為以后的道路清掃腳下沙礫的時候。賺錢需要契機,但持續的賺錢需要知識,學習永不止步.

1900/1/1 0:00:00一直以來,加密世界就像一片原始的原始森林,既有埋在密林深處的財富,也有藏匿其間的陷阱。6月29日,BSC上的機槍池項目MerlinLab遭遇所謂的“黑客攻擊”,項目方隨即宣布關閉項目并開始拋售項.

1900/1/1 0:00:00原文標題:《AGuidetoUnderstandingETHasanInvestment》原文作者:KevinHu、CeliaWan資產估值一直是被投資者廣泛討論的話題.

1900/1/1 0:00:00撰文:BenGiove,Bankless撰稿人傳奇投資者、嬰兒潮一代的沃倫·巴菲特(WarrenBuffet)有一句名言:“短期來看,市場是一臺投票機,但長期來看,它是一臺稱重機.

1900/1/1 0:00:00金色財經區塊鏈7月3日訊?比特幣市場似乎出現了一些復蘇跡象,過去幾周以來,比特幣價格一路從63,000美元跌至40,000美元以下,雖然現在仍然沒有突破這一關鍵阻力位.

1900/1/1 0:00:00