BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD+1.06%

XRP/HKD+1.06%以太坊于2015年7月首次上線,其去中心化應用程序(dApps)的生態系統多年來取得了驚人的發展。0x的第一個場外交易市場于2017年推出。Uniswap于2018年11月首次部署。YearnFinance于2020年進行了空投。去中心化金融(DeFi)是一個不斷發展的行業,回想起來,其增長似乎不可避免。

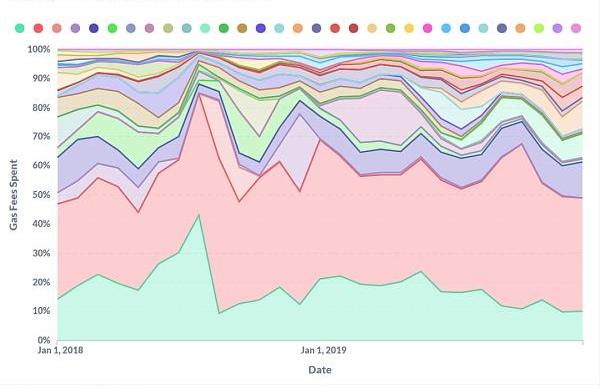

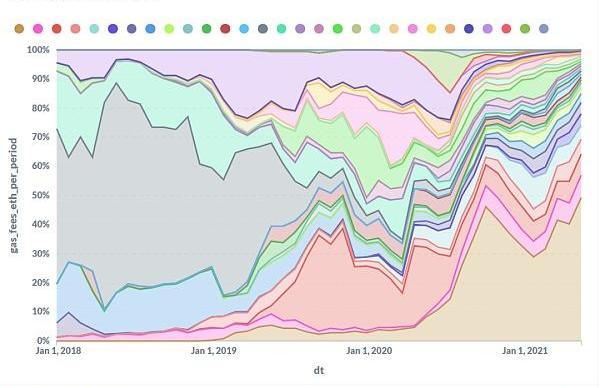

與任何具有競爭產品的經濟體一樣,各協議的市場影響力起起落落,不斷創新,形成了我們現在看到的DeFi格局。DeFi的歷史可能是主觀的,但以太坊區塊鏈不是。在這篇研究文章中,我們通過數據講述了以太坊的故事以及此類協議的發展。在這里,我們通過繪制圖表展示了從2018年到今天在以太坊上花費的總gas費用,以四周為周期累計。

從2018年到2019年,以太坊上的交易活動相當少。每個月的總gas費消耗幾乎不超過40,000ETH。從2020年開始,交易活動開始頻繁,并且gas消耗呈拋物線狀的走勢,在2020年9月左右的四周內達到了650,000ETH的峰值。那是以太坊的價格仍為400美元。時間過得真快!

BTC最近活躍2年以上的供應百分比達歷史新高:金色財經報道,據Glassnode數據顯示,BTC最近活躍2年以上的供應百分比達到歷史新高,數額為52.948%。[2023/4/8 13:51:33]

我們通過分析各個協議實體花費的總gas費的百分比來仔細觀察數據。在本文中,我們想要研究最熱門的30個gas消耗實體在過去時間里消耗gas的比例。

在一段時間內所消耗的gas費是許多因素共同作用的函數:有多少用戶在與智能合約進行交互、執行該函數的計算強度以及當時的總gas價格。

在我們深入討論之前:我們必須注意到,2018年至2019年以太坊的格局與現在的格局非常不同。2018年至2019年活躍的大量合約如今已不再使用。我們可以在此對2018年至2019年期間的前30個gas消耗者進行排序,以便進一步了解。

除了實體之外,我還在數據圖表中匯總了代幣合約消耗的總gas,這一組一直占以太坊鏈上交易活動的10%左右。2018年的許多合約都是龐氏騙局和賭博游戲,其中很大一部分來自中國。以LastWinner為例,這個游戲基于一個簡單的機制:用戶將ETH存入合約中,直到達到某個ETH上限。最后一個存入ETH的人將贏得池里全部ETH。大家可以查看2018年年中的活動高峰期。

Illuvium: Zero私人測試開啟,已向Illuvium Land持有者開放:據官方推特,RPG鏈游Illuvium宣布其移動和桌面配套游戲Illuvium: Zero已開放Windows、Mac和Android設備的下載,持有 Illuvium Land NFT的用戶可以進入游戲進行私人測試。

Illuvium表示,在Alpha測試開始后的6至8周之后,所有玩家數據都會重置,第0賽季將結束。在此期間獲得的物品和燃料不會延續到第1賽季及以后。

此前去年6月份消息,Illuvium通過土地銷售籌集7200萬美元。[2023/1/6 10:58:15]

下表顯示的數據更加有趣:展示了排名前30的實體消耗gas的相對比例。

通過這些數據,我們可以講述每年的有趣故事。讓我們從2018年開始吧。

2018:去中心化的種子

0x首先去掉中間商。許多人以為Uniswap是首個誕生的去中心化交易所,但使用智能合約的去信任交易所的歷史可以追溯到更早的時候。2017年,最初的DEX模型試圖模仿中心化交易所的訂單簿模型,但它們的計算量大且速度慢,以至于無法使用。2017年7月,0x部署了一種用于鏈上交易的訂單結算方法。

Crypto.com:全球加密貨幣持有者已突破 4 億,SBT 用例將是明年市場驅動力:12月29日消息,加密貨幣交易平臺Crypto.com發布文章《2022年回顧與2023年展望》。文中指出,截至2022年11月,全球加密貨幣所有者數量突破4億大關,達到4.02億,月均采用率增長2.9%,預計2023年該指標數據將達到6~8億。

此外,Crypto.com預計未來一年內將會出現AAA級區塊鏈游戲,靈魂綁定Token(SBT)用例也將增加,并成為另一個市場驅動力。[2022/12/29 22:14:41]

它曾被稱為0xOTC,因為該模型確實如此。當人們在場外交易市場做交易時,1、價格發現僅發生在兩方之間;2、談判在沒有保證報價的情況下發生(我可以隨時撤銷,但在公開市場上,我下的訂單可以立即被接受)。用戶會在推特等社交媒體平臺上發布鏈下訂單,但通過0x在鏈上結算。2018年,0x日交易額為400萬美元。

Bancor成為用戶首選的DEX。Bancor在2018年8月發布的一篇博客文章中提到了自動做市商的想法,并完全顛覆了訂單簿式市場的想法。在Bancor上,所有代幣都可以與BNT配對,這種做法一直持續到今天。相比之下,Uniswap上允許所有代幣對進行交易。

Celsius受到Customer.io數據泄露事件的影響:金色財經報道,據該公司稱,Celsius一家供應商的一名員工將一份客戶電子郵件列表泄露給了“第三方不良行為者”。這家加密貨幣貸方周四在一封電子郵件中表示,它受到了同樣影響 OpenSea的 Customer.io 數據泄露事件的打擊。?該公司表示,盡管Celsius不認為其客戶面臨“任何高風險”,但它確實將數據泄露視為“嚴重違反供應商-客戶關系”,并已聯系有關當局。根據該公司的更新,其他五名 Customer.io 客戶在 OpenSea 之外受到影響。

Celsius電子郵件稱,Customer.io最初在 6 月 30 日表示Celsius 數據沒有受到影響。然而,7月8日,該公司警告說,Celsius 客戶電子郵件列表實際上已被泄露,盡管Celsius 在發現事件后立即刪除了 Customer.io 持有的所有數據。[2022/7/29 2:45:16]

Kyber留下了它的印記。Kyber本質上促進各方以去中心化的方式獲取以及貢獻流動性。它本身不是一個DEX,而是專注于整合來源不同的資金池,包括DEX和中心化做市商。把它想象成一個通用的Uniswap路由器!這種流動性為支付網絡等實體所利用,這在當時是真正開創性的。

灰度首席法務官:灰度正在積極準備與SEC的訴訟:金色財經消息,灰度首席法務官Craig Salm表示,灰度(Grayscale)正在積極準備與美國證券交易委員會(SEC)的訴訟。Grayscale首席法務官Craig Salm說,該公司及其律師正在撰寫他們的訴訟要點,以便在他們起訴美國證券交易委員會(SEC)的案件中向上訴法院提交。

灰度(Grayscale)對監管機構的論點進行了反擊,認為反復拒絕可能違反行政程序法(APA),因為SEC已經批準了多個比特幣期貨ETF。根據現貨比特幣ETF支持者的說法,在現貨市場發現的任何操縱行為都會影響到期貨市場,使得SEC愿意批準期貨產品而不批準現貨產品的做法不一致。(Theblock)[2022/7/21 2:27:44]

2019:新的金融經濟

Chainlink逐漸成為DeFi的軀干。Chainlink于2017年首次上線,它將外部以及鏈下數據安全地連接至以太坊智能合約。人們沒有意識到預言機對于合成產品和邊際產品來說是多么地重要。BZx為其保證金交易平臺引入了Chainlink的預言機,Synthetix也立即集成Chainlink,為真實世界的資產提供價格流。Decrypt甚至在5月發布了Chainlink集成的規范列表。

另一個預言機服務是Tellor,其使用量在10月份有過短暫的激增。截至2021年,Chainlink在以太坊上的gas費使用份額一直保持在4%以上。

高級的交易功能開始萌芽。dydx最初負責借貸市場,后來開始開發一項保證金交易功能,其杠桿率可達4倍,用戶界面也很美觀。沒有任何產品要比它更接近CEX的用戶體驗了。

Synthetix找到了自己的定位。現在很少有人知道Synthetix最初叫做Havven,并且當時是被設計成類似于Maker的穩定幣協議。大家可以看看gas圖表,這些年里Maker幾乎占統治地位。隨后,Synthetix開始為合成加密貨幣以及逆價值資產創建市場,截至7月,其交易額達到6000萬美元。

合成資產的利潤開始疊加。--CompoundV2于5月以全新的面貌推出。多年來,Compound的貨幣市場幾乎沒有變化,但其穩定的gas吞吐量(1.5-5%)證明了其設計的可持續性。毫不奇怪,你會發現在過去的幾年里,借貸協議的gas消耗比DEX的更少。

2020:更多明星項目出現

Uniswap主導著AMM(自動做市商)市場。Uniswap于2018年11月首次推出,但其交易量于2019年2月正式超過Bancor的交易量。雖然兩者都采用50/50流動性提供的模式,但Uniswap更節省gas以及對用戶更加友好。Uniswap還允許用戶在其平臺無需許可地發布資產,使其與更龐大的DeFi生態系統更好地組合。以下節選自2019年的一篇博客文章:

我們的代幣在Bancor上發布了幾個月后才改用Uniswap。在Bancor上發布代幣的過程是這樣的:我們先聯系Bancor團隊,并與他們合作將ETH和我們等量的代幣轉移到Bancor團隊提供的地址中。Bancor團隊還要求我們在設置期間轉移不少于6萬美元的ETH,用于提供流動性。從我們決定將代幣發布Bancor上到Bancor上出現我們代幣的流動性,整個和Bancor團隊協調的過程花了一到兩天。相比之下,創建一個Uniswap合約的過程很簡單,只需填寫一份簡短的表格并點擊一個按鈕。為合約添加流動性的過程同樣如此簡單。這個過程只花了一兩分鐘,并且我們不需要聯系Uniswap團隊,也沒有對合約應添加多少流動性的硬性要求。

1inch隆重登場。1inch可能是2020年增長最快的DeFi協議,它在8月才開始種子輪融資,隨后在11月其gas消耗量就占據了總gas消耗量的6%。它提供了一種DEX聚合服務,將訂單通過不同的流動性池進行分割和傳送,以找到最節省成本的交易。去年年底,1inch向用戶進行了追溯空投,并且其gas消耗量在12月占總消耗量的10%。

Forsage火爆起來--十分突然。這在當時很讓人費解。Forsage顯然要求用戶支付ETH來使用該平臺,并承諾為他們為他們推薦的每個人支付ETH。就像傳銷。這個項目似乎現在還在運行。

DeFi用戶追崇Yearn。如果沒有談論到YearnFinance的YFI空投,以太坊的歷史是不完整的。這個“無價值的治理代幣”在7天內價格翻了35倍。自2020年以來,Yearn一直走在DeFi的前沿,其增長結構和形式為當今一些新出的協議指明方向。

2021及未來

Tether和Centre的交易占了以太坊網絡交易活動的很大一部分--它們的gas消耗量目前占總消耗量的12%。這是統計轉移進出以太坊的資產數量的一個很好的途徑,因為gas用于鑄造和銷毀USDT和USDC。

WrappedETH合約(以太坊DeFi的支柱)仍然被廣泛使用。WETH在當時是一個非常具有革命性的想法。代幣化的以太坊可以用作抵押品、交易手段以及其他代幣的定價基準。WETH是DeFi樂高的其中一個例子,它滿足了用戶的需求、被廣泛使用并且很穩定。哦對,它沒有治理代幣!

一個鮮活的產品生態系統:一系列swap協議目前在以太坊網絡上各占據自己的份額--雖然Uniswap還是占主導地位。Nansen追蹤了至少94個DEX協議--每個協議都有自己的特點和價值主張。自今年年初以來,以太坊上就部署了280多萬個合約。到目前為止,已經部署了19.8萬個ERC20合約。

你也為這個網絡的交易量做出了貢獻。到目前為止,你所進行的每一次swap、質押、存款、提款以及鑄造代幣,都記錄在了以太坊區塊鏈上。你是以太坊森林的參與者,這個森林將繼續擴張、變化及繁榮。你猜我們接下來會遇到什么?

來源|?www.nansen.ai

作者|?LingYoungLoon

Tags:GAS以太坊ETHANCGASC幣以太坊交易所在哪下載Liquid Staked ETHGlitter Finance

在我國全面推行綠色可持續發展,努力實現“雙碳”目標的今天,占據全球比特幣挖礦市場半壁江山的中國挖礦產業因為高耗能問題,受到了從中央到地方的全面嚴打.

1900/1/1 0:00:00編者按:5月31日,中國人民大學重陽金融研究院高級研究員、北京航空航天大學教授,清華長江講座教授,北航數字社會與區塊鏈實驗室主任蔡維德.

1900/1/1 0:00:00原文標題:《比特幣是投機工具,壟斷現象不僅僅存在于螞蟻集團……央行副行長范一飛還透露了哪些信息》“壟斷現象其實不僅僅存在于螞蟻集團一家,對螞蟻集團采取的措施,也會推行到其他的支付服務市場主體.

1900/1/1 0:00:00以太坊正在經歷其有史以來最大的升級,這是以太坊持有者和用戶瘋狂釋放價值的開始。倫敦硬分叉如何有效地將以太坊作為區塊鏈和投資。我們將看看以太坊以及一些將為投資者和用戶帶來難以置信的價值的升級.

1900/1/1 0:00:00概要 1.Nightfall3是原Nightfall協議的新版本,該協議于2019年發布。2.該協議結合了零知識證明(ZKP)和OptimisticRollup.

1900/1/1 0:00:00NFT效用開始達到頂峰。NFT開始從數字資產走向實體資產,對NFT市場的需求變得不可或缺。對NFT的興趣已經廣泛增加,來自綜合社區的人們開始向加密世界進軍,專注于NFT.

1900/1/1 0:00:00