BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+1.13%

LTC/HKD+1.13% ADA/HKD+1.02%

ADA/HKD+1.02% SOL/HKD+0.67%

SOL/HKD+0.67% XRP/HKD+0.66%

XRP/HKD+0.66%去中心化交易(DEXs)等協議極大地改善了DeFi的用戶體驗。例如,用戶可以訪問Uniswap應用,通過幾次點擊提交一筆交易,從而將一種Token兌換為以太坊上的其他任何一種Token。此時,用戶耐心地等待(或瘋狂地刷新etherscan)交易的確認,但好奇的用戶可能會問自己,在這段等待的時間內,區塊鏈更深層內部到底發生了什么?

DeFi應用可能會向用戶顯示一條看似無害的信息,比如“請稍等,您的交易正在被確認……”,但實際上,交易已經進入了所謂的「黑暗森林」,在那里,實體(比如搶跑機器人)試圖利用各種方法從這些交易中獲取利潤,而交易只能無助地等待被打包進即將到來的區塊中。?

上文提及的「實體」往往是機器人,通常被稱為「Keepers」。這些機器人被配置為根據廣播到網絡中的交易嗅出利潤機會。由于區塊鏈的開放式和無須許可的屬性,任何人都可以扮演「Keeper」的角色,通過解析交易和根據檢測到的利潤機會采取行動。例如,在不同交易所之間的價格套利為「Keepers」提供了潛在的利潤,當然前提是該套利中包含的多筆交易都被按需求執行。區塊空間會在用戶和Keepers之間進行拍賣,這將普通用戶發起的交易與Keepers發起的交易放在了同一個競爭舞臺上。這導致了網絡擁堵,且推高了網絡的Gas價格,因為在這場競爭區塊空間的競價戰中,Keepers往往為了使自己的交易被及時確認而愿意出價更高的Gas費用,這是以太坊網絡「最優Gas費競拍」(PriorityGasAuction,簡稱?PGA)?機制的一個典型例子。

一般來說,通過管理哪些交易以何種順序被打包進區塊而捕獲的價值被稱為「礦工可提取價值」?(MEV,即MinerExtractablevalue),盡管當前一些人建議將之重命名為「最大可提取價值」(MaximumExtractablevalue)。這里描述的「價值」與擁有對交易進行排序和審查以打包進任何給定區塊的「能力」是密不可分的,因此可以將范圍擴大至包括?PoS網絡中的區塊生產者?(而不僅僅是?PoW礦工擁有這種能力)。?

雖然當前有許多專注于MEV的研究,但仍然存在一個實際的問題,即MEV如何被捕獲并以怎樣的方式在網絡中的不同參與方(包括用戶、其他協議、keepers和礦工)之間進行分配。?

比特幣重新站上50000美元/枚,跌幅收窄至3.1%:行情顯示,比特幣重新站上50000美元/枚,跌幅收窄至3.1%,此前一度跌超8%。[2021/4/23 20:52:17]

KeeperDAO?旨在解決這一挑戰,該協議的立場是,MEV應該與普通用戶共享,因為他們是MEV的最初來源。本文將試圖進一步探索KeeperDAO協議為實現此目標而采用的機制。?

對抗競爭性的Keepers?

在執行套利和清算策略的時候,整個以太坊網絡中的Keepers機器人之間通常是彼此獨立運行的。由于這些套利和清算交易都是有利可圖的,因此keepers之間存在競爭關系。Keepers幾乎沒有什么辦法來保證自己能夠捕獲這些利潤,因此它們往往僅通過增加支付給礦工的交易費,希望自己的交易能夠被選中和打包進下一個新區塊。自然而然地,Keepers之間會競相出價,不斷地提交包含更高交易費的交易,這是以它們能夠捕獲的潛在利潤為代價的。?

現在讓我們假設這樣一個場景,即這些Keepers之間會相互協調。為了更好地說明這一點,我們假設網絡中只有2個Keepers:如果這兩個Keepers同意不通過競價的方式來協調,那么它們從每個MEV機會中捕獲的利潤都要比它們之間彼此競爭的情況下更多。理想情況是,這種「非競爭性」的協議將在鏈上進行管理,而且也不會引入任何中心化的一方來作為協議的執行者。KeeperDAO的愿景正是提供這一場景:在鏈上維護Keeper「非競爭性」的協議并允許Keepers相互監督。?

KeeperDAO協議于2020年7月在以太坊上正式推出。當時,該協議以一個ETH流動性池為中心,該流動性池為keepers提供了捕獲MEV所需的前期資金。自那以來,KeeperDAO增加了流動性池的數量,并引入了本地協議代幣ROOK。KeeperDAO還著眼于利用協議集成?(比如將未被Keepers使用的流動性將被分配至其他收益最高的DeFi協議中,比如Yearn機槍池),并通過增加「隱藏游戲」(HidingGame)和「協調游戲」(CoordinationGame)來進一步發展該協議。下文中我們將首先來看看KeeperDAO的隱藏游戲以及它如何利用KeeperDAO協議中的keepers。

美國國稅局計劃對加密資產問題進行重新定位:美國國稅局(IRS)計劃在2020年的1040號表“美國個人所得稅申報表”上采取措施,使納稅人更難避免申報其加密貨幣資產。該表格將要求所有回國人員回答一年中是否交易過任何加密資產。據悉,這個問題此前已包含在2019年的表格中,但被放置在相關文件一部分中,并非所有回國人員都必須填寫。稅法專家表示,如果納稅人勾選“否”框,但后來被發現沒有說實話,這個表格將使國稅局更容易贏得案件。(coindesk)[2020/9/25]

隱藏游戲

隱藏游戲(HidingGame)是KeeperDAO系統的關鍵部分。在較高的層面上,隱藏游戲被設計為允許用戶通過專門的KeeperDAO合約來路由流動性,這些合約僅允許與被KeeperDAO協議列入白名單的keepers?進行交互。KeeperDAO協議通過一個稱為「HidingBook」的鏈下虛擬交易池來傳輸隱藏游戲中的交易,而只有白名單keepers才能執行這些訂單。值得注意的是,「HidingBook」的API是開放的,任何感興趣的人都可以訪問;但是,重要的是,KeeperDAO協議維護了keepers白名單,從而提供了必要的驗證來防止非白名單的keepers參與進來。?

我們來看看一筆通過KeeperDAO的隱藏游戲進行路由的交易:當用戶通過KeeperDAO發布一個限價訂單時,白名單keepers會針對這筆訂單尋找套利機會。假設某個keeper找到了執行該筆訂單的套利機會,那么由此獲得的套利利潤的一部分將以協議原生代幣ROOK的形式共享給該用戶。這樣一來,KeeperDAO上的交易員就不會因為被搶跑或者遭遇三明治夾擊而蒙受全部損失,相反,交易員通過該這個隱藏游戲來路由自己的訂單,從而使自己從套利中獲益,因為交易員將以ROOK代幣的形式獲得一部分由keepers從套利中獲得的利潤。

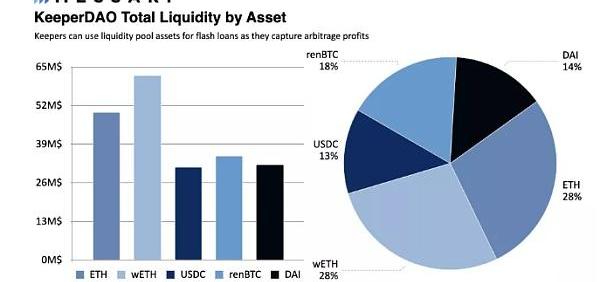

俗話說,天下沒有免費的午餐;套利機會需要本金。這一事實將我們帶入KeeperDAO系統的另一個關鍵組件:流動性提供者(LPs)。例如,一個跨越多個DEXs的套利機會可能需要大量的前期資本?(比如完成該套利需要大量的穩定幣USDC)以及顯然還有執行該套利中包含的交易需要支付的?Gas費用?(以ETH計價)。KeeperDAO目前擁有ETH、WETH、renBTC、USDC和DAI這?5個流動性池。?

哥倫比亞監管機構已經被敦促重新起草加密立法:近日,哥倫比亞監管機構已經被敦促重新起草加密立法。該媒體報道稱,由哥倫比亞加密公司和區塊鏈行業負責人組成的咨詢集團,要求監管機構放棄早在2018年制定的計劃。該咨詢集團稱,這些計劃已經過時,需要進行新的討論。(Criptonoticias)[2020/6/28]

這些流動性池充當了閃電貸資金池,keepers可以利用這些池中的資金來為它們的MEV捕獲策略提供資金。keepers將按照它們返還給協議的利潤來獲得一定比例的報酬(以?ROOK代幣的形式支付);流動性提供者(LPs)在存入流動性之后,會獲得該流動性池的kTokens(比如kUSDC),這些kTokens代表了LPs在該流動性池的份額。LPs獲得的報酬與keepers類似:LPs獲得的?ROOK代幣獎勵與他們在該流動性池中的份額成比例。?

?上圖:KeeperDAO協議中的各個流動性池中的資金總價值(單位:百萬美元),數據截至2021年6月27日。

最新的ROOK獎勵周期開始于5月初,對于新發行的ROOK代幣獎勵,其中20%分配給LPs,30%分配給隱藏游戲,50%分配給一個稱為「kCompound」的新功能?(我們將在下文對此進行詳細介紹)。這個確切的分配百分比可能發生變化,并隨著KeeperDAO協議逐漸去中心化,最終這個分配百分比將由ROOK持有者控制。

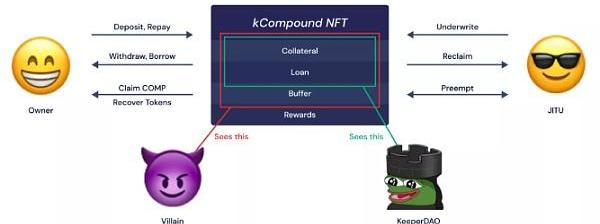

隱藏游戲的第二階段被稱為「kCompound」,于今年4月宣布推出。對于在Compound或者Aave等DeFi借貸平臺上進行貸款的用戶來說,可能非常清楚清算帶來的痛苦,而kCompound正是KeeperDAO開發的一個解決方案,旨在減輕這些清算帶來的打擊:用戶的貸款頭寸將由KeeperDAO的「JITU」(全稱為Just-In-TimeUnderwriter)?監控以使該頭寸在一段時間內保持健康,JITU能夠利用流動性池中的資金來實現這一目標。KeeperDAO協議實現的kCompound可被視為借貸協議Compound的包裝版本。如前所述,KeeperDAO開發了一個專門的貸款承銷人JITU?來負責監控kCompound貸款頭寸。當用戶的抵押品價值下降至接近潛在的清算條件時,JITU將往用戶的貸款頭寸中增加抵押品作為“緩沖”,這些被增加的抵押品來自KeeperDAO的流動性池。

動態 | 谷歌已允許MetaMask重新上架Google Play應用商店:以太坊輕錢包MetaMask官方發推稱,谷歌已允許MetaMask移動應用重新上架Google Play(安卓)應用商店。[2020/1/2]

上圖:KeeperDAO的kCompound功能示意圖。圖源:?KeeperDAOMedium

這項服務緩解了用戶的短期流動性需求,直到他們可以用額外的抵押品補充自己的貸款頭寸。如果用戶不能提供必要的抵押品,則該頭寸將由白名單keepers進行清算;但是,由于該頭寸是通過kCompound路由的,因此?keepers的清算所得利潤的一部分將返還給被清算的用戶?(也即kCompound借款人實際上會獲得自己的借款頭寸被清算時產生的一部分利潤)。KeeperDAO團隊在設計kCompound產品時采用了一種有趣的方式,即用戶的頭寸將作為NFT?(ERC-721代幣)?的形式。

這種NFT形式允許這些頭寸能夠輕松地在不同的地址之間轉移,并維持了與其他協議的可組合性。最近,KeeperDAO項目宣布將推進kCompouond產品的一個擴展版本,稱為「HidingVaults」,為用戶提供了一種機制來聚合不同借貸協議的頭寸。借款人將能夠聚合來自其他借貸協議的頭寸?(可能支持的其他借貸協議包括Aave和CreamFinance),將這些頭寸聚合成一枚HidingVaultNFT代幣。KeeperDAO預計將在7月初推出這個產品迭代。

ROOK的分配&代幣經濟學

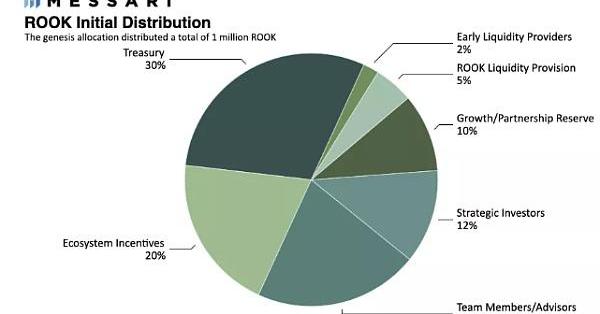

KeeperDAO協議的原生代幣ROOK是作為一種治理代幣,ROOK有著一個持續性的季度增發時間表。最初的1,000,000ROOK代幣已經被鑄造和分配,分配情況如下圖所示。值得注意的是,這些分配都不存在強制的鎖定期。

微信區塊鏈小程序重新上線,服務費3元起:微信區塊鏈小程序“小協議”今日已重新上線,程序頁面顯示出,寫入區塊鏈需要支付礦工費用,費用和字數正相關,服務費3元起步。微信官方表示,小協議是真正的去中心化技術,甲乙雙方確認協議后,小協議將構造簽名,將協議內容寫入以太網絡中。并且小協議是通過微信ID認證,每一個微信用戶,在小協議中都有一個唯一且固定的身份ID,這個ID關聯到具體的微信用戶的聯系電話,身份證號,銀行卡。[2018/5/10]

?上圖:最初的1,000,000ROOK代幣的分配情況

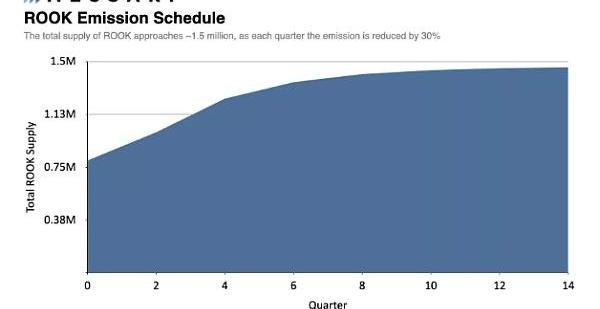

上圖中的「EcosystemIncentives」分配是指將ROOK分配給流動性提供者(LPs)和該協議生態中的keepers。之后從?2020年11月開始的這一季度共發放了200,000ROOK,其中30%分配給了流動性提供者(LPs),剩余的70%全部分配給了Keepers。ROOK代幣的持續性季度分配(也即增發新的ROOK代幣)由兩個參數決定:衰減系數?(decayfactor)和上一季度發行的ROOK總量。目前的衰減系數被設定為70%,也即當前這一季度的ROOK發行量將是上一季度ROOK發行總量的70%。

?上圖:ROOK代幣的季度發行計劃:根據70%的衰減系數,每個季度的ROOK發行量將比上一季度減少30%,最終ROOK的總供應量將接近150萬左右。

這種發行計劃創造了一系列不斷減少的發行量,并給予了ROOK代幣一個?1,466,666的自然供應上限。ROOK發行的第二個季度已經在2021年2月份結束,該季度共計發行了140,000ROOK,其中30%分配給了LPs,70%分配給了那些通過「隱藏游戲」來路由交易的交易員。

KeeperDAO的Treasury

如前所述,KeeperDAO中的keepers可以自由地使用KeeperDAO流動性池中的資金來捕獲MEV機會,只要它們把借來的資金歸還給協議。通過KeeperDAO進行交易的DeFi用戶也可以獲得一部分由keepers捕獲的利潤,協議會以ROOK代幣的形式獎勵給用戶。

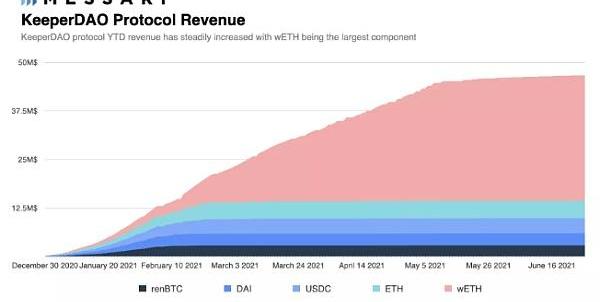

上圖:KeeperDAO協議中各個流動性池的收入增長情況。

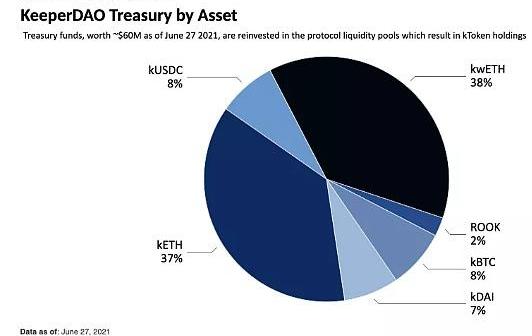

重要的是,這些MEV利潤的一部分將被發送至KeeperDAO的「Treasury」(協議金庫)中。這意味著,隨著參與進來的keepers的盈利能力的提升,Treasury也將增長。截止6月27日,KeeperDAO的?Treasury中共計有600億美元,這些資金的組成方式如下圖所示:

隨著KeeperDAO的進一步發展,「隱藏游戲」與MEV機會的結合應該能夠為KeeperDAO協議創造一個不斷增長的資金收入。隨著該協議逐步去中心化,ROOK代幣持有者將在Treasury的管理中扮演扮演越來越重要的角色。

KeeperDAO-未來之路

如上所述的「隱藏游戲」創建了一個環境,在這個環境中,keepers可以捕獲MEV并將利潤返回到KeeperDAO的生態系統中。這個系統的受益者之一是keepers自己,keepers之間仍然存在著潛在的同盟關系。目前,KeeperDAO的「隱藏游戲」只有一個keeper,但該協議已經計劃增加keeper的數量。屆時,要如何阻止這些keepers參與PGA(最優Gas費競價)以捕獲套利利潤呢?

這一問題將我們引入了目前尚未實現的「CoordinationGame」(協調游戲)。簡單來說,?從keepers的角度來講,CoordinationGame的目標是確保參與進來的keepers要比它們不參與進來更加有利可圖。

KeeperDAO?將創建一個時間表,其中設置了keepers參與捕獲MEV機會的順序。該時間表根據每個keeper針對其鏈上身份所抵押的ROOK代幣數量而構建,且該時間表會每100個區塊更新一次。如果這些keepers確定了某個keeper不按順序來競爭,那么它們將通過投票的方式將該keeper從時間表中移除。每個keeper的業績表現都是由其返回給流動性池的利潤以及為此支付的?Gas費用來衡量,這是一個重要的指標,因為該指標控制了被抵押的ROOK在keepers之間的流動:表現不佳的keepers將會有一部分其抵押的ROOK代幣轉移給其他表現出色的keepers。

為何keeper支付的gas費用也對每個keeper的表現產生積極的影響,這可能并不明顯。從理論上來說,這將激勵keepers與KeeperDAO生態系統之外的其他keepers機器人進行競爭,同時也激勵keepers加入KeeperDAO系統以避免PGA競價。隨著KeeperDAO協議的推進,并最終實現「CoordinationGame」,看看keepers之間將有著何種動態將是一件有趣的事情。

除了「HidingGame」(隱藏游戲)和「CoordinationGame」(協調游戲)?之外,「IncentiveGame」(激勵游戲)是KeeperDAO將部署的終極項目。廣義上來說,該項目將圍繞著?ROOK代幣持有者對協議利潤的管理以及ROOK代幣的分配。KeeperDAO最近宣布了該項目,希望在未來幾周內通過進一步的去中心化來實現這些目標。作為協議去中心化的一部分,ROOK代幣持有者應該能夠在未來的產品和協議Treasury金庫的管理方面扮演更重要的角色。

KeeperDAO在最近宣布的路線圖中包含了一個有趣的激勵機制,用于推動「HidingGame」的進一步使用。具體來說就是,集成「HidingGame」的其他協議將有資格按照其貢獻的交易量來獲得一定比例的ROOK代幣獎勵。這應該會擴大其可用性,讓更多的DeFi用戶參與使用「HidingGame」,同時也允許其他協議增加自身收益的多樣性。

L2擴容方案&以太坊轉向PoS對于MEV的影響

MEV將如何隨著以太坊自身網絡的發展而演變,這是一個值得考慮的問題。要知道,被提取的MEV價值正在迅速增長,自2021年初以來,累計被提取的MEV價值超過了7.64億美元。但是,這種MEV的舞臺一直是在PoW以太坊鏈上。隨著ZK-Rollups和OptimisticRollups的部署,哪些實體將從MEV中獲益?以太坊轉向PoS之后將如何影響MEV?

最終,人們的共識似乎是,只要區塊鏈中存在擁有特權的角色?(比如PoW中擁有對交易進行排序的礦工),那么MEV也將一直存在。Rollup定序器?(sequencers)?將很可能在決定交易的執行順序上發揮很大的作用,因此MEV可能會從礦工轉向定序器。隨著以太坊轉向PoS共識,驗證者?(validators)將成為網絡的區塊生產者,因此它們將很可能擁有對交易進行排序的特權。無論如何,隨著MEV的進一步研究,我們將會發現更復雜的MEV機會。

總而言之,隨著諸多擴容方案的持續實施和以太坊共識算法本身的變化,KeeperDAO將繼續通過協調MEV捕獲者,并在keepers、用戶和其他DeFi協議之間共享捕獲的利潤,繼續將自己定位為DeFi生態系統中的關鍵部分。

注:本文出自《HowtoDeFi:Advanced》第Ⅳ部分第13章。作者包括LuciusFang,BenjaminHor,ErinaAzmi以及KhorWinWin.

1900/1/1 0:00:00今天,我們先從一則真實的故事講起。昨日臨近晌午,打開微信,看到一位粉絲的留言,大致描述是自己收到一條所謂的來自某交易平臺的短信,提醒自己賬號有問題,要求登錄更改密碼啥的,而這位粉絲剛從睡夢中醒來.

1900/1/1 0:00:00狗狗幣創始人之一比利-馬庫斯上月底宣布將重返加密貨幣領域。但另一位創始人杰克遜-帕爾默周三罕見地重返社交媒體,對加密技術發表了一些嚴厲的批評,并誓言此生再不會踏足幣圈半步.

1900/1/1 0:00:002021年一季度標志著期待已久的生態系統戰爭的開始。隨著加密市場繼續吸引主流關注,新出現的散戶參與者將以太坊的Gas費用推至歷史新高.

1900/1/1 0:00:00又一個夏天,又是Compound,歷史會重演嗎?北京時間7月5日,GoldBeechCapital創始人NoahGoldberg披露稱.

1900/1/1 0:00:00隨著比特幣、以太幣、狗狗幣等加密貨幣被媒體持續炒熱,不少看客在毫無基礎的情況下瘋狂涌入加密貨幣世界,加上監管的缺位和加密貨幣的匿名性,催生了詐騙者肆意行騙的環境,據《華爾街日報》報道.

1900/1/1 0:00:00