BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD+1.36%

LTC/HKD+1.36% ADA/HKD+1.55%

ADA/HKD+1.55% SOL/HKD-0.86%

SOL/HKD-0.86% XRP/HKD+1.77%

XRP/HKD+1.77%經過近一年周期的發展,DeFi逐漸進入沉穩發展狀態,其已經不止一次的被認為是挑戰傳統金融邏輯的勁敵,且一輪又一輪的創新還在不斷演進,如現階段明星DeFi協議Compound和Aave正在緊鑼密鼓的推出面向機構用戶的產品,這也就是為什么在市場整體放緩的行情下,DeFi仍舊經受住了考驗,總體鎖倉量目前已經突破820億美金,行情呈上揚趨勢。

要知道,在去年DeFi熱潮剛剛興起的時候,市場的反應充滿“懷疑”、“激進”、“炒作”的情緒,不真實感彌漫傳播,但僅用一年時間DeFi項目方和交易體量便突飛猛進,高倍快進速度證明了它的價值所在。值此DeFi瘋狂生長一年的時刻,我們有必要回頭看看小火苗剛剛燃起時的DeFi是什么樣的。

DeFi是什么?急迫式探索和搶灘

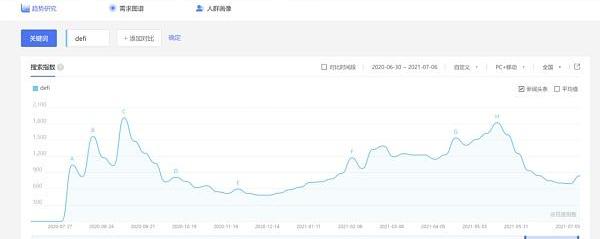

將時間定位在2020年的6月到7月的時間內,敲下DeFi詞條。置于搜索列表上方的的話題聚焦在“DeFi到底是什么”,此刻可以發現人們急于了解關于DeFi的科普性內容,DeFi百度搜索指數急劇上升。當時,關于DeFi的定義是自己掌握私鑰,以數字貨幣為主題的金融業務。但這種定義還略顯單薄。透過現象,人們對于DeFi的好奇其實并不在于內容本身,因為它早已不再是一個新鮮的話題,而是暴漲背后的財富密碼是什么,人們非常急于在熱潮早期入局以分羹紅利。

《福布斯》發布2021全球億萬富豪榜,馬斯克從去年的第31位飆升至第2位:4月6日消息,今天,《福布斯》正式公布第35期全球億萬富豪榜,即將成為亞馬遜前首席執行官的杰夫·貝索斯連續第四年蟬聯今年的富豪榜榜首。埃隆·馬斯克從去年的第31位飆升至第2位。酩悅·軒尼詩-路易·威登集團的伯納德·阿爾諾仍排在第3位,緊隨其后的是排名第4的比爾·蓋茨。今年排名前五的是Facebook的馬克·扎克伯格。這是20多年來沃倫·巴菲特首次未能躋身富豪榜前五位。(福布斯)[2021/4/6 19:51:28]

動態 | 報告:今年加密貨幣基金發行數量不到去年的一半:總部位于舊金山的加密貨幣基金研究公司(Crypto Fund Research)表示,今年加密貨幣基金發行數量不到去年的一半。2019年北美共閉關了38個加密貨幣基金,歐洲關閉了23個,亞太地區關閉了14個,其他地區關閉了3個。[2019/12/4]

隨著Fomo情緒推動至高潮,當時的一些理性派也表達了自己的觀點。他們認為:雖然我們認為DeFi確實能帶起一輪局部性小牛市,甚至有可能成為下一輪大牛市的啟動引擎,但是也就僅此而已了。想要寄希望于DeFi來改造、革新乃至顛覆金融行業,目前道路尚遠,修行尚淺。且文中已經客觀的分析了DeFi所面臨的性能瓶頸、安全風險以及CeFi阻隔等現階段依然面臨的問題。更直白的批評聲音稱DeFi就是套利游戲,演繹了人性的貪婪和資本永不眠。

動態 | 以去年的流量計算 比特幣賭場Freebitco.in是全球第三大互聯網平臺:根據營銷數據公司SEMrush上周發布的一項研究結果顯示,以去年的全球流量計算,比特幣賭場Freebitco.in是全球第三大互聯網平臺。SEMrush數據顯示,從2018年8月到2019年7月,平均每個月有超過4100萬人在Freebitco.in上下注。這個數字僅次于墨西哥在線賭場Caliente.mx(7150萬次)以及BET365(1.943億次)。(Decrypt)[2019/11/3]

MaKerDAO和Compound領銜熱潮DeFi領漲大盤

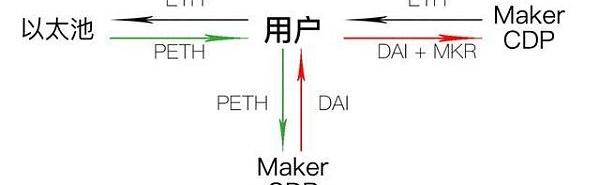

在當時,MakerDAO和Compound引燃了DeFi流行。基于以太坊的去中心化自動抵押貸款平臺MakerDAO誕生并與2017年上線主網,開啟了DeFi的先河。當時的邏輯就是MakerDAO的用戶可以將自己手中的ETH打入以太池以獲得PETH,之后將PETH打入Maker智能合約CDP中獲得DAI,然后將DAI+系統的穩定費MKR打入Maker智能合約CDP取回ETH。

動態 | Tendmicro調查顯示針對虛擬貨幣的網絡攻擊為去年的2.4倍:9月3日,日本Tendmicro公司發表一份名為“2018年上半年安全綜述:針對云時代認證信息的網絡釣魚詐騙事件激增”的調查報告,該報告分析了日本國內外安全趨勢。報告顯示,今年上半年,日本遭遇網絡釣魚詐騙的互聯網用戶已達歷史新高,達29002247件,約為去年的2.7倍。此外,該報告稱,針對虛擬貨幣的網絡攻擊也變得異常活躍。今年上半年,全球進行虛擬貨幣挖掘的“虛擬貨幣礦工”相關攻擊的檢測數量為784,146件,為去年同期的2.4倍,而日本國內檢測出的數量也超過去年下半年達到410,5036件。[2018/9/4]

另一個DeFi項目Compound突然燃爆幣圈,一度超越Maker,成為DeFi市值最高項目。當時的報道稱,Compound6月15日正式上線代幣COMP,一推出就受到市場熱捧,其發行價格約為18.5美元,到6月21日已突破380美元大關,漲幅超20倍。這種看漲行情令當時的交易所異常興奮,紛紛表達要發展更加安全和高性能的DeFi生態服務。當然,最快速反應的當屬交易所頭部。

Coinbase透露去年的收入高達10億美元:在本周發布給股東的信息中,Coinbase透露去年的收入為10億美元,每天的收入達到驚人的274萬美元,即每分鐘2000美元。Coinbase雖然不是世界上最大的交易所,但它卻是最知名的,且在加密貨幣行業中占有重要地位。[2018/1/24]

除以上兩者,比較代表性的還有Synthetix、Curve和Balancer。Synthetix項目利用交易的合成資產,比如sBTC、sETH、sUSD等,Synthetix基金會將SNX代幣通脹的一部分定向發給的流動性提供者:ETHUniswap資金池。sETH/ETH資金池一度增長到2,400萬美元,在當時開辟了冷啟動激勵浪潮。Curve則幫助用戶在不同的穩定幣之間切換并尋找收益最大化,在6月的存款增長了近三倍,日均交易額曾一度達到6000萬美元峰值,是之前平均水平的30倍。被稱為能超越Uniswap的最大勁敵Balancer,一個月的流動性從1990萬美元漲至1.3億美元,漲幅超過6倍,交易量一度攀升到DEX的第三位,僅次于Uniswap和Curve。總之,當時的DeFi創造了一波又一波的造富神話,具備十足的吸金力。

通過Debank的數據圖表可以看出,從6月份開始,DeFi數據一改平平無奇的流量走勢,呈現上漲信號,且這種上漲是持續性增長的,進而接連喚醒了整個DeFi市場的潛在力量,由此引燃DeFiSummer的爆發。據報道,當時DeFi新項目如雨后春筍般涌現,DeFi項目總市值超過60億美元,較兩個月之前的總市值漲幅超600%。

對“流動性挖礦”保持懷疑

DeFi的熱潮源起流動性挖礦,這一詞在當時還是非常具有探討性的。鑒于之前有很多“挖礦”玩法成為過眼云煙,那么,當時“流動性挖礦”的出現也就背負了很多的“懷疑論”,關于這一新興玩法,是否具有更好的市場契合度和未來性被廣泛討論,當時的流動性挖礦可謂破冰前行,以Compound開啟流動性挖礦暴漲行情為引擎,帶動了Balancer、Curve、Bancor、Thorchain、mStable、bzx、Kava等在整個DeFi領域的挖礦迅速蔓延。在當時,Uniswap已經成為DEX的龍頭,但遠沒有Bancor和Banlancer的曝光度高。誰也沒想到,之后Swap系飛速發展,已經成為DeFi領域發展最快的一系。

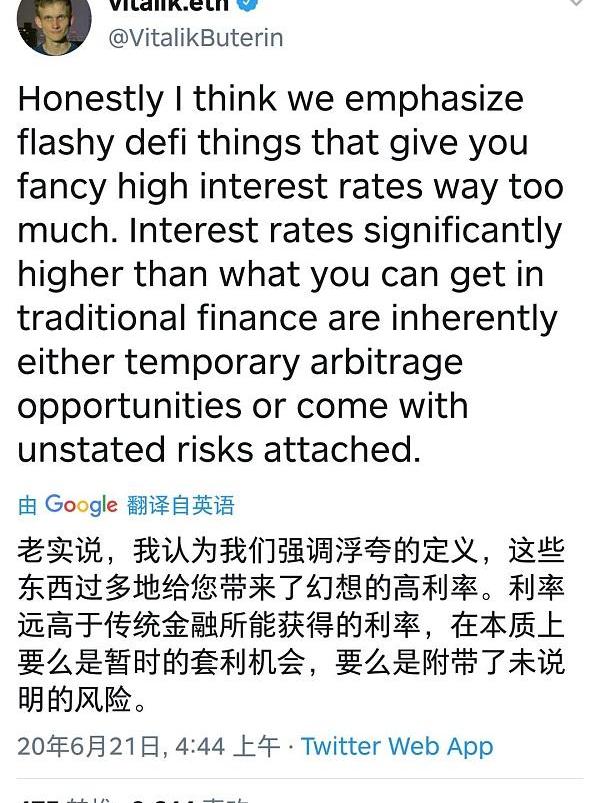

其實,當時很多業界大佬低估了DeFi的市場潛力,最為代表的就是V神,他表示,很多浮華的東西是非常令人興奮的,但這是短期的,長期看DeFi利率不可能比傳統金融最佳利率高出1%以上。可能V神也沒想到,DeFi爆火讓其網絡Gas費飆升,競爭者急于分羹市場,一場史無前例的去中心化金融革命竟然如此勢不可擋,催生一批又一批的新鮮物種、新奇技術不斷涌現。

走過風靡一夏的躁動,如今的DeFi早不是一年前的樣子,但我們也應該客觀認識到,現在的DeFi仍然是稚嫩的,分布式金融理念的滲透和普及還相對小眾,擠泡沫還需時間,而DeFi本身更大的創新顛覆還遠未到來。隨著公鏈性能、協議更新、創新玩法的層層推進,DeFi的未來必定擁有遠超當下不可預測的精彩。

Tags:EFIDEFDEFIETHRamp DeFiPieDAO DEFI Small CapEVAL DEFIETH代表什么

“在人類的面前有兩條路:一條向外,通往星辰大海,一條對內,通往虛擬現實。” ---劉慈欣 元宇宙的虛擬地產:“風口上的豬”歡迎來到這個由代碼、像素、仿真形象創造的虛擬世界:這里是光怪陸離、是故障.

1900/1/1 0:00:00ETH2.0面臨的最大挑戰是克服區塊鏈不可能三角問題,即任何單個項目都難以同時實現、去中心化、可擴展性和安全性.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:743.12億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:35.

1900/1/1 0:00:00如果以13年牛市為例,啟動點不以這一輪牛市的最低點算起,而是以后面這輪牛市持續拉升的主升浪啟動前的最后一次調整低點算起,上方頂點以本輪牛市的最高點為結束點,可以發現這一輪牛市中期的大調整.

1900/1/1 0:00:002021年7月9日,SushiSwap發布2021年二季度項目進展報告,回顧了2021年二季度的進展并展望了三季度的路線圖.

1900/1/1 0:00:00中國人民銀行副行長范一飛表示,各種所謂的“穩定幣”已經成為投機性工具,也存在威脅金融安全和社會穩定的潛在風險,成為一些洗錢和非法經濟活動的支付工具.

1900/1/1 0:00:00