BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD+0.02%

ADA/HKD+0.02% SOL/HKD+2.06%

SOL/HKD+2.06% XRP/HKD+0.56%

XRP/HKD+0.56%用戶在以太坊區塊鏈中發現的主要用例之一就是無需中介即可在加密資產之間進行兌換的能力。去中心化交易所或DEX是用于此活動的平臺。它們可以概括為一類應用程序,允許您使用其池中可用的流動性將ETH或任何代幣交換為其他代幣。

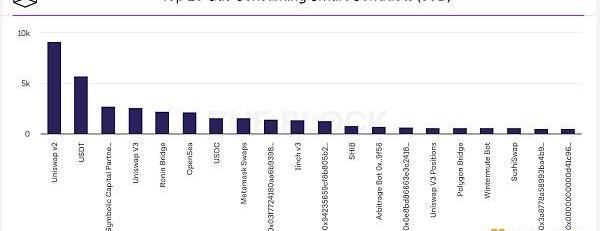

DEX代表了以太坊上最廣泛的gas消耗應用。根據TheBlock的統計,與代幣兌換相關的合約是消耗區塊鏈資源最多的合約之一。

盡管這些系統具有無需許可的性質、驚人的數量和無可爭議的成功,但在鏈上進行操作成本高昂,對某些用戶來說是一種負擔。兌換成本可以分解為幾個不同的成本要素:

價格影響

流動性提供商費用

滑點

底層區塊鏈的交易費用

了解這些成本對于資本效率至關重要,并且如果做出正確選擇,用戶或可節省數千美元。

DEX中有幾個可供用戶選擇的協議應用,它們提供相同的代幣兌換核心服務。本文旨在根據體驗對它們進行對比,也就是使用市場上可用的不同DEX時的交易費用成本。

為什么交易和DEX之間的gas成本會有所不同?

任何鏈上操作都需要根據它消耗的計算資源量來定價。在以太坊網絡中,gas是用于衡量用于執行每個特定操作的計算工作量的單位,并直接影響交易成本。由于每個協議采取不同的方法并且需要執行不同的函數來進行交換,因此每個交易/協議的消耗也不同。

韓國央行行長:CBDC將減少對比特幣的需求:韓國央行行長李柱烈表示,當央行發行的數字貨幣引入后,對比特幣和其他加密貨幣作為支付手段的需求將會減少。[2021/3/27 19:21:51]

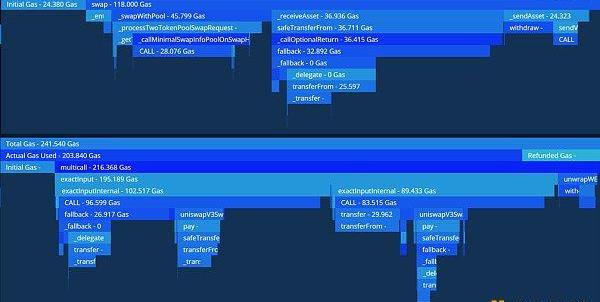

一筆交易可以調用任意數量的函數并與許多不同的智能合約進行交互。下面,我們可以看到使用Tenderly提供的工具進行的兩筆不同交易的gas消耗明細。如您所見,第二筆交易最終比第一筆交易多花費了70%的gas。

兩筆一般兌換交易所消耗Gas的細節

比較法

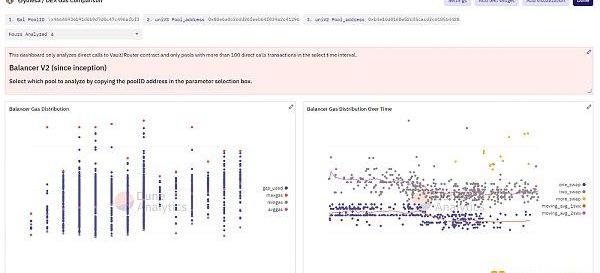

每個DEX都有其執行兌換的方法,但可以在它們之間確定一些模式。為了比較不同DEX之間兌換的gas成本,每種都選擇了一個代表。UniswapV2代表了傳統的恒定產品池,UniswapV3引入了集中流動性池。Curve采用了混合和自定義曲線池;BalancerV2采用了加權池。對于他們中的每一個,都設置了一個Dune儀表板:

Balancer:https://duneanalytics.com/yulesa/Balancer-Gas

Curve:https://duneanalytics.com/yulesa/Curve-Gas-Usage?

UniswapV2:https://duneanalytics.com/yulesa/Uniswap-V2-Gas-Usage?

動態 | 美國法院駁回United American針對比特大陸的訴訟:金色財經報道,本周一,美國佛羅里達州南部地區法院法官Chris McAliley駁回了United American Corp針對比特大陸及Kraken的訴訟,這意味著原告可以提交案件的修正版本。據悉,該案原告指控包括比特大陸、比特大陸聯合創始人吳忌寒、Kraken、Kraken創始人Jesse Powell和Roger Ver在內的比特幣現金支持者在2018年的硬分叉中操縱了BCH的價格,從而創造了BSV。對此,Roger Ver表示,修改后的投訴不太可能改變爭議的最終結果,他認為原告基本上已經敗訴。[2020/2/6]

UniswapV3:https://duneanalytics.com/yulesa/Uniswap-V3-Gas-Usage

儀表板允許通過在選擇框中輸入池地址來單獨檢查每個池。它還有一個事務表來過濾異常值以進行更詳細的調查。

DEXgas對比儀表板

在分析一個協議的多個池時,只有超過100筆交易符合上述標準的池才會被繪制出來,以獲得更相關的結果。在分析與單個池交互的交易時,交易按兌換中涉及的跳轉次數進行分組。

動態 | Polkadot深度研究報告:架構設想錨定痛點?對比同類項目估值過高:TokenGazer發布Polkadot深度研究報告:Polkadot 創始團隊在區塊鏈開發和運營上有著豐富的經驗,對公鏈的局限和發展方向有著深刻的理解。基于此, Polkadot 的定位也非常明確,解決伸縮性和隔離性問題。Polkadot 采用異構多鏈的架構,解決該問題——平行鏈可以滿足在期上構建應用的特定需求,中繼鏈構建基礎層對平行鏈進行協調。

Polkadot 在經濟模型上的設計也相對合理。對驗證人、提名人、收集人、釣魚人的經濟激勵使得 Polkadot 的網絡完全能夠得到有效的維護。同時,該經濟模型下 DOT 有較多的使用場景,包括跨鏈交易手續費的支付、平行連插槽租用抵押、驗證者和提名者參共識機制時的抵押、去中心化治理中的選票等——多樣性的用途能夠對 DOT 形成較為穩定的價值支撐。但對比同類項目,Polkadot 12 億美金的估值或存在一定的高估。[2019/8/16]

涉及多次兌換的交易

兌換執行可以包裝在也執行其他代碼的事務中。為了排除這種影響,只分析了直接調用協議金庫/路由器合約的交易。此過濾器用于排除由DEX聚合器和合約路由的兌換交易,這些合約捆綁了多個會增加交易成本但與DEX協議本身無關的功能。

Balancer

動態 | 瑞士奢侈手表制造商宇舶對比特幣支付買家進行背景調查:據pocket-lint消息,此前,瑞士手表制造商宇舶(Hublot)推出比特幣十周年紀念版手表:BIG BANG MECA-10 P2P,只支持比特幣購買。最近,該公司稱已與香港公司OS Limited合作,以對買家進行背景調查。據悉,宇舶只生產了210款這樣的奢侈手表,因為現有只有2100萬枚比特幣。目前該公司已經收到了210多個購買申請,而每個申請都需要獲得批準,OS Limited將進行背景和反洗錢調查。[2018/11/9]

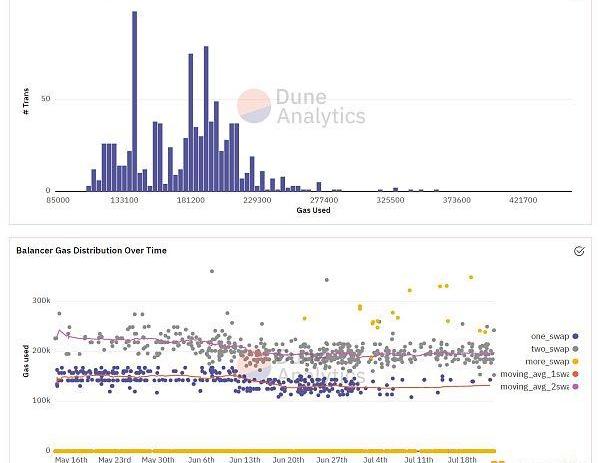

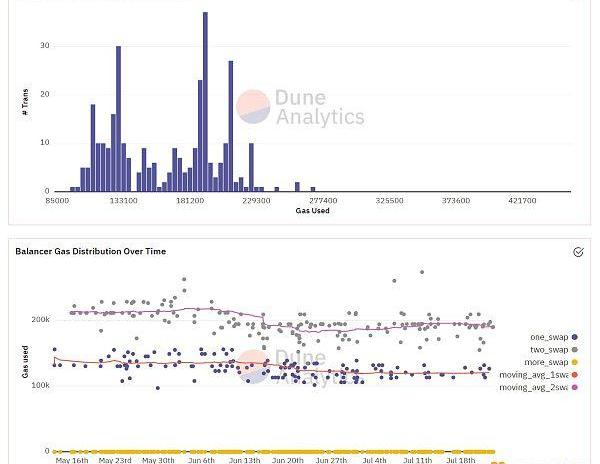

Balancer池分布

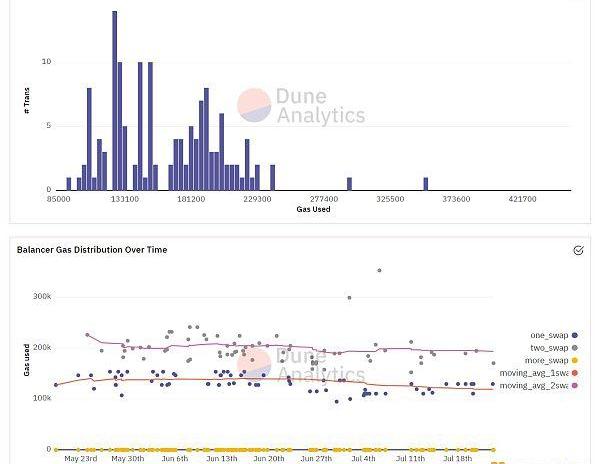

Balancer的大部分交易來自DEX聚合器應用程序,例如1inch、Metamask等。由于這些交易被排除在分析之外,這自然會減少可用的數據量。盡管如此,仍有14個池符合至少100個直接調用交易的標準。正如預期的那樣,當單獨評估每個池時,可以看到單跳交換和多跳兌換之間的顯著差異。另一項發現是,池中代幣的數量不會改變使用它的交易的gas支出。重要的是要記住,Balancer中的2代幣池可能會也可能不會充當預言機——如果它們這樣做了,當存儲價格數據的內存槽被初始化時,gas成本會更高一些。這可以在這些池的移動平均圖表上查看。請注意一旦所有內存插槽都已初始化,平均值是如何突然下降的。

John McAfee:對比特幣依然信心滿滿:2月2日,知名信息安全專家John McAfee通過推特重申他確實看好比特幣。在一次對比特幣到2020年末的價格預測中,他認為比特幣價格“將會達到50萬美元”。去年11月,他把對比特幣價格的預測提高到了100萬美元。然而,實際情況卻與他的預測價格相去甚遠,數字貨幣價格最高時接近2萬美元,之后比特幣以及整個數字貨幣市場自達到峰值以來一直在穩步下滑。這導致了人們對McAfee預測價格的質疑。雖然過去并不能代表未來,但整個數字貨幣市場可能會跟以前一樣復蘇。到那時就可以驗證John McAfee的價格預測是不是對的。[2018/2/4]

分別為LINK/WET、USDC/WETH和WBTC/WETH礦池分布

Curve

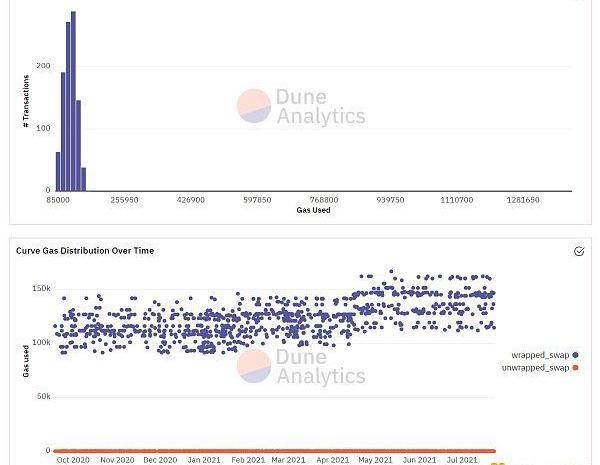

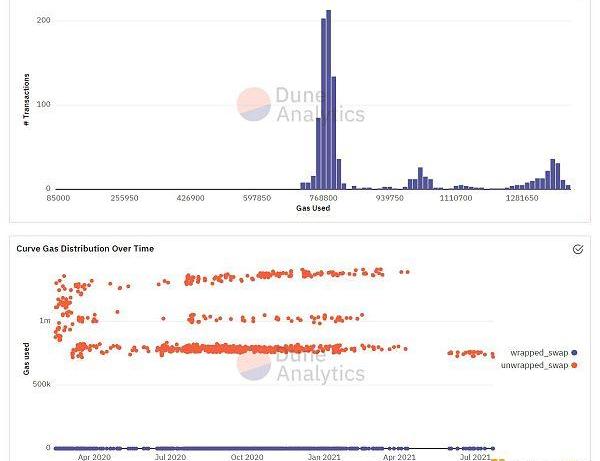

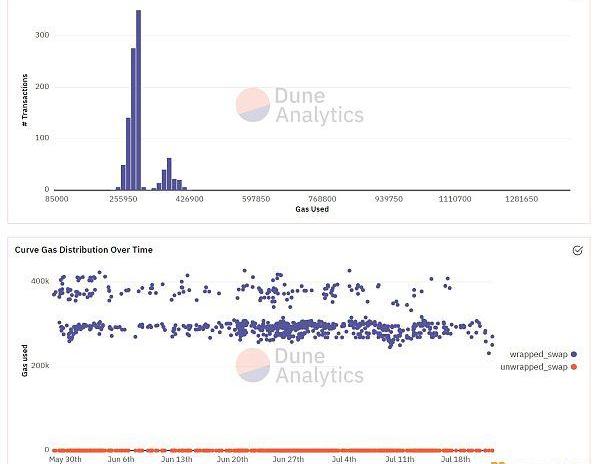

Curve池分布

從本文研究的DEX來看,Curve有一個獨特的機制,這使得這個對比有時會不平衡。每個Curve池都是為其資產定制的。

Curve顯示了所分析的DEX之間最顯著的gas消耗差異。這得到了部分解釋,因為Curve允許交換未封裝的代幣,如DAI或USDC,而這個池設計為不依賴其他協議IOU,如cDAI或yUSDC,并且封裝和拆包過程是交易的一部分。結果,雖然池中的資產積累了這些協議的好處,但它使兌換變得更加昂貴。

分別為3pool、renBTC和Tricrypto池分布

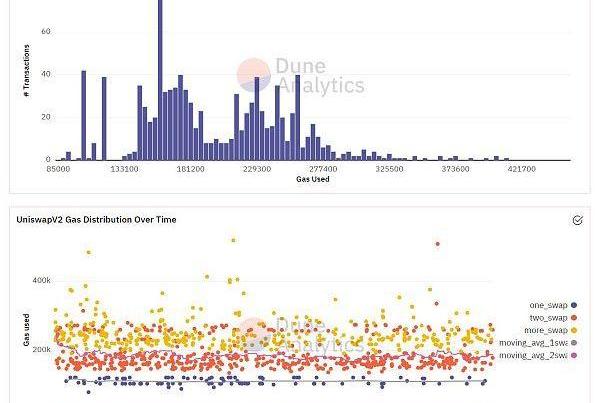

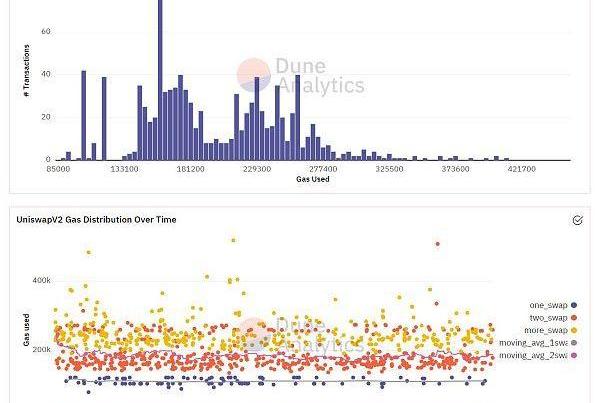

UniswapV2

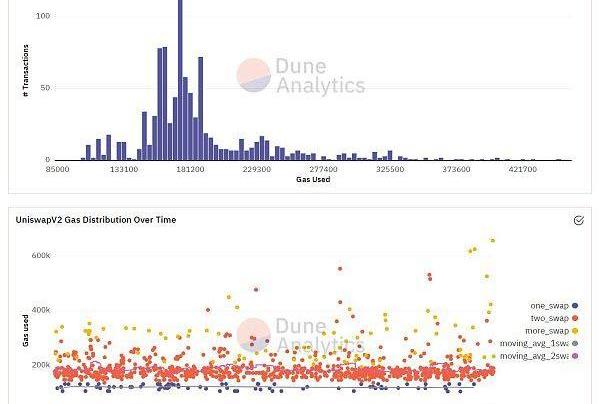

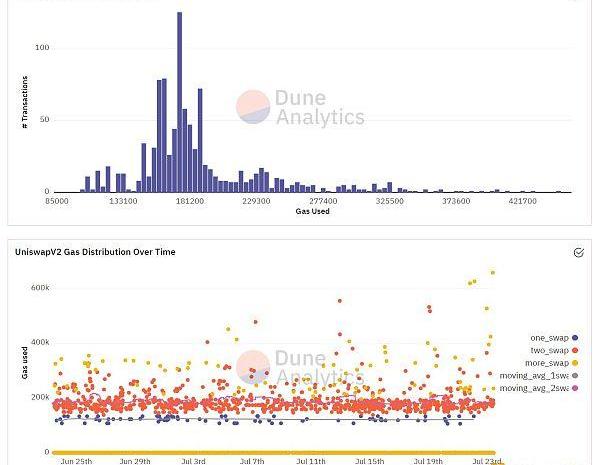

UniswapV2池分布

除了是此列表中最古老的協議外,UniswapV2還被廣泛采用。協議中已經創建了2500多個池,服務于資產的長尾。繪制上圖時施加了一些限制,但它們可以描繪協議中的gas成本。一些最受歡迎的代幣,例如穩定幣和BTC,廣泛用于ABC<->ETH<->WBTC等交易中的多跳交換。有時ABC轉賬是gas密集型的,會增加涉及這些流行代幣的交易中使用的平均gas。再一次,在調查每個池時,交易gas使用之間最顯著的差異可以分配給每筆交易進行的跳數。

分別為LINK/WET、USDC/WETH和WBTC/WETH池分布

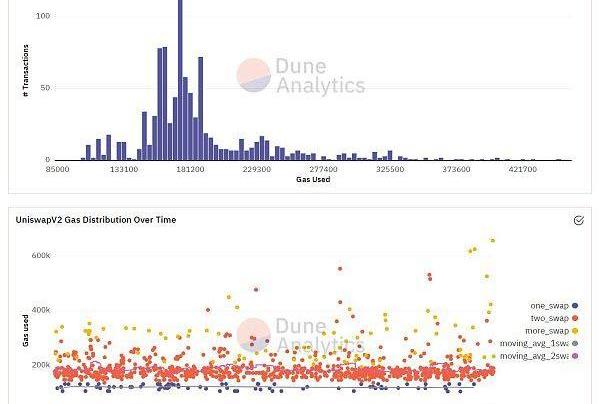

UniswapV3

UniswapV3池分布

Uniswap協議V3的最大擔憂之一是交換交易可能會花費更多的gas。UniswapV3兌換受其造成的價格影響。相對于可用流動性的訂單越高,它就越能推動價格跨刻度,離散的價格區間代表0.0001%的價格上漲或下跌,其中流動性需要調整。由于大多數交易對價格的影響相對較小,因此交易成本中位數與之前的版本一致。但是,在處理適度的流動性池時,用戶需要關注訂單對價格的影響。

分別為LINK/WET、USDC/WETH和WBTC/WETH池分布

對比協議

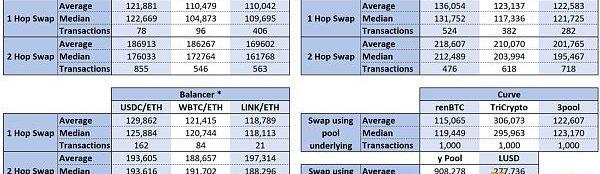

每個協議的gas成本

選擇了BalancerV2和UniswapV2和V3共有的三個對等池來進行詳細比較——USDC/WETH、WBTC/WETH和LINK/WETH。由于Curve的方法不同,因此選擇了它的一些池來融入圖片,但不會參與比較。

可以觀察到,3個DEX之間消耗的gas沒有顯著差異。觀察到的差異可能與為研究選擇的方法不精確有關。對于2次跳轉兌換,差異可歸因于交易中涉及的其中一個代幣合約中的轉移函數的二階效應。

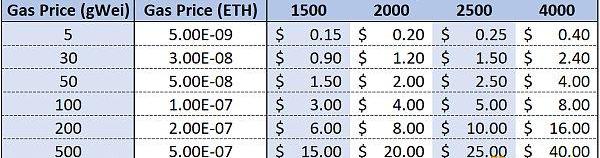

此外,這里有一個表格,計算成本、當前ETH價格和DEX之間觀察到的大致差異。從一個角度來看,在2000美元的ETH場景中,gas為50gWei,為WBTC/WETH2跳交換選擇UniswapV2而不是V3的差異將節省3.12美元。對于大于1040美元的訂單,典型的0.3%LP費用大于此差異。

不同場景的gas成本

結論

該研究表明,所分析的DEX之間沒有顯著差異。對交易使用的gas的最大影響是執行交換所必須進行的跳數。1跳和2跳交換之間的差異比DEX之間的差異更有意義。此外,根據交易規模,兌換成本的其他因素,如LP費用或滑點,可能會對總成本產生更顯著的影響。

盡管Curve在gas支出方面有一些非常有競爭力的池,但它的一些礦池是用底層協議IOU設計的,包裝和解包過程會顯著影響它們的掉期

本文作者:YuleSouzaAndrade

Tags:GASUNIDEXSWAPUniDexGasUniversal PickleRavendexDryCakeSwap

原文題目《揭穿常見的比特幣神話》注:本文最初發表時間為6月28日,譯者認為文章是對前段時間TheBWorld線上峰會的造勢。比特幣誕生12多年后,仍在努力獲得廣泛的機構認可.

1900/1/1 0:00:00在互聯網蓬勃快速發展中,網絡詐騙、虛假宣傳、隱私泄露、惡意營銷、數據造假等失信違法現象,不僅損害了網民利益,也給網絡治理帶來挑戰.

1900/1/1 0:00:00韓國財政部周一表示,將加緊打擊加密貨幣投資者和高收入者的逃稅行為,以尋求新的收入來彌補不斷上升的福利成本.

1900/1/1 0:00:00在加密貨幣的市值排行中,前十的幣種中已經有三種是穩定幣,它們分別是USDT、USDC、BUSD,均有美元進行抵押。即使是在市場表現較弱的情況下,穩定幣市場也能持續增長.

1900/1/1 0:00:00頭條 ▌特斯拉Q2財報:現持有比特幣價值為13億美元7月27日消息,美國當地時間本周一,特斯拉發布了二季度財報,其中顯示該公司沒有新增購買和拋售數字資產,當前持有比特幣的價值為13億美元.

1900/1/1 0:00:00亞馬遜內部一位匿名消息人士告訴倫敦商業報紙CityAM,亞馬遜計劃在2021年底之前接受比特幣(BTC)支付.

1900/1/1 0:00:00