BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD-1.18%

LTC/HKD-1.18% ADA/HKD-1.6%

ADA/HKD-1.6% SOL/HKD-2.22%

SOL/HKD-2.22% XRP/HKD-0.81%

XRP/HKD-0.81%作為DeFi領域的頭部去中心化交易所,Uniswap一騎絕塵,穩定占據Dex市場TOP1的席位。

在Uniswap之前,DEX里面仍然有多個挑戰者,唯有Uniswap獨創的AMM做市商顛覆業界,獲得了整體DEX市場份額的61%。

為什么Uniswap能做到如此成功,小編就Uniswap三個版本,從功能、特性、運行機制等方面全面解析,分析什么是AMM自動做市商?

UniswapV1證明了自動做市商的可能性

Uniswap是一種基于以太坊的協議,旨在促進ETH和ERC20代幣數字資產之間的自動兌換交易,在以太坊上自動提供流動性。它具有當前DeFi項目中最引人注目的去中心化、無須許可、不可停止等特性。

UniswapV1存在的問題

在實際的運行過程中,受制于以太坊吞吐量和速度的問題,Uniswap也遭遇過價格操縱的情況。

剛開始起階段,交易規模在整個加密世界還非常小,流動性深度不足,容易出現價格劇烈波動的情況。

NFT平臺Universe上線Marketplace測試版:金色財經消息,NFT平臺Universe上線Market place測試版,添加了如捆綁拍賣、分層拍賣、批量上市、地板價訂單等功能,最新收錄了Polymorphs、BoredApes和FlufWorld等系列NFT。該平臺目前僅支持ERC-721。[2022/3/25 14:18:06]

UniswapV2優化自動做市商

UniswapV2解決V1局限性

由于UniswapV1恒定乘積做市的機制局限,存在吞吐量、交易深度及攻擊者見縫插針等情況,市場行情容易出現劇烈波動等瞬時極端行情,UniswapV2決定改變這一點。

V2在繼續保持其去中心化的模式前提下,旨在提升價格操縱的成本和難度,主要做到以下兩方面的提升:

測定市場價格平衡

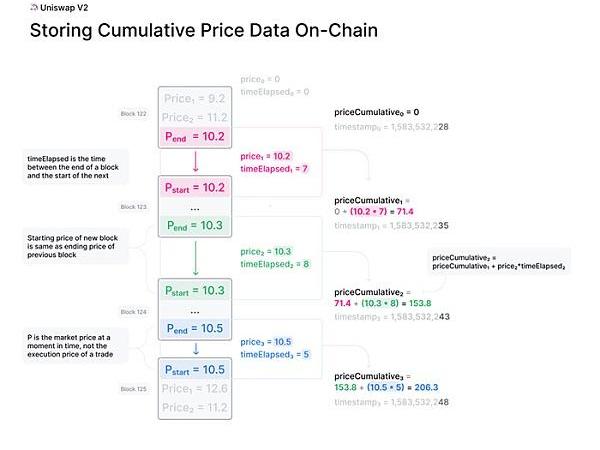

代幣兌換價格在后一個區塊之前測定,也就是代幣市場價格以前一個區塊最后一筆交易為準。以此為原則,除非攻擊者可以實現連續挖出兩個區塊,否則很難保證在后一個區塊中實現套利。攻擊者需要在前一個區塊操作最后一個交易,極大的保證了攻擊者價格操縱的難度。

Uniswap創始人:放棄以太坊是一個很糟糕的選擇:11月21日消息,Uniswap創始人Hayden Adams回應此前關于“Three Arrows Capital首席執行官SuZhu表示已經放棄支持以太坊”推文并表示,Layer1公鏈優先去考慮擴容而不是去中心化,這個無可厚非,許多用戶都希望這樣。但放棄以太坊是一個很糟糕的選擇,這簡直是對ETH2.0和以太坊Layer2開發人員的侮辱,特別是那些從以太坊開發者身上獲得了巨大財富的人[2021/11/21 7:02:49]

外部合約可以使用這一變量來跟蹤任何時間間隔內的時間加權平均價格

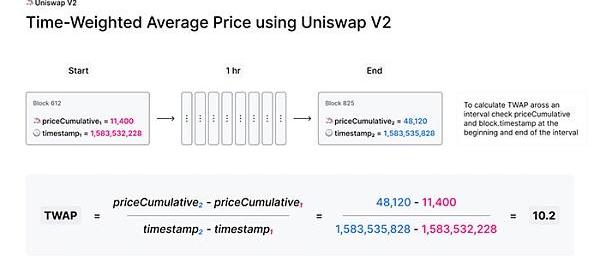

時間加權平均價格

UniswapV2還提出了時間加權平均價格的概念,通過讀取ERC20代幣對從時間間隔開始到結束,將這個累計價格差除以時間間隔的時長,從而創建出該時段的時間加權平均價格。

UNI突破30美元關口 日內漲幅為16.49%:火幣全球站數據顯示,UNI短線上漲,突破30美元關口,現報30.0001美元,日內漲幅達到16.49%,行情波動較大,請做好風險控制。[2021/5/28 22:50:53]

例如有的區塊是17秒,有的是15秒,這個是它的存在時間,通過時間加權原理來計算出該時間段的加權平均價格。

UniswapV2新功能有哪些:

增加了ERC20/ERC20流動性池及閃兌換等功能。

在V1中存在的ERC20-ETH池的基礎上,增加了ERC20/ERC20流動性池。

UniswapV2的閃兌允許用戶在Uniswap上提取自己想要的任何ERC20代幣,用戶拿到這些代幣之后,可以進行任意操作。

UNI突破36美元關口 日內漲幅為3.84%:火幣全球站數據顯示,UNI短線上漲,突破36美元關口,現報36.0514美元,日內漲幅達到3.84%,行情波動較大,請做好風險控制。[2021/4/26 21:00:27]

據Uniswap官方最新數據顯示,基于以太坊區塊鏈的DEXUniswapV2資產流動性超46億美金,24小時交易用戶近萬人次。這是一個驚人的數字,可與頂級中心化加密貨幣交易所相媲美。

UniswapV3新特性

與V2相比,UniswapV3注重資本效率的最大化,UniswapV3全新自動做市商方案,除了最核心的聚合流動性之外,也帶來多級費率控制、范圍訂單、歷史預言機等功能。

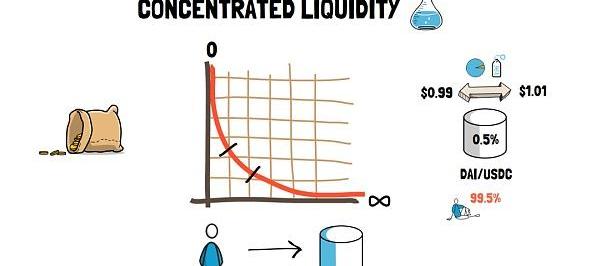

1.集中的流動性優化資本效率

眾所周知,V2版本中LP向V2池提供流動性時,流動性會沿著價格曲線均勻分布。流動性就會分布在0到無窮大之間的所有價格區間,如果大多數資產在一定的價格范圍內交易,這意味著,99.5%的剩余資本幾乎從未被使用,這使得資本的效率相當低下。

Nerve網絡新增UNI跨鏈,并在NerveDEX創建UNI/USDT交易對:據官方微博消息,NerveNetwork新增加UNI(Uniswap)跨鏈,并且在NerveDEX上創建UNI/USDT交易對。NULS生態ENVT、ALEPH、OBEE、DATT、MXT等均已上線Uniswap,參加過Uniswap流動性交易的用戶請記得登陸Uniswap領取UNI空投。[2020/9/17]

以穩定幣為例,在V2里DAI/USDC池中,絕大多數交易量都集中在0.99美元到1.01美元之間交易,那么流動池中只有0.5%左右資產被利用,剩余99.5%資產處于閑置狀態。

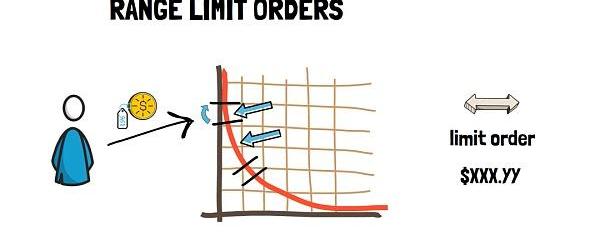

V3為每個流動性提供者創建個性化的價格曲線,LP在提供流動性時可以選擇一個自定義的價格范圍,用戶要針對某個價位的組合流動性進行交易,從而實現,用最少的流動資金賺取指定范圍內的交易費,實現資金利用率最大化。

2.粒度控制聚合流動性積極的倉位管理

UniswapV3「XY=K」曲線增加了「粒度控制」,用戶可以將資金效率集中在交易最頻繁的區間內,以獲得最大收益。

在單一區間0.1%的價格范圍內提供流動性,V3與V2相比,資本效率可以實現最大4000倍。除此之外,V3池factory將能夠支持0.02%的顆粒度范圍,V3相對于V2,最高可以實現20000倍的資本效率。

與此同時,當市場行情跌破或超出LP提供者設定的「粒度控制」區間,LP必須提供單一幣種進行做市,此時LP提供的流動資產就會出現代幣抄底或賣出止盈,將不會賺取流動性交易費。為了保證收益的最大化,積極倉位管理及策略修正,是LP流動性提供者的不二之選。

?以穩定幣為例,假設LP設置訂單「粒度控制」1.001~1.002區間范圍。一旦DAI/USDC交易價高于1.002,整個LP的流動資金就會被轉換成USDC。這時,LP必須撤回他們的流動資金,以避免一旦DAI/USDC回到1.002以下,交易自動轉換回DAI。

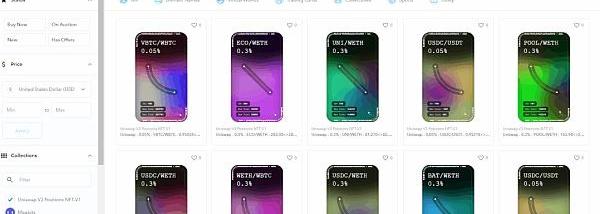

3.靈活彈性交易費率非同質化代幣追蹤

UniswapV2中的標準0.3%交易費,而V3提供了3個獨立的費用等級:0.05%、0.3%和1%。

這使得流動性提供者可以根據他們愿意承擔的風險來選擇資金池,這對于流動性提供者可選擇性更多及策略要求更高。

UniswapV3不會再發行同質化的ERC-20代幣來表示流動性提供者的頭寸。相反,它將提供非同質代幣來表示流動性提供者的頭寸,提供的流動性由非同質化的ERC721代幣來追蹤。

4.預言機功能?降低Gas消耗

UniswapV2引入的時間加權平均價格預言機的重大改進,V3預言機可以通過一次鏈上調用,將數據可用期延長至9天或更長時間,同時通過TWAP整體優化,相比V2降低了50%左右的Gas消耗,簡單的交易將比其V2的同等功能便宜30%左右。

目前,V3面臨的一個挑戰是,提供流動性可能會變得有點困難,特別是對于不太成熟的用戶,選擇一個錯誤的價格區間可能會放大無常損失的影響。市面上也許會有第三方服務,只需一鍵托管,它就可以幫助用戶選擇分配流動性的最佳策略。

總結

UniswapV1證明了自動做市商的可能性,Uniswapv2優化自動做市商早期不足,UniswapV3結合了標準AMM和穩定資產AMM的好處,極大的提高了資本效率。

每一次版本的升級,都會產生新功能特性,也會給予流動性策略更多可能性。更專業化、精細化的策略,才能讓LP享受去中心化金融時代更大的紅利。

Uniswap在去中心化的世界里,野蠻生長才剛剛開始,它會成為DEX競爭的賽末點還是新起點,我們拭目以待!

在2021年第二季度,在游戲化金融、Wax區塊鏈和AxieInfinity的成功推動下,區塊鏈驅動的游戲已經吸引了更廣泛的受眾.

1900/1/1 0:00:00近日,巴西比特幣礦工RayNasser在接受巴西區塊鏈媒體BitconheirosYouTube頻道采訪時透露,正在與SaudiAramco會談.

1900/1/1 0:00:00近日,騰訊推出NFT交易APP的新聞引發了NFT藏家的廣泛關注。值得注意的,騰訊并不是第一個涉足NFT的互聯網大廠.

1900/1/1 0:00:00Rollups被認為是以太坊擴容的最終解決方案。那么,Rollups是怎么回事?Optimism和ZKrollups之間有什么區別?Arbitrum與Optimism有何不同?以及為什么當涉及到.

1900/1/1 0:00:00反映NFT市場情況的主要指標多集中在外部數據上,這也使得市場關注點多瞄準交易量高,使用人數多、拍賣價高的產品端,從而輕松實現“流量增值”.

1900/1/1 0:00:008月12日凌晨,攻擊PolyNetwork的黑客發布了自問自答,回答了為什么進行攻擊,為什么選擇攻擊PolyNetwork,又為什么還款等一系列問題.

1900/1/1 0:00:00