BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD+0.05%

ADA/HKD+0.05% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD+0%

XRP/HKD+0%隨著公鏈性能的提升,DeFi世界中正在崛起的重要基礎設施DEX在2021年的也展示了強勁的增長能力。自動做市商讓用戶無需中介即可在加密資產之間進行兌換。DEX賽道中不斷涌現出更多的競爭者,本文主要從以太坊和幣安智能鏈的數據出發,從以下4個角度對目前DEX的發展進行一個較宏觀的比較。

1.交易量

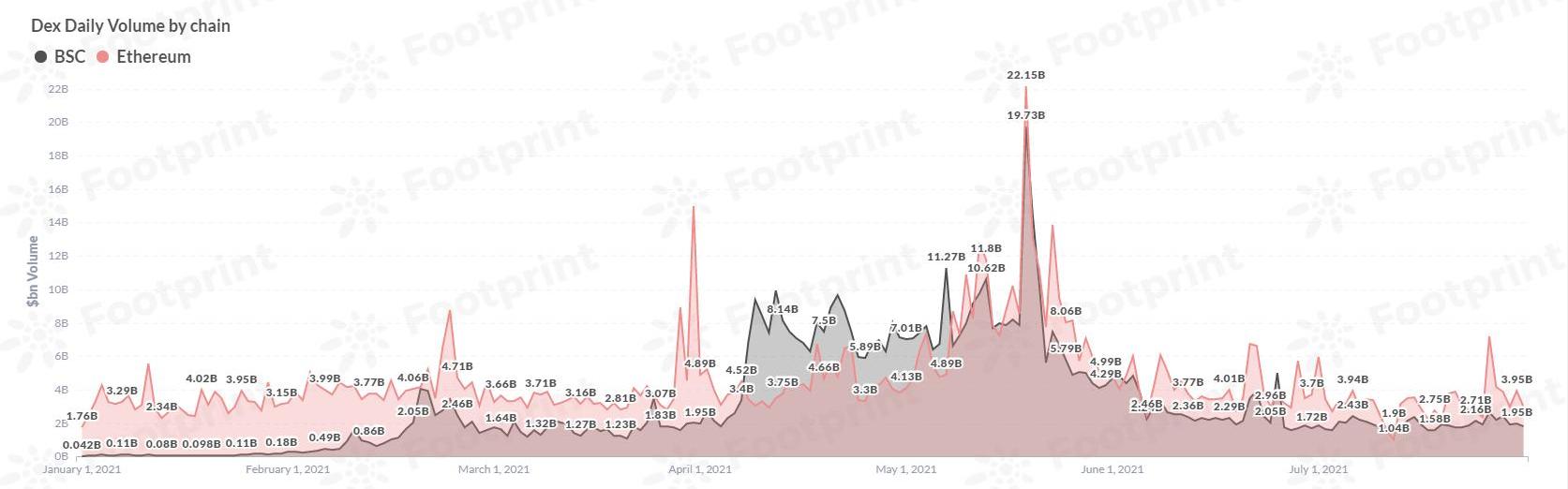

Dex跨鏈每日交易量數據來源:Footprint

DEX一直是以太坊上的主要的應用,隨著DeFi項目的興起,從今年3月開始整個DEX項目的交易量也快速上漲,5月末實現了翻倍的增長。DEX快速增長同時也引起了監管的重視,隨著各國陸續發布的區塊鏈政策,部分看空的聲音也對DeFi產生負面影響,DEX的交易量在5月后迅速下降,但與2020年相比仍是突破性的增長。

SpendTheBits已獲批準成為薩爾瓦多的比特幣服務提供商:金色財經報道,薩爾瓦多已批準SpendTheBits (STB) 在該國作為比特幣服務提供商運營。STB是一家由XRP Ledger提供支持的加密貨幣支付公司,已獲得正式注冊以在該國提供服務。通過此舉,STB旨在幫助當地企業接受比特幣和其他數字貨幣作為支付方式,從而促進其在該國的采用。[2023/8/7 21:29:04]

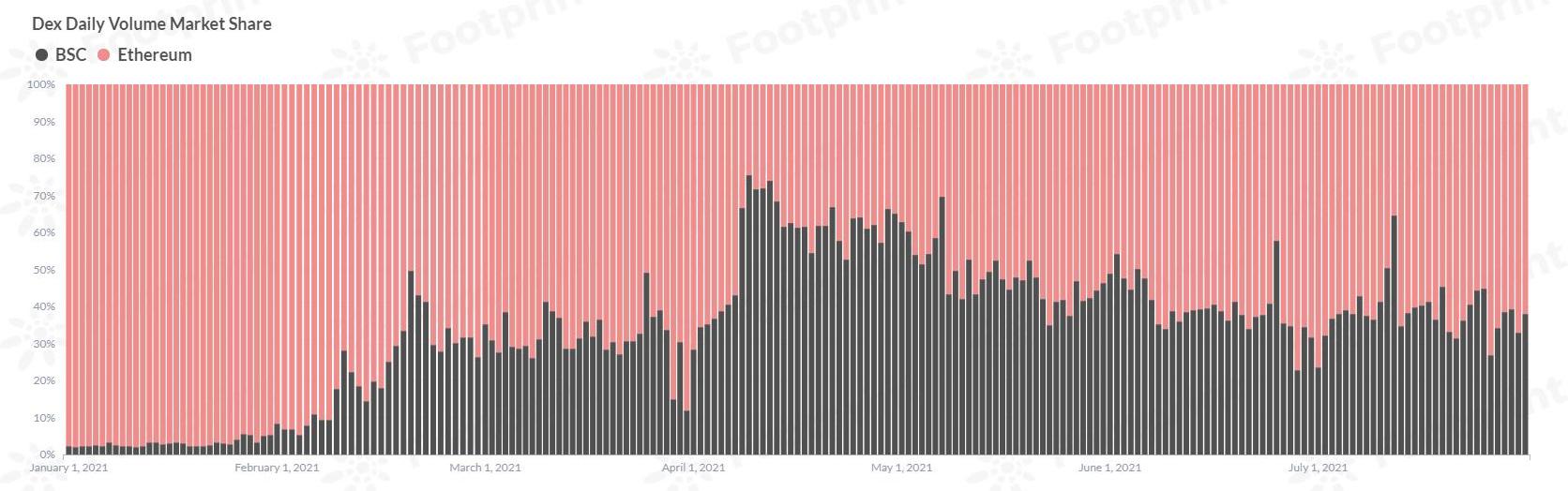

Dex跨鏈每日交易量市場份額數據來源:Footprint

DeFi的高速發展使得以太坊上擁堵的現象更加明顯,隨之高漲的Gas費也被市場進一步放大。此時的幣安智能鏈憑借相對較低的Gas費發力趕超,從Footprint上的統計數據觀察到,在交易量上幣安智能鏈從今年2月開始逐漸上升,在市場份額上二季度甚至一度超過以太坊。

美SEC主席:絕大多數加密代幣符合投資合同測試,大多數加密中介機構也須遵守證券法:6月9日消息,美國證券交易委員會(SEC)主席 Gary Gensler 在 2023 全球交易所和金融科技大會之前發布的一份發言稿中表示,沒有任何跡象表明加密證券市場中投資者和發行人不應該受到我們證券法的保護。正如我多次說過的,絕大多數加密代幣符合投資合同測試。這些代幣有團隊通過網站和 Twitter 帳戶進行推廣。這些代幣并非憑空而來。加密證券發行人需要向 SEC 登記其投資合同的要約和銷售或滿足豁免要求。

Gary Gensler 進一步稱,鑒于大多數加密代幣都受證券法的約束,因此大多數加密中介機構也必須遵守證券法。如果中介機構不進行注冊,受到傷害的是投資者,美國金融市場也可能會受到影響。在證券市場的其他領域,交易所、經紀自營商和清算功能是分開的,這有助于減輕因混合此類服務而可能產生的沖突。加密貨幣中介機構可能需要分離業務線,制定防止欺詐和操縱的規則手冊,適當隔離客戶資金,緩解沖突,或改變他們的清算和托管方法。[2023/6/9 21:25:39]

但以太坊上的Defi項目仍占主導地位,UniswapV3于7月在OptimisticEthereum主網上啟動Alpha版本,同時隨著Layer2方案落地以太坊上的擁堵情況逐步得到改善,在交易量上以太坊又重新找回市場份額。

超千名用戶報告Open AI出現使用問題:4月24日消息,根據中斷跟蹤網站Downdetector的數據,美國東部時間4月23日晚間,超千名用戶報告Open AI出現使用問題。(財聯社)[2023/4/24 14:23:06]

2021年8月5日,以太坊EIP-1559完成硬分叉升級,提案中包含交易費銷毀等眾多好處是否會對以太坊的市場份額有進一步的提升近期便會揭曉答案。

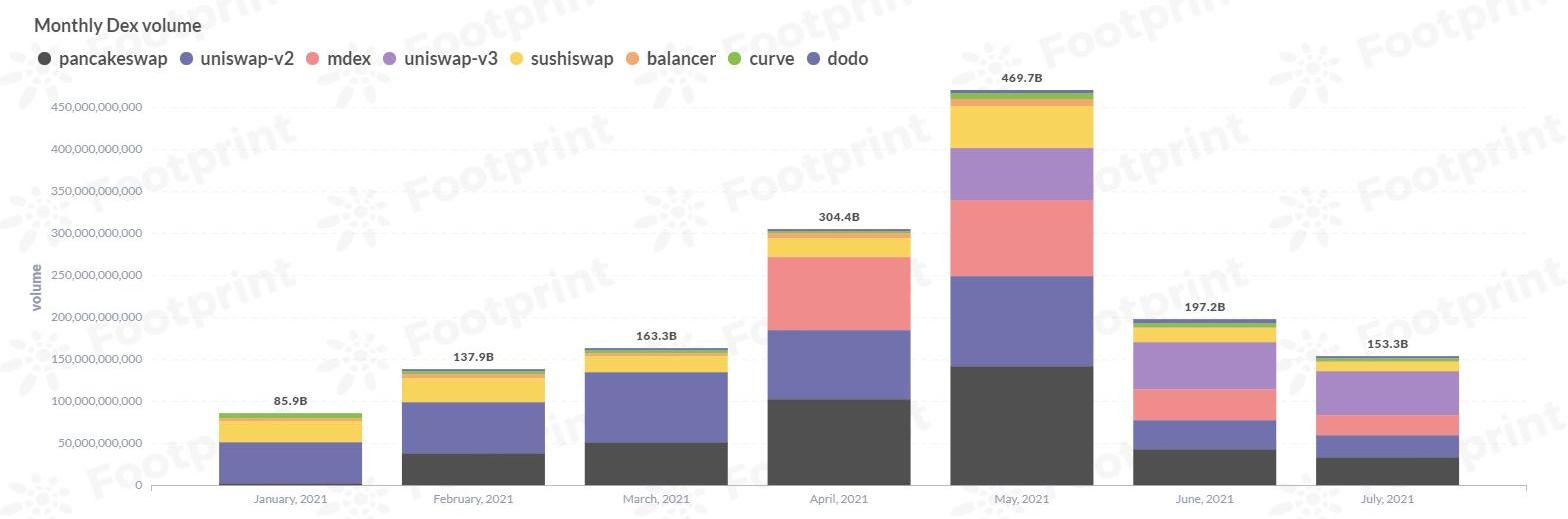

以太坊Dex主要平臺月交易量數據來源:Footprint

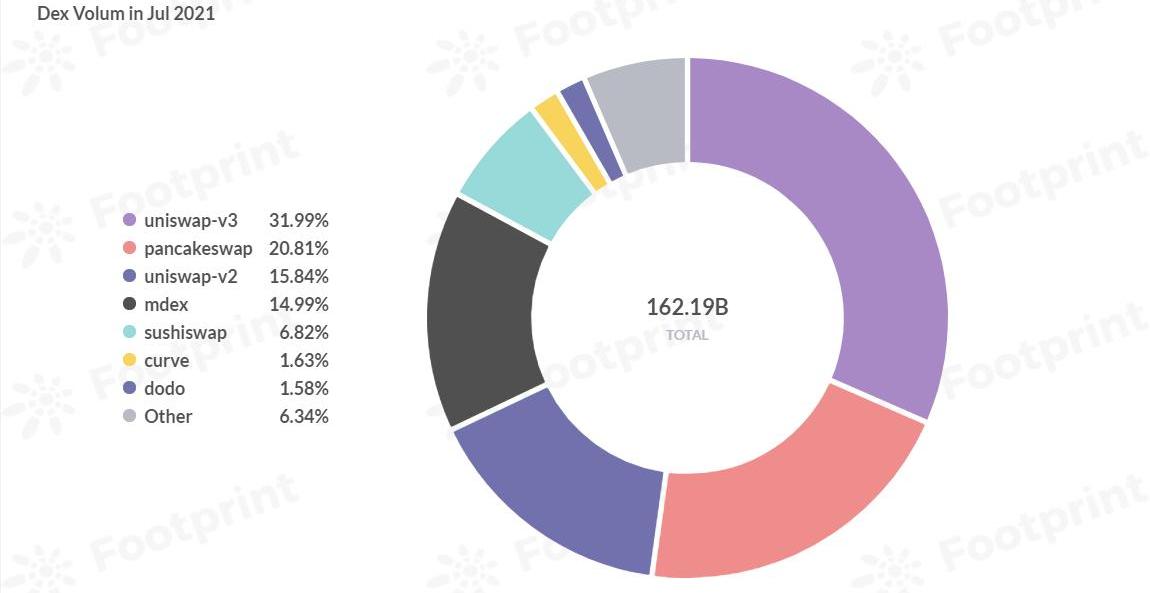

7月Uniswap的V2和V3占的交易量近50%數據來源:Footprint

StarkNet代幣昨日發起多筆轉賬,或正進行小額轉賬測試:12月23日消息,Ethercsan數據顯示,StarkNet代幣SRTK于昨日晚間發起多筆轉賬,或正進行小額轉賬測試。[2022/12/23 22:03:41]

以太坊上擁有較多的DEX平臺,以Uniswap、Sushiswap、Curve等為代表,在以太坊上占比最高的Uniswap在兩條鏈上交易量的占比甚至也近50%。從Footprint的數據上來看,Uniswap?V3的交易量已經是V2的兩倍以上,V3上線以來的表現相當突出。

而幣安智能鏈上主要以PancakeSwap和MDEX為主,值得注意的是PancakeSwap在幣安智能鏈上的發展成為了Uniswap的強勁對手,從2月開始不斷侵占市場份額,在4月達到了巔峰,但隨著Uniswap升級到了V3,5月后幣安智能鏈也出現不少問題,PancakeSwap的市場份額又重新被擠壓下來,Uniswap的市場份額重回50%,同時Sushiswap也引進了bentobox,以太坊和幣安智能鏈的競爭還在膠著著,到底誰能吃下DEX這個蛋糕可以拭目以待。

今日恐慌與貪婪指數為11,恐慌程度進一步加深:金色財經報道,今日恐慌與貪婪指數為11(昨日為14),恐慌程度進一步加深,等級仍為極度恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/6/13 4:21:29]

2.代幣價格

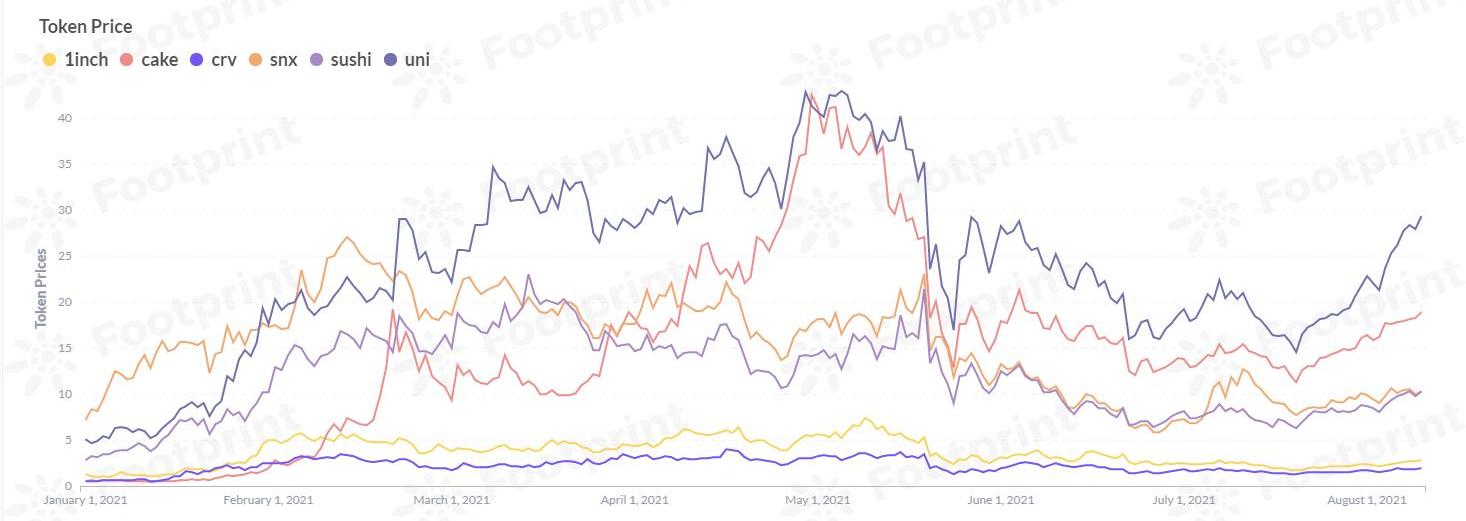

代幣價格數據來源:Footprint

Footprint上的數據顯示,從今年開始,大部分Dex平臺的代幣今年5月以前都保持著上升趨勢,其中PancakeSwap的代幣Cake上升的最為明顯,在5月一度趕超UNI,還重新引發了幣安智能鏈的強勢,平臺與鏈做到了互相成就。雖然6月后各平臺幣價都大跳水,但作為以太坊和幣安智能鏈的頭部平臺Uniswap和PancakeSwap仍引領高位。

Sushiswap作為同在以太坊上的DEX常常會與Uniswap比較,雖然SUSHI持有者可以質押他們的代幣換取xSUSHI,從而獲得Sushiswap交易費用,但從幣價來看顯然市場還是更加看好UNI。

3.Gas費

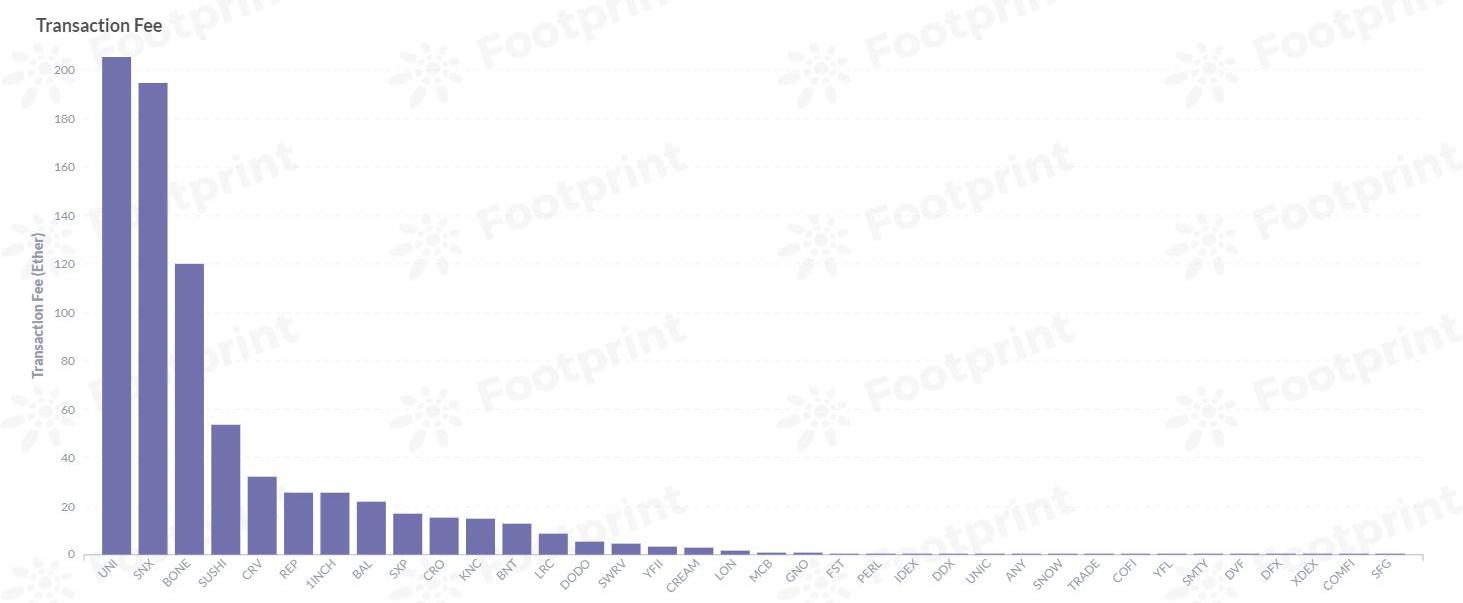

以太坊Dex平臺代幣交易費/GWei數據來源:Footprint

在鏈上的任何操作都需要消耗不定的Gas費,這主要取決于需要執行的操作所需的工作量,目前與代幣兌換相關的合約是消耗區塊鏈資源最多的合約之一,因此DEX占據了鏈上Gas消耗的大部分。

通過Footprint統計,在上個月Dex發行的代幣中,轉換成UNI所產生的費用最多,進一步體現了市場對Uniswap的看好。

4.交易對

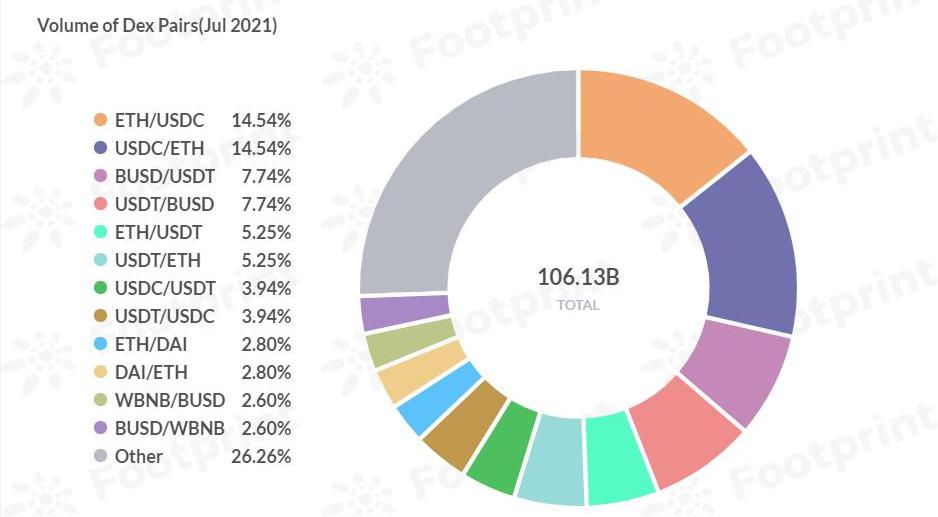

Dex交易對數據來源:Footprint

7月在DEX平臺上前50交易量最多的交易對為ETH/USDC,其次為USDC/ETH,可以看出主要的交易對還是圍繞在穩定幣與ETH之間,雖然各平臺紛紛發行自己的代幣,但市場更認可的還是穩定幣和ETH。

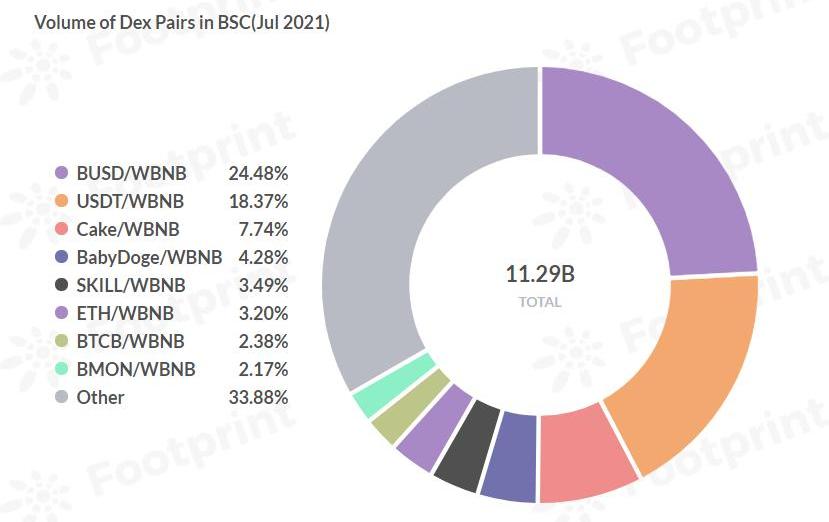

幣安智能鏈以WBNB為錨定的交易對情況數據來源:Footprint

幣安智能鏈上的主要交易對同樣是穩定幣與WBNB,除此之外以WBNB為錨定的交易對中Cake占比最高。

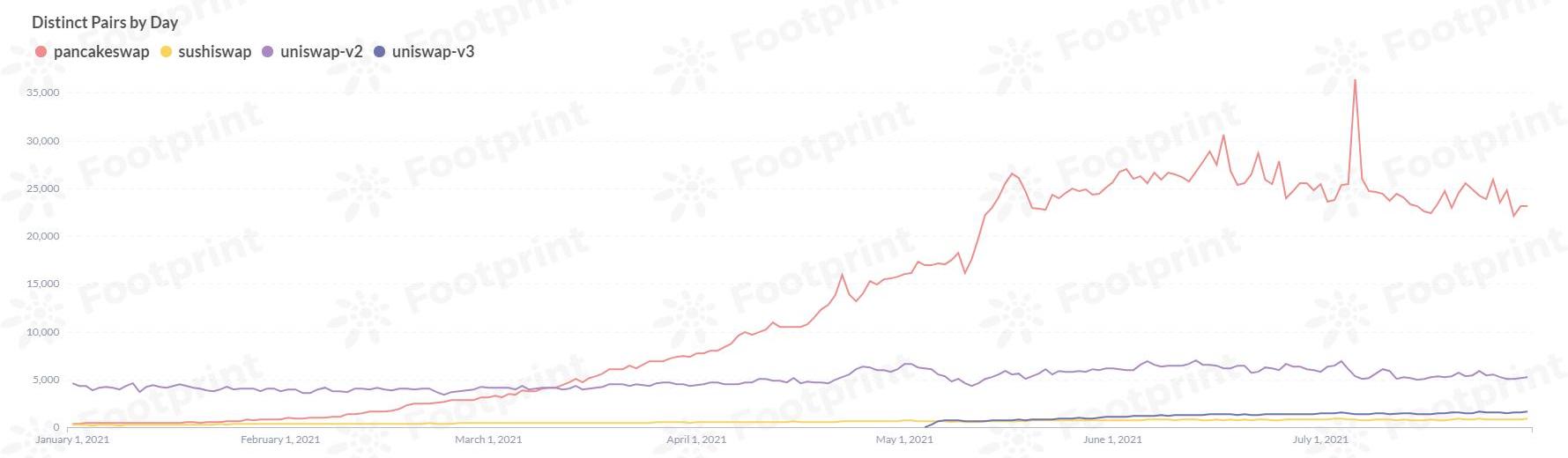

每日交易對數量數據來源:Footprint

從每日有發生交易的交易對數量來看,PancakeSwap于今年3月在數量上反超Uniswap,目前每日數量已達2萬以上,而Uniswap的數量一直都保持穩定,Sushiswap的數量則屬墊底,可以看出PancakeSwap似乎更想從廣度上取勝。

從Footprint上統計出7月整月有發生過交易的交易對個數Sushiswap只有1750個,而?UniswapV2有16534個,UniswapV3有3386個,而PancakeSwap7月的交易對有135278個。

但近期美國證券交易委員會和商品期貨交易委員會加強了對交易所代幣的審查,Uniswap在7月末表示鑒于「不斷變化的監管環境」宣布切斷接口,限制對超過100種代幣的訪問。

總結

DEX平臺在今年上半年迎來飛速增加后,雖受到監管等各方面的影響數據受到重創,但以Uniswap、Sushiswap和PancakeSwap為首的DEX平臺依舊表現出眾,在SushiSwap在上半年瘋狂侵蝕市場,而以太坊和幣安智能鏈的競爭也在繼續,幣安智能鏈上更有優勢的Gas費和強勢而來的PancakeSwap,以太坊通過EIP-1559是否能拉開領先優勢今年下半年可以一同期待。

聲音 | 渣打銀行謝雯:區塊鏈是金融科技化的重要工具及手段:金色財經報道,渣打銀行(中國)有限公司副行長、商業銀行部董事總經理謝雯在接受采訪時表示,區塊鏈具有去中心化,不可復制.

1900/1/1 0:00:00黨的十八大以來,習近平總書記多次強調要讓紅色基因代代相傳。湖南是紅色熱土、“十步之內、必有芳草”,開展黨史學習教育,要從紅色基因中汲取奮進力量,為實施“三高四新”戰略,建設現代化新湖南提供精神動.

1900/1/1 0:00:00據慢霧AML團隊分析統計,THORChain?三次攻擊真實損失如下:2021年6月29日,THORChain遭“假充值”攻擊,損失近35萬美元;2021年7月16日.

1900/1/1 0:00:00金色財經區塊鏈8月6日訊??現階段,去中心化金融?(DeFi)行業發展速度很快,自今年年初以來,鎖定在DeFi中的加密資產規模已增長了大約四倍.

1900/1/1 0:00:00價格修正是牛市的一個健康方面,因為它允許資產恢復損失的勢頭。隨著價格穩定在40,000美元以下,比特幣在過去的幾天也經歷了類似的時期.

1900/1/1 0:00:00Layer2是個大的話題。是否去中心化,是否安全,資金狀態確認時間是Layer2的主要的討論話題。最近有點時間,總結一下Layer2的理解和思考.

1900/1/1 0:00:00