BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.65%

ETH/HKD-0.65% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD-0.15%

ADA/HKD-0.15% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.37%

XRP/HKD-0.37%AavePro為機構用戶參與DeFi提供了新的通道,但也可能隨之帶來公平性和中心化等問題。

AavePro簡介

Aave是一個去中心化、開源、非托管的借貸平臺。在無需第三方的情況下,出借人通過將加密貨幣存入共享資金池來提供流動性,并從中賺取利息;借款人則通過超額抵押或無抵押等多種方式,從資金池中獲得資金,并最終歸還本金和利息。

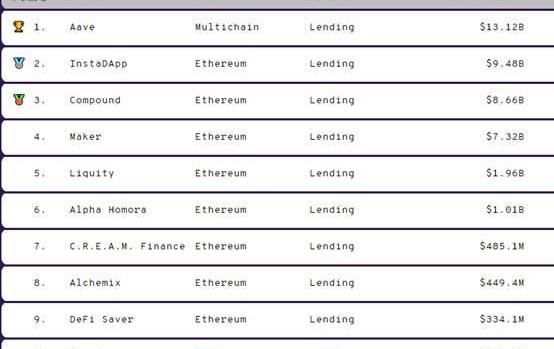

Aave主要運行在以太坊以及基于以太坊的Polygon上。目前,Aave的總鎖倉金額約為130億美元,在所有借貸類DeFi項目中排名第一,如下圖所示。

圖1:借貸類DeFi項目的總鎖倉金額

Aave支持27種加密貨幣供用戶選擇,包括DAI、USDC、USDT等穩定幣,也包括WBTC、ETH、UNI等非穩定幣。Aave提供多種類型的借貸服務,主要包括固定利率借貸、浮動利率借貸、信用額度委托和閃電貸等。固定利率借貸的利率在短期內不會發生變化,但長期內也可能會根據市場進行調整;浮動利率借貸的利率會根據平臺的供需情況而發生變動。Aave不設置固定的還款期限,借款人任何時候都可以進行部分或全部還款。但隨著借貸時間的增加,借款人需要付出的利息也在不斷增多,如果達到清算門檻,借款人的抵押品會被清算。

去中心化交易平臺Hashflow宣布將于11月7日上線Token HFT:9月29日消息,去中心化交易平臺Hashflow宣布將于11月7日上線Token HFT,并發布名為“Hashverse”的DAO治理框架與游戲化治理概念,玩家通過質押HFT獲得NFT veHFT,veHFT持有者將有機會在Hashverse通過游戲完成任務來獲得獎勵,獎勵包括可交易的NFT與HFT Token。

據介紹,Hashverse計劃在未來幾個月內上線,Hashflow將在接下來的幾周內公布Hashverse的故事、角色和其他元素。[2022/9/30 6:03:11]

近期,為滿足機構用戶參與DeFi的需求,Aave專門面向機構客戶推出AavePro。在現有AaveV2智能合約的基礎上,AavePro增加了一個白名單層,只有通過了KYC驗證流程的機構、企業和金融科技公司等才能參與。根據目前官方公布的信息,AavePro主要包括以下特點。

AavePro使用AaveV2的智能合約,其設計機制和運行邏輯與AaveV2是一致的。AaveV2已經在實際運行中得到測試和檢驗,這意味著AavePro的可用性和可信度能得到保障。

在初始階段,AavePro的流動性池包含BTC、ETH、USDC、AAVE四種加密貨幣資產。

HashSpace無國界社交生態鏈代幣HS漲幅達320.6%:據官方消息,HS于5月10日12:00(UTC+8)于Alpha-Go、CleanEX開通HS/USDT交易對,正式開放交易上線漲幅達320.6%,截止發稿,當前一枚HS交易所實時價格4.206USDT。

HashSpace致力于建設一個開放,透明,協同,共治的鏈上無國界社交應用生態圈。HashSpace的應用生態通證HS發行總量20億,HS僅能通過HS-Lottery應用中免費注冊獲取和行為挖礦產出。[2021/5/10 21:43:36]

AavePro的流動性池與AaveV2、AavePolygon等其他流動性池分開。

機構用戶的KYC將由Fireblocks支持,同時,Fireblocks還將在AavePro中增加反洗錢和反欺詐控制。

AavePro是去中心化的,通過Aave社區治理機制進行管理。

AavePro帶來的影響

在過去一年多時間里,整個DeFi市場的發展速度很快。據DeFipulse數據顯示,所有DeFi項目的總鎖倉量大約是720億美元,峰值大約是900億美元,這充分說明DeFi市場有實際價值和應用前景。盡管DeFi項目的收益率明顯高于主流金融產品,但當前DeFi用戶主要還是加密貨幣持有者,主流金融機構并沒有太多參與。

挖礦軟件提供商Luxor推出哈希價格追蹤指數Hashrate Index:挖礦軟件提供商Luxor推出一個全新加密貨幣行業哈希價格指數Hashrate Index,該指數匯聚4800多款市場上銷售ASIC礦機價格和精選加密貨幣挖礦組合。Luxor聯合創始人伊桑·維拉(Ethan Vera)表示,礦機制造商在設備性能、透明定價、已經保險等方面的公司政策都不專業,有時人們會連接到無法驗證礦池,挖礦行業透明度并不高,因此決定退出Hashrate Index這樣市場追蹤指數。據悉,該指數基于比特幣礦池FPPS費率,代表區塊獎勵和交易費用的期望值,且使用使用24小時滾動平均值進行估算。一旦確定FPPS費率,就可以估算各個礦池的加權平均費用。伊桑·維拉透露,后續該指數將加入更多評估元素,比如ASIC審查、固件等,他們正在推特上向加密社區收集功能優化建議。(Bitcoin Magazine)[2020/7/18]

相比于普通的加密貨幣投資者,機構用戶有不同的特點。機構用戶以合規為準則,會積極響應監管部門的政策要求;機構用戶的資金量大,對資金安全非常重視;機構用戶的風險偏好并不完全相同,但總體來講,他們在投資過程中會保證風險可控。對照上述特點,可以梳理出機構用戶沒有大規模參與DeFi的原因。

首先,DeFi項目是基于區塊鏈開發,本身具有很多區塊鏈的特性,無需審查就是其中之一。絕大多數DeFi項目是完全開放式的,不會要求參與者進行KYC或其他驗證。無需審查雖然給參與者帶來便利,卻也與監管部門的要求背道而馳。合規是阻礙機構用戶參與DeFi項目的重要原因。

動態 | 以太坊創業公司ConsenSys將為日本區塊鏈孵化器HashHub提供技術支持:日本區塊鏈孵化器HashHub在9月30日宣布與以太坊創業公司ConsenSys建立合作伙伴關系。ConsenSys將通過海外案例和技術工具為HashHub提供技術支持和咨詢。(Crypto.Watch)[2019/9/30]

其次,DeFi項目的高收益更多是一種風險溢價,意味著參與者需要承擔很高的風險。風險可能來自于DeFi項目自身的底層代碼和機制設計,也可能來自于不同DeFi項目之間可組合性所帶來的新問題。機構用戶重視資金安全,但很多DeFi項目無法提供機構級的安全性。

同時,DeFi項目會受到底層鏈性能的影響,也還沒有發展出完善的保險和對沖產品。當發生極端行情時,可能會由于無法及時操作而造成額外損失,這類風險超出了機構用戶的控制范圍。

AavePro帶來的好處是顯而易見的。DeFi項目已經吸引了大部分加密貨幣生態中的參與者,如果要更進一步發展,就需要與主流金融進行結合。AavePro最直接的作用是為機構用戶參與DeFi提供了新的通道。機構用戶會帶來更大的資金體量,增加各類DeFi項目資金池的流動性。同時,機構用戶擴展DeFi項目的覆蓋范圍,吸引更多用戶參與進來,促進整個生態良性發展。

當然,AavePro也會帶來一系列新的問題。

聲音 | Longhash:CME比特幣期貨交易暗示機構資金涌入:9月9日,Longhash刊文稱,芝加哥商品交易所(CME)的比特幣期貨交易暗示著機構資金涌入。文章表示,CME8月的比特幣期貨合約交易額超過50億美元。此前,CME集團董事總經理 Tim McCourt曾表示,年初至今,比特幣期貨平均每天交易7237份合約,比去年同期增長132%。因為散戶投資者不容易進入CME期貨交易,所以這種增長并不代表普通加密用戶的參與。CME平臺上的大多數期貨交易都來自機構投資者和富有的合格投資者。人們普遍認為,2017年的比特幣牛市是由散戶投資者造成的,但要想產生類似的價格暴漲,現在需要的資金要大得多。大量機構投資者的涌入可能會提供這些資金。50億美元是一大筆錢,因為10個最大的比特幣現貨市場每月交易額約為300億美元。即將推出的Bakkt機構比特幣期貨合約可能是另一個催化劑,引導機構資金進入加密生態系統。當然,這并不一定意味著這些機構都在押注比特幣。期貨合約也可以用來做空比特幣。越來越多的機構參與肯定是一個積極的跡象,即使它不是未來成功的保證。[2019/9/10]

第一,公平性問題。AavePro只允許通過了KYC驗證的機構用戶參與,并且AavePro的流動性池與其他流動性池分開。這意味著機構用戶既可以使用AavePro的流動性池,也可以使用其他借貸類DeFi項目的流動性池,而普通用戶則不能使用AavePro的流動性池。當AavePro與其他流動性池之間由于借貸利率不同而出現套利機會時,只有機構用戶能獲得這部分套利收益。

第二,中心化問題。盡管官方聲稱AavePro是去中心化的,通過Aave社區治理機制進行管理,但專為機構用戶開發的產品肯定會帶來中心化的問題。機構用戶手中持有更多代幣和其他資源,他們會在社區治理中有更大的話語權。同時,為機構用戶進行KYC驗證的Fireblocks本身也是一家中心化公司。

第三,參與動機問題。機構用戶參與到AavePro可以簡單分為出借人和借款人兩種角色。出借人的參與動機比較明確。目前,持有比特幣等加密貨幣的公司有很多,其中上市公司就有幾十家,例如MicroStrategy、特斯拉和美圖等。這些公司持有的加密貨幣價值很高,而且有意愿長期持有。AavePro為他們提供了一個合規且安全的途徑,這些公司很可能愿意借出持有的加密貨幣以賺取更多收益。借款人的參與動機則會比較復雜。一方面,當他們認為市場處于上漲行情時,會通過借貸的方式變相加杠桿。另一方面,借款人也可能會借出資金參與套利或其他DeFi項目。如果借款人參與的DeFi項目出現問題,這會將風險傳遞到AavePro。

從AavePro看DeFi的發展方向

AavePro等面向主流金融和機構用戶產品的推出意味著DeFi項目一直在不斷發展。DeFi項目的兩個重要發展方向是引入現實中的信用和與現實資產相結合。

引入現實中的信用

很多DeFi項目在提高資金利用率方面做出不同的嘗試,例如UniswapV3提出的流動性粒度控制功能。相比于在代碼層或設計層的改進,引入現實中的信用會是更直接和有效的方法,因為信用借貸比抵押借貸更有效。目前,DeFi項目在設計上更傾向于采用超額抵押的方式,這是因為DeFi領域中并沒有現實身份,無法引入借款人在現實中的信用。

雖然AavePro沒有直接完全采用信用借貸,但提供了一種新的可行模式。AavePro的所有參與者都經過KYC驗證,可以根據信用體系判斷借款人的清償能力,進而將借款人分為不同級別。對不同級別的借款人可以采用不同的抵押率,這樣就可以大大提供資金利用率。

在這個模式中,負責進行KYC驗證的機構是一個重要角色,需要有大量的信用數據儲備和極好的公信力。這個機構要準確判斷借款人的信用等級從而控制整個系統的風險。

對于AavePro,機構用戶的KYC將由Fireblocks支持。Fireblocks是一個企業級平臺,提供用于轉移、存儲和發行數字資產的安全基礎架構,專注于保護數字資產在交易所、經紀商、熱錢包和冷錢包之間的傳輸。目前,Fireblocks支持400多種代幣,連接30多個交易所,為50多家金融機構提供服務。Fireblocks在AavePro中添加反洗錢和反欺詐控制,以使機構用戶在合規的情況下參與DeFi。需要指出的是,Fireblocks曾因刪除了一個錢包的私鑰而被起訴。

與現實資產相結合

DeFi的另一個發展方向是與現實資產相結合,特別是近期NFT市場的迅速發展,讓這個方向受到的關注越來越多。目前,已經有多家企業在這個領域進行嘗試。

Centrifuge是一家位于柏林的金融科技企業,Centrifuge可以將房地產等現實資產以NFT的方式抵押在智能合約中,進而參與DeFi項目。Centrifuge和MakerDAO發行了首批基于現實資產的DeFi資產。Securitize是一個數字證券平臺,致力于連接數字證券與DeFi。用戶可以通過數字證券代幣換取穩定幣。Aave社區也發起了基于現實資產的抵押借貸提案,與房地產代幣化平臺RealT進行合作,為用戶提供房屋抵押貸款。

DeFi與現實資產相結合也面臨了很多問題。首先是資產代幣化。資產代幣化賦予現實資產更好的流動性和可編程性,但資產代幣化需要解決鏈上鏈下的對應和協同。其次是監管和政策風險。將房地產等現實資產進行代幣化會違反很多國家的監管要求。最后是清算問題。如果以加密貨幣等原生于區塊鏈上的資產作為抵押,當達到清算門檻時,清算人可以接管抵押品并出售。如果以現實資產作為抵押,清算工作會變得非常復雜和難以操作,甚至可能出現抵押品賣不出去的情況。

思考和總結

隨著DeFi的發展,頭部DeFi項目開始與主流金融進行結合,推出針對機構用戶的產品。除AavePro之外,CompoundLabs與Fireblocks、Circle合作推出的CompoundTreasury,允許機構用戶將美元兌換成USDC并獲取4%的固定利率。

AavePro最直接的作用是為機構用戶參與DeFi提供了新的通道。機構用戶可以帶來更多資金,吸引更多用戶,擴展DeFi項目的覆蓋范圍,促進整個生態良性發展。從另一方面來看,機構用戶也會帶來公平性和中心化等問題。

目前,DeFi項目在合規性、安全性和交易效率等方面還不能完全滿足機構用戶的要求,短時間內很難出現機構用戶大規模參與DeFi項目。AavePro等產品會推動機構用戶參與DeFi項目,主流金融和DeFi之間的界限會變模糊,兩者之間會有更多結合。

針對機構用戶的DeFi產品需要進行KYC等驗證,這會影響DeFi的匿名性,卻更符合監管要求。DeFi現在處于監管盲區,但已經有越來越多的聲音要求對DeFi進行監管。近日,Uniswap發布公告稱將對于部分代幣作出限制,被解讀為來自監管壓力。這代表了一種趨勢,未來頭部的DeFi項目需要在合規和抗審查之間做出取舍。

撰文:郝凱,就職于HashKeyCapitalResearch審核:鄒傳偉,萬向區塊鏈首席經濟學家

Tags:EFIDEFDEFIAVEMetaegg DeFiDOGDEFIpinetworkdefi幣最新消息Bunny King Metaverse

知情人士周三表示,三星電子最近決定參與韓國央行主導的CBDC試點項目,在測試環境中研究CBDC的實用性.

1900/1/1 0:00:00本周技術周刊包含以太坊、Filecoin、SKALE、Avalanche、PolyNetwork、StarkEx、ZKSwap等7個網絡的技術類新聞.

1900/1/1 0:00:00經過數周的艱苦談判,美國總統拜登7月28日表示,參議院兩黨小組初步達成了一項關于1.2萬億美元的基礎設施法案.

1900/1/1 0:00:00第一部分由PiperMerriam分享 此次分享的大綱如下 以太坊客戶端的現狀 無狀態以太坊 門戶網絡 更好的以太坊客戶端 更優的以太坊客戶端有四個指標低資源設備(lowresourcedevi.

1900/1/1 0:00:00近日,騰訊發布國內首個NFT交易APP「幻核」,并推出NFT產品「限量版十三邀黑膠唱片NFT」,首期NFT產品定價18元,限量300個。出于好奇,小編參與了此次產品搶購,成功搶到一枚NFT.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00