BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+0.47%

ADA/HKD+0.47% SOL/HKD+0.31%

SOL/HKD+0.31% XRP/HKD+0.34%

XRP/HKD+0.34%對PoS(權益證明)共識算法的一種常見批評是它讓「富人更富」,大致可以解釋為「規模經濟有利于既有的富人,而不利于資源匱乏的人」。

通過觀察任何大規模運營的行業,我們可以很容易地看到這種情況:隨著時間的推移,那些能夠以更加高效和更大規模運營的企業,能夠利用自己的影響力和規模,推動其形成行業壟斷。我們甚至可以在民族國家層面上看到這一點,即領土更大、資源更豐富的國家擁有更大的影響力,達成更大的貿易協議,并以貧窮國家的利益為代價直接將國際事務推向有利于自身的方向。

就加密貨幣共識算法而言,也很容易看到這種情況:更大的參與者能夠在其業務中投入更多的資金,增加他們在特定區塊鏈的安全系統中的整體份額,并為自己帶來更多的回報。這形成了一種循環效應,他們能夠將這些收益回報再投資到更大的業務中,為他們帶來獲得更多回報的潛力,就這樣循環往復。

這實質上就是持續的零和游戲,因為在一個公開可訪問和參與不受限的加密貨幣安全機制中,提供的獎勵是固定的,但參與者的數量可能是無限的,如果某個參與者能夠有效利用其業務的規模經濟效益,那么他就能夠以其他競爭者的損失為代價獲得市場份額,且隨著時間的推移,他可以利用這種差異建立起不可逾越的領先優勢。很容易看出,在這樣的加密體系中,富人將如何變得更富,以及為何這種情況是十分危險的。

下面我們來談談基于PoW(工作量證明)和PoS(權益證明)的系統在規模經濟上的差異。

PoS的經濟安全性

PoS背后的理念是,個人將自己持有的加密貨幣(通常是區塊鏈的原生貨幣)作為抵押品存入到該加密貨幣協議中進行托管。他們將有權提議新區塊,并參與到對這些區塊在區塊鏈中的最終排序達成共識。作為回報,他們會因為履行這些職責獲得獎勵(獲得的獎勵通常是該原生貨幣),因此他們受到了賺取區塊獎勵的激勵而參與進來。

Indefibank CEO:與SEC行動相比,Curve攻擊只是小事情:金色財經報道,Indefibank首席執行官Sergey Mendeleev認為,黑客攻擊對于去中心化金融市場(DEFI)來說微不足道。該專家表示,Curve Finance 是一個大協議,可以彌補所有損失,用戶最終不會感受到任何危機,Curve攻擊只是小事情。但SEC和歐洲監管機構的執法行動對加密市場,尤其是DeFi構成了更大的威脅”。[2023/8/2 16:12:26]

在一個無須許可的共識系統中,必須要參與到共識中才能獲得這些獎勵,否則其他參與者同樣很容易“竊取”這些獎勵。參與者對于交易歷史達成共識的目的是為了獲得這些獎勵(以及交易費和包括MEV在內的其他收益),并確保這些獎勵不會被其他人奪走。

在像以太坊2.0這樣的PoS算法設計中,「最終確定性」(Finality)的概念是尤其值得注意的。在區塊鏈中,通過達成共識來確保區塊鏈的歷史記錄是處于「被敲定」(finalized)的狀態,也即參與者無法在不違背協議規則的情況下篡改該記錄,這是有可能實現的。這正是PoS所獨有的,因為PoW并沒有這種屬性。這種屬性是有價值的,尤其是對于一個全球交易結算網絡而言,因為這樣一來就可以確定一個明確的時間軸,在這個時間軸上的交易可以被視為「被敲定」,無法在不違反共識規則的情況下被篡改。

當然,我們也應該知道PoS的這一屬性也有其實際的限制,也即,如果某個攻擊者能夠獲得PoS協議中絕大部分(超過66.6%)被質押的幣,并愿意為了某個目的(比如對區塊鏈進行破壞或者為了逆轉某筆高價值的交易)而發起攻擊。

今日恐慌與貪婪指數為71,貪婪程度與昨日相比微降:今日恐慌與貪婪指數為71(昨日為73),貪婪程度與昨日相比微降,等級仍為貪婪。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2021/11/6 6:35:02]

這種攻擊行為的成本是非常高的,因為當前以太坊的PoS協議中已經質押了價值數十億美元的ETH,因此單筆交易的價值不太可能高于逆轉這筆交易帶來的成本,攻擊者也不太可能獲得足夠的資源來發起違反協議規則的行為。但這仍然是可能的。

PoS與其他共識系統(比如PoW)之間仍有相似之處,從根本上說,它們的結構通常是相同的:共識參與者需要獲得所需的資源來參與提議區塊和對區塊達成共識,并因此而獲得獎勵。但是,這兩種不同的共識協議在每個細節上也有很大不同,包括執行這些職責所獲得的獎勵的相對份額、參與者可能獲得的協議外收益、投入的資源的機會成本,以及涉及到參與進來的其他外部因素。

進入門檻&規模經濟的限制

在這篇文章中,我想深入研究這些共識實現的細節,以及協議的共識選擇如何驅動協議的應急行為。這些細微的差異可能導致截然不同的結果。分析這些差異非常重要,這樣我們就可以識別這些共識實現結構中的潛在問題,從而構建更好的系統。

例如,比特幣區塊鏈目前大約每10分鐘挖出一個區塊并提供6.25BTC的區塊獎勵(合計每天大約900BTC),且用戶為了發送交易而向礦工支付的交易費大約相當于該區塊獎勵的6%。因此比特幣礦工們的年收入合計約為200億美元。

動態 | HBAR相比發行價跌近87% CEO擬實施四項措施以改變這一局面:明星項目 Hedera Hashgraph (HBAR)發行成本為0.12美元,現報0.0157美元,跌幅近87%。Hedera Hashgraph聯合創始人兼 CEO 給投資者的一封信中指出,Hedera Hashgraph早期網絡的使用率和需求遠遠低于預期,但理事會有信心和計劃改變這一局面。

1.預計明年將實行一項支持SAFT投資者的提案,通過將每年網絡交易費、財政部門銷售額的10%釋放給SAFT投資者(SAFT 投資者需延長 25% 的解鎖時長,并以投資額為分紅硬頂)。

2.將在 2020 年推出全新的DApp開發者激勵計劃;

3.優化理事會治理結構,執行董事兼副主席Brett McDowell將直接向管理委員會報告;

4.加快 Hedera 共識服務的技術部署,代碼庫的基礎層(Swirlds 哈希圖層)將開放供公眾查看。(區塊律動)[2019/12/24]

為了獲得這些收入,比特幣礦工需要從少數幾家挖礦硬件制造商那里購買ASIC設備,這些設備制造商提供的挖礦設備必須有著使挖礦有利可圖的效率水平,從而不會使你虧本挖礦。大型買家購買這些硬件的實際成本是很難推測的,因為這些銷售數據很難獲取,且這些硬件制造商傾向于與大買家達成私下交易。但是,到目前為止,最大的成本并不是購買這些礦機所需的資金,而是在大型礦池配置中24/7運行這些設備以持續挖礦比特幣所需的電力運營費用。

雖然在理論上比特幣挖礦是任何人都可以參與的,但我們可以看到,由于比特幣網絡的結構及其參數,參與比特幣挖礦是存在進入門檻的,比如需要獲取ASIC設備以及存儲和運行這些設備的空間、電力成本,以及以必要的規模購買這些設備來與其他有著類似規模的礦工進行競爭的資本支出。因此,并不是每個人都能夠獲得這些機會,參與進來需要一定的資本水平,而且這還沒有考慮到運行一個大型礦場需要考慮的成本,以及不同地區之間的電力成本的差異。

聲音 | 美國政府執法辯護律師:與此前被指控的1Broker相比 BitMEX風險更小:有推特網友發推文,將此前遭美國證券交易委員會(SEC)和美國商品期貨交易委員會(CFTC)指控的經紀商1Broker與BitMEX作比較稱,CFTC指控和調查BitMEX一點也不奇怪。對此,美國政府執法辯護和證券訴訟律師Jake Chervinsky發推回應稱,正確的對比應該是:1.1Broker曾向美國用戶征集比特幣掉期交易買賣;2.1Broker提供基于證券的美國股票掉期交易,這是屬于SEC的管轄領域。(所以與1Broker面臨的狀況相比)BitMEX風險更小,但小多少不知道。《幣世界》注:2018年9月,SEC對1Broker提起訴訟,指控涉及利用比特幣融資基于證券的掉期交易。CFTC指控其未登記而非法向美國居民提供場外交易。隨后2019年3月,1Broker稱與SEC及CFTC達成和解協議。[2019/7/21]

另一方面,挖礦的規模經濟也面臨局限性。例如,最有可能的是,你不能只是去一個特定的地區并購買所有可用的電力來運行你的所有挖礦設備,因為這將吸引政府的注意,政府通常希望確保其他公民也能公平地獲得電力;你也可能無法找到一個無限大的建筑來安置所有的設備,或者建造一個足夠強大的冷卻系統來冷卻那么多的廢熱。此外,這些挖礦設備制造商每年生產的設備有限,你不可能買斷所有的設備(至少這也會把設備的價格推高至超過你的挖礦盈利點)。

然而,盡管有這些內在的限制,但隨著時間的推移,更多的挖礦硬件被制造出來,硬件的效率不斷提升,且降低挖礦運營成本的創新不斷被發掘,比特幣挖礦的經濟規模每年都在增長。

聲音 | 迅雷張慧勇:跟傳統互聯網安全相比 區塊鏈面臨更大的安全壓力:據洞察網消息,迅雷鏈開放平臺研發負責人張慧勇對區塊鏈安全問題的特點做了詳細解釋。他表示,跟傳統互聯網安全相比,區塊鏈面臨更大的安全壓力。區塊鏈的典型特征就是數據不可篡改性,如果出現安全漏洞,后果很難消除,需要付出非常大的代價。比如以太坊的安全漏洞,最終就導致其產生了硬分叉。其次是區塊鏈智能合約必須開源才能達成信任,源碼公開、虛擬機以及編譯器都是公開的,一旦有安全漏洞,很容易被發覺。綜合考慮,這兩點給區塊鏈的安全性帶來了更高的要求。[2018/12/24]

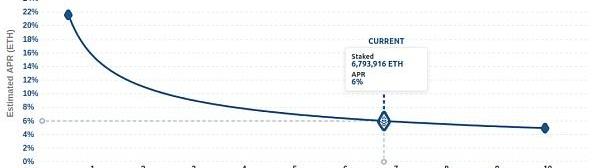

相比之下,PoS的這些參數有著很大不同,在PoS中有著不同的限制和進入門檻。比如,以太坊2.0的PoS設計提供的區塊獎勵會隨著參與進來的驗證者的數量的增加而減少(當前每年的區塊獎勵大約是400,000ETH)。目前,在PoW以太坊主網中,每天用戶支付給礦工的交易費大約是4,000ETH,當以太坊PoW鏈與PoS鏈進行合并時,這些交易費從理論上來說應該不變甚至更高。此外,在過去一年里,檢測到超過5億美元的MEV(礦工可提取價值)價值已經被捕獲,而且隨著我們找到更加復雜的方式來檢測MEV,這一價值將會繼續增長。總的來說,這意味著以太坊驗證者的年收入合計約為64億美元。

上圖:以太坊2.0的獎勵曲線(獎勵會隨著驗證者數量的增加而減少)

為了成為PoS以太坊中的驗證者,你需要至少質押32ETH(價值約100,000美元)才能成為一名驗證者,這將給予你1/N的幾率被隨機選中參與到協議共識中。由于協議的構建方式,驗證者實際上在本地集中在一起,這減少了區塊獎勵的易變性,因為每個驗證者獲得的的區塊獎勵都差不多;但這并不會影響驗證者獲得的交易費或者潛在的MEV價值,當驗證者被選中提議區塊時,交易費和潛在的MEV價值都是專門獎勵給區塊提議者的,這意味著驗證者保持在線很重要,這樣就不會錯過賺取這些費用的機會。

在PoS中,驗證者離線將帶來損失。驗證者會因為無響應(離線)而導致其質押金被扣除,如果在同一時間有足夠多的驗證者同時不響應,那么該懲罰將呈指數級增長,以阻止協議共識的停止和區塊鏈的停止運行。這推動了驗證者分布的去中心化,以及軟件設置的多元化(從而確保盡可能高的正常運行時間)。在不同的地點進行質押的成本幾乎沒有變化,這使得質押變得容易得多。此外,為了運行大量驗證者節點而運行更加復雜的驗證者設置將增加技術成本,削減整體盈利能力。

計算進入門檻

在無須許可的加密貨幣安全系統中,從理論上來說,任何人都可以滿足必要的進入門檻和盈利能力要求,以確保自己能夠參與到協議的這場持續的零和游戲中。然而,在實踐中,存在一些隱性或顯性的限制,阻止那些資源較少的個人參與進來。

計算PoS的進入門檻很容易。對于以太坊來說,這個門檻是獲取32ETH(約10萬美元)、最低規格的硬件(購買硬件的費用大約1000-2000美元,或者租賃設備每月大約200美元),以及一個可靠的互聯網連接(每月大約100美元)。如果驗證者質押18個月,那么合計大約是10.5萬美元,其中大部分是資本成本。使用我們上文提及的數字,該驗證者在18個月共計可以獲得大約45,000美元的收入(假設該驗證者沒有因不當行為或者離線而被懲罰,也忽略運行驗證者節點產生的人力成本),以ETH計算的年化總回報率約為28%?。當我們將這些成本計算進去時,那個這個回報率將下降很多。更加合理的估計是,在未來的條件下,年回報率可能更接近5%。

而對于PoW,計算這個數字要困難得多。首先,PoW沒有像PoS那樣在可用的驗證者的插槽數量方面存在協議內限制(因為PoS中的驗證者數量受到了幣的總供應的限制,而PoW中的礦工數量可以是無限的);其次,PoW挖礦的資本成本與PoS差異很大(PoW挖礦涉及到ASIC、電力、場地、設備維護等);再次,PoW生態系統也不透明得多,難以進行類似的盈利能力比較,但我們將盡最大努力從哈希率圖表和ASIC設備的公開成本中得出結論。

ASIC設備在開始失效或被新型號的ASIC替換之前有大約18個月的盈利窗口期,所以希望我們在PoS計算中選擇相同的窗口期是有意義的。挖礦行業也是一個更成熟、更大的行業,年化回報率(以BTC計算)可能比我們這里計算的要低得多。

首先,讓我們做一些更直接的比較。ETH的最大數量決定了可以質押的驗證者總數(插槽)的上限。如果ETH的總供應量的上限為1.2億ETH(注意,理論上ETH的供應量是沒有上限的,但實際上大概是這么多),那么總共大約有375萬個驗證者插槽可用(每個驗證者質押32ETH)。

目前比特幣的哈希率為1.15EH/s,而AntminerS9礦機的哈希率約為13TH/s,價格約為500美元。要想擁有比特幣網絡哈希率的1/375萬,你需要擁有2375臺AntminerS9礦機,硬件成本約為119萬美元。而更高效的AntminerS17Pro礦機成本約為2000美元,算力約為53TH/s,所以你只需要擁有約583臺AntminerS17Pro礦機,也即只需花費約117萬美元的硬件成本,就能擁有與一個以太坊2.0驗證者插槽相同百分比的網絡份額(即1/375萬)。

但由于以太坊的市值僅為比特幣的42%左右,因此在比特幣網絡中擁有與在以太坊2.0網絡中一個驗證者插槽擁有的相同的網絡份額(即1/375萬)的等效成本僅約為49.5萬美元(相當于10.75BTC),也即248臺AntminerS17Pros礦機。

以0.11美元/千瓦時的電力成本計算,一臺AntminerS17Pro礦機在大約4年的時間里挖出1BTC需要支出約1.56萬美元(相當于0.35BTC)的電費;因此,可以推測,我們使用這248臺AntminerS17Pros可以在4年內挖出248BTC,合計成本為387萬美元(相當于84BTC)。按照我們18個月的間隔計算,也就是能夠以145萬美元(31.5BTC)的電費成本挖出93BTC,年化回報率為47%(以BTC計算)!最近由于中國打擊挖礦以及比特幣哈希率的其他結構性變化,最近這個數字要高得多,但我們可以假設,實際的年回報率應該至少是這個數字的一半。

做一個更加對等的比較,假設在18個月的時間里,我們只能在挖礦設備和電力上花費10.5萬美元,那么在實踐中的收益如何?使用這一成本,我們可以購買大約6臺AntminerS17Pros礦機(合計成本1.2萬美元,相當于約0.26BTC),在18個月內可以挖出大約2.25BTC,花費3.96萬美元(相當于0.86BTC)的電力成本,年回報率約為33%(以BTC計算)。這與上文計算的一名以太坊驗證者的年回報率非常相似!但我們可以開始看到規模經濟是如何發揮作用的,資源更豐富的參與者(擁有248臺礦機)?可以獲得比資源不那么豐富的參與者(擁有6臺礦機)多42%的回報。顯然,在PoW規模經濟中,富人越來越富!

總結

正如我們所看到的,如果我們從運營成本和資本支出的角度來比較,PoW挖礦和PoS質押的盈利能力其實并沒有太大的差別。撇開關于二者的「去中心化」程度的討論不談,我們可以看到,針對PoS讓「富人更富」的論點從根本上是有缺陷的。現實情況是,任何資本密集型投資的參與者都能獲得比那些無法投入這么多資本的參與者更高的回報。

希望這足以讓你相信,這個針對PoS的論點在智力上是懶惰的,稍加觀察就會不成立。此外,筆者希望大家能夠更加重視基于盈利能力的加密貨幣經濟安全性的比較,以及規模經濟如何影響無須許可的安全系統的進入門檻。

DeFi收益聚合器Dot.Finance遭受閃電貸攻擊,PeckShield「派盾」第一時間定位并分析發現,此次攻擊是PancakeBunny的同源攻擊.

1900/1/1 0:00:001.GameFi中的什么設計值得期待?隨著GameFi代幣的熱度高漲,越來越多的GameFi出現了,以Play?to?earn為主要模式的GameFi,如果我們參與的話.

1900/1/1 0:00:00在過去的幾個月里,PleasrDAO、NounsDAO、PaperclipDAO等因為NFT而聚集在一起。《紐約時報》在互聯網上購買了JPEG,因為顯然這就是目前的趨勢.

1900/1/1 0:00:00實踐呼喚新的貨幣理論 不知從何時開始,一向神秘且枯燥的貨幣問題成為金融界議論的熱點,并有成為一般公眾話題之勢。回想起來,上一次貨幣問題成為金融界議論的焦點,是在世紀之交,那時,正值歐元啟動之際.

1900/1/1 0:00:008月18日周三美股盤后,美國芯片巨頭英偉達發布了截至8月1日的公司2022財年第二季度財報,財報顯示,英偉達在截至8月1日的2022財年二季度營收65.1億美元,至少連續三個季度創新高.

1900/1/1 0:00:00頭條 ▌英國金融時報:幣安面臨迄今最大規模索賠訴訟據英國金融時報,因今年早些時候加密貨幣市場動蕩期間服務中斷而尋求幣安賠償的交易者,已經獲得資金支持,準備向該交易所發起迄今規模最大的法律戰之一.

1900/1/1 0:00:00