BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.37%

ETH/HKD+1.37% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD+2.72%

ADA/HKD+2.72% SOL/HKD+3.99%

SOL/HKD+3.99% XRP/HKD+1.44%

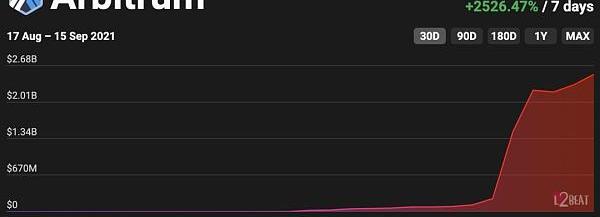

XRP/HKD+1.44%雖然以太坊L2提供了諸多好處,比如Gas費用的價格低、幾乎即時的交易確認以及繼承了以太坊L1的安全性,但一直沒有一個很好的催化劑來推動L2的采用,直到Arbitrum上首個主要的收益農場ArbiNYAN?的推出,推動著Arbitrum這個L2網絡的TVL(鎖倉總價值)在不到5天的時間里從2.38億美元上升到了超過25億美元(見下圖)!

上圖:ArbitrumL2網絡中的TVL增長情況。圖源:L2Beat

盡管仍處于早期階段,但這已經充分證明了人們對以太坊L2的巨大需求。當然,這也提出了一個問題:投資者如何才能獲得這種趨勢的敞口?讓我們來探索其中幾種方法。

本文任何內容均不構成投資或財務建議。在做出任何決策之前,請先自行研究。

機會1:基礎設施

投資者可以不必直接押注于單個應用或L2網絡的成功,相反,投資者可以在投資組合中配置L2的基礎設施層,選擇那些為L2提供動力的工具來獲得敞口。

這種策略可能適合于這類投資者,即他們想要避免在L2生態系統中選擇誰會成為贏家,但仍希望獲得那些將從L2增長中受益的資產的敞口。此外,由于這些基礎設施擁有的網絡效應,加上其他競爭性服務面臨的巨大進入障礙,許多基礎設施協議處于壟斷地位,其面臨的競爭有限。

讓我們來看看已經集成到L2中的一些基礎設施。

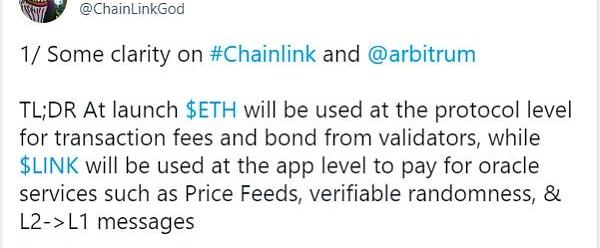

Chainlink(LINK)

DeFi協議需要安全的、信任最小化的預言機喂價,以實現合約定價和及時清算等活動。例如,幾乎所有部署在OptimisticL2網絡上的主要DeFi協議,包括Synthetix、Aave、Curve、SushiSwap、Dopex和其他協議,都已經將Chainlink(LINK)預言機集成到它們的喂價中,以實現及時清算等活動。

Zeko Labs與O(1) Labs、dcSpark合作推出L2 ZK Rollup生態系統Zeko:7月27日消息,Zeko Labs 與 Mina 開發團隊 O(1) Labs 和 dcSpark 合作,推出專門為零知識應用程序(zkApps)設計的 L2 ZK Rollup 生態系統 Zeko,由 Mina Protocol 進行結算,Zeko 將允許開發人員大規模構建具有可編程隱私性的去中心化應用程序。[2023/7/27 16:01:25]

除了總體上提供一個廣泛的DeFi敞口,Chainlink還可能在未來更深入地集成到Arbitrum。

來源:https://twitter.com/ChainLinkGod/status/1397981952846622720?s=20

TheGraph(GRT)

協議不僅需要訪問鏈下數據,也需要訪問鏈上數據。

去中心化數據索引協議TheGraph是基礎設施堆棧中的另一個關鍵組件,它提供了鏈上數據的索引,允許應用程序以一種去中心化和無須信任的方式來查詢鏈上數據。該協議支持多種不同的網絡,包括Arbitrum和Optimism等以太坊L2網絡,并被一些已在L2部署的Dapps應用使用,比如Uniswap、Synthetix和Futureswap。

類似于Chainlink,TheGraph可以提供廣泛的L2網絡和優秀Dapps的敞口,而無需押注于特定的L2網絡或應用。

Loopring Layer 2上線“L2 DeFi Port”:9月29日消息,以太坊Layer 2協議Loopring 上線“L2 DeFi Port”,用戶在Layer 2上獲得的各種DeFi 協議代幣可以隨時在Layer 2上兌換,也可以隨時撤回以太坊Layer 1,然后與DeFi協議進行交互,從而以去中心化的方式在Loopring L2體驗各種Layer1 DeFi產品,其中Lido的以太坊質押將成為第一個使用它的集成DeFi產品。

此前報道,Lido Finance已支持在Loopring Layer 2上質押ETH。用戶可在Loopring官網或錢包中進行以太坊質押操作并獲取wstETH。[2022/9/29 22:39:24]

HopProtocol&Connext(追溯性耕作)

雖然與L1相比,L2s的快速交易確認及其Gas費用的降低顯著改善了用戶體驗,但L2s仍然面臨一系列獨特的挑戰:其中值得注意的是,從OptimisticRollups中取款至主網需要等待7天的時間;在不同的L2s之間遷移流動性也很困難。

HopProtocol和Connext這兩個項目旨在解決這一問題。這兩個項目允許用戶在兼容于EVM(以太坊虛擬機)的不同網絡之間無縫地轉移資產,并允許用戶“快速”取款,讓用戶能夠避免取款等待期。

雖然這兩個項目尚未發行代幣,但這些系統值得試驗,因為它們有可能為早期用戶提供追溯性空投!

機會2:Dapps應用

投資者獲得L2敞口的第二種方式是通過投資熱門的應用。任何區塊鏈或L2s只會對構建在其上的應用程序提供盡可能好的體驗——如果某個網絡上沒有什么值得使用的應用,那就沒有人會使用該網絡。

IOEN完成280萬美元融資,SL2 Capital領投:9月28日消息,基于可持續能源的區塊鏈項目IOEN完成280萬美元融資,SL2 Capital領投,Polygon (Matic)、Skyman Ventures、Holo、Mashable、Black Dragon、Insignius Capital、Twin Apex、Exnetwork Capital、Bullish Unicorn、AU21、Dizer Capital LLC、Solidum和Extrwatts等參投。(Investing)[2021/9/28 17:13:16]

正因為如此,在一個或多個L2s上運行的應用可以為投資者提供不同程度的風險敞口。重要的是,L2s代表了新興市場,既有的Dapps協議可以在L2s上增長其用戶基數,從而增加其使用量和收入。

主要有兩類應用可以為投資者提供L2敞口:從L1遷移至L2的“早期采用者”和“L2原生應用”,后者是指僅在L2部署的應用,或者在L2部署之后在功能上有了實質性增加的應用。

比較而言,L2的“早期采用者”可能會被證明“更安全”,因為這些應用并不完全依賴于底層的L2的成功,而“L2原生應用”可能代表了對某個特定L2網絡更加集中的押注。

雖然下方列出的應用不太全面(還有很多的機會未被包含進來),但我們還是來看看下面這些例子吧。

早期采用者#1:Uniswap(UNI)

Uniswap是以太坊L1上規模最大的DEX(去中心化交易所),同時也是OptimismL2網絡的最早采用者這一。Uniswap于2021年7月部署到了Optimism網絡上,撰文時該協議在Optimism網絡上有著超過3,200萬美元的流動性,并在最近幾天實現了超過1,000萬美元的日交易量。見下圖:

Router Protocol和Polygon與DFyn合作啟動L2 GalaxyFarm:3月8日消息,Polygon和Router Protocol與多個項目合作,以實現即時、無Gas交易和DeFi 耕作(farming)。Router Protocol正在建立一個跨鏈流動性協議,其第一個節點是Polygon上的AMM DEX Dfyn.network。DeFi farming將基于Dfyn.network,各個項目和參與者將在其之上增加流動性以參與L2 GalaxyFarm,從而為該生態系統引入無Gas farming。來自Polygon和以太坊生態系統的項目將參與GalaxyFarm以獎勵社區。(AMBCrypto)[2021/3/8 18:25:57]

上圖:截至撰文時Uniswap在Optimism網絡上的TVL和日交易量情況。來源:https://info.uniswap.org/#/optimism/

除了Optimism,Uniswap最近也在Arbitrum網絡上部署。該部署使Uniswap獲得了更大的使用量,在過去4天里該協議在Arbitrum網絡上共計鎖定了3,700萬美元的價值,每天產生了超2,000萬美元的交易量。

早期采用者#2:SushiSwap(SUSHI)

SushiSwap是另一個重要的去中心化交易所,也是L2的早期采用者。SushiSwap已經在PolygonL2網絡占據了相當大的市場份額,同時也部署在其他區塊鏈上,如Fantom、Avalanche和Harmony。此外,SushiSwap也是最早在Arbitrum上部署的協議之一。

1inch聯合創始人:L1和L2 DEX交易量不應直接進行比較:1inch聯合創始人Anton Bukov發推稱,似乎L1和L2 DEX交易量不應該直接進行比較,因為L2 DEX更多的是關于交易,而不僅僅是交換(swap)。因為L2運作更快且更便宜,但這也導致L2不能與L1和其他L2解決方案組合。[2020/6/14]

自9月10日以來,SushiSwap協議在Arbitrum上的部署取得了巨大成功,撰文時其流動性超過2700萬美元,每日交易量超過2400萬美元。此外,Sushiswap的表現有時甚至超過了它的主要競爭對手Uniswap,某些日子的交易量超過了1.25億美元。見下圖:

上圖:截至撰文時,Sushiswap在Arbitrum網絡上的TVL和日交易量情況。來源:https://analytics-arbitrum.sushi.com/

雖然SushiSwap團隊表示,考慮到他們的多鏈戰略,他們可能會推遲部署到Optimism網絡上,但似乎他們很有可能最終會部署到該網絡。

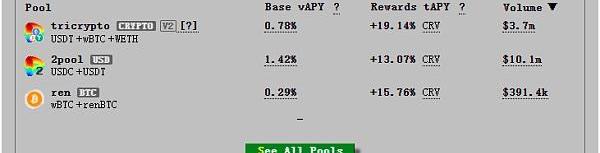

早期采用者#3:Curve(CRV)

Curve是另一個迅速擁抱L2的去中心化交易所。Curve已經幾乎壟斷了Polygon和Fantom網絡上的同類資產兌換,最近該協議也在Arbitrum網絡上線。目前,Curve在Arbitrum上提供了2個同類資產的流動性池以及1個V2流動性池(見下圖),撰文時這些池中共計持有超過1.31億美元的流動性,并實現了超過590萬美元的日交易量。同時Curve也是一個熱門的收益耕作場所,以最大程度降低流動性提供者的無常損失風險。

上圖:Curve在Arbitrum網絡上提供的3個流動性池。來源:https://arbitrum.curve.fi/

與SushiSwap一樣,雖然目前還不清楚Curve協議是否計劃在Optimism網絡上部署,但考慮到該協議的多鏈傾向,該協議似乎也有可能最終會在Optimism上部署。

L2原生應用#1:Synthetix(SNX)

由于Synthetix合成資產的交易有著計算密集型的性質,因此受到L1高昂的Gas費用的影響,導致Synthetix協議在以太坊L1的增長受限。為此,Synthetix協議開始致力于在L2上解鎖其全部能力。

Synthetix這個合成資產協議是Optimism的早期支持者和采用者,并且其他項目也基于Synthetix在Optimism上的部署而構建出來,比如Optimism上的Kwenta交易所允許用戶鑄造和交易Synthetix的合成資產(Synths);期權協議Lyra也已經在Optimism上線,目前該協議提供2個激勵性池子,鎖倉價值超過1,200萬美元。

L2原生應用#2:Dopex(DPX)

Dopex是另一個可能受益于L2帶來的交易費降低和更快的交易確認。

Dopex是一個去中心化期權協議,由Tetranode和DeFiGod等DeFi知名人士支持。目前,該協議的農場鎖定了超過7500萬美元的價值。雖然該期權協議目前仍處于測試網階段,但它正在計劃在Arbitrum上部署其主網。

這意味著,該項目不僅可以為投資于新興的DeFi衍生品行業提供一種投資方式,還可以增加對整個Arbitrum生態系統的敞口。

L2原生應用#3:dYdX(DYDX)

去中心化永續合約交易所dYdX是另一個通過L2釋放其功能的衍生品協議。

dYdX已經基于StarkWare的可擴展性引擎StarkNet搭建了其自身的L2Rollup,并于最近推出了流動性挖礦計劃,其中包括對一些用戶進行了價值50,000美元的DYDX代幣追溯性空投。因此,該協議的吸引力開始增加,其日交易量在6周內增長了10倍以上,目前一直保持在6億美元以上。

L2資產的追溯性耕作

也許投資者從某個特定L2網絡的成功中獲益的最直接的方式是投資于該L2網絡的原生代幣。

雖然L2原生代幣的設計空間正在浮現,并且我們不清楚是否所有的L2網絡都會發行自己的原生代幣,但在提供對特定網絡的敞口方面,L2原生代幣能夠提供與L1原生代幣類似的角色。雖然目前還不清楚是否所有的L2s都將發行代幣,但用戶有機會將自己置于獲得追溯性L2原生代幣獎勵的位置。

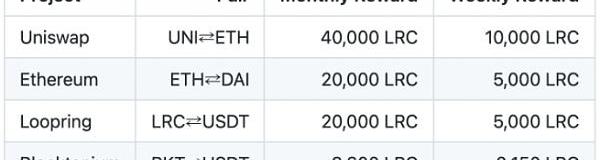

Loopring(LRC)

Loopring是以太坊擴容生態系統中最突出的特定于應用的Rollups之一,它提供了一整套基于ZK-Rollup搭建的產品,包括一個AMM(自動化做市商)和訂單簿交易所。

投資者可以獲得對該協議的敞口,該協議在過去一年以LRC代幣的方式產生了超過270萬美元的收入,LRC代幣用于治理該系統,并作為最后的抵押品。投資者可以直接購買該代幣,或者通過向該交易所提供流動性來獲取該代幣獎勵。此外,在指定的交易對(見下圖)上的交易量排在前25名的交易者也可獲得LRC代幣獎勵(2021年9月9日開始,持續28天;結算周期為7天,共4個周期)。更多詳情見:

https://medium.com/loopring-protocol/loopring-l2-liquidity-mining-round-14-1e28fdb3f6a9

ImmutableX(IMX)

ImmutableX是一個建立在StarkWare之上的ZK-Rollup。

該協議針對新興的區塊鏈游戲領域的NFT交易和使用進行了優化,目前正在通過「邊玩邊賺」(Play-to-Earn)的模式以IMX代幣獎勵的方式來激勵用戶使用該平臺。IMX代幣在該網絡的運行中扮演著幾個關鍵角色:用戶需要使用IMX來支付20%的交易費,且用戶可以使用該代幣來對治理提案進行投票。此外,IMX持有者可以將該代幣進行質押(stake),從而獲得用戶向該網絡支付的交易費收益。

Optimism&Arbitrum(追溯性耕作)

在談論L2時,如果不提及Optimism和Arbitrum,顯然是不合適的。

這兩個最大的OptimisticRollups網絡都都籌集了數百萬美元的資金,目前都沒有發行本地代幣。此外,盡管它們上線的時間很短,但這兩個L2網絡卻產生了數百萬美元的交易費,而這些費用并沒有以任何方式流向其用戶。雖然目前還不清楚它們是否會發行本地代幣,但如果它們為早期采用者啟動追溯性空投,那么成為這個兩個L2網絡的活躍用戶可能是值得的。

總結

L2的季節終于來了。

現在,有著不同風險承受力和不同敞口需求的投資者可以通過好幾種方式來從L2的迅速發展中獲益。無論是通過基礎設施、Dapps應用,還是本地資產耕作,投資者們很多不同的機會。

撰文:BenGiove,Bankless撰稿人

今日下午5點整,中國人民銀行在官網發布《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,引起行業內的高度關注與討論.

1900/1/1 0:00:00英國央行正在加強對央行數字貨幣(CBDC)的研究,并選擇了一些銀行專家和金融科技專家來給予協助.

1900/1/1 0:00:00通過利用其在區塊內排序交易的自由裁量權,礦工可以從以太坊上去中心化的應用程序用戶中獲取價值,這大大降低了用戶體驗,并威脅到網絡的穩定性.

1900/1/1 0:00:001.金色觀察|穩定幣的價格能真的穩定嗎?有價值穩定的穩定幣嗎?答案應該是沒有的,因為只要是非由信任主體發行承兌的穩定幣,都無法保證價格的絕對穩定,并且價格的絕對穩定,也意味著沒有市場利潤空間.

1900/1/1 0:00:00從以比特幣為代表的區塊鏈1.0時代,到以智能合約為基礎、以金融應用為核心的區塊鏈2.0時代,再到區塊鏈應用于政務服務和更廣泛的各行業,10余年間,我們已經開始進入區塊鏈3.0時代.

1900/1/1 0:00:00關于DeFi和CeFi兩大金融市場的增量之爭正式拉響,金融的聚合性被攔腰阻斷。實際上,金融的最終目的是減少商品交換的摩擦成本,從而形成產業化和各種文明生態.

1900/1/1 0:00:00