BTC/HKD-0.93%

BTC/HKD-0.93% ETH/HKD-1.61%

ETH/HKD-1.61% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-2.27%

ADA/HKD-2.27% SOL/HKD-1.63%

SOL/HKD-1.63% XRP/HKD-2.69%

XRP/HKD-2.69%自2020年爆發以來,去中心化金融以去中心化、無審查、公平等特點展現出蓬勃的生命力。在DeFi的世界里,每天都有無窮無盡的新思想、新概念和新應用涌現出來,迄今為止也已經取得了許多重大突破。甚至可以說,DeFi推動了普惠金融的實現。

在眾多應用中,基于AMM模式的去中心化交易所無疑是最具影響力的DeFi創新之一。根據Messari的研究報告,2021年第二季度DEX上的交易額達到了4,050億美元,是去年同期的117倍。與第一季度相比,增長率為83%。

DEX已經成為DeFi世界里最重要的基礎設施,但是,基于AMM的創新和突破仍在繼續。早前,Uniswap推出的V3版本更是為DEX的發展開啟了全新的篇章。

簡單回顧下AMM

在我們深入了解V3之前,先再快速回顧一下AMM的幾個關鍵基本點。

AMM的核心是x*y=k這一恒定乘積公式,k是常數,tokenA的數量是x,tokenB的數量是y。它不依靠于傳統的訂單薄模式,token的價格由這一公式決定。流動性提供者將各自的資金注入資金池,用于執行完成平臺上的交易,并通過提供流動性賺取被動收入。

以太坊網絡銷毀量超346.56萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡銷毀量超346.56萬枚ETH,本文撰寫時銷毀量為3,465,676.51枚ETH。其中,OpenSea銷毀230050.66枚ETH,ETHtransfers銷毀293553.61枚ETH,UniswapV2銷毀190883.31枚。

注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀[2023/7/17 10:58:39]

雖然AMM無疑是從0到1的突破和創新,但是這一機制仍存在著一些問題和局限,一直備受詬病的一點就是資金利用率低下。

熟悉DEX的人都知道,UniswapV2AMM是目前大多數DEX采用的機制,全部流動性沿著x*y=k的價格曲線均勻分布在的范圍內。但是在實際情況中,某一個時間段內的大部分交易都只會集中在某個價格區間內完成,這就意味著大量的鎖定資產并沒有在實際交易過程中被利用到。

在一些特定場景中,例如穩定幣對的交易,甚至超過99%的流動性永遠不會被用到。大量的做市資產處于閑置狀態,資金利用率很低。哪怕是專門為穩定幣交易服務的Curve,改進AMM公式后也仍然面臨著這個問題。

價值9640萬美元的LINK已解鎖,并轉入幣安:6月17日消息,據Spot On Chain監測,4個Chainlink非流通供應的代幣合約在5小時前解鎖釋放了1795萬枚LINK(約9640萬美元),并轉至幣安。[2023/6/17 21:43:41]

Uniswap推出的V3版本就很好地解決了這些問題。通過一些創新功能例如區間做市、范圍訂單、多級費率等實現了聚合流動性,流動性提供者也可以采取更多樣更復雜的做市策略組合獲取更高收益。

簡單來說,通過UniswapV3,你可以用更少的資金獲得更高的回報。

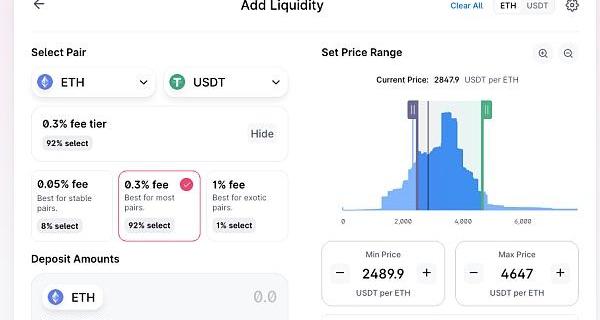

作為LP,如何最大化利用V3

現在,每個LP都可以在UniswapV3選擇自定義的價格范圍來添加流動性,從而擁有自己的個性化價格曲線。這樣就可以用更少的資金在限定的價格范圍內賺取更多的手續費獎勵,最大程度提高資金使用率。再加上多級費率等功能,LPs做市將有更多靈活性和策略組合。

但是,具體要怎么做呢?下面我們通過不同的場景來簡單直觀地看下UniswapV3都能滿足哪些需求,又能如何從中獲利。

1.為穩定幣對提供流動性

Coingraph:美國法院批準對Binance.US資產凍結的報道暫未得到官方確認:6月7日消息,Coingraph發推稱,此前關于美國一家法院批準了美國證券交易委員會(SEC)要求凍結Binance.US資產的請求的報道源自當地的報紙,需等待官方確認或否認。[2023/6/7 21:22:06]

穩定幣對往往是很多LP的做市首選,因為價格波動一般很小,無常損失可以忽略不計。

以USDT/DAI為例,大部分時候價格只在0.99-1.01之間波動。現在你可以將全部資金都投入到這個范圍內提供流動性,而不是像之前那樣,資金平均分布在(0,?∞)之間。這樣,你就可以賺取更多的手續費獎勵,因為大部分的交易也只會在這個價格區間內發生。

Uniswap官方信息顯示,如果LP在0.10%的價格范圍區間內提供流動性,資金利用率與之前相比最多將可提升4,000倍。

另外,Uniswap提供分別為0.05%,0.30%,和1.00%的三級費率。通過不同等級的費用,承擔更多風險的時候就獲得更多的收益,反之亦然。

比如穩定幣對,LP無需要承擔什么無常損失,那么費率低的資金池就更有競爭力,應該選擇0.05%的費率提供流動性。

比特幣全網未確認交易數量為10307筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為10307筆,全網算力為238.43 EH/s,24小時交易速率為3.18交易/s,目前全網難度為35.36 T,預測下次難度下調2.94%至34.32 T,距離調整還剩10天18小時。[2022/12/24 22:04:19]

2.為其他幣對提供流動性

為其他幣對提供流動性時,背后邏輯大同小異,理性的LP將在合理的價格范圍內提供流動性。

你可以選擇將自己的價格區間設置得比較小,如果交易價格在設置的區間內,你可以獲得更多的手續費獎勵。但是這個對LP的要求比較高,因為想持續獲得手續費獎勵就需要你不斷分析數據,制定合理的策略,不斷調整價格區間。另外有一點需要考慮的是,因為UniswapV3基于以太坊,經常更改價格區間可能會需要支付大量的gas費用,影響整體收益。

你還可以在多個價格范圍內提供流動性,以便可以從多個定價機會中獲利。

例如,你可以同時為以下ETH/USDT的價格區間提供流動性:

提供20,000美元至3,000-5,000美元范圍;

上海博物館官方:基于“上博鏈”推出“海上博物”數字藏品平臺,8月5日首發數字藏品:金色財經報道,據上海博物館官方公眾號消息,數字文化產業的重要性不斷凸顯,上海博物館“海上博物”數字藏品平臺及背后的“上博鏈”技術也在此背景下應運而生,將是目前為止全國博物館界自行研發、自主擁有知識產權的首個數字藏品平臺及區塊鏈技術體系。同時,“海上博物”也是上海博物館數字藏品館,每一次發行數字藏品,均會有一件藏品進館收藏,最終形成涵蓋文物、藝術、創作等豐富內容的線上文化博物館。據悉,“海上博物”首批數字藏品將于8月5日上午10時正式開啟預約。[2022/7/30 2:48:00]

提供5,000美元至2,500-3,500美元的范圍;

提供1,000美元至5,500-8,000美元的范圍。

如果你是專業LP,通過這些可以讓你創建更復雜的做市策略。此外,請記住利用靈活的費率來對沖無常損失。

為穩定幣以外的交易對提供流動性時,如ETH/USDT,無常損失的風險略高,可以設置0.30%的手續費。至于其他長尾資產,比如前段時間爆火的動物幣,價格波動較大,需要承擔更大的風險,所以1.00%的手續費率比較合適。

3.如果我是一個不專業或者很懶的LP怎么辦

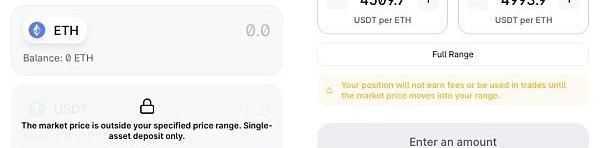

如果你比較保守,或者不想花時間和精力去時刻監控價格波動,你其實完全可以把你的價格范圍設置的比較大,甚至可以把范圍設置為(0,∞),就像在V2一樣。

很多人一直認為V3是為專業人士設計的,只有專業人士才能使用。雖然這有一定道理,確實專業LP能更好地體現和利用V3的價值,但是這也還是一個誤解。因為V3完美向下兼容V2,在V3你還是可以體驗到V2的所有功能,因此如果是非專業LP,那就把V3當做V2用好了,也完全沒有什么問題。

4.通過提供流動性實現止盈或抄底

UniswapV3支持類似于限價訂單的范圍訂單功能,你可以在高于或低于當前市場價格的價格區間內提供單一代幣流動性。當市場價格進入指定范圍時,提供的資產將沿著平滑的價格曲線售出變成另一種資產。你可以使用此功能進行抄底或止盈,并同時獲得手續費獎勵。

我們以ETH/USDT為例。

假設ETH現貨價格為4,000USDT,如果你想提供4,500-5,000USDT范圍內的流動性,你只需要存入ETH。如果ETH價格上漲到4,500USDT,你提供的ETH將逐步轉換為USDT。USDT在你的資產中的比例會不斷上升,直到現貨價格達到5,000USDT,資產全部轉換為USDT。

如果你做市的最初目的是以4,500美元至5,000美元的價格出售所有ETH進行獲利了結,那么在V3中提供流動性實際上很好地完成了你的目標。

價格范圍可以進一步縮小至4,500.00-4,500.01USDT。這幾乎可以被視為以大約4,500USDT的價格出售ETH的限價訂單。只要市場價格高于4,500.01USDT,你提供的所有ETH將被出售并兌換成USDT。

這樣,你幾乎可以以你想要的價格出售代幣,同時還可以獲得獎勵,這比網格交易更具優勢。

但需要注意的是,如果你想通過范圍訂單賣出4,500-5,000USDT價格的ETH獲利,那么在范圍訂單全部成交后,你必須在ETH價格回落至5,000USDT之前盡快撤回流動性。否則,一旦價格再次跌破5,000美元,范圍訂單又將自動“逢低買入”,回購已經賣出的ETH。

相反,如果你想在3,000-3,500USDT買入ETH來抄底,你只需要存入USDT來提供該區間的流動性。當ETH價格下降到3,500時,USDT將逐漸買入為ETH。

其他

作為交易者,UniswapV3通過聚合流動性使得其能夠在大多數交易發生的價格范圍內具有更好的深度,從而降低滑點。特別是相對于穩定幣,Uniswap甚至可以提供比Curve更好的深度,非常適合大筆交易,因為滑點會顯著降低,這無疑為交易者提供了更好的交易體驗。

甚至作為項目方,同樣可以從UniswapV3中受益。

范圍訂單功能對ITO也很友好。如果一個項目想上CEX,過程可能會很漫長以及成本會很高。現在通過UniswapV3,項目方可以在他們希望出售其代幣的價格范圍內存入單一代幣資產提供流動性。低成本、方便、又友好。

總結

上面提到的所有創新,都會賦予UniswapV3不可阻擋的生命力。它不僅可能改變DEX的發展方向,還可能改變DeFi的格局。

Uniswap的V3AMM為不同使用者提供了更多的靈活性和選擇,為DeFi的進一步普及鋪平了道路。這些不同功能有很多組合形式,我們也很期待看到大家的更多策略和想法。

如果說我在過去幾年中明白了一個道理,那就是:一個同步的區塊空間無法滿足鏈上所有應用的需求。在2018年時這一情況還不那么明顯.

1900/1/1 0:00:00本文由“白澤研究院”原創,授權“金色財經”首發。隨著DeFi項目的回溫,近兩個月各公鏈也如雨后春筍般發展起來,GameFi、NFTFi、SocialFi等概念逐漸興起,區塊鏈似乎迎來了另一個“S.

1900/1/1 0:00:00經過多年的研發,我們終于形成了一個多鏈的市場結構。目前有超過100個活躍的公共區塊鏈,其中許多都有自己獨特的應用程序、用戶、地區分布、安全模型和設計權衡.

1900/1/1 0:00:00由于擔心數字時代銀行擠兌的可能性,美國財政部(TheTreasuryDepartment)正在為這個快速增長的行業制定一個監管框架.

1900/1/1 0:00:00周二,美國證券交易委員會主席GaryGensler接受《華盛頓郵報》專欄作家DavidIgnatius的采訪,談到了加密貨幣領域、區塊鏈技術以及他對該領域進行監管的方法.

1900/1/1 0:00:00NFT在拍賣場上的火熱依舊延續,這一次的主角是導演王家衛的代表作之一《花樣年華》。近日,香港蘇富比聯手王家衛推出首個亞洲電影NFT《花樣年華——一剎那》,將于下月9日登陸現代藝術晚拍.

1900/1/1 0:00:00