BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD+2%

ADA/HKD+2% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+1.3%

XRP/HKD+1.3%隨著一些DeFi項目瘋長,「DeFi2.0」的概念出來了。眾所周知,DeFi1.0的代表有MakerDAO、Compound、Aave、Uniswap、Sushiswap以及yearn.finance。

借鑒傳統金融市場的世界觀,DeFi1.0分別實現了:

去中心化金融世界的中央銀行

商業銀行部門

非銀金融機構

DeFi的發展一直沿著2個方向展開:

釋放信用潛力:從超額抵押,到收益憑證(如Compound的存款憑證cToken)、LPToken,再到合成資產(如Synthetix上的合成資產sToken),逐步釋放信用潛力。

提高資金利用效率:根據久期管理、風險偏好提供不同類型的產品,通過分級利率或信用借貸來降低抵押率。

美聯儲理事夸爾斯:不明白美聯儲為什么要發行央行數字貨幣:美聯儲理事夸爾斯稱:“我不明白美聯儲為什么要發行央行數字貨幣。”(金十)[2021/10/21 20:44:37]

DeFi2.0并沒有偏離這兩個方向,譬如DeFi2.0典型案例Abracadabra、Alchemix對標MakeDAO,通過支持LPToken抵押,讓鎖定資產獲得流動性,本質是解鎖了LPToken信用價值,同時也提高了資金利用效率。除此之外,DeFi2.0獲得關注,關鍵在于更好的可組合性,更加密原生的組織與治理結構。支持LPtoken抵押、固定利率、算法穩定幣這些模式一直都有,難的是一個絕妙的激勵模型。就像AMM模型早就出現,流動性挖礦才是將DeFi帶飛的臨門一腳。

DeFi2.0特點1:創新的激勵機制

OlympusDAO是DeFi2.0目前最受關注的協議,它創造了一種新型穩定幣,完全放棄了與美元的掛鉤。簡單來說:

聲音 | 比特幣安全專家:Facebook Coin與PayPal及數字法幣沒什么分別:據AMBcrypto報道。比特幣安全專家Andreas Antonopoulos近期在YouTube的問答環節上表示,他對于像Facebook這樣的大公司要發行加密貨幣一事并不感到擔憂,因為他一直都認為遲早會產生這樣的公司代幣,甚至全球的央行都會推出自己的加密貨幣,但這些加密貨幣都會具有法幣的特征,唯一的區別在于如何實現——從先前的微軟SQL數據庫轉向區塊鏈數據庫。 Antonopoulos接著指出,在現實中,如果不遵守銀行監管,Facebook Coin就不能用于跨境交易。如果沒有嚴格的KYC/ AML政策,Facebook將不會提供其加密貨幣,這與PayPal沒有任何不同,與銀行提供的數字法幣也沒有什么分別。然而,與Visa、摩根大通或PayPal相比,Facebook此類公司的額外好處是能為其加密貨幣提供更好的用戶體驗、服務、交易速度和品牌識別。[2019/3/31]

財政部擁有的每個DAI,只能發行1個OHM。

聲音 | 趙長鵬:用戶在投資前首先得弄清標的究竟是什么:趙長鵬在社交平臺上稱,投資者與其抱怨USDT在審計工作上有所欠缺,不如變換思路:在投資之前徹底弄清標的究竟是什么。[2018/9/28]

如果OHM價格低于1DAI,DAO將回購并燒毀OHM。

如果OHM價格高于1DAI,通過債券機制購買1個OHM,超過1DAI的部分被分配到質押合同和DAO中。

1)譬如當前OHM的價格為901美元,Alice通過債券機制用901DAI購買1OHM,此時協議收到901個DAI,鑄造出901個OHM,其中1個給Alice,810OHM進入質押合同,剩下的90個OHM被保存在DAO中。

2)另一個債券機制是以折扣價收購SushiswapOHM-DAI交易池的LPtoken,該機制保證了市場的流動性,同時讓流動性掌握在DAO自己手中,當前協議掌握的流動性高達99.90%。

投票上幣被質疑 何一回復“不是什么都需要區塊鏈+”:微拍創始人胡震生與何一就“數字貨幣交易所投票上幣”話題展開討論。胡震生認為“投票上幣”交易所沒有公開投票地址,同時也未公布投票算法,他表示“作為參與方認為平臺有修改數據的驅動力和可能性”,認為這“就不是一個優秀的區塊鏈項目”。何一回復稱幣安的投票項目都會經過審核,且投票數據每次都會清洗;交易所本來就是中心化平臺,每個組織有自己的規則,而她一直的觀點是“不是什么都需要‘區塊鏈+’”。[2018/2/28]

參與OHM質押即可獲得協議90%的利潤。該機制激勵OHM持幣者不僅購買OHM,而且質押和繼續持有OHM,當前OHM質押率高達91.4%。

OlympusDAO沒有通過流動性挖礦為協議吸引流動性,而是利用「協議控制價值」的概念和創新的質押機制,顛覆了傳統DeFi流動性模型。OHM價格越高,進入質押合同的DAI越多,參與OHM質押獲得的回報越多,這使得OHM的市場價持續遠高于1DAI。通過超發創造超高的質押APY,通過持續的博弈讓OHM價格不斷逼近國庫中的總資產價值。

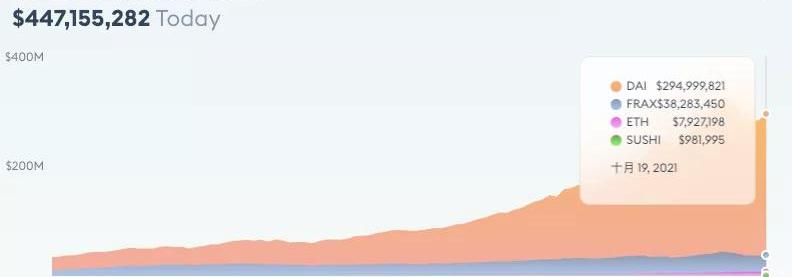

OlympusDAO金庫資產當前的市值為4.47億美元,其中「無風險資產」價值接近于1.17億美元。據統計,以目前金庫存款,當前質押APY至少還可以保持半年。

OlympusDAO的激勵模型、以及完全掌控自己流動性的策略,堪稱是大師級的激勵設計。——ThreeBodyCapital

DeFi2.0特點1:高可組合性

當前有有五個DeFi協議與OlympusPro合作:Abracadabra、Alchemix、Float、Pendle和StakeDAO,他們互為起點,互相促進,構建出一個生態。

$TIME:Olympus在Avalanche上的仿盤Wonderland的平臺代幣,Wonderland在Avalanche鎖倉量排名第10。

$OHM:OlympusDAO的穩定幣。

$MIM:Abracadabra的穩定幣MagicInternetMoney(MIM),流通量已經接近15億美元。OHM-DAI流動性池的LPToken可以在Abracadabra抵押,借出MIM。

$SPELL:Abracadabra穩定幣池的流動性激勵代幣。

$ICE:IRONFinance的治理代幣。

具備DeFi2.0概念的項目

如果把高組合性作為DeFi2.0的象征會發現這樣的項目非常多,譬如:

同樣和Olympus有合作的抵押債倉穩定幣項目Alchemix,它建立在YFI之上,解鎖了yDAI流動性,鑄造出穩定幣alUSD。

Tokemak將流動性在不同的去中心化交易所和協議間打通,讓流動性變得具有開放性。

Ribbon建立在Opyn上,降低了期權產品門檻,用戶根據對未來市場的預期往資金池中存入資金就能獲取收益。

Convex基于CurveFinance構建、Pooltogether基于Compound構建,甚至Terra都是典型的高可組合性,Terra一開始就志在提供一套豐富的貨幣組合,以滿足不同區域、不同場景的穩定幣需求。

而仔細看DeFi2.0目前最受關注的協議Olympus、Abracadabra,則都是在激勵機制上有所創新。因此分辨一個項目是否發真的具備DeFi2.0概念,還要看在激勵機制上是否有創新。

風險

新的模型、新的協議往往伴隨更大的風險,Olympus代幣OHM先暴漲與后腰斬,波動性極高。Spell的代幣分配,團隊占比高達30%,并且第一年就解鎖50%,新的概念投資者更加需要合理控制風險。匿名項目參與的時候一定更需要提高風險意識。

Tags:OHMEFIDEFIDEFOHMI幣PieDAO DEFIMarhabaDeFidefibox幣有價值嗎一直跌

著元宇宙概念股Roblox于2021年3月10日在美國上市,元宇宙開始加速進入人們的視野。有人非常看好元宇宙,將它稱為“下一代互聯網”。許多巨頭也紛紛布局元宇宙,想做第一個吃螃蟹的人.

1900/1/1 0:00:00原文標題:以太坊的黃金時代以太坊正以多種方式進行擴展。以太坊就像一座經濟活動繁忙的超級城市,它全天候運行,跨越全球,允許任何人訪問.

1900/1/1 0:00:00對于尚在糾結本國的數字貨幣到底是做批發還是做零售的央行來說,位于加勒比海的巴哈馬和東加勒比國家已經率先趟出了一條零售之路.

1900/1/1 0:00:00就颯姐團隊的觀察,目前國內主流的數字藝術品/藏品/作品NFT發行平臺中,買家對NFT享有的權益主要有三類:一是可以在該平臺看到區塊鏈查證信息,包括底層作品信息、持有人、流轉信息;二是象征性展示.

1900/1/1 0:00:00在10月13日的Sub0Online大會上,波卡創始人GavinWood博士進行了主題演講,和開發者社區同步了平行鏈等功能的開發進展、平行鏈和Substrate的優勢、Polkadot將如何應對.

1900/1/1 0:00:00在2020年新冠疫情的背景下,美國停擺,經濟萎縮,美國聯邦政府以一系列的財政和貨幣刺激政策應對經濟疲軟。利率被消減,開始量化寬松政策,數萬億美元的刺激性支票被印刷投入市場.

1900/1/1 0:00:00