BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD-1.7%

LTC/HKD-1.7% ADA/HKD-0.14%

ADA/HKD-0.14% SOL/HKD+0.38%

SOL/HKD+0.38% XRP/HKD+1.19%

XRP/HKD+1.19%各生態頭部項目解讀,下一批爆發的會是誰?

今年以來,新公鏈/側鏈掀起新一輪熱潮。從年初的BSC,到年中的Polygon、Solana,再到如今的Fantom、Avalanche以及Terra,各大生態蓬勃發展,基礎設施逐漸成熟,多類應用百花齊放,所吸引到的鎖倉資金屢創新高。

不過,經歷了一輪爆發后,公鏈的想象空間是否已收縮,新生態項目們能否二次騰飛?今天,Odaily星球日報就來盤點下八大頭部公鏈、側鏈、二層網絡生態的龍頭項目,試圖回答這一問題。

同時,也希望通過梳理,去尋找下一個增長點。畢竟生態中的龍頭項目,登陸一線交易平臺的機會也更大。比如,近期幣安上線的Tranchess,其TVL達到16.4億美元,在BSC生態中排名第三。

為統一計算標準,本文數據均來自DeFiLlama,詳情如下圖所示:

新公鏈頭重腳輕,亟待完善

在逐一介紹各生態頭部項目前,先將概覽與結論前置:

目前,整個DeFi生態目前總鎖倉價值為2568.6億美元。

按TVL排名,我們最終挑選出八大智能合約平臺,分別是:以太坊、BSC、Solana、Terra、Avalanche、Fantom、Polygon以及Arbitrum。

在剛剛過去的10月,上述生態的TVL都有明顯增長。Avalanche、Fantom與Avalanche表現出色,TVL增幅達到100%以上,特別是Fantom與Avalanche反超Polygon,Polygon并無大的增長,似乎陷入停滯。

如果將統計時間放到下半年后,則會發現上述趨勢更加明顯。7月以來,AvalancheTVL累計增幅4500%,排名第一;FantomTVL累計增幅2750%,排名第二;TerraTVL累計增幅220%,排名第三。而PolygonTVL卻沒有錄得正增長,下跌了5%。值得注意的是,相對成熟的以太坊的TVL增幅超過了新興競爭鏈BSC,一個很重要的原因是ETH漲幅超過BNB,因此以美元計價下獲得更高的TVL數據成績。

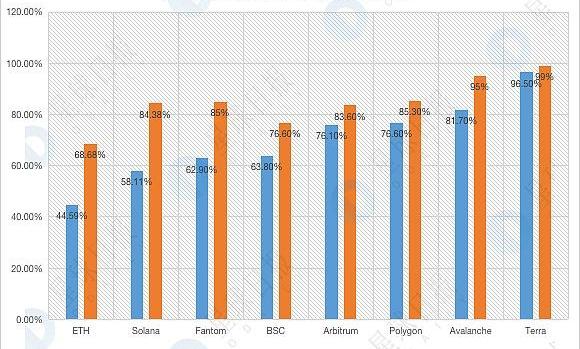

當然,TVL增速高并不意味著生態發展已快速成熟。Odaily星球日報還統計了八個平臺中TVL排名前五、前十的項目在自己生態中TVL占比,結果如下:

以Terra為例,其生態排名前五的項目TVL之和,在整個TerraTVL中占比為96.56%,前十項目TVL之和占比99%,這意味著絕大多數資金量都是由少數項目貢獻,尾部項目根本不具備吸引力和競爭力;反觀ETH,前五項目之和占比只有44%,不到一半,生態多樣性較強。

實際上,新公鏈由于發展時間較短,普遍面臨「頭重腳輕」的問題,這是其接下來亟待解決的難點所在。要知道,如果只靠一個或者幾個項目,勢必難以撐起新公鏈未來的天花板。

金色午報 | 10月14日午間重要動態一覽:7:00-12:00關鍵詞:西班牙、Synthetix、灰度、Uniswap

1. 西班牙政府欲讓加密投資者公開持有量和收益;

2. Synthetix啟動以太坊二層擴容方案Optimistic測試第二階段;

3. 灰度凈管理資產達63億美金;

4. 社區批評Dharma發起的Uniswap首次治理提案或為其帶來過多權力;

5. YFI創始人稱將推出ETH競爭項目;

6. Uniswap V1近24小時交易量上升354%;

7. 中國工程院院士倪光南:沒有網絡安全就沒有新基建安全;

8. 報告:明年Tether市值或將超越以太坊;

9. BTC現報11389美元,當前加密貨幣總市值為3605億美元。[2020/10/14]

另外,我們所統計的頭部四十個項目中,有多個項目堅持多鏈發展模式,其中跨鏈最多的項目是Curve。跨鏈為其拓展了流量路徑,也支撐了Curve在二級市場的基本面。過去半年,CRV最高漲幅超過350%,領跑一眾主流幣以及DeFi幣。

不過,也并不是所有項目均堅持跨鏈協同發展的戰略。比如Solana生態項目,無論是前五,還是前十項目,都只扎根Solana,并沒有向外擴充。從某種程度上來說,Solana生態項目現在具有封閉性。

最后,如果我們從初選的80個項目的「類型」來看,出現最多的是DEX,其次是借貸以及聚合器,最后是合成資產以及穩定幣。

當然,不同生態的側重點不同。例如,在BSC中,前十TVL出現了4個聚合器類型的項目;而Solana和Polygon則偏愛DEX,前十TVL分別出現5個和6個DEX項目。

各大生態頭部項目一覽

下面是八大生態內TVL排名前五的項目匯總,共計四十個:

以太坊生態

項目名:MakerDAO

TVL:182.1億美元

項目簡介:MakerDAO是以太坊上的去中心化自治組織和智能合約系統,被譽為「加密央行」,目前最大的去中心化穩定幣DAI就是由其發行。用戶可以通過多抵押系統超額抵押ETH等加密貨幣,借出DAI。此外,Maker平臺也與傳統金融機構展開合作,將應收帳款、證券等資產引入加密市場。

官網:https://makerdao.com/

項目名:Curve

TVL:176.3億美元

項目簡介:Curve是一個提供穩定幣兌換服務的DeFi自動做市商項目,用戶通過向Curve智能合約提供流動性,可以獲取資金池收益,同時,還可以獲取其治理代幣CRV帶來的額外收益。Curve旨在使用高級粘合曲線,創造更深層次的區塊鏈上流動性。

官網:https://curve.fi/

項目名:WrappedBitcoin

TVL:144.9億美元

項目簡介:WrappedBitcoin簡稱WBTC,該代幣在以太坊上發行,實現與比特幣1:1掛鉤,所有發行的WBTC都會得到100%比特幣作為資產儲備,1:1錨定,可在鏈上驗證;當持有人將WBTC兌換成比特幣時,WBTC將被銷毀。

金色晚報 | 8月27日晚間重要動態一覽:12:00-21:00關鍵詞:波卡、以太坊、COMP、百度、美SEC、Filecoin 、BCH基金

1. Bitcoin ABC宣布成立全球網絡理事會以管理BCH基金。

2. 波卡Subscan“通證解鎖計劃”并非解鎖公募份額,而是日常質押解綁到期可取余額。

3. 百度在線網絡技術有限公司新增數條區塊鏈相關專利。

4. 美SEC批準紐交所提議,允許企業直接上市籌集資金。

5. 數據:8月至今,以太坊鏈上手續費已超過9000萬美元。

6. Compound提交治理提案022 計劃系統減少COMP發行量。

7. Filecoin Launchpad將在周五前應用。

8. Coinbase軟件工程師:SushiSwap存在后門,項目方能盜取資金。[2020/8/27]

官網:https://wbtc.network/

項目名:ConvexFinance

TVL:144.6億美元

項目簡介:作為以太坊鏈上的又一收益聚合器,ConvexFinance旨在借助CVX代幣,通過簡單易用的界面,簡化Curve和CRV鎖定、質押的過程,并提高CRV持幣者、流動性提供者的報酬,以此促進CRV生態系統發展。簡單來說,ConvexFinance就是一個專門致力于簡化Curve使用流程的「CRV質押和流動性挖礦一站式平臺」。

官網:https://www.convexfinance.com/

項目名:Instadapp(INST)

TVL:121.7億美元

項目簡介:InstaDApp是一個面向用戶的去中心化資產管理協議,目前提供了針對Aave、Compound、Maker的高效的資產管理功能。用戶可以跟蹤分布在多個平臺上的區塊鏈資產,并根據金融范式和實時市場價格在不同平臺之間挪動這些資產。其目標是簡化DeFi的復雜性,最終成為DeFi的統一前端。

官網:https://instadapp.io/

BSC生態

項目名:PancakeSwap

TVL:62.7億美元

項目簡介:PancakeSwap是幣安智能鏈BinanceSmartChain上排名第一去中心化交易平臺,支持用戶通過挖礦獲得其治理代幣CAKE。作為BSC上標桿項目之一,PancakeSwap曾獲幣安第一期「1億美元BSC生態加速計劃」支持。除了交易,圍繞CAKE的使用場景,PancakeSwap還上線了新幣挖礦池「SyrupPool」、IFO、小游戲、發行自家的NFT藏品等。

官網:https://pancakeswap.finance

項目名:Venus(XVS)

TVL:25億美元

項目簡介:VenusProtocol是一個貨幣市場協議,旨在將去中心化的借貸系統到幣安智能鏈中,以便促進更快速、低成本、更廣泛幣種的交易。另外,基于幣安智能鏈「Venus」還將鑄造由一籃子BEP-20代幣提供支持的去中心化穩定幣VAI。Venus可以看作為MakerDAO和Compound的混合體。

金色午報 | 7月28日午間重要動態一覽:7:00-12:00關鍵詞:比特幣牛市、ETH2分片、Bakkt、住建部

1.Maker總鎖倉量超過10億美元。

2.V神:ETH2分片和分片內并行化的收益不會疊加。

3.加密貨幣對沖基金TetrasCapital宣布關閉。

4.“比特幣牛市”登上微博熱搜榜排名11位。

5.DeFi概念幣種大幅下跌 AMPL 24H跌幅近20%。

6.今日恐慌與貪婪指數為76 等級轉為極度貪婪。

7.Bakkt比特幣期貨交易量近1.14億美元 創歷史新高。

8.MakerDAO發起投票計劃提高ETH債務上限至2.6億美元。

9.住建部等十三部委:在建造全過程加大區塊鏈等技術集成與創新應用。[2020/7/28]

官網:https://venus.io/

項目名:Tranchess

TVL:16.4億美元

項目簡介:Tranchess是一種迎合不同風險偏好投資者的結構化基金,于2021年6月份上線,目前只推出了針對比特幣的基金。它由三個tranche代幣及其治理代幣CHESS組成,分成三層是為了滿足三種用戶群體的需求:穩定收益、杠桿交易和長期持有。相比YFI等機槍池,Tranchess這種結構化基金的優勢在于產品會適合更多人——滿足不同需求且切換無摩擦,相比單一的產品,資本效率會更高。

官網:https://tranchess.com/

項目名:AlpacaFinance

TVL:14.5億美元

項目簡介:AlpacaFinance是BSC上提供杠桿農場的平臺中,最大的借貸協議。我們幫助貸款者賺取安全穩定的收益,并提供借款者以不足額抵押的方式獲得杠桿農場倉位貸款,這使得農民挖礦的本金效益極大化,能產生數倍收益。

作為整個DeFi生態系統的推動者,Alpaca放大了集成的交易所上的流動性層,通過連接LP借方和貸方來提高其資本效率。

官網:https://www.alpacafinance.org/

項目名:MDEX(MDX)

TVL:8.2億美元

項目簡介:MDEX是基于資金池理念的自動做市去中心化跨鏈交易協議,致力于打造集DEX、IMO、DAO為一體的DeFi平臺,目前支持BSC、HECO及以太坊,旨在融合多鏈優勢,支持流動性挖礦與交易挖礦「雙重挖礦激勵」。

官網:https://mdex.com/

Solana生態

項目名:Raydium

TVL:20.7億美元

項目簡介:Raydium是一個建立在Solana區塊鏈上的自動化做市商。它利用Serum去中心化交易平臺的中央訂單簿來實現快速交易、共享流動性、收益機會和新項目啟動。RAY是平臺的原生功能型代幣,用于流動性挖礦激勵、抵押、新項目啟動資格以及參與未來治理。

官網:https://raydium.io/

金色晚報 | 3月23日晚間重要動態一覽:12:00-22:00關鍵詞:美聯儲、支付寶、標普500指數、BSV

1. 美聯儲:將不限量按需買入美債和機構住房抵押貸款支持證券(MBS)。

2. 標普500指數抹去自特朗普上任以來的所有漲幅。

3. 數據:BSV匿名算力占比一度超50%,引發安全性質疑。

4. Block.one發布區塊鏈應用程序構建教程。

5. Telegram“搬磚套利”詐騙最新案例,單一用戶被騙370個ETH。

6. 媒體:支付寶已參與央行數字貨幣的四大職能。

7. 山東:提升區塊鏈等應用場景支撐能力,全力打造“中國算谷”。

8. 河北印發打擊傳銷工作要點 重點打擊“虛擬貨幣”等傳銷活動。

9. 比特幣日內震蕩,最高漲至6600美元,最低跌至5686美元,現報6286美元。[2020/3/23]

項目名:Serum

TVL:18.4億美元

項目簡介:Serum是在Solana鏈上第一個去中心化交易所,由ProjectSerum團隊創立,并與其他頂級加密資產交易商和DeFi領域的專家達成戰略合作。Serum能夠進行完全無需信任的跨鏈交易,并且支持鏈上衍生品的交易。

官網:https://www.projectserum.com/

項目名:Marinade

TVL:17.7億美元

項目簡介:MarinadeFinance是Solana區塊鏈上的一個流動性質押解決方案。用戶可以在Marinade平臺上質押他們的SOL,并作為回報獲得mSOL,mSOL代表你質押的SOL+其產生的區塊獎勵。Marinade通過使用自動質押策略將SOL分發給盡可能多的可靠驗證者,從而幫助分散和保護Solana網絡。

官網:https://marinade.finance/

項目名:Saber

TVL:16.8億美元

項目簡介:Saber之前叫做StableSwap,將Curve帶到Solana生態,是Solana區塊鏈上穩定幣自動做市商,允許用戶在熟悉的交換界面進行操作。

官網:https://saber.so/

項目名:Sunny

TVL:13.1億美元

項目簡介:Sunny是Solana生態上一個DeFi收益聚合器,目前提供數十種LP資產對。Sunny協議的設計將可組合性作為核心功能,使其他應用程序和協議能夠輕松地構建在它之上。

官網:https://app.sunny.ag/

Terra生態

項目名:AnchorProtocol

TVL:43.3億美元

項目簡介:AnchorProtocol基于穩定幣項目TerraMoney創建,是一種新型的儲蓄協議,旨在通過協調來自多個不同PoS共識的區塊鏈的區塊獎勵來平衡利率,最終實現穩定收益率的存儲利率。簡單來說,AnchorProtocol不是根據供求關系的算法來確定借貸利率,而是直接提供固定借貸利率。

獨家 | Bakkt期貨合約數據一覽:金色財經報道,Bakkt Volume Bot數據顯示,2月12日,Bakkt比特幣月度期貨合約單日交易額為1376萬美元,環比下降48%;未平倉合約量為1732萬美元,環比上升11%。[2020/2/13]

官網:https://anchorprotocol.com

項目名:Lido

TVL:33.5億美元

項目簡介:LidoFinance最初是以太坊2.0質押流動性解決方案,旨在為用戶質押ETH提供流動性,目前已經擴展至Terra以及Solana網絡,為相關代幣質押提供流動性。

官網:https://lido.fi/

項目名:MirrorProtocol

TVL:12.9億美元

項目簡介:MirrorProtocol是穩定幣項目Terra推出的合成資產協議,可追蹤股票、期貨、交易所交易基金和其他傳統金融資產的價格,從而將加密貨幣市場與傳統市場融合起來。Mirror計劃使用合成資產mAssets解決這一問題,通過反映鏈上交易價格來「鏡像」顯示真實世界資產的價格,交易者可以對真實資產進行價格交易。mAssets發行人必須鎖定超過Terra穩定幣當前資產價值的150%或超過其他mAssets當前資產價值的200%作為擔保。mAssets通過去中心化價格預言機來跟蹤基礎資產價格。

官網:https://mirror.finance/

項目名:Terraswap

TVL:11.9億美元

項目簡介:Terraswap是受Uniswap啟發的自動化做市商協議,于2020年11月13日啟動,用戶可以直接在Terra區塊鏈上交易本地Terra資產和用戶定義CW20代幣。

官網:https://terraswap.io/

項目名:SpectrumProtocol

TVL:1.9億美元

項目簡介:Spectrum是Terra上第一個去中心化的收益優化器平臺,與其他以太坊原生聚合工具類似,可以自動合成、自動抵押你的Mirror與Anchor挖礦獎勵。Spectrum目前的旗艦產品是Vaults,用戶可以在其中質押他們的資產并在兩種省油策略之間進行選擇:自動Compound和自動質押。

官網:https://spec.finance/

Avalanche生態

項目名:AAVE

TVL:27.6億美元

項目簡介:Aave是一個去中心化借貸平臺,其前身是ETHLend。2020年1月,Aave重新推出新借貸合約協議,引入去中心化借貸池的借貸功能。同時,Aave也是無抵押閃電貸的首創者。

官網:https://aave.com/

項目名:TraderJoe

TVL:18.8億美元

項目簡介:TraderJoe是Avalanche上的一站式交易平臺,提供交易和借貸功能,并將其結合能夠提供杠桿交易。

官網:https://traderjoexyz.com/

項目名:BENQI

TVL:13.6億美元

項目簡介:BENQI是基于雪崩(Avalanche)的去中心化非托管流動性市場協議。該協議使用戶可以便捷地借出、借入他們的數字資產并獲取利息,為協議提供流動性的放貸人可以獲得被動收入;協議的原生代幣是QI,用于協議的治理。

官網:https://benqi.fi/

項目名:Curve

TVL:6.9億美元

項目簡介:Curve是一個提供穩定幣兌換服務的DeFi自動做市商項目,用戶通過向Curve智能合約提供流動性,可以獲取資金池收益,同時,還可以獲取其治理代幣CRV帶來的額外收益。Curve旨在使用高級粘合曲線,創造更深層次的區塊鏈上流動性。

官網:https://curve.fi/

項目名:YieldYak

TVL:4.3億美元

項目簡介:YieldYak是Avalanche上一個原生的DeFi協議,提供代幣兌換、挖礦、質押等DeFi功能,并擁有自己的代幣YAK。

官網:https://yieldyak.com/

Fantom生態

項目名:GeistFinance

TVL:12.6億美元

項目簡介:GeistFinance允許用戶在Fantom生態系統內借貸各種加密貨幣資產,于今年10月推出,它的功能類似于DeFi藍籌股Aave。Geist將其總量40%GEIST代幣通過流動性挖礦計分發,獎勵豐厚。

官網:https://geist.finance/

項目名:SpookySwap

TVL:6.7億美元

項目簡介:Spookyswap是FantomOpera網絡的第一個自動做市(AMM)去中心化交易所(DEX),治理代幣是BOO,于今年4月推出。

官網:https://spookyswap.finance/

項目名:Curve

TVL:6.2億美元

項目簡介:Curve是一個提供穩定幣兌換服務的DeFi自動做市商項目,用戶通過向Curve智能合約提供流動性,可以獲取資金池收益,同時,還可以獲取其治理代幣CRV帶來的額外收益。Curve旨在使用高級粘合曲線,創造更深層次的區塊鏈上流動性。

官網:https://curve.fi/

項目名:Scream

TVL:4.6億美元

項目簡介:SCREAM是基于Fantom的去中心化借貸協議,旨在提高更廣泛的基于Fantom的資產的整體資本效率,目標是在Fantom網絡上創建貸款產品的一站式商店,社區治理預計將在2021年第三季度和第四季度全面實施。

官網:https://scream.sh/

項目名:BeefyFinance

TVL:4.1億美元

項目簡介:BeefyFinance是一個去中心化金融(DeFi)收益優化器項目,它允許其用戶使用加密貨幣來賺取更多加密貨幣。通過一套智能合約和多種投資策略,BeefyFinance自動從各種流動性池(LPs)、自動化做市(AMM)項目和DeFi生態系統中的其他流動性挖礦機會中,自動最大化用戶獎勵。

官網:https://www.beefy.finance/

Polygon生態

項目名:AAVE

TVL:21.1億美元

項目簡介:Aave是一個去中心化借貸平臺,其前身是ETHLend。2020年1月,Aave重新推出新借貸合約協議,引入去中心化借貸池的借貸功能。同時,Aave也是無抵押閃電貸的首創者。

官網:https://aave.com/

項目名:Quickswap

TVL:7.7億美元

項目簡介:QuickSwap是Layer2去中心化交易平臺,以接近零gas手續費、閃電般的速度進行交易。他們與Transak合作,支持用戶使用銀行卡支付或轉賬支付的手段通過Transak直接購買基于Polygon網絡的USDC。

官網:https://quickswap.exchange/

項目名:SushiSwap

TVL:4.9億美元

項目簡介:SushiSwap是一個去中心化交易平臺,克隆自Uniswap,其交易手續費中0.25%直接分給活躍的流動性提供者。

官網:https://sushi.com/

項目名:Curve

TVL:4億美元

項目簡介:Curve是一個提供穩定幣兌換服務的DeFi自動做市商項目,用戶通過向Curve智能合約提供流動性,可以獲取資金池收益,同時,還可以獲取其治理代幣CRV帶來的額外收益。Curve旨在使用高級粘合曲線,創造更深層次的區塊鏈上流動性。

官網:https://curve.fi/

項目名:Balancer

TVL:1.9億美元

項目簡介:Balancer是一個基于以太坊的去中心化交易所,用戶通過在Balancer做市獲得手續費與代幣獎勵;Balancer完全開源,任何人均可不受限制的在平臺內創建流動池。

官網:https://balancer.finance/

Arbitrum生態

項目名:Curve

TVL:6.5億美元

項目簡介:Curve是一個提供穩定幣兌換服務的DeFi自動做市商項目,用戶通過向Curve智能合約提供流動性,可以獲取資金池收益,同時,還可以獲取其治理代幣CRV帶來的額外收益。Curve旨在使用高級粘合曲線,創造更深層次的區塊鏈上流動性。

官網:https://curve.fi/

項目名:SushiSwap

TVL:5.7億美元

項目簡介:SushiSwap是一個去中心化交易平臺,克隆自Uniswap,其交易手續費中0.25%直接分給活躍的流動性提供者。

官網:https://sushi.com/

項目名:Abracadabra

TVL:4.4億美元

項目簡介:BRACADABRA.MONEY是基于生息資產的穩定幣協議,除了部署在以太坊之外,還通過與L2和側鏈的集成,進一步降低用戶參與協議的成本。在這么多DeFi協議中,它是一個相對比較社區化的項目,代幣更多是通過公平分發的方式流通,通過IDO方式分發的代幣也就占比7%。團隊本身公開的的信息并不多,項目發起人是DanieleSestaylor。

官網:https://abracadabra.money/

項目名:SynapseProtocol

TVL:2.9億美元

項目簡介:SynapseProtocol跨鏈分層協議,從Nerve升級而來,可以提高區塊鏈之間的互操作性。其由SynapseNetwork和SynapseAMM兩個核心部分組成。SynapseNetwork是由多方計算驗證器提供支持的跨鏈基礎設施,這些驗證器對由Synapse網絡連接的區塊鏈上的事件作出集體反應。SynapseAMM是一個跨鏈AMM,由一個根據資本流動對資產進行定價和再平衡的網絡提供支持。

官網:https://nerve.fi/

項目名:Balancer

TVL:1.2億美元

項目簡介:Balancer是一個基于以太坊的去中心化交易所,用戶通過在Balancer做市獲得手續費與代幣獎勵;Balancer完全開源,任何人均可不受限制的在平臺內創建流動池。

官網:https://balancer.finance/

總結

TVL只是眾多發展情況數據中的一項參考指標,并不能完全代表一個項目真實的運營狀態。

例如,有的項目主打基礎協議或隱私保護,因此其TVL并不高;也有部分借貸協議,存在重復質押,推高其TVL的情況。

因此,上面的統計結果僅供參考,不構成投資建議。

作者:秦曉峰;編輯:郝方舟

1.李禮輝:警惕Diem成超主權數字貨幣把數字人民幣打造成全球最佳在近日舉行的2021全球財富管理論壇上,中國互聯網金融協會區塊鏈研究組組長、中國銀行原行長李禮輝指出,數字貨幣的創新既是市場.

1900/1/1 0:00:00DAOrayakiDAO研究獎金池: 資助地址:? 0xCd7da526f5C943126fa9E6f63b7774fA89E88d71投票進展:DAOCommittee3/7賞金總量:100?.

1900/1/1 0:00:00Facebook更名Meta全面轉向元宇宙,引發資本市場關注。我們認為,元宇宙的終極形態將指向人類的數字化生存,對社會產生深遠的影響,但需要較長時間.

1900/1/1 0:00:00波士頓聯邦儲備銀行前行長埃里克-羅森格倫根據波士頓聯儲和麻省理工學院的研究,就中央銀行數字貨幣未來形態提供了一些關鍵見解.

1900/1/1 0:00:00深潮TechFlow注:回顧這一輪牛市,加密世界最大的贏家之一莫過于各類加密VC,如果非要給他們一個分類,我的排序是這樣:名利雙收、有利無名、有利劣名、無利無名……有的加密VC更愛錢.

1900/1/1 0:00:00以太坊是一個單片區塊鏈:它提供自己的安全性,執行自己的交易,并維護自己的數據可用性。?然而,這種傳統類型的區塊鏈——提供自己的安全、執行和數據可用性層的鏈——由于其“全能”方法而面臨固有的局限性.

1900/1/1 0:00:00