BTC/HKD-2.44%

BTC/HKD-2.44% ETH/HKD-4.13%

ETH/HKD-4.13% LTC/HKD-3.44%

LTC/HKD-3.44% ADA/HKD-6.16%

ADA/HKD-6.16% SOL/HKD-2.08%

SOL/HKD-2.08% XRP/HKD-6.32%

XRP/HKD-6.32%原文標題:YearnTVL今年增長11倍一文分析其兩個增長時期的主要驅動因素

撰文:DustinTeander本文編譯自Messari

我們都知道Yearn,它是運行在DeFi的收益生成協議之上收益聚合器。用戶只需點擊一個按鈕就可以被動地獲得收益。在Yearn的Vaults中,策略師們不斷競爭以編寫最高收益率的策略,因為他們可以獲得50%的收益獎勵。隨著時間的推移,該協議已成為領先的風險最小化收益來源。

但是,關于Yearn,我們不知道什么?自2021年開始,Yearn的TVL增長了11倍,但這種增長來自哪里?這是一個需要理解的重要問題,因為在傳統理論中,代幣投資的估值不過是未來現金流的折現價值。而未來的增長是在邊緣定義的——那么誰是Yearn的邊緣儲戶呢?

Yearn剖析

讓我們首先分解一下Yearn的多個產品。

**Vaults:**作為大多數用戶使用的旗艦協議,金庫占YearnTVL的67%。用戶將資金存入按資產定義的金庫,并執行相關的收益率策略來部署資本。作為第一次迭代,V1金庫僅限于單一策略,此后已被棄用。V2在今年年初推出,提供更復雜的收益聚合,因為金庫可以由多種收益策略提供支持。

代幣化貨幣基金總市值今年已增長兩倍至近5億美元:5月20日消息,據CoinDesk編制的數據,代幣化貨幣市場基金總市值今年已增長兩倍至近 5 億美元,包括了規模為 2.76 億美元的 Franklin OnChain U.S. Government Money Fund、規模為 1.32 億美元的 OUSG 和規模為 7200 萬美元的 SBTB。[2023/5/20 15:15:12]

**Eran:**本質上類似于金庫,但更加簡單。它最初專注于用戶可以存入的穩定資產,資產在貨幣市場協議之間轉移,具體取決于哪個協議提供最高的收益。

**IronBank:**IB是一種貨幣市場協議,專注于為用戶和協議提供服務。用戶能夠將批準的資產作為抵押品存入,從借款人那里賺取收益或自己借入其他資產。協議用戶可以被列入白名單,以促進抵押不足的借款。

**Special:**這是非核心業務的統稱,它包括yGov和yveccurveTVL。

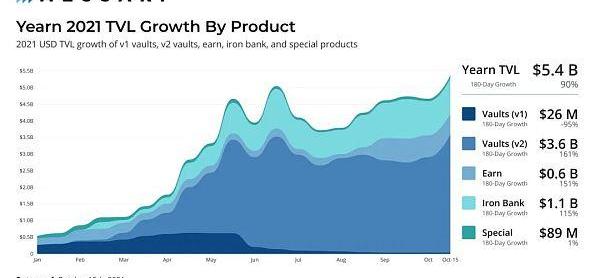

從3月到5月,YearnTVL大幅增長,增加了超過40億美元的TVL。在新的TVL中,68%來自新的V2Vaults。然而,自5月以來,V2金庫基本持平,直到9月中旬,金庫TVL再次開始向上攀升,到10月中旬增長超過31%。

上市礦企5月出售比特幣數量達4411枚,接近今年前4個月出售量的總和:金色財經消息,據NYDIG研究報告數據顯示,上市礦企5月出售比特幣數量達4411枚,遠高于2022年早些時候每月1,115個比特幣的平均水平。此外,公開信息顯示此類礦工共持有約46594枚比特幣,按照當時價格計算約15億美元。[2022/6/18 4:36:59]

這里可以看到V2金庫有兩個明顯不同的增長時期。一個是年初,大約從3月到5月,另一個是9月中旬開始的近期移動。正如任何從事加密貨幣的人可以肯定地告訴你,這兩個時期都是ETH和BTC價格大幅升值的時期。引出了一個問題,這種增長是由于有機的、新的存款,還是僅僅是因為潛在的價格升值?

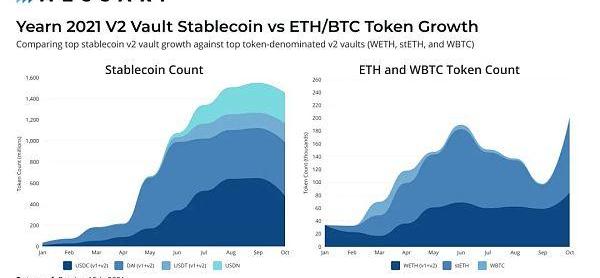

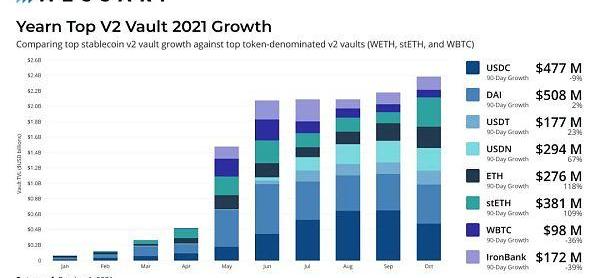

Yearn為其支持的每種資產都有不同的金庫。7個金庫持有超過1億美元的存款,占V2金庫TVL的76%以上。這些金庫支持的資產包括穩定幣,如USDC、DAI、USDT,以及ETH、stakedETH和WBTC。將這些保險庫劃分為穩定資產和波動性資產,并專注于原始代幣數量,這表明無論價格如何,存款都在有機增長。

Glassnode:加密市場暴跌致BTC未平倉合約創今年第二大單日變化記錄 ?:金色財經報道,據區塊鏈分析公司Glassnode最新分析顯示,上周加密市場暴跌導致比特幣合約清算總價值達到58202 BTC,創下2021年期貨未平倉合約的第二大單日變化記錄,僅次于“5·19”歷史性拋售(當時清算總價值達到79,244枚BTC)。此外,自7月以來,比特幣期權交易量已增加超過250%,現在每天定期結算超過10億美元。上周的巨額清算之后,出現了5月中旬以來第二高的小時期權交易量,即每小時超過17億美元。隨著期貨的連環爆倉,賣出者也在損失,上周創下比特幣鏈上已實現損失高點,12月4日賣出的并處于損失的幣的總值為30億美元,而5月19日和6月25日 曾創下45億美元和38億美元的已實現損失。[2021/12/8 12:59:00]

從3月至6月,V2增長的第一階段來看,穩定幣和波動性資產的存款均顯著增加。穩定幣在這段時間內增長了近5倍,增加了近10億美元的新TVL。ETH和stETH存款增長近3倍,新增TVL40萬美元。

第二個時期的增長明顯不同。從9月中旬到10月中旬,金庫中的穩定幣代幣數量實際上有所下降,而以ETH計價的金庫,特別是yvCurve-stETH金庫中的新代幣存款急劇增加。在9月15日和10月15日之間,超過6.7億美元已被添加到stETH金庫。30天內增長了6倍。

數據:今年11月SHIB在推特上被提及402萬次,僅次于BTC:11月28日消息,今年11月SHIB在推特上被提及402萬次,其受歡迎程度僅次于被提及超過1000萬次的BTC。(U.today)[2021/11/29 12:37:58]

將V2金庫的TVL細分出來,最近的增長期趨勢很明顯。USDC的TVL在過去90天內減少了9%。DAI小幅增加了2%。然而,ETH和stETHTVL在同一時間段內分別增長了118%和109%以上。

因此,YearnV2金庫的兩個增長時期的基本驅動力不同。第一階段受到穩定幣存款的嚴重影響,而第二階段則完全由ETH和stETH驅動。然而,盡管增長的來源不同,這兩個階段都有一個特點——增長的銳度。

整個4月份,穩定幣存款幾乎是垂直增長。自9月中旬以來,stETH和ETH一直在做同樣的事情。stETH和ETH自9月中旬以來也是如此。在如此集中、快速的增長動力下,又提出了另一個問題——是大量新儲戶涌入,還是少數大儲戶的結果?

分析:根據S2F模型比特幣今年將創歷史新高:加密貨幣分析師PlanB認為,根據S2F(Stock to Flow)模型,比特幣每減半一次,其“Stock to Flow(存量-流量)”就會翻倍,其預期市值也會增加10倍。PlanB曾稱:“根據這個模型,預計比特幣的市值在2020年5月減半后將達到1萬億美元,屆時比特幣的價格將達到5.5萬美元。”

與此同時,交易終端提供商CryptoWatch最近在一篇博客文章中表示,鑒于當前的經濟環境,救市和無限量化寬松將使PlanB關于BTC的“萬億美元資產估值可能更快發生”。并表示,基于S2F模型,比特幣可能在今年年底前重回歷史高點。CryptoWatch稱:“考慮到損失了5%的比特幣,到2020年7月中旬,比特幣價格應該能達到1萬美元,到今年11月,比特幣價格將回升至2萬美元的歷史高點。”(CryptoSlate)[2020/4/27]

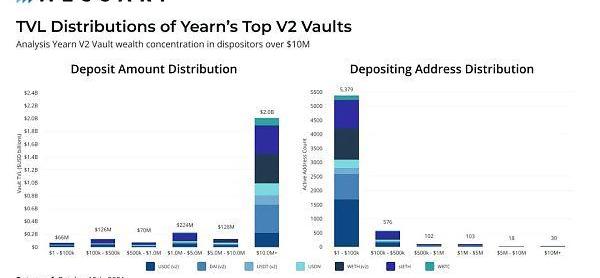

了解V2金庫的財富分配情況后,根據從唯一地址存入的TVL的數量,將不同的儲戶群體分成若干組。例如,存款人在1美元和10萬美元之間是一個,10萬美元和50萬美元之間是另一個,然后是50萬美元到100萬美元一個組,以此類推。這樣做揭示了Yearn在其V2金庫中的存款人類型之間的明顯關系:財富集中度。

盡管在頂級V2金庫中有超過6220名活躍儲戶,但76%的頂級V2金庫TVL來自30個存款超過1000萬美元的地址。從一個地址存入一千萬美元是協議資金。

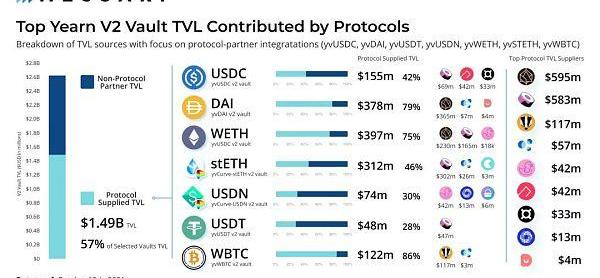

前七個V2Vaults中所有TVL的57%來自18個已確定的合作伙伴協議的集成。外部協議合作伙伴正在將重要的TVL引向Yearn的金庫,以便將生成的收益作為其協議中的設計組件重新使用。

Alchemix是Yearn最大的儲戶,在yvDAI和yvWETH金庫中貢獻了近6億美元的TVL。它單獨貢獻了超過76%的DAITVL和44%的yvWETHTVL。Alchemix協議接受抵押品存款,這些抵押品基本上都存入Yearn的收益金庫。這些抵押品產生的收益率會自動用于支付用戶在Alchemix的未償貸款債務。

Sushi的BentoBox是第二大協議貢獻者,在yvUSDC、yvUSDT、yvWETH和yvCurve-stETH金庫中存入了超過5.83億美元。BentoBox是Sushi旗下的一個協議,它充當其他協議構建的基礎層協議。它的主要特點是將閑置存款分配給收益策略——其中之一是YearnVaults。BentoBox是yvUSDC金庫中最大的存款人,貢獻了yvWETHTVL的三分之一,以及yvCurve-stETH近一半的TVL。

ETH和stETH存款最值得注意,因為它們在很大程度上可以與建立在BentoBox應用程序Kashi之上的一個Abracadabra協議相關聯。yvWETH和yvSTETH是Abracadabra用來支持其穩定幣MIM的前三大抵押資產中的兩個。

事實上,Abracadabra和Alchemix在之前確定的兩個增長階段中發揮了重要作用。Alchemix最初于3月與其DAI保險庫一起推出,主要負責在第一階段增長期間在Yearn上大規模擴張DAI。從9月中旬開始,Abracadabra的TVL增加了5倍,是Yearn第二階段增長的驅動因素,該增長主要由stETH和ETH的新存款組成。

這兩個協議之間的另一個聯系是它們與DeFi2.0敘述的關聯。為了了解Yearn在整個生態系統中的影響力是如何增長的,了解推動這一敘事的機制很重要。

除了協議控制的價值功能之外,通常與DeFi2.0敘事相關的協議主要利用Yearn的收益金庫代幣作為設計方面,使現有流程更加有效。Abracadabra使用收益率的資產來支持抵押債務頭寸。Alchemix使用Yearn收益率來自我償付貸款。Frax使用Yearn收益率為其穩定幣提供抵押。Ribbon使用YearnyvUSDC作為抵押品,出售結構化期權策略。

Yearn已經有效地從人們的收益聚合器成長為其他協議的主要收益合作伙伴。Yearn發現其大部分增長和產品市場契合度是作為一種收益即服務協議而不是最終用戶協議。

這并不是完全沒有設計。早在3月,在第一個增長階段之前,Yearn宣布了Yearn合作計劃,在該計劃中,向Yearn金庫貢獻資本的協議伙伴可以賺回所產生收入的一半。

合作計劃的成功歸結于Yearn在生態系統中的定位方式。Yearn能夠提供一個單一的、可信賴的集成點給其他協議的收益,這樣就不會浪費時間,也不會引入管理和維護策略本身的集成風險。它作為一個資本分配協議,完全由用戶和協議共同支配。然而,Yearn在提供給兩個不同方面的價值大小上有所不同,這體現在Yearn的增長數字的來源上。對用戶來說,Yearn及其收益是最終目標。對協議來說,收益是達到目的的手段,是創造新產品的工具,是創造額外價值和效率的東西。

下一階段

Yearn的發展在很大程度上取決于它的V3用戶界面、多鏈戰略和其地位的可防御性。

Yearn的V3用戶界面最近在9月作為測試版發布,并引入了一些關鍵的變化,重點是改善用戶體驗、可擴展性、多鏈采用和B2B整合。到目前為止,Yearn已經能夠捍衛其在DeFi中作為主導收益聚合器的地位。在過去180天里,在沒有任何流動性激勵的情況下,該公司實現了行業領先的2/20收費模式,創造了第四大DeFi協議收入。

維持其在以太坊的主導地位,同時通過潛在的新收益來源、新協議合作伙伴和新競爭對手在整個生態系統中擴大領先地位,這將是該協議要解決的下一個問題。

Tags:EARNYEAETHTVLRide To EarnYearn Finance NetworkCOMSA-ETHtvl幣圈

記者獲悉,目前,ISO、ITU、IEEE和W3C等國際標準化機構已成立區塊鏈相關的標委會和工作組,20多項區塊鏈國際標準和技術報告已發布.

1900/1/1 0:00:001.金色觀察|FTX帝國大擴張2022年收購資金或超10億美元一周前的10月21日,FTX宣布已在B-1輪融資中籌集420,690,000美元.

1900/1/1 0:00:00一方面,NFT作為加密資產的其中一種,市場上部分NFT產品也還是以加密貨幣計價。但目前,加密貨幣在國內正面臨嚴格監管態勢。另一方面,國內互聯網旗下的平臺發布的NFT,多次發生天價炒作現象.

1900/1/1 0:00:00頭條 ▌Facebook將公司名稱更改為“META”金色財經報道,Facebook周四宣布將公司名稱更改為“META”。該公司在其更名公告中表示,公司股票代碼將從12月1日起變更為“MVRS”.

1900/1/1 0:00:00區塊鏈最初應用是作為支持BTC的機制,為了解決數字貨幣的互操作性的問題,中本聰設計了一種不可篡改的分類賬,并用加密技術將數據區塊鏈接在了一起.

1900/1/1 0:00:0011月3日消息,在MicrosoftIgnite會議上,微軟宣布了一項針對Teams的新功能。這個產品是具有數字虛擬形象功能的MicrosoftTeams聊天和會議應用版本,目前正在測試中,將于.

1900/1/1 0:00:00