BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+1.26%

ETH/HKD+1.26% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+2.41%

ADA/HKD+2.41% SOL/HKD+4.83%

SOL/HKD+4.83% XRP/HKD+1.52%

XRP/HKD+1.52%本篇報告跟蹤盤點了加密資產的中美監管與美國產業發展近況,描繪了兩國對產業各環節的監管概況,比較了多份中國加密資產監管史上的重要文件、比特幣期貨ETF與現貨ETF的不同以及多個美股上市公司加密資產交易相關業務數據。

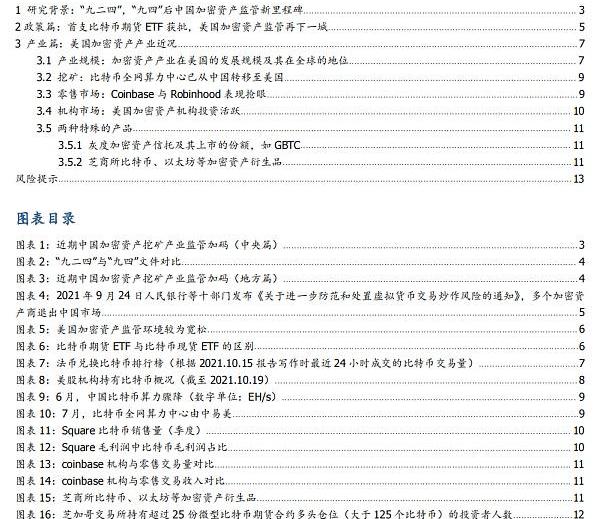

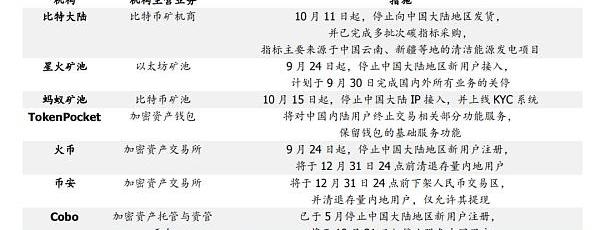

頒布“九二四”文件,中國加密資產監管進入新紀元。9月24日,人民銀行、網信辦等十部門,發布《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》。我們認為,上述政策,是2017年9月4日人民銀行、網信辦等七部門發布《關于防范代幣發行融資風險的公告》后,中國加密資產監管史上最嚴厲的政策。我們認為,“九二四”相較“九四”有以下特征:1.監管形勢更嚴峻;2.監管部門更多,最高法、最高檢、部、外匯局入局,定性更嚴厲;3.涉及的監管原因更多;4.監管舉措更多;5.涉及業態更多;6.涉及營業行為更多。

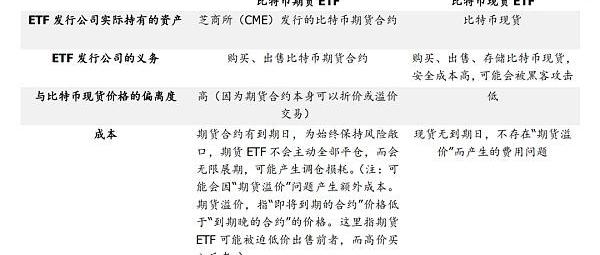

首支比特幣期貨ETF獲批,美國加密資產監管新里程碑。期貨ETF的底層資產是在芝商所上市的比特幣期貨合約,盡管并非現貨ETF,但由此打造的標準化金融產品具有相當強的示范意義。首先,美國可能會有更多比特幣期貨ETF獲批。據CNBC和彭博等媒體報道,加密資產管理公司灰度投資計劃申請將全球最大的比特幣基金轉換為現貨ETF;VanEck和Valkyrie發行的比特幣期貨ETF也已獲批,Invesco和?Galaxy發行的比特幣期貨ETF有望獲批。其次,期貨ETF的獲批意味著美國對加密資產的接受度進一步提高,盡管它因滾動續倉而遠期合約比近期合約貴可能有調倉損耗,但畢竟為投資者提供了更多選擇,為現貨ETF獲批進一步鋪平道路。

美國加密資產產業發展迅速:挖礦躍至全球第一、交易活躍。1.比特幣兌法幣交易占比中,美元排名第一;2.6月,中國算力驟降,7月,中國算力歸零,美國升至第一。3.加密資產交易所CoinbaseQ2收入約20億美元,其中零售業務實現收入18億美元;4)過去三年,美國比特幣投資者的數量增加了兩倍,占總人口的11%;5)美股相關機構通過挖礦或購買,共持有86萬枚比特幣,占比特幣總量的4%。其中,特斯拉持有4.3萬枚;6)灰度資產管理總規模達到543億美元,其中比特幣基金(GBTC)資產405億,以太坊基金(ETHE)資產119億。

Greenidge Generation 宣布全面擴張計劃 從比特大陸訂購礦機增至2.25萬臺:金色財經報道,Greenidge Generation 宣布全面擴張計劃,公司將在保持碳中和的同時擴展紐約州以外的地區,先前宣布的比特大陸訂單從 10,000 臺增加到 22,500 臺,根據與德克薩斯州開發商的獨家協議,評估多個額外的電力容量超過 2,000 兆瓦的站點,與德克薩斯州控制超過 1,000 兆瓦發電資產的公司簽訂獨家協議,在南卡羅來納州斯帕坦堡購買 175 英畝的土地,擁有超過 75 萬平方英尺的工業建筑。(prnewswire)[2021/10/22 20:47:44]

投資建議:隨著加密資產產業鏈重心逐步向海外遷移,全球緊盯此類資產的資本也將逐步出海,以美國、新加坡、迪拜等形成新的中心。建議關注海外擁有合規加密資產交易業務的美股標的,例如,Coinbase、Robinhood、Paypal和Square等,同時關注礦機產業鏈的嘉楠科技。

風險提示:KYC、AML和CFT合規風險、穩定幣合規風險、證券類合成資產合規風險、預言機風險、代碼漏洞、閃電貸攻擊風險。

一、研究背景:“九二四”,“九四”后中國加密資產監管新里程碑

事件:9月24日,人民銀行、網信辦等十部門,發布《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》。

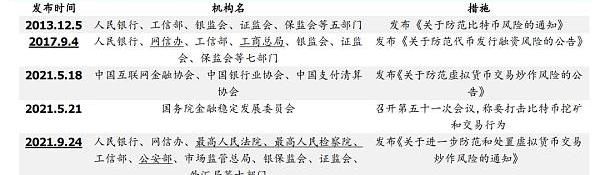

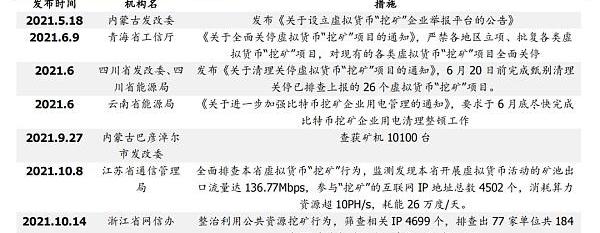

我們認為,上述政策,是2017年9月4日人民銀行、網信辦等七部門發布《關于防范代幣發行融資風險的公告》后,中國加密資產監管史上最嚴厲的政策。“九四”相較于2013年人民銀行、工信部等五部門發布《關于防范比特幣風險的通知》,已經更為嚴厲,并且涉及的業態超出了此前了“比特幣”相關業務的范疇。我們認為,“九二四”相較“九四”有以下特征:

監管形勢更嚴峻。“九二四”文件稱監管的目的是“進一步防范和處置虛擬貨幣交易炒作風險,切實維護國家安全和社會穩定”,相較于“九四”文件中的相關表述“貫徹落實全國金融工作會議精神,保護投資者合法權益,防范化解金融風險”,可以看出,相關監管部門認為,虛擬貨幣交易炒作活動的風險已經超出“金融”范疇,可能危及“國家安全和社會穩定”。也就是說,監管部門認為,虛擬貨幣交易炒作活動的監管不僅需要金融監管部門,還需要國家安全部門。

CoinMarketCap從比特幣價格跟蹤器中刪除韓國交易所:加密價格追蹤網站CoinMarketCap(CMC)已在其對比特幣價格的計算中將許多韓國交易所移除。CMC內容經理Molly Jane Zuckerman表示:“這是由于在韓國的加密貨幣交易所觀察到的溢價所致,如果韓國交易所的價格穩定下來,那么我們將重新添加數據。”(Cointelegraph)[2021/4/7 19:52:55]

監管部門更多,最高法、最高檢、部、外匯局入局,定性更嚴厲。這反應出,1)司法機關介入,監管舉措更多;2)監管部門認為,加密資產交易有可能違反外匯相關規定。“九二四”文件明確,虛擬貨幣相關業務活動屬于非法金融活動,對于開展相關非法金融活動構成犯罪的,依法追究刑事責任,明確警示相關可能或涉刑,威懾力更強。

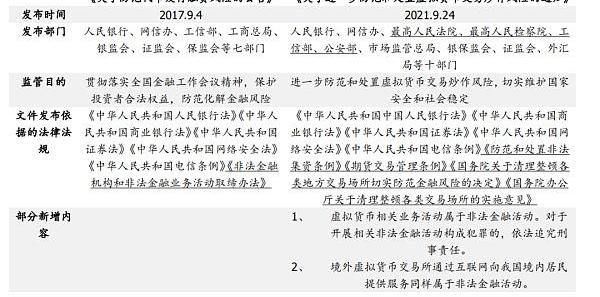

涉及的監管原因更多。從“不利于雙碳和居民用電”到“有金融風險”,挖礦在中國被全面廢止。加密資產挖礦業務較之交易和錢包業態,在2021年更早一步面臨監管加碼態勢,起初原因為“不利于雙碳和居民用電”,隨著加密資產全球交易規模日益擴大,“九四”文件的下發,挖礦業務的監管原因更多了一層“有金融風險”。

監管舉措更多:從拉閘限電到查封礦機、排查IP。

涉及業態更多:從挖礦到交易和錢包,從火電挖礦到水電挖礦。

涉及營業行為更多:境外加密資產服務商,不得服務中國客戶。“九四”后,多個中國加密資產交易所將服務器架設于境外,境內用戶難以直接訪問,但通過一些技術手段,仍可能接觸到。“九二四”則直接讓幣安、火幣等交易所退出中國市場。

Willy Woo:從比特幣采礦生態系統發展方式看,市場在3月份已經觸底:加密貨幣分析師 Willy Woo稱,利用兩個指標衡量比特幣采礦生態系統的發展方式,市場在3月份已經觸底。首先,哈希功能區(Hash Ribbons,哈希率的移動平均值)已開始恢復,這是“可靠的底部信號”。上一次類似情況是在2019年12月,當時BTC在6400美元,處于底部;其次是在2018年12月,當時BTC在3150美元附近,處于底部。其次是礦工能源比率,比特幣市值與其能源消耗的比率在3月份崩盤期間短暫闖入“極端買入區”。上一次進入極端買入區域是在上一個減半之前的幾個月。(NewsBTC)[2020/4/6]

同樣也要注意到的是,中國各級政府仍在大力鼓勵區塊鏈產業的發展。例如,中共中央總書記習近平10月18日在主持中共中央局第三十四次集體學習時強調,“近年來,互聯網、大數據、云計算、人工智能、區塊鏈等技術加速創新,日益融入經濟社會發展各領域全過程,數字經濟發展速度之快、輻射范圍之廣、影響程度之深前所未有,正在成為重組全球要素資源、重塑全球經濟結構、改變全球競爭格局的關鍵力量。要站在統籌中華民族偉大復興戰略全局和世界百年未有之大變局的高度,統籌國內國際兩個大局、發展安全兩件大事,充分發揮海量數據和豐富應用場景優勢,促進數字技術與實體經濟深度融合,賦能傳統產業轉型升級,催生新產業新業態新模式,不斷做強做優做大我國數字經濟。”這一表態體現了中國加密資產監管一以貫之的“鏈”“幣”分離的態度:支持區塊鏈技術發展,防范加密資產交易相關風險。我們認為,中國區塊鏈產業在監管政策的支持下,仍大有可為。

與此同時,10月20日,《上海市數據條例》正式結束公開征求意見期,上海數字交易所呼之欲出。此前我國已明確要將數據作為新的生產要素,而生產要素的交易一直是個瓶頸,在對大數據管理要求日益規范化的當下,在區塊鏈存證的基礎上,打造基于隱私計算的數據流轉平臺意義重大、影響深遠。

暗網交易從比特幣轉向其他數字貨幣:根據Record Future的研究,由于比特幣高漲的價格和低迷的表現,即使活動在暗網里的罪犯也開始從比特幣交易轉向其他貨幣,如達世幣,萊特幣和門羅幣等。[2018/2/16]

二、海外篇:首支比特幣期貨ETF獲批,試水基于加密資產的標準化金融產品

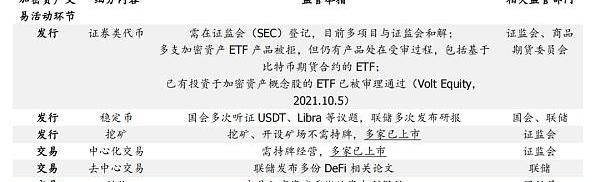

以疏代堵,不斷試水。縱觀加密資產產業鏈的若干環節,不管是發行部分的挖礦、發行,還是交易環節的經營交易所、參與交易,美國均未明令禁止,但均有嚴格的監管。主要由各監管部門發布公告,聲明哪些活動需要參照其他活動申請牌照,例如發行證券類代幣,要參照發行證券,向證監會提出申請,類似于比特幣和以太坊這樣無實際控制人的項目,可以免于申請,類似于EOS等證券類項目,需向證監會交罰款,而美國對部分加密資產的定性是商品,與其相關的期貨交易受美國商品期貨交易委員會監管。美國也有部分州,要求在本州經營加密資產相關活動服務商,需要州政府金融監管部門申請“比特牌照”,例如紐約州的BitLicense。

多家加密資產產業鏈公司在美上市。美股已有多家加密資產概念股:1)挖礦相關:嘉楠科技、RiotBlockchain、Marathon等:2)交易相關:Coinbase、PayPal、Square、Robinhood、Affirm等。

穩定幣與DeFi,美國加密資產監管的前沿領域。近年來加密資產世界較為重要的話題“穩定幣”與“DeFi”也受到了美國監管部門的重視,美國國會多次召集Facebook等公司,舉辦有關穩定幣的聽證會,美聯儲等部門也發布了多篇研究論文。

首支比特幣期貨ETF已獲批,美國加密資產監管新里程碑。據統計,2013年以來,至今美國至少有15家資管機構曾至少35次申請過加密資產ETF,無現貨ETF獲批。

但近年來,美國加密資產ETF迎來多則喜訊。10月初,美國證監會批準了VoltCryptoIndustryRevolutionandTechETF,該基金將80%資金分配給凈資產或收入大部分來自BTC礦業、借貸或交易的公司。

印度中央稅務局(CBDT)主席Sushil Chandra表示從比特幣賺取的收益適用于稅收:印度中央稅務局(CBDT)主席Sushil Chandra周二表示,從比特幣賺取的收益適用于稅收。在接受采訪時說:“那些從比特幣中賺錢的人將不得不交稅,他們的收入來源也會被問到,如果他們不交稅,就會對他們采取行動。”近日,印度財政部長表示,政府并不認為加密貨幣是法定貨幣,會對加密貨幣被用于非法活動采取措施。[2018/2/7]

10月15日,納斯達克官網顯示,已經批準ETF巨頭ProShares申請的比特幣期貨ETF上市,代碼BITO,管理費0.95%,16日,據CoinDesk報道,美國證監會于15日已經批準了該支ETF。上市首日交易量接近10億美元,市場關注度極高。

我們認為,期貨ETF的底層資產是在芝商所上市的比特幣期貨合約,盡管并非現貨ETF,但由此打造的標準化金融產品具有相當強的示范意義。

首先,美國可能會有更多比特幣期貨ETF獲批。據CNBC和彭博等媒體報道,加密資產管理公司灰度投資計劃在本周初申請將全球最大的比特幣基金轉換為現貨ETF;VanEck和Valkyrie發行的比特幣期貨ETF也已獲批,Invesco和Galaxy發行的比特幣期貨ETF有望獲批。根據我們的了解,目前美國尚無比特幣反向期貨ETF獲批。

其次,期貨ETF的獲批意味著美國對加密資產的接受度進一步提高,盡管它因滾動續倉而遠期合約可能比近期合約貴而有調倉損耗,但畢竟為投資者提供了更多選擇,為現貨ETF獲批進一步鋪平道路。

三、產業篇:全球加密資產產業鏈近況

3.1產業規模:加密資產產業在美國的發展規模及其在全球的地位

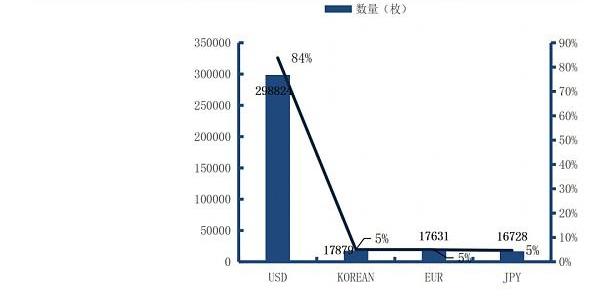

美元在加密資產交易中占據絕對主導地位。根據Coinhills數據,當前比特幣兌法幣交易占比中美元以298825枚日交易量、占全部交易的84%排名第一,韓元位居第二,為5%;歐元占比為5%;排名四五位的分別為日元、英鎊。美元在加密資產兌付、度量等層面有著絕對的影響力。

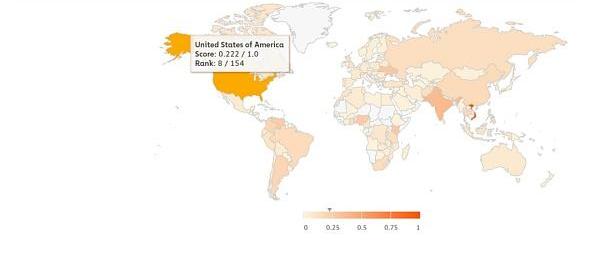

制度化專業化改革帶來陣痛。根據Chainalysis全球加密采用指數,美國從2020年第六位跌到2021年的第八位,下降的主要原因為美國在以互聯網使用人口加權的P2P交易量中的排名大幅度下降,這主要與美國加密資產審查加強相關。

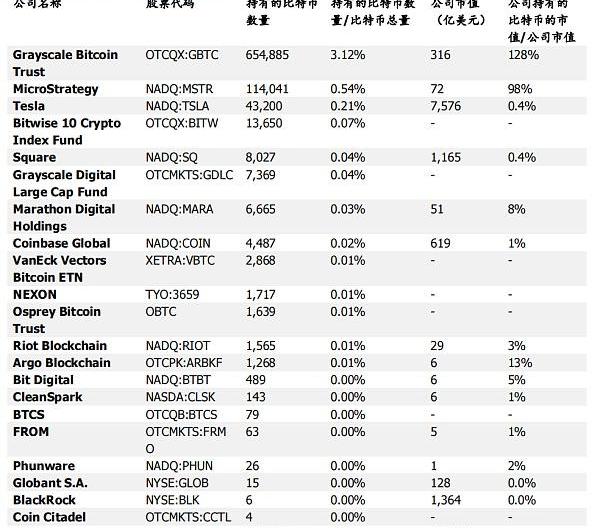

美股機構共持有86萬枚比特幣,占比特幣總量的4%。根據BitcoinTreasuries的統計,截至2021年10月19日,美股相關機構通過挖礦或購買,共持有86萬枚比特幣,占比特幣總量的4%。其中,灰度持幣量最大,為65萬個,占比特幣總量的3%;其次為上市公司MicroStrategy,它持有11萬枚比特幣,公司持有的比特幣的市值約為公司股票市值的98%;第三名為特斯拉,它持有4.3萬枚比特幣,公司持有的比特幣的市值約為公司股票市值的0.4%。

3.2挖礦:比特幣全網算力中心從中國轉移至美國

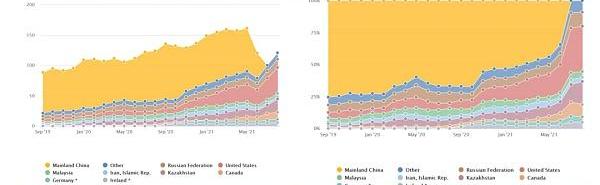

5月21日中國國務院金融穩定發展委員會召開第五十一次會議,稱要打擊比特幣挖礦和交易行為。此后,中國各地政府關停、清退比特幣礦場,并排查相關IP。根據劍橋大學的統計,5月,中國比特幣挖礦算力排名全網第一,6月,中國算力驟降,7月,中國算力歸零,美國升至第一,算力外遷已基本完成,美國、哈達克斯坦、俄羅斯、柬埔寨成為礦業新中心。

3.3零售市場:Coinbase與Robinhood表現搶眼

美國的加密貨幣投資者數量持續增長。根據Bitcoinist調查數據,美國的加密貨幣投資者數量持續增長。在過去三年中,比特幣投資者的數量增加了兩倍,美國加密貨幣投資者占總人口約11%,其中,投資加密貨幣男性比例略高于女性,投資加密貨幣的女性占女性人口的7%。投資加密貨幣的男性占男性人口的16%。這與美國政府低利率政策影響下的傳統固定收益投資產品收益率的降低有一定關系。

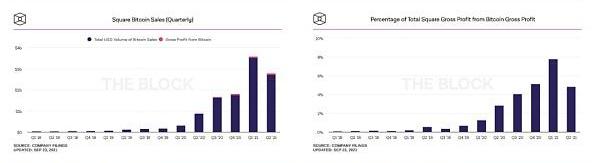

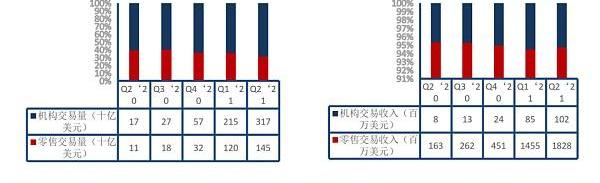

加密資產零售交易規模增長迅速。根據加密資產交易所OKEx與區塊鏈分析服務Catallact發表的聯合研究報告,在2021年第一季度,比特幣市場的零售活動超過了機構玩家的活動。Coinbase、Robinhood、Paypal、Square和Affirm等美股上市公司均布局了加密資產交易業務,其中Coinbase與Robinhood表現較為搶眼。

Coinbase公司2021年第二季度收入約20億美元,其中零售業務實現收入18.2億美元,是其主要收入來源。7月29日,以零售為主要業務的Robinhood正式登陸納斯達克公司,在招股書中,Robinhood表示其大約一半用戶是首次投資者,中位數年齡只有31歲,2月份公司的平均賬戶規模為5000美元。在二季度Robinhood總凈收入為5.65億美元,同比增長131%,每月活躍用戶(MAU)分別為2130萬,同比增長109%。

3.4機構市場:加密資產機構投資活躍

機構投資者數量增加,加密對沖基金收益頗高。根據NilssonHedge數據,2019年共新增144家機構投資者,2020年共新增127家;2020年加密對沖基金的平均收益率高達73%,而2019年的平均收益率約為16%,幾乎翻了5倍。Coinbase第二季度機構交易量為3170億美元,環比增速47%。

3.5兩種特殊的產品

在零售和機構產品中間,有幾類特殊的產品可同時為個人和機構投資者持有投資。

3.5.1灰度加密資產信托及其上市的份額,如GBTC

在一級市場和二級市場通吃的“明牌”“巨鯨”——GBTC。GBTC是由灰度發起的比特幣信托,于2013年開始募資,本質上GBTC是私募信托,僅合格投資者可以投資。但GBTC2015年3月在場外交易市場OTCQX上市,發行份額約為402941400,這意味著GBTC的投資要求從合格投資者擴大至非合格投資者,這極大地優化了個人投資者的選擇,個人投資者可以在無需持有BTC本身,無需承擔直接交易、存儲BTC所需承擔的風險情況下享有BTC價格高波動帶來的投資機會。

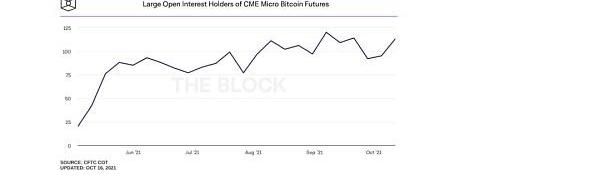

3.5.2芝商所比特幣、以太坊等加密資產衍生品

從加密資產到傳統金融——衍生品上市。2017年12月11日,芝加哥商業交易所正式上線比特幣期貨,吸引了機構交易者開展穩定的市場參與。2021年2月8日,宣布推出微型比特幣期貨,微型比特幣期貨規模是比特幣的十分之一,可以以現金結算,這將允許投資者以一種高效、低成本的方式以部分單位交易比特幣降低了投資門檻。

Tags:比特幣ETFOINCOI比特幣市值占比與牛熊關系Mirrored Netflixcoinone被騙過程CoinEx

來源?|?BlockWorks 編譯|白澤研究院 隨著美國銀行開始更多地關注加密領域,該銀行的首席運營官表示,他認為區塊鏈和加密資產的某些特征可以為銀行增加很多價值.

1900/1/1 0:00:00內容摘要 自2019年美國Facebook公司發行Libra以來,數字貨幣的新發引發全球金融界與法律界的強烈關注.

1900/1/1 0:00:00"全球機構瞄準印度,下一個加密「硅谷」初現?"一直以來,印度被主流機構視為具有投資潛力的市場之一:印度擁有著世界第六大經濟體,且年輕人占總人口比例很高.

1900/1/1 0:00:00近年來,借助數字技術,文創業正在經歷新一輪產業變革。作為數字文創的主要類型之一,以區塊鏈技術進行唯一標識的數字藏品受到了年輕人的喜歡.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1698.88億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:48.

1900/1/1 0:00:00頭條 ▌法蘭西銀行對CBDC進行國債試驗10月20日消息,由Euroclear牽頭的一個機構財團已成功試驗了中央銀行數字貨幣(CBDC),以在測試區塊鏈上結算法國國債.

1900/1/1 0:00:00