BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.46%

LTC/HKD-0.46% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD-0.46%

SOL/HKD-0.46% XRP/HKD-0.09%

XRP/HKD-0.09%自2020年DeFiSummer熱潮之后,DeFi市場和生態繼續保持指數級別的增長態勢。據Defipulse數據顯示,截至11月15日,DeFi總鎖倉價值為1130億美元,發展節奏仍然非常之快。如今,基于各大公鏈的各類DeFi項目及協議已有多達近700個,各個領域都有具有代表性的頭部項目,比如Curve、Aave、Compound、MakerDAO、Sushiswap等,但DeFi的發展也出現了所謂的“迭代”。

伴隨著越來越多項目的出現,DeFi2.0的概念開始被廣泛關注,在今年第四季度逐漸掀起了DeFi領域的第二波浪潮。DeFi2.0指的是基于DeFi的創新和改變,在這一概念背后也出現了一些號稱下一代DeFi協議的項目。但DeFi2.0這么火,是因為確實有實質性的內在創新,還是僅僅只是概念上的熱度?它們是否真的改變了DeFi的游戲規則,還是僅僅只是上一波熱潮的過渡?本文我們將圍繞DeFi2.0展開討論,帶你了解為什么DeFi2.0的概念會大火,目前被稱為DeFi2.0的項目有哪些,以及如何看DeFi未來發展的趨勢。

DeFi2.0出現的契機

2020年夏天,DeFi項目的流動性挖礦引爆了整個市場,使得DeFi迎來了第一波爆發式的增長浪潮。

流動性挖礦,是一種用于啟動項目流動性和代幣發放的機制,具體來說就是DeFi用戶按要求存入或者借出指定的代幣資產,為協議的資金池提供流動性而獲取收益的過程。該收益通常是項目的原生代幣,或者是其代表的治理權利。去年7月,以Compound為代表的DeFi項目推出了流動性挖礦的模式,導致這些借貸活動劇增,也吸引了大量資金和用戶涌入DeFi。與此同時,由于“熱錢”效應,這些協議代幣在二級市場也出現了驚人的漲幅。“造富”效應下,DeFi在2020年出現并保持著指數級別的增長態勢。

Mysten Labs創始人:AI已接管加密領域的風險投資份額:4月17日消息,Sui開發團隊Mysten Labs創始人Evan Cheng在接受采訪時表示,隨著區塊鏈和加密貨幣初創公司在FTX崩潰后難以籌集資金,人工智能現在獲得了更大份額的風險投資資金。盡管困難重重,Cheng認為這種情況為開發者創造一個開放透明的基礎設施提供了機會。風投公司仍愿意對加密公司提供早期資金支持,只是估值受到了影響,然而創業公司一旦到了A輪和B輪的后期階段,就很難獲得增長資本了,只有優秀的公司才能獲得支持。(Forkast)[2023/4/17 14:07:46]

然而,在一年多的發展下來,人們也逐漸發現了流動性挖礦的弊端。雖然,流動性挖礦的模式給項目的冷啟動提供了很好的方式,且解決了流動性提供的問題。但是,這種激勵模式更多的是吸引和鼓勵了流動性礦工的短期參與,這些用戶中大多數并不是真正的協議使用者,并未與協議形成有粘性的共生關系,而是不斷地“挖賣提”,加入收益更高的協議中。

因此,流動性挖礦對DeFi協議的初期增長賦能較大,但長期來看,一些羊毛黨和流動性提供者對協議進行過度開采,流動性挖礦模式難以持續。但沒有新的機制出現,DeFi協議在較長一段時間似乎又只能通過提供代幣激勵來吸引流動性。此外,流動性不斷釋放給這些流動性提供者,也會存在短時間內集中拋壓的問題。故而,長遠來看,這一批早期因流動性挖礦興起的DeFi協議大部分都面臨著如何構建合理的組織形式和治理結構,提高資金利用率以及提供可持續流動性方案等問題。

Giants Innovation Hub推出5000萬歐元風險投資基金,專注區塊鏈、Web3等領域:金色財經報道,投資機構Giants Innovation Hub宣布推出三項全新計劃,分別是Giants Esports Lab、Giants Media 4 Equity和Giants Venture Capital,其中風險投資基金Giants Venture Capital規模將為5000萬歐元并且專注于投資Web3、元宇宙和區塊鏈領域的創新項目,據悉該基金計劃投資約40個項目,每個項目的投資額度會在10-300萬歐元不等。[2023/3/24 13:25:22]

在這一背景下,有人提出了DeFi2.0的概念,計劃通過新的機制來解決這些DeFi協議遇到的問題。市場上逐漸也出現了一些新的項目進行了相關的嘗試和實踐,這些項目即我們現在討論的被稱為DeFi2.0的項目。

也就是說,DeFi1.0主要是指早期的去中心化金融創新基礎設施,包括去中心化中心交易協議Uniswap、SushiSwap,穩定幣應用MakerDAO,借貸協議Aave、Compound,流動性機槍池YearnFinance等等,這些現在被稱為第一代DeFi協議。而DeFi2.0主要是基于第一代協議進行再創新而建立的DeFi應用,包括創新的產品功能、創新的經濟模型,其主要目的是解決流動性不可持續的問題,致力于“將流動性變成DeFi的基礎設施層,讓DeFi變得更加可持續發展”,所以目前圍繞這一理念的創新型協議被視為DeFi第二代協議,也被統稱為DeFi2.0。

Bernstein:美國SEC收緊對加密貨幣的監管并非是一種存在的威脅:金色財經報道,Bernstein 在周四的一份研究報告中表示,針對 Binance USD (BUSD) 穩定幣及其發行商 Paxos 的監管行動是針對 BUSD 的,不能牽扯到其他加密貨幣,例如USDC。報告稱,業內一些人表示擔心加密貨幣“正積極從銀行系統中撤出,對穩定幣和監管規則發起擊”。

Bernstein 指出,USDC 的發行商 Circle 表示,它沒有收到美國證券交易委員會的任何通知。穩定幣是一種加密貨幣,其價值與另一種資產掛鉤,例如美元或黃金。

此外,報告稱,Layer 2生態系統一直充滿活力,低廉的交易成本推動了采用和新應用程序的部署。[2023/2/17 12:13:30]

DeFi2.0代表性協議

那么目前,有哪些代表性的DeFi2.0項目呢?目前被討論和關注的比較多的有這六個協議,分別是OlympusDAO、Tokemak、ConvexFinance、Abracadabra、Alchemix、FodlFinance。由于篇幅限制,我們將選取具有創新代表性的OlympusDAO、Tokemak以及目前TVL排名較靠前的ConvexFinance和Abracadabra來進行介紹,以便讀者更深入地理DeFi2.0。

FTX黑客轉向加密混合器ChipMixer,現已清洗360枚BTC:11月25日消息,根據鏈上追蹤KOL ZachXBT披露,FTX黑客“FTX Accounts Drainer”已經轉向加密混合器ChipMixer,已清洗360枚BTC,按照當前價格計算約合600萬美元。[2022/11/26 20:46:48]

首先,我們知道流動性是DeFi能夠持續運行的前提,而第一代協議中由流動性提供者擁有流動性的機制已經暴露出了問題,所以后來出現了“協議擁有流動性”的概念,最早踐行這個概念的就是OlympusDAO。

OlympusDAO是一個算法貨幣協議,負責發行和管理完全抵押的、算法的、自由浮動的穩定資產OHM。OHM代幣由OlympusDAO的財庫支持,通過以折扣價向協議參與者發行,并從市場上交換獲得流動性提供者的LP代幣頭寸,從而掌握流動性。這也被稱為“協議控制價值”(ProtocolControlledValue,簡稱PCV),是OlympusDAO的機制創新核心所在。其協議本身擁有LP代幣,從而控制產生的交易費用,這樣也能夠避免來自流動性提供者的短期拋售壓力。這一點從本質上改變了傳統協議與流動性提供者之間的關系,因此被認為具有創新性。截至11月15日,OlympusDAO擁有超過6.1億美元的流動性。

Coinbase第三季度虧損減少一半:金色財經報道,Coinbase周四報告稱,第三季度虧損從第二季度的11億美元減少了50%至5.45億美元,因為該公司控制了成本并削減了工人并增加了利息收入。

然而,該公司在其股東信中表示,其交易收入繼續受到宏觀經濟和加密市場逆風的顯著影響,預計這種逆風將持續到2023年,以及交易量轉移到海外。

由于交易量下降,交易收入為3.66億美元,比第二季度下降44%。Coinbase提到的這一下降的因素之一是“交易量已經從我們的業務集中的美國轉移。”它指出,這種轉變部分是由于一些數字資產發行人可能對美國加密貨幣監管框架存在“不確定性認知”。

總體凈收入為5.76億美元,低于FactSet分析師一致估計的6.46億美元,低于第二季度的8.03億美元。[2022/11/4 12:15:35]

來源:DuneAnalytics

而Tokemak則是致力于成為去中心化做市商,將提供流動性作為一種服務,那么它是如何運轉的?Tokemak通過將流動性代幣化,來引導和影響流動性。具體而言,用戶可以將他們的代幣質押在Tokemak協議中,獲得相應數量的tToken,還能夠賺取Tokemak的協議代幣TOKE。這么聽起來,你可能會覺得這似乎與此前的DeFi1.0的流動性提供商并無太大區別,其實不然,為了成為能被更多DeFi協議采用的提供流動性的基礎設施層,Tokemak進行了一些巧妙的設計,也是它的主要創新所在,比如代幣“反應堆”,質押在某個代幣“反應堆”上的TOKE代幣數量越多,協議就越會將流動性引導到該代幣上,所以用戶可以提供單邊代幣的流動性,不用過多擔心無常損失。另外,在Tokemak中,除了LP流動性提供者,還設計了流動性引導者這一角色,流動性引導者通過質押TOKE代幣來引導流動性,也可以獲得TOKE作為獎勵。他們的這部分TOKE獎勵也會用來償付一部分的無常損失。

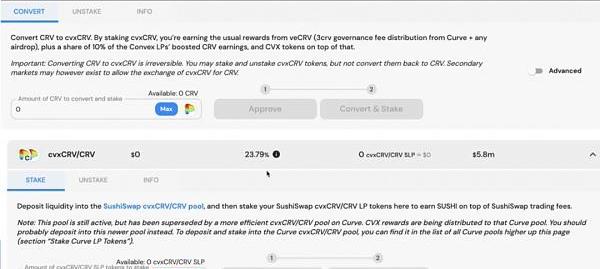

其次,要介紹這個目前TVL排名第四位的“后來居上者”——ConvexFinance,今年5月17日才正式上線,上線僅半個月就成為鎖定CRV占比最高的平臺。Convex是基于CurveFinance的基礎上進行搭建的產品,通過推出的CRV質押和流動性挖礦一站式平臺,致力于簡化Curve的使用流程。用戶將CRV放進Convex中鑄造憑證代幣CVX,可以獲得Curve的獎勵、CVX、veCRV的獎勵,以及3crv的份額。不同于在Curve中需要鎖倉且根據時間長短權重不同的操作限制,Convex用戶無需鎖定CRV便可獲取收益獎勵。簡單來說,Convex簡化了Curve和CRV的鎖定、質押過程,并提高CRV持幣者、流動性提供者的收益率、使用率,提高了資金的流動性。

最后,不管1.0還是2.0,DeFi應用必然少不了抵押借貸這一剛需。Abracadabra是一個資產借貸協議,類似于MakerDAO,通過超額抵押資產以生成穩定幣。以往的DeFi用戶在抵押資產時都面臨著一個長期存在的問題即資金利用率低下,比如鎖定在資本中的yVaults并無收益。而與第一代資產借貸協議不同的是,Abracadabra抵押的資產是有收益的資產,即生息資產。用戶可以將這些生息資產存入在Abracadabra中作為抵押,并鑄造MIM穩定幣,從而在本身獲得質押收益的同時釋放資產流動性。這樣對于抵押資產的用戶來說,提高了資金的利用效率。這些抵押資產能夠增值,也能夠降低清算的風險。

如何看待DeFi2.0?

綜合以上這幾個代表性的DeFi2.0協議來看,其實嚴格來說它們更多的是在DeFi1.0的基礎上進行的一些“局部創新”,沒有太多顛覆性的游戲規則之改變。更嚴謹的定義,這些協議可以視為處于DeFi1.5這個階段,在第一代協議的系統上進行激勵機制的創新的一種過渡。

但或許就目前來說,我們不必糾結于DeFi2.0是否嚴謹,又或者它是不是概念炒作。DeFi1.0也好,DeFi2.0也罷,只是一個名稱和叫法,這些項目的創新都是為了能夠促進DeFi生態的持續發展,為用戶帶來更好的體驗及獲得相應的收益。畢竟,在沒有更好的流動性機制出現之前,我們能享受這些所謂的“DeFi2.0”帶來的優勢。

不可否認,在數據表現上,這些項目也都證明了其所受到的關注度。根據FootprintAnalytics數據顯示,在過去一個月,Abracadabra和OlympusDAO的TVL在也增長迅速,而ConvexFinance是前10大協議TVL變化率最大的平臺,目前在DeFi2.0協議中排名最高。

DeFi2.0協議TVL趨勢數據來源:FootprintAnalytics

因此,即便目前DeFi1.0對整個市場的主導和影響力遠遠高于DeFi2.0,但從整個DeFi2.0的發展態勢來看是非常向好的,且在整個DeFi生態中仍有一定的增值空間。

所以,我們認為,DeFi2.0這一趨勢是DeFi生態演變的必然趨勢。他們通過創新機制來解決當前的困境和難題,從而帶來了更高的資金運作效率和可持續流動性。但機會與風險仍然相伴而生,即便是2.0,DeFi的去中心化所存在的系統性風險仍然存在。面對新出現的創新協議模型,用戶也需要有自己的判斷,深入調研再擇機參與。

那么,最后總結一下,我們如何去區分和界定DeFi1.0和DeFi2.0,或者說如何分辨哪些項目只是“換湯不換藥”,可以參考以下這五點:1)有創新的產品功能和創新的經濟模型;2)更高的可組合性,即有更多可能性的場景和玩法;2)更快速的執行,比如支持layer2、多鏈、側鏈;3)更高的資金利用效率,能夠釋放流動性或提高收益率;4)更Crypto的組織形式和治理結構,即真正的去中心化治理:將生態治理權與決策權交給社區成員,所有成員都是關聯體,參與者具有源動力。具備這些特征的協議或項目才能夠成為DeFi2.0的生態成員。

亞馬遜云是全球最大的云服務商,而區塊鏈作為新的基礎設施形式,必然會成為亞馬遜云的業務之一。本文中筆者整理了亞馬遜云服務中的區塊鏈技術服務資料.

1900/1/1 0:00:00「錢都是大風刮來的,如果感覺掙錢很累,那就是你有問題。」不知道其他行業是否存在大風刮錢的現象,但在區塊鏈這里,大風確實可以刮來不少.

1900/1/1 0:00:0011月22日消息,中國證監會批準山西股權交易中心開展區塊鏈建設試點工作。這對于山西股權交易中心利用區塊鏈等新一代信息技術提升市場功能、引領業務發展、促進多層次資本市場建設具有重要意義.

1900/1/1 0:00:00元宇宙火了,究竟是炒作? 是風口? 是夢想? 還是下一代的互聯網? 3月,元宇宙第一股Roblox在美國紐交所上市,首日市值超過380億美金.

1900/1/1 0:00:00當前,社交媒體用戶已超過全世界人口的一半,如何更好地提升用戶的使用體驗是各社交平臺一直探索的問題.

1900/1/1 0:00:00就其本質而言,區塊鏈創造了絕妙的資產記錄方式,而其中一種最大的數字原生資產就是域名(domainnames).

1900/1/1 0:00:00