BTC/HKD+4.32%

BTC/HKD+4.32% ETH/HKD+4.29%

ETH/HKD+4.29% LTC/HKD+6.33%

LTC/HKD+6.33% ADA/HKD+5.85%

ADA/HKD+5.85% SOL/HKD+7.66%

SOL/HKD+7.66% XRP/HKD+3.97%

XRP/HKD+3.97%過去幾天,Crypto Twitter一直在熱烈討論Maker的抵押品狀況。

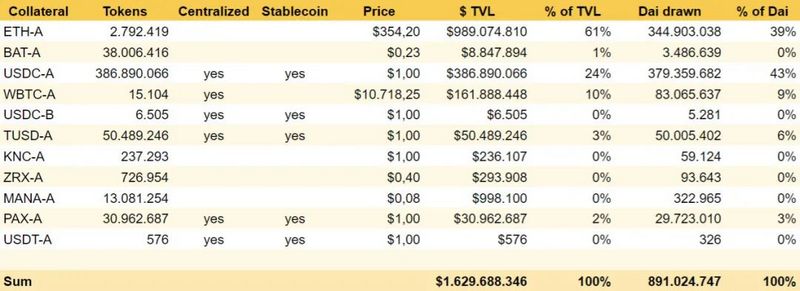

一些用戶指出,現在Maker的所有抵押品中有40%是借據 – 這意味著取代了像以太幣(ETH)這樣的數字商品,后者不是任何人的債 – 它們依賴于中央托管人的合規。

討論的些資產越來越受歡迎,它們是USDC(3.87億美元),WBTC(1.62億美元)、TUSD(5000萬美元)和PAX(3100萬美元)。這些在以太坊發行的借據要么代表美國銀行的美元,要么代表BitGo托管的比特幣。

快照:2020年9月25日,21:00 UTC

孫宇晨地址從Aave V2提取8200萬枚USDC并兌換為DAI:3月11日消息,派盾監測數據顯示,孫宇晨地址從Aave V2中提取8200萬枚USDC并全部兌換為DAI。孫宇晨地址之后從Aave V2中提取1160萬枚USDC。[2023/3/11 12:56:47]

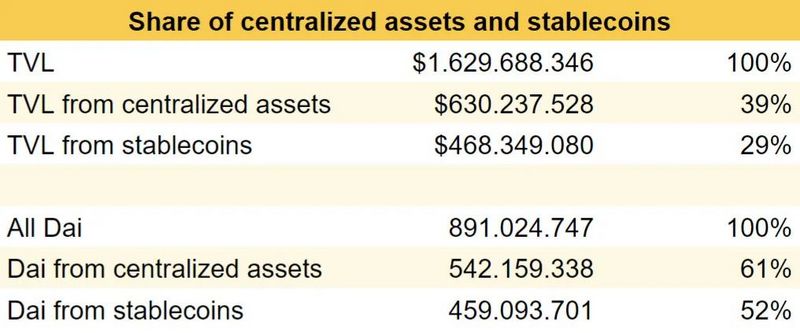

然而,這一數字低估了形勢的嚴重性。雖然中心化抵押品占抵押品的40%,但并非所有抵押品都有相同的抵押品比率。比率決定了Dai借款人每1美元抵押品可以獲得多少資金。他們需要150美元的ETH或WBTC來生成100個Dai,但他們只需要101美元的穩定幣來生成同樣的100個Dai。

因此,61%的Dai是由這些中心化資產支持的,52%的Dai僅來自于中心化穩定幣。

Lookonchain:BitKeep黑客將3600枚BNB交易為DAI,并部分轉入幣安:12月26日消息,據Lookonchain監測數據顯示,BitKeep黑客共盜取6,127,253枚BUSD、4,536枚BNB、216,011枚DAI,總價值超740萬美元。該黑客已將3600枚BNB交易為805,024枚DAI,并向幣安轉入10萬枚DAI。[2022/12/26 22:09:04]

先把顯而易見的事情說出來:這種發展使得Dai的支持在一定程度上依賴于中心化行為者的行動。例如,Circle可以凍結Maker中的所有USDC(,而不是單個CDP2),在這種情況下系統會印刷更多MKR來彌補差額。在這篇文章中,我們將解釋為什么允許穩定幣仍然有意義,以及為什么它在本質上幾乎肯定是暫時性的。

動態 | Dai 穩定費率降低至 12.5 %:2019年9月10日,Maker 基金會風險小組將一項治理民意調查納入投票系統,提供 Dai 穩定費率從10.5%到 18.5% 的調整選項。12.5% 穩定費率提案在 9月10日-13日的治理民意調查中得到最多投票,在9月13日納入執行投票候選提案。經過兩天的投票,此項提案于9月15日得票數超過了現行執行提案 (14.5% 穩定費率) 的總票數,穩定費率降低至 12.5% 正式生效。[2019/9/16]

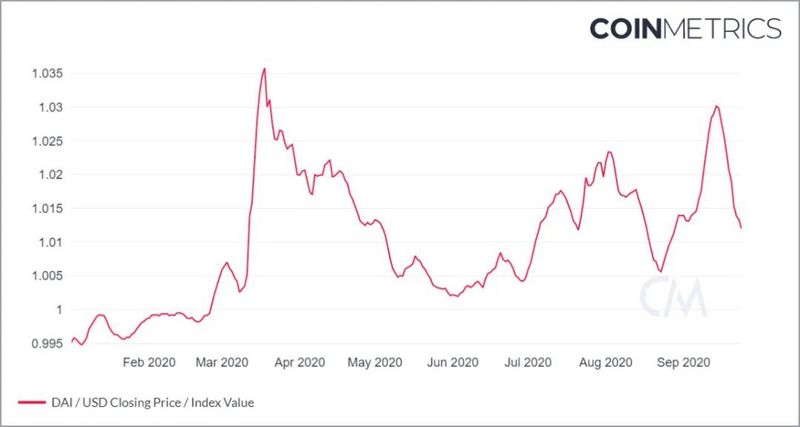

MakerDAO是一種無需許可的信貸工具,允許用戶根據各種形式的抵押品生成債務代幣DAI。它還管理這一代幣化債務使之價值1.00美元,這一任務在過去幾個月中被證明是困難的。

動態 | Maker 發布中文版“質押借 Dai” imToken 成為首個集成錢包:Maker 團隊為中國用戶提供了中文版質押借 Dai平臺(CDP Portal),質押借 Dai(CDP Portal) 是 Maker 的核心智能合約,用戶將 ETH 發送給 CDP 智能合約,就可以自動借出 Dai。借 Dai 并不代表將你的 ETH 賣掉換成 Dai, 而是臨時將 ETH 質押在合約里,按照一定比例生成 Dai,換成法幣作為流動資金或投資更多加密貨幣資產,也可以存入去中心化理財平臺賺取穩定的利息。Dai 是由加密資產足額抵押發行,和美元保持 1:1 錨定的去中心化穩定貨幣。詳情可查看原文鏈接 。[2019/1/5]

來源:coinmetrics.io3, 7天移動平均線

與其他資產一樣,Dai的價格是由供求關系決定的。當交易價格超過1.00美元時,持有代幣(做多Dai)的需求大于從CDP創建代幣并賣出代幣(做空Dai)的需求。

需求激增的原因有兩個:一是Dai在收益耕作中的使用,二是在全球經濟不確定時期對穩定資產的普遍需求。

正是這種與盯住匯率的持續分歧,迫使Maker陷入了困境。從高層次來看,有三種穩定貨幣的機制:

1.利率政策

2.公開市場操作

3.抵押品政策

我們在之前一篇文章4中更詳細分析了所有這三個選項。

要點是,就利率政策而言,Maker已經達到了自己施加的極限(他們不愿意利率降至零利率以下,這相當于多頭支付給空頭)。它們也不愿進行任何公開市場操作,大概是出于監管方面的考慮。

因此,他們唯一剩下的工具就是抵押品政策。為了增加Dai的供應,Maker必須在增加對系統安全的抵押品和用戶希望借到的抵押品之間取得平衡。他們正在積極增加更多的去信任抵押品形式,

但在最近的去中心化金融增長之前,優質抵押品資產已經很少(LCR、COMP和LINK5即將添加)。

因此,在缺乏更快的正當程序和更多的以太坊去信任抵押品類型的情況下,滿足Dai爆炸式需求的唯一途徑是允許中心化資產,尤其是穩定幣進入系統。

它們的加入為交易者創造了極好的套利機會。例如,你可以從10.1萬美元的USDC中制造10萬Dai,因為抵押品比率是101%。如果Dai的交易價格為1.02美元,你可以賣出10萬Dai,獲得10.2萬美元,這是一個即時套利周期。(之前Su和我曾在2019年的一篇文章6中批評過它的缺乏)

在這里,你不僅在交易中立即賺了1000美元,而且你還保留了期權,如果Dai的交易價格低于1.01美元,你可以在CDP中回購10.1萬美元的USDC獲利。例如,當它的交易價格為$1.00時,你可以支付10萬美元Dai買回10.1萬美元USDC,再獲得1000美元利潤7。

有三個要點:

1.單單是這種套利就解釋了Maker內部穩定幣的崛起。

2.只要穩定幣的抵押品比率是101%,Dai就永遠不會再次超過1.01美元。只要價格高于這一水平,套利者就會鑄造更多的Dai,并立即將其賣出,從而使價格回落。

3.當Dai重新回到盯住匯率時,穩定幣將自然地從系統中消失。

最后一點可能需要一些分析。當Dai回到1.00美元時,套利者就會有雙重動機解除他們的穩定幣頭寸。首先,他們仍然有一個負盈利,這是因為對穩定幣金庫收取的穩定費用(目前為4%)。其次,他們應該行使期權,用現在更便宜的Dai回購抵押品。

Dai能回到1.00美元是因為持有它的需求下降了,然后供給自然會跟著下降。請記住,Dai是一種代幣化債務,由CDP產生。因此,當套利者平倉時,Dai必然會在這個過程中被摧毀。或者,可以增加鑄造Dai的需求,創造更多的自然供應,以滿足市場需求。

首先,我已經注意到即將到來的Yearn的yETH v2金庫發布,它從ETH抵押品生成Da,在Curvei中耕作CRV。如果v1金庫是某種跡象的話,這可能會創造數億個額外的Dai – 保持需求不變 – 這應該會從系統中擠出許多穩定幣。

FileStar將在北京時間10月30日上線第一版代碼,并對Filecoin網絡現有算力進行映射,激勵相關礦工參與FileStar挖礦,共同建設公開透明高效的新網絡.

1900/1/1 0:00:00加密交易所排名平臺Cer Live最近的一份報告顯示,排名前25位的去中心化交易所(DEX)中有14個在網絡安全方面得分很低.

1900/1/1 0:00:00OKEx在9月30日上線了SOL,并且從9月30日到10月30日期間舉辦SOL有關活動——做任務贏取10萬美元獎勵.

1900/1/1 0:00:00金色財經報道,據杭州網消息,由國網杭州供電公司推出的區塊鏈工程服務結算平臺在杭州應用落地,這也是國網系統內首個區塊鏈工程服務結算平臺.

1900/1/1 0:00:00G7最近的會議就全球穩定幣發表聲明,認為在“相關的法律,監管和監督需求解決之前,任何全球范圍內的穩定幣項目都不能啟動”。這樣的聲明顯然是針對Libra的.

1900/1/1 0:00:00Filecoin主網預計今晚22:00左右上線,一圖帶你瀏覽三年發展歷程。金色晨訊 | 8月15日隔夜重要動態一覽:21:00-7:00關鍵詞:BB、MakerDAO、USDT增發、美國司法部.

1900/1/1 0:00:00