BTC/HKD-0.29%

BTC/HKD-0.29% ETH/HKD-0.84%

ETH/HKD-0.84% LTC/HKD-0.86%

LTC/HKD-0.86% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD-0.78%

SOL/HKD-0.78% XRP/HKD+1.27%

XRP/HKD+1.27%灰度比特幣信托是灰度旗下規模最大的加密數字資產信托產品。基于該信托不支持贖回的機制、雙重出資的形式以及巧妙地將發行與流通進行跨市場分離,美股二級市場的GBTC份額存在高溢價為跨市場套利提供了空間,套利資金參與其中順利地實現“拋壓轉移至美股、資金帶回幣圈“的完美閉環,這使得灰度比特幣信托正在成為市場上一股“只買不賣”的多頭力量。

本文將以比特幣信托為例,為你解構灰度信托產品的設計原理。

灰度旗下的產品分為兩種類型:單一資產信托和多元資產組合基金。

其中單一資產信托一共有9支產品,包含比特幣信托、以太坊信托等。多元資產組合基金是一支名為灰度大盤基金(Grayscale Digital Large Cap Fund)的產品,該基金包含比特幣、以太坊等市值排名靠前的加密資產。

圖1:灰度產品成立時間軸 ?來源:《Grayscale Investor Deck October 2020》

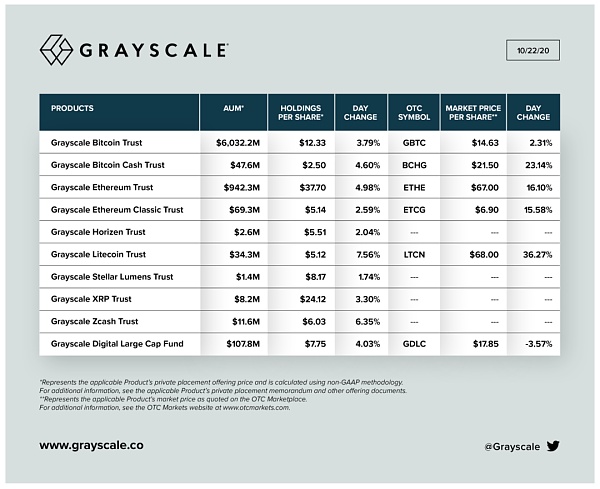

這家資管機構正以前所未有的速度虹吸來自外部資金涌入加密貨幣市場。2020年三季度流入資金量達到10.5億美元,其中比特幣信托在三季度的流入量為7.19億美元,折合月均流入量大約15億元人民幣。截止2020年10月22日,灰度全部產品的資產管理規模(AUM)為72.57億美元,其中比特幣信托的AUM為60.32億美元,占全部產品AUM的比例為83%,是灰度旗下規模最大的產品。

圖2:灰度資產管理規模 ?來源:灰度官方推特

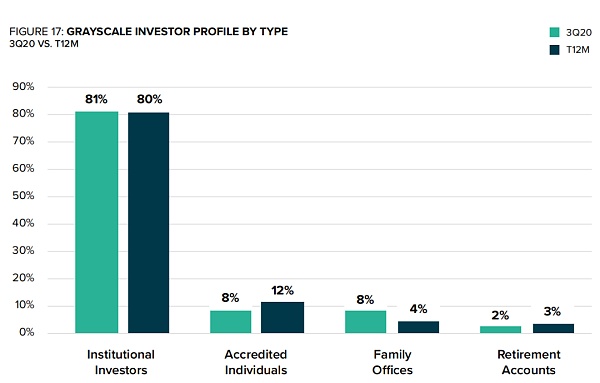

目前灰度比特幣信托不定期開放一級市場私募認購,主要面向符合美國《證券法》規定的合格投資者,最低投資門檻為5萬美元。從2020年三季度的財務報告看,投資于灰度旗下產品的投資者結構主要由機構投資者、合格投資者、家族辦公室、退休賬戶基金等構成,其中機構投資者占比超過80%,有超過一半的投資者(57%)來自美國以外的國家和地區。?

湖北廣電:從未涉及元宇宙領域持續關注VR/AR領域深度合作機會:1月11日消息,湖北廣電證券事務部工作人員表示,公司從未對外宣稱涉及元宇宙領域,但旗下威睿科技涉及VR、AR相關業務,公司不會迎合市場概念進行炒作,但仍將繼續關注VR、AR應用方面的深度合作機會。 (一財)[2022/1/11 8:40:54]

圖3:按類型劃分的灰度投資者結構 ?來源:《Grayscale Digital Asset Investment Report Q3 2020》

圖4:按地區劃分的灰度投資者結構 ?來源:《Grayscale Digital Asset Investment Report Q3 2020》

在所有的投資者構成中,機構投資者的占比無疑是最大的。2020年三季度,流入灰度所有信托與基金產品的資金量為10.5億美元,其中81%(8.5億美元)的資金來自機構投資者,過去12個月流入灰度的27億美元的總資金量中,也有80%的資金來自機構投資人。

按照灰度披露的信息,機構投資者流入灰度產品的資金量,對沖基金占據了主要部分。雖然沒有具體披露對沖基金流入灰度產品的具體資金數據,但考慮到對沖基金在灰度機構投資者中占據大部分比例,且機構投資者的資金流入量占比高達80%以上,對沖基金對灰度產品的貢獻應該不小。

圖5:灰度產品資金流入概況 ?來源:《Grayscale Digital Asset Investment Report Q3 2020》

在灰度比特幣信托的投資條款中,有兩處信息非常特別。一條是關于比特幣信托贖回機制的規定,目前灰度比特幣信托不支持份額贖回,即投資者一旦認購的信托份額,份額無法兌回比特幣,投資者只能在美股二級市場上賣出比特幣信托份額GBTC。

武漢融創智谷引進區塊鏈等新興技術促進產業深度融合:近日,武漢融創智谷相關負責人介紹,融創智谷正在規劃建設中的融創智谷二期將充分運用洪山大學之城的區位優勢,借助國家級開發區引擎帶來的產業延伸作用,重點引進航天、氫能、人工智能、5G、區塊鏈5個新興前沿產業,促進制造業和服務業深度融合。整體投入運營后,預計入駐企業產值將超過200億元,年納稅額可達20億元。武漢融創智谷創建于2016年,是武漢市規劃建設的第一批“創谷”。(新浪)[2021/7/20 1:04:52]

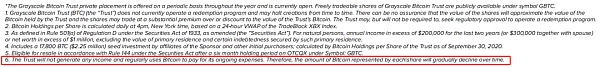

另一條是關于費用收取機制的規定,灰度每年從比特幣信托中收取2%的管理費作為其收入來源,管理費的收取方式從持倉的比特幣數量中扣除,即幣本位方式收取管理費。

圖6:灰度比特幣信托條款 ?來源:《Grayscale Investor Deck October 2020》

這兩條看似沒有聯系的規定背后其實蘊藏著巧妙的設計。按照灰度披露的公告顯示,目前監管不要求信托份額一定要支持贖回,灰度選擇了份額無法贖回的機制,投資者要獲利了結只能在美股市場上轉讓信托份額。

灰度選擇以幣本位的方式收取管理費,在扣除的運營支出及對外支付的稅費后,向投資者收取的管理費中剩余的比特幣就是灰度的利潤留存。而灰度的比特幣信托沒有明確規定信托的存續期限,這意味著這是一支沒有到期日(永續存續)的信托。

將以上這些信息疊加起來解讀,我們即可得到:灰度比特幣信托無法贖回的機制使其管理的持倉量將越來越大,管理費的收取形式非固定比例的法幣形式,而是固定比例的幣本位形式。這種架構設計最終會令信托持有者持有的每份份額對應的比特幣數量不斷減少,長期看信托持倉的比特幣將緩慢地轉移到灰度手里,灰度將成為市場上最大的比特幣持有者之一,而長期看比特幣幣值會不斷升值,灰度將一本萬利。

圖7:每份份額對應的比特幣數量逐漸下降 ?來源:《Grayscale Investor Deck October 2020》

鏈上ChainUP WaaS聯盟與VirgoCX達成深度戰略合作:據官方消息,鏈上ChainUP WaaS聯盟宣布與VirgoCX交易所達成深度戰略合作,將為VirgoCX提供全方位的WaaS聯盟服務,包含主鏈開發接入、主鏈技術維護、主鏈資產托管等,雙方就區塊鏈技術應用落地、區塊鏈金融服務、資金安全等方面深度合作。

VirgoCX是加拿大Top5合規的數字資產交易平臺,是加拿大金融交易和報告分析中心(FINTRAC)的持牌MSB機構。VirgoCX憑借其優質的流動性、一流的技術和經驗、穩定的銀行合作關系,持續安全順暢地為用戶提供數字資產交易及法幣服務。

WaaS聯盟作為企業專享的數字資產托管及金融服務平臺,是鏈上ChainUP集團依托3年時間所服務的600多家企業客戶技術服務經驗,提供主鏈資產托管、節點服務、主鏈定制開發、熱門幣種一鍵接入、共管錢包、借貸理財等多種功能服務,聯盟內部企業轉賬 0手續費、實時轉帳,同時企業通過WaaS聯盟提供的借貸、理財等多種金融服務可有效提升資金使用效率與沉淀資金價值。目前已有超過500家企業加入鏈上ChainUP WaaS聯盟。[2021/1/6 16:32:49]

“The Trust will not generate any income and regularly uses Bitcoin to pay for its ongoing expenses. Therefore, the amount of Bitcoin represented by each share will gradually decline over time.” ?

—— ?《Grayscale Investor Deck October 2020》

?“該信托不會產生任何收入,并定期使用比特幣支付其日常開支。因此,隨著時間的推移,每份份額所對應的比特幣數量將逐漸下降。”——《Grayscale Investor Deck October 2020》

圖8:灰度比特幣信托費用及稅收均以幣本位收取再賣成美元支付 ?來源:《Grayscale Bitcoin Trust BTC 2019 Tax Information Final》

ChainUP全球市場負責人:深度布局IPFS領域 助力Filecoin未來應用場景早日落地:7月25日,“IPFS中國行 第4站·深圳站:擁抱新基建浪潮,解讀IPFS價值”活動拉開帷幕。在活動中,ChainUP全球市場負責人Jade Chen向聽眾介紹了ChainUP在全球提供的技術服務與其開發的“云交易所”等產品的核心優勢。她還表示,IPFS 將引領互聯網邁向 Web 3.0,在Filecoin項目生態的巨大潛力和風口之下,ChainUP已成立2000萬美元的IPFS專項基金,并且聯合金色財經推出了算力銷售平臺“金色云算力”,旨在為用戶提供便捷安全的挖礦服務。同時希望能夠借此機會,深度布局IPFS領域,助力Filecoin未來的應用場景早日落地。[2020/7/25]

灰度的比特幣信托接受兩種形式的出資方式,即現金出資和實物出資(BTC)。

在現金出資模式下,投資者提交認購資金給灰度,灰度將認購資金交由被授權經紀人,同時也是灰度的兄弟公司Genesis Global Trading, Inc.(以下簡稱“Genesis”),由Genesis在現貨市場上買入BTC現貨交給灰度。灰度拿到現貨后存入托管機構Coinbase Custody進行冷存儲保管,同時向投資者發行等值的比特幣信托份額GBTC。

圖9:灰度比特幣信托現金出資模式 ?來源:Chain Hill Capital

另一種方式是以比特幣實物出資。投資者將比特幣交由灰度,灰度將比特幣存入托管機構Coinbase Custody,同時向投資者發行等值的比特幣信托份額GBTC。

圖10:灰度比特幣信托實物出資模式 ?來源:Chain Hill Capital

這兩種出資模式中,現金出資模式以投資者在認購時用現金買入比特幣,對現貨市場的價格將存在一定的影響(取決于資金規模)。實物出資模式則是將投資者手里的比特幣直接支付給灰度換取信托份額,灰度沒有在現貨市場上買入,因此對現貨價格的影響無法預估。

動態 | 區塊鏈深度融入雄安新區建設發展 區塊鏈在雄安新區已有四大應用:中國雄安官網今日發布文章《動圖解丨看!區塊鏈在雄安“初顯身手”》,目前區塊鏈技術在雄安新趨已有四大應用,分別是:

1、工程項目資金管理,實現工程進度及合同透明管理、資金撥付穿透式管理、多銀行系統直聯等功能;

2、勞務工資實現穿透式發放,實現了建設者工資透明撥付,如果項目參與方未按約定按時發放建設者工資,區塊鏈智能合約會自動觸發代付機制,保障金會自動穿透式撥付至建設者工資卡中,實現建設者無感狀態下的智能支付保障。截至今年10月,區塊鏈資金管理平臺累計已為11萬人次建設者按時發放工資;

3、白洋淀水體污染治理,白洋淀水專項區塊鏈科研資金管理平臺實現項目可研經費的全流程穿透式管理;

4、政務服務創新實踐,各政府部門建立數據調用互信共認機制;區塊鏈非對稱式加密技術、公私鑰機制,確保公眾及政府部門數據資產安全。[2019/11/17]

不過,若投資者手中的比特幣是從外部借來的,等到灰度發行給投資者的信托份額過了禁售期(灰度比特幣信托份額禁售期目前已從12個月下調至6個月),投資者便有歸還比特幣的壓力。因此,當實物出資模式在存在借貸出資的情況時,就為后續的資金回流做多市場留下了巨大的想象空間,并且還將形成“拋壓轉移與資金回流”的完美閉環。

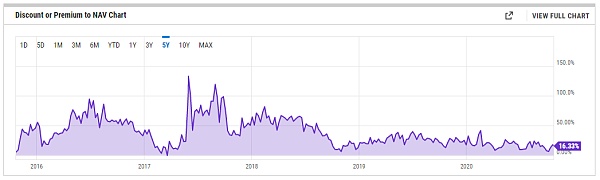

上述提到灰度比特幣信托持倉的比特幣是不允許贖回的,投資者要獲利了結需要在美股市場(OTCQX)拋售灰度發行的比特幣信托份額(GBTC)。GBTC是目前能夠合法合規參與投資比特幣的通道之一,由于有著巨大的市場需求,這使得GBTC在二級市場的價格相對凈值經常存在溢價。

圖11:GBTC折溢價情況 ?來源:yCharts.com

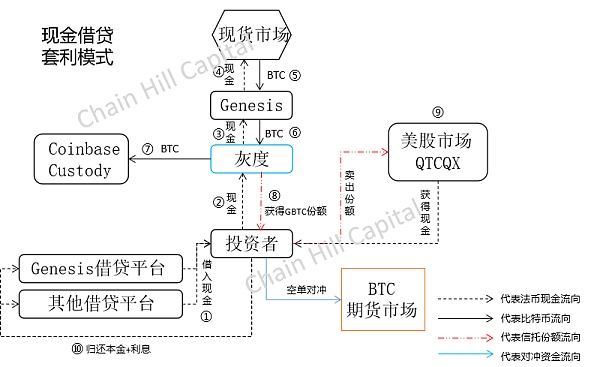

有溢價就有套利機會。常見的套利模式有三種,現金借貸套利、實物借貸套利與份額借貸套利。

在現金借貸套利模型中,只要市場的套利利潤高過現金借貸成本,理論上就存在套利空間。投資者可從諸如Genesis公司或其他借貸平臺借入資金,并認購灰度的比特幣信托份額。待信托份額6個月禁售期滿后,投資者可在美股市場(OTCQX)上賣出GBTC,若存在正向溢價空間,歸還貸款方本金與利息后剩余的部分即套利者的利潤。

GBTC短期價格由美股市場投資者決定,但長期看追蹤比特幣價格,為了抑制比特幣價格下行的損失,投資者可在比特幣期貨市場上進行對沖套利風險。

圖12:GBTC現金借貸套利模型 ?來源:Chain Hill Capital

實物借貸套利模型與上述的實物出資模型原理基本類似,只不過投資者出資的比特幣實物從外部借入。投資者將借入的比特幣作為出資款認購灰度的GBTC信托份額,6個月期滿后,投資者可在美股二級市場上拋售GBTC份額獲得現金,同時拿著現金在比特幣現貨市場上買入比特幣歸還給借貸機構,若存在套利空間,扣除歸還的比特幣數量及相應的利息,剩余的現金即套利者獲得的利潤。?

圖13:GBTC現金實物套利模型 ?來源:Chain Hill Capital

在實物借貸套利模型中,投資者最初借入的實物有可能并非是比特幣,也可能是其他的數字貨幣,比如灰度的兄弟公司Genesis可以提供比特幣實物出借,也可提供穩定幣USDC出借。如果投資者借入的是穩定幣,需要換成BTC后再向灰度認購信托份額,最終歸還給貸款機構的也是穩定幣。

份額借貸套利模型相比前面兩種比較特殊,它的原理是投資者先從GBTC的融券方(信托份額出借方)借入GBTC信托份額,當GBTC二級市場的價格對應的溢價率高于借貸成本后,即存在正向套利空間。

投資者賣出GBTC份額后,有兩種形式參與套利。一種是拿著現金在市場上買入比特幣現貨,以比特幣現貨出資認購灰度的信托份額。投資者獲得份額,在禁售期滿后歸還同等數量的GBTC份額與約定的利息給融券方(信托份額出借方),剩余的現金即投資者的套利利潤。

圖14:GBTC份額借貸套利模型(實物出資) ?來源:Chain Hill Capital

在借入GBTC份額賣出后,投資者也可以選擇以現金出資的方式認購灰度的比特幣信托份額,待禁售期滿后歸還與借入數量相等的份額和約定的利息,剩余的現金即投資者的利潤。

圖15:GBTC份額借貸套利模型(現金出資) ?來源:Chain Hill Capital

由于灰度巧妙地設計了無法贖回的機制并隔離了GBTC份額的上市流通市場,于是一級市場發行和二級市場流產生了跨市場分離,美股市場承擔了信托份額轉讓的職能,發行市場則在幣圈。因此,投資者無法在幣圈拋售信托份額,只能選擇在美股二級市場上賣出,這相當于將信托天量的持倉拋壓轉移至美股。

同時,由于GBTC常年存在溢價套利空間,實物借貸套利和份額借貸套利使得投資者在美股市賣出信托份額后又要帶著資金折返幣圈買入比特幣現貨以歸還借貸機構,于是產生了“拋壓轉移至美股,資金帶回幣圈”的完美閉環。

灰度曾經披露過投資者認購信托份額的出資形式,2019年3季度流入灰度所有信托產品的資金中,有79%的認購形式以實物出資的形式。2018年Q3至2019年Q3期間這一比例也有71%,后續灰度在季度報告中不再發布相應的數據。

圖16:2019 Q3、2018 Q3至2019 Q3流入灰度家族產品的出資形式 ?來源:《Grayscale Digital Asset Investment Report Q3 2019 October 2019》

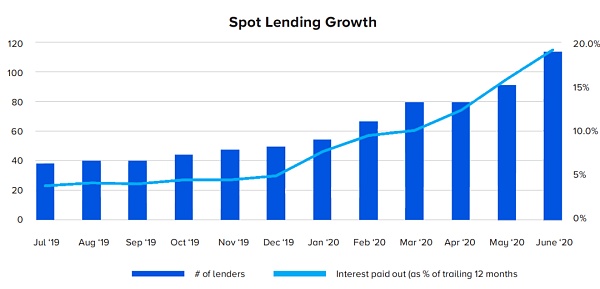

雖然灰度不再發布近期的投資者出資形式,但從其兄弟公司Genesis的借貸規模增長速度看,與灰度比特幣信托持倉量的增長有著較高的趨向性,特別是2020年下半年以來兩者的增長相較以往有了明顯的提速。再加上本文上述提及的主要機構投資者來自于對沖基金,而套利是對沖基金最常見的盈利方式,我們可以大致得出此前市場上應該有不少機構進來套利的結論。

圖17:2020年6月后灰度比特幣信托持倉量快速增長 ?來源:Aicoin ?

圖18:灰度兄弟公司Genesis借貸規模增長 ?來源:Genesis ?

投資者進入市場以借貸的方式進行套利,且大多數出資方式可能是以實物出資的形式認購信托份額,套利資金一旦回流便存在買入實物歸還借貸機構的壓力。從灰度披露2020年Q3季報顯示,在2020年4月份之后出現了兩波認購高潮,一波是4月底至6月底,對應的份額解鎖期在10月底至12月底。

另一波認購高潮在7月底至9月底。對應的份額解鎖期在2021年1月份至2021年3月份。目前進入2020年四季度,灰度比特幣信托持倉量已經在10月份增加了1.7萬個,事實上認購高潮一直在持續,那么到明年4月份之前都有天量的信托份額會解鎖。隨著供需格局不斷發生變化,市場上存量的比特幣逐漸減少,再加上套利資金回流,有鑒于此,我們持續看漲比特幣本年四季度及明年全年的行情。?

圖19:近一年灰度家族產品每周流入情況(深綠色代表比特幣信托資金流入量) ?來源:Grayscale

基于灰度比特幣信托無法贖回的機制、雙重出資的形式以及巧妙地將發行與流通進行跨市場分離,美股二級市場的GBTC份額存在高溢價為跨市場套利提供了空間,套利資金參與其中順利地實現“拋壓轉移至美股、資金帶回幣圈“的完美閉環,這使得灰度比特幣信托正在成為市場上一股“只買不賣”的多頭力量,未來比特幣有望保持上漲格局。

Chain Hill Capital簡介

Chain Hill Capital(仟峰資本)自2017年成立起就專注于全球區塊鏈項目的價值投資,打造了早期、成長期的股權投資以及Alpha Strategy、Beta Strategy的加密數字資產投資矩陣,搭建了完善的全球資源關系網絡,戰略布局芝加哥、紐約、東京、北京、上海、深圳、香港、廈門等城市節點。擁有豐富的海外投資機構、全球優質項目資源庫,是一家國際化的區塊鏈風險投資基金。

以多文化背景的專業團隊為支撐,核心部門——投研部、交易部、風控部成員均來自于海內外知名高校與機構,擁有扎實的金融背景與卓越的投研能力,具有敏銳的市場感知能力,高度敬畏市場與風險。投研部通過將嚴謹的基礎研究與數學、統計模型相結合得出“Pure Alpha”、“Smart Beta”等投資策略,即將對外輸出機構級的研究報告與項目盡調報告。

本文系Chain Hill Capital(仟峰資本)首席指數分析師Ann Hsu撰寫。

去中心化金融(DeFi)在2020年夏天迎來了一個爆發的季度。DeFi協議鎖定的價值從7月的20億美元增長到10月的110億美元,整個7月和8月,多個DeFi Token升值5-10倍以上.

1900/1/1 0:00:00近年來,隨著區塊鏈技術的越加成熟,區塊鏈所帶來的風險也愈加受到重視,目前區塊鏈技術已在金融等領域率先應用起來,但其洗錢風險也因區塊鏈逐步放大.

1900/1/1 0:00:00文章系金色財經專欄作者炊事團團長供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00據以太坊瀏覽器Ethereum最新數據顯示,頭部去中心化平臺Uniswap自 9 月 1日9.5億美元的歷史高位以來,Uniswap的交易量呈逐步下降趨勢目前近七日日均交易量約2.37億美元.

1900/1/1 0:00:00加密基金有很多名字:加密貨幣基金、區塊鏈基金、和數字資產基金,怎樣叫都行。隨著價格上漲和公眾認知度的提高,加密基金的數量正在上升,在2017年大概新增了200只加密基金.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00