BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+4.97%

SOL/HKD+4.97% XRP/HKD+1.46%

XRP/HKD+1.46%代幣經濟模型研究是基本面分析中的重要一節。簡單來說,代幣經濟學研究可以更好地幫你了解項目背后的貨幣“政策”。

很少有人提到進行代幣經濟學分析時要考慮的危險因素。出于這個原因,DAOrayaki社區編譯此文,并列出了九個相關的危險信號。

無限供應

不公平的釋放機制

分配不公

通脹代幣

“黑天鵝”事件

非透明代幣經濟學

中心化機制

非最優代幣發行

缺乏用例

在本篇中,我將先闡述前四項。

無限供應

我們喜歡“無限”的東西,人類天生在尋找萬物的無限源泉,當我們談論金錢時,事情更是如此。因為,更多的錢=更多的自由

歸根結底,如今,金錢統治著世界。

但現在讓我們談談代幣經濟學中與此相關的一個誤解,許多新手投資者認為代幣的“無限供應”也意味著更多的自由,但事實并非如此。

Maverick:將采用ve治理機制,更詳細的代幣經濟模型將很快披露:6月14日消息,Maverick Protocol官方發文介紹了新的協議效用代幣MAV。Maverick Protocol稱,MAV的主要效用為質押、投票以及增加激勵(boosting)。此外,Maverick Protocol已經推出了一個投票托管(ve)合約,用戶可以抵押MAV來獲得veMAV,veMAV余額則決定了他們對協議的投票權。

至于更詳細的代幣經濟模型,Maverick Protocol稱將很快披露。

稍早之前,幣安已上線了第34期新幣挖礦項目Maverick Protocol(MAV)。[2023/6/14 21:35:16]

無限供應是能夠殺死項目及其投資者的藥。因為:無限供應意味著代幣在任何時候都不會有短缺的可能性。結果,供需關系將被擾亂。

例如,很可能有時供應太高而需求太低。結果,資產的價格大幅下跌。

大量的代幣也會導致通貨膨脹,或者是惡性通貨膨脹。這與現實中類似:

Astar CEO:將于第三季度更新代幣經濟學,旨在降低通脹率:4月10日消息,多鏈智能合約平臺Astar Network首席執行官Sota Watanabe在官方論壇中表示,將重新考慮Astar的代幣經濟學,旨在實施一個通貨膨脹率較低的模型和銷毀機制。該計劃將在下周啟動,以實現兩個目標,即確定最佳通貨膨脹率和確定每筆交易的適當gas費。

Watanabe表示:“在第三季度,我們計劃更新我們的代幣經濟學,我預計Astar會更加通縮,這樣網絡對投資者更有吸引力。”[2023/4/10 13:54:35]

手中有更多的錢=更多的買/賣壓力=更大的通貨膨脹

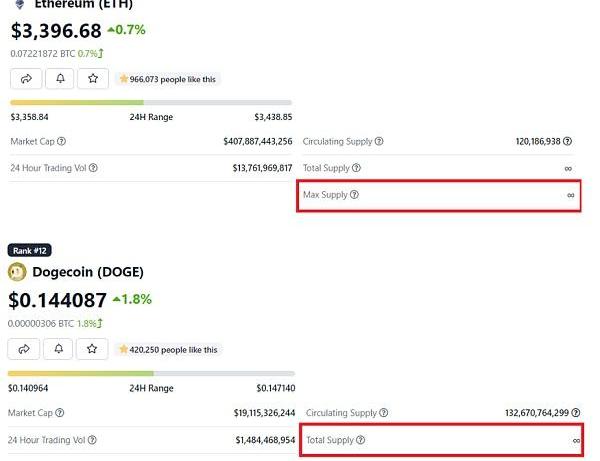

但“無限供應”并不總是一件壞事,目前,以太坊(ETH)和狗狗幣(DOGE)都有無限供應。

ETH是以太坊系統的原生貨幣,它在dApp、智能合約等方面有很多使用場景。所以在如此高的使用需求下,有限的供應無法滿足市場。同時ETH具有銷毀機制,所以隨著時間推移,這會使ETH成為一種通縮資產——即使最大供應量是無限的。

Aptos核心開發人員:代幣經濟學概述即將發布:10月18日消息,Aptos核心開發人員在官方Discord中表示,Aptos代幣經濟學概述即將發布,很快將公布具體信息。[2022/10/18 17:30:42]

不公平的釋放機制

Vestingperiod也稱為代幣鎖定期,是指在ICO預售階段出售的代幣在特定時間段內被阻止出售的時間段。

曾經有一段時間,項目在啟動或上市交易所之前會要求投資者提供一些資金。作為回報,一旦項目啟動,這些早期投資者可能會獲得瘋狂的回報。在大多數這些ICO中,投資者需要將他們的初始投資鎖定一段時間,該間隔稱為“鎖定期”。

如今,許多項目仍然有代幣的鎖定時間表。主要是防止早期投資者在項目早期出售他們的資產。它保護投資者免受早期的價格波動。同時,鯨魚大戶等因素引發的“暴漲暴跌”的可能性將被降到最低。

Jasmy聯手西村あさひ律所打造加密資產全新代幣經濟模式:3月10日消息,Jasmy與西村あさひ(NISHIMURA & ASAHI)律師事務所宣布聯手打造了以JasmyCoin為中心的全新代幣經濟生態模式,并在日本大型上市企業實現商業化應用。這一行業突破成果在由日本國會、主要核心政府部門以及多位國會議員出席的“智能合約推進議員聯盟設立總會”上進行了發布。

Jasmy通過區塊鏈4.0的理念,將加密資產的投資、支付等金融屬性與上市企業項目落地的商業屬性進行了融合。在這一全新代幣經濟模式的建立過程中,西村あさひ(NISHIMURA & ASAHI)律師事務所從各行業合規性和法律的角度給予了充分的支持和備書。據悉,西村あさひ是日本最大規模的律所,由700多名資深優秀律師團隊構成,全球擁有18個服務網點,業務遍布世界各地;區塊鏈、IoT、AI智能,加密資產等高科技行業也是西村あさひ的業務擅長領域。[2021/3/10 18:31:36]

Uniswap(UNI)代幣歸屬時間表

Terra將實行新代幣經濟模型:金色財經報道,穩定幣項目Terra(LUNA)背后團隊Terraform Labs的聯合創始人Do Kwon發推文稱,TerraUSD(UST)當前嚴重短缺。Mirror Protocol在7周內將UST的市值從0增加到近3億,耗盡了TFL的穩定幣儲備。盡管增長速度驚人,但這迫使UST以5%的溢價交易。因此,將于北京時間2021年2月8日17:28起更改鑄造UST的經濟模型。UST的供應將增加,將減少Luna的供應。新提案可使UST的鑄造效率達到此前的20倍,每天可鑄造1000萬美元的USD。用戶看到UST的交易價格為1+a美元時,即可購買并銷毀Luna來鑄造UST。[2021/2/5 18:56:22]

但實際上,這些機制存在嚴重問題。

例如:第一年:所有代幣都被鎖定。第二年:70%的鎖定代幣將被解鎖。第三年:30%的鎖定代幣將被解鎖。

這意味著從第二年開始,你會看到巨大的拋售壓力。

但也有些代幣的釋放周期表非常寬松。比如每年釋放大約0.5-1%的鎖定代幣。同時如果這些代幣有被較好的賦能,使用場景很多,那么這會導致稀缺性并最終導致價格上漲。同時這也會造成用戶流失,用戶會希望加入到一個價格更穩定,公平的項目中。

最后,日程安排不透明也會成為問題。比如一些項目在白皮書中提到,他們為項目開發人員、主要投資者等鎖定了X%的代幣。但他們沒有就這些代幣的解鎖計劃進行進一步解釋。這意味著在任何時間點,你都面臨著拋售壓力。

分配不公

在現有制度下,富人變得更富,而窮人無法平等地獲得財富而變得更窮。

貧富差距過大的背后有技術、制度原因。但是,我們真正感興趣的是分配。

傳統金融中,政府、中央銀行或金融機構制定政策,然后印鈔,進行分配。很多情況下,這些中心化實體優先考慮自身利益,它們為自己印鈔。

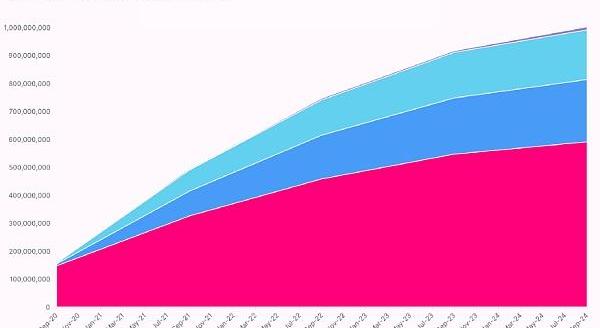

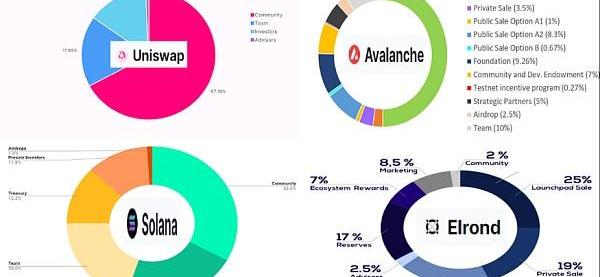

Uniswap、Avalanche、Solana和Elrond的代幣分配

在加密貨幣世界中雖沒有銀行或政府,但因為有項目創始人等等“特殊群體”的存在,代幣持有者仍面臨不公平的分配。

這些“特殊群體”包括:

ICO投資者

主要投資者

預售投資者

種子輪

合作伙伴/贊助商

開發人員

顧問

項目背后的公司

常理來說,任何未公開分配銷售的部分都應該被視為“不公平”。但應該有些例外,例如項目方將一部分用于用戶的質押獎勵,或用于國庫基金,這些資金會用于項目的未來發展,或應對未來可能的風險事件,這都是必要的措施。

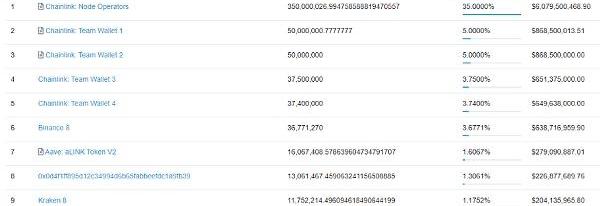

需要注意的還有大戶數量,如果持有量前10的地址擁有80%的代幣,那么大幅的上漲和拋壓或rug都不令人意外。

Chainlink持有量前10的地址持有近60%的代幣。資料來源:etherscan

通脹代幣

通脹代幣指流通量凈增加的代幣,而通緊代幣指流通量凈減少的代幣。

在加密領域,你會常聽到這兩個詞,而它們具體是如何產生的呢,先來了解兩個詞:

供應:可供交易的資產的數量。

需求:投資者要求購買資產的數量。

根據供求法,任何資產的價格主要取決于其供求關系。

讓我舉一個與Covid19相關的例子。早在2020年,很多人開始佩戴口罩。各國還通過法律強制要求戴口罩。口罩的需求暴漲,同時市場供應不足,于是,口罩的價格上漲。

隨著時間的推移,人們開始接種疫苗。同時,口罩企業也加大了生產線活動。市場上有了足夠的口罩。所以,口罩需求明顯下降,口罩價格大幅下降。

那么這與通脹代幣有什么關系呢?

更多的供應導致流通量的凈增加,代幣價格就會朝相反方向的運動。

而想使代幣通縮,基本上有兩個方向:

限制最大供應量:如果資產的最大供應量受到限制,且產出到了最高點的時候,供給端市場將出現凈跌幅。

代幣燃燒:具有無限最大供應量的代幣通常使用一些機制來燃燒一些流通中的現有代幣。這有助于緩和市場上的凈流通。如果措施得當,也可能導致凈減少。

還用ETH舉例,我們知道,ETH的供應量是無限的。這意味著ETH是一種通脹代幣。

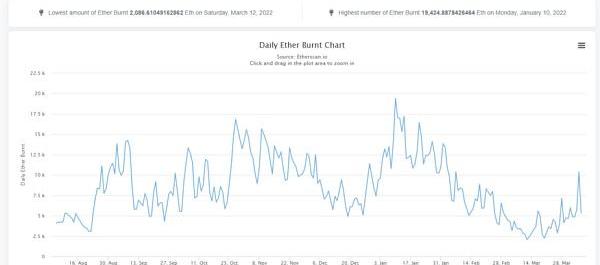

而在EIP-1559發布之后情況發生了變化,它是2021年在以太坊區塊鏈中實施的一項功能,功能是在每筆交易中銷毀一些代幣。

因EIP-1559導致的每日以太幣消耗量

由于這項功能,ETH也會出現通縮情況,因為有些區塊中燃燒的代幣比開采的還要多。

在研究項目時,你必須特別注意代幣的通貨膨脹/通貨緊縮率,或檢查代幣有沒有最大供應限制和燃燒機制。

Tags:MAVETHUSTPROTmav幣有希望嗎togetherbnb下載電腦bittrustsystemLaqira Protocol

DeFi數據 1.DeFi代幣總市值:1327.57億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:524.

1900/1/1 0:00:00經過多年的開發和等待,以太坊從工作量證明(PoW)到權益證明(PoS)的過渡已接近完成,預計最終將在2022年第二季度末或第三季度到來。合并將帶來許多廣泛的影響.

1900/1/1 0:00:00以太坊基金會成員預計“合并”將在年底之前發生,精明的期權交易者將使用這種期權策略獲利。以太坊期待已久的從工作量證明(PoW)挖礦的過渡最近再次出現延遲,預計將在2022年下半年發生.

1900/1/1 0:00:00摘要: 在線支付公司Stripe表示,將開始允許商家通過穩定幣USDC向用戶支付加密貨幣。從周五開始,Twitter將允許一定數量的創作者從其付費功能TicketedSpaces和SuperFo.

1900/1/1 0:00:00“2022是DAO的一年”,哪些組織值得關注? 鏈新原創??作者|廖羽 自2021年起,Web3.0連同DAO、SocialFi等相關領域,成為VC們討論的重點.

1900/1/1 0:00:00關鍵要點 鑒于整體市場降溫,數字地塊的二級銷售下降了54%,但仍比2021年第三季度增長了865%。一級銷售量因新地塊的發行而增長23%.

1900/1/1 0:00:00