BTC/HKD-0.71%

BTC/HKD-0.71% ETH/HKD-1.15%

ETH/HKD-1.15% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD-0.44%

ADA/HKD-0.44% SOL/HKD-0.78%

SOL/HKD-0.78% XRP/HKD-0.53%

XRP/HKD-0.53%老鐵,如果你不了解代幣經濟學,就別自詡自己是幣圈老炮。

但什么是代幣經濟學,你應該注意什么?

下面的內容將介紹關于代幣經濟學的所有知識。

我今天要講的內容包括:

什么是代幣經濟學?

通過供應、需求和激勵措施對協議進行評估

代幣經濟學的例子

免費的代幣經濟學檢查表

接下來就讓我們一起打怪升級吧!

什么是代幣經濟學?

代幣經濟學研究的是推動代幣需求的因素。

代幣經濟學包括:

數學

供需關系

激勵措施

價值累加

人類行為與博弈論

代幣經濟學=代幣+經濟學

我早前的一些最糟糕的投資就是由于我當時不了解代幣經濟學是怎么回事。

代幣是通貨膨脹的,沒有足夠的效用。

風險投資公司和鯨魚對代幣的集中投資導致散戶接盤。

因此,研究代幣經濟學將有助于改善你的加密貨幣投資。

開始學習代幣經濟學的最簡單的知識是了解供應和需求。

關于無聊猿的例子:

現在有1萬只無聊猿NFT,它們的地板價是111個ETH。如果無聊猿的供應量增加一倍,現在有2萬只無聊猿,會發生什么?由于更多無聊猿的供應,它們的價格會出現暴跌。

因此,稀缺性是一件好事兒。

關于美元的例子:

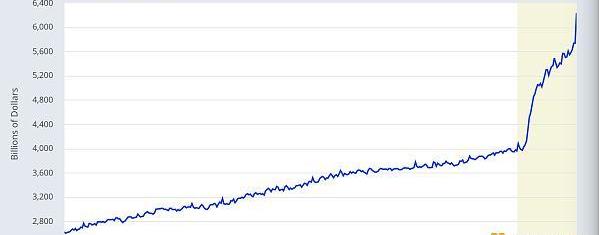

美國政府在2020年增印了40%的美國貨幣供應量,貨幣充斥著市場。而與此同時,住房的供應大致保持不變。這就是為什么住房價格在美國失去了控制。

關于代幣經濟學的供應面

以下是你應該注意的問題:

現在代幣在市面上的流通量是多少?

代幣的總量是多少?

誰擁有代幣的供應量?他們什么時候可以出售手里的代幣?

4名巨鯨過去24小時共拋售超6.2萬枚GMX,約合300萬美元:金色財經報道,據 Lookonchain 監測,在過去的 24 小時內,4名巨鯨共拋售62,274 枚 GMX(約合 300 萬美元),致使 GMX 價格下跌約 7%。其中,

0xb824在 22 小時前以 514 ETH(9.53 萬美元)賣出了 19,786 GMX;

0xa38a 在 10 小時前以 305 ETH(56.5 萬美元)賣出 11,667 GMX,損失約 5 萬美元;

0x85b7 在 5 小時前解禁了所有 20,000 GMX,并以 510 ETH(9.45 萬美元)的價格賣出;

0x0b80 取出所有 10,820 GMX(51.9 萬美元),40分鐘前拋出。[2023/8/11 16:19:49]

供應量將如何隨時間發生變化?

他們有什么政策來改變代幣的供應?

新手是如何走上虧錢不歸路的?

他們看到某個meme幣的價格為0.000000002美元,并認為一旦它達到一美元,他們就會實現一個小目標。但當你了解代幣的市值就會發現這是不可能實現的。meme幣的價格達到1美元意味著它比世界上所有的貨幣供應量都大。

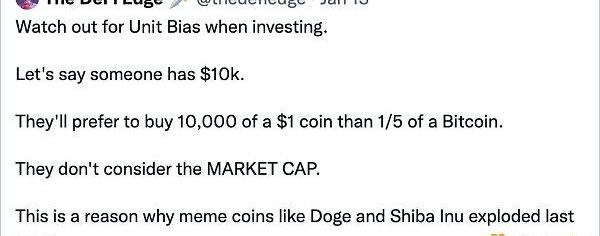

鐵子們投資時要注意單位偏見。

比方說有人手里有1萬美元。

他們寧愿買1萬個1美元的代幣也不愿買0.2個比特幣。

他們完全不考慮市場資本。

這是去年狗狗幣和屎幣等meme幣價格暴漲的一個原因。

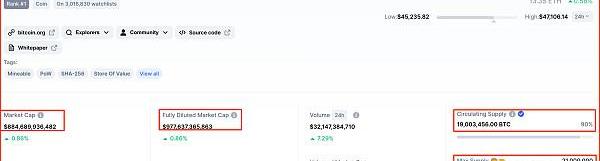

你應該知道的供應指標

供應:現在有多少個代幣存在

最大供應量:可以存在的代幣最大數量

市值:目前的價格*流通的供應

完全稀釋市值:價格*最大供應量。

為什么上述指標很重要?

這些指標有助于你了解代幣未來的供應和稀缺性。

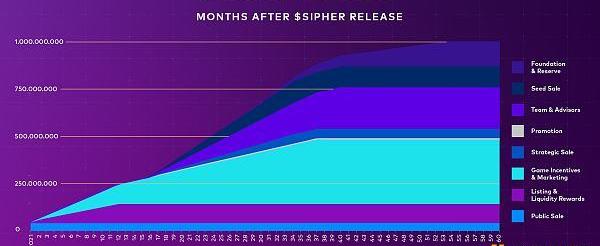

例如,如果流通供應量只有40%,我不會覺得這是一件好事兒,因為這意味著代幣的供應量在未來將增加60%,更多代幣的釋放或產生會給代幣價格帶來一定的拋售壓力。

ShibaInu測試網區塊鏈Puppynet交易量突破3000萬:金色財經報道,根據Puppyscan數據,Shibarium測試網Puppynet自3月11日推出以來已完成3000萬筆交易。Puppynet在5月20日達到1000萬筆交易,6月11日達到2000萬筆交易。同時,Shibarium實用性的增加是另一個里程碑。Shibarium測試網Puppynet處理的區塊總數超過1,700,764個,錢包地址數量增加至17,061,835個。區塊鏈保持穩定,平均出塊時間為5-7秒,gas費接近1Gwei。然而,連日來日交易筆數從300萬多筆下降至260萬筆。[2023/7/16 10:57:30]

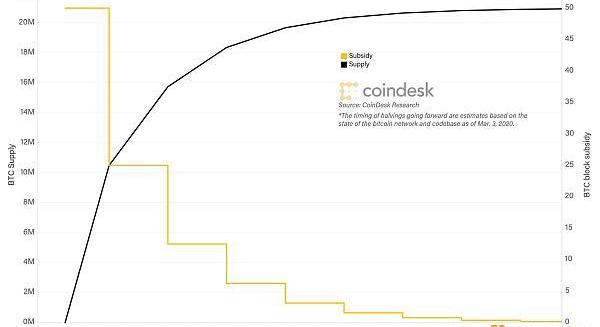

健全貨幣——比特幣

世界上將只有2100萬個比特幣存在,沒有人可以創造更多的比特幣:

比特幣的供應是有上限的

比特幣的需求在增加

因此它的價格應該增加

這就是為什么人們經常把比特幣比作黃金。

比特幣的減半

除了代幣的供應之外,請確保你考慮代幣的發放速率。

新的代幣是以什么速度印制的?

雖然礦工創造了新的比特幣,但挖出新比特幣的速度卻放緩了。

在每次比特幣減半事件中,比特幣的區塊獎勵都會被削減一半。

通貨膨脹代幣——狗狗幣

狗狗幣的供應量每年都在增加,而且供應量沒有上限。這對代幣經濟學來說不是好事,因為它站在了稀缺性的對立面上。

通縮性代幣

當供應量隨著時間的推移而減少時,一些代幣會變得通貨緊縮。

該代幣的協議可以買回代幣,并銷毀它們。

一個被銷毀的代幣=代幣永遠消失了。

從理論上講,當代幣的供應量下跌,其對應的代幣價格應該會出現上漲。

巴寶莉燒掉它的手提包

巴寶莉創造了奢侈品手提包,獨占性是其吸引力的一部分。它的一些手提包賣不出去——與其打折出售,不如燒掉它們的手提包,這使手提包保持“絕無僅有”的價值。

這是一個關于“銷毀”機制的真實例子。

分析師:LTC、AVAX、APT和FTM準備反彈,比特幣目標價格2.4萬美元:金色財經報道,鏈上分析師Cole Garner表示,LTC、AVAX、APT和FTM準備反彈,比特幣目標價格2.4萬美元,這樣一來,LTC、AVAX、APT和FTM可能會擴大其月度收益。[2023/1/30 11:35:54]

英國奢侈品品牌巴寶莉在去年獲得了36億美元的收入——同時它也銷毀了3.68億美元等值的商品。

在2018年7月份,巴寶莉在其年度報告中承認毀壞自己的產品是保持其品牌稀缺價值的一種策略。

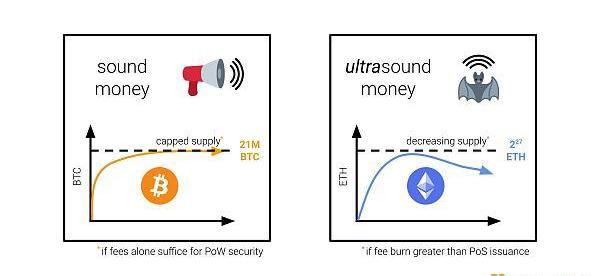

以太坊能成為超健全貨幣嗎?

合并到權益證明降低了ETH的膨脹供應量

EIP-1559拿走了一點交易費用并銷毀了對應價值的ETH。

這些機制結合起來意味著以太坊可能會變得通貨緊縮。

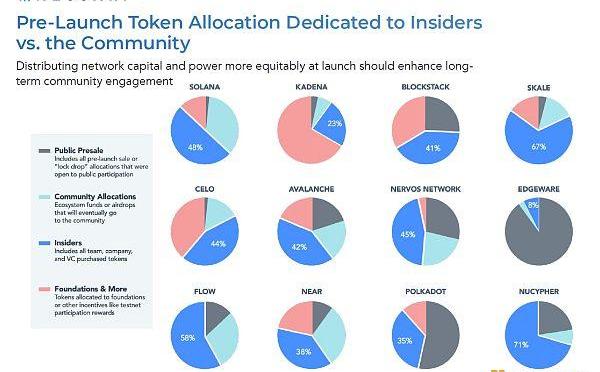

分配與分發

代幣最初是如何分配的?大致有2種方式:

預挖:

1.?團隊將代幣分配給自己。

2.?分發給內部人員,如團隊和風險資本家

公平推出:

100%公平,每個人都有平等的機會。

為什么這一點那么重要?

風險投資家和內部人士可以拋售他們的代幣,從而導致代幣價格的崩潰。

被分配代幣意味著他們何時被允許出售代幣。

你要確保早期支持者長期受到協議的激勵。

風險投資人并不邪惡

順便說一嘴,我并不是要給內部人貼上不好的標簽。他們可以通過建議、分配和聯系幫助創始團隊創造價值。

并非所有的風險投資公司都是平等的,有些人想為他們的投資創造價值,有些人則想快速發工資。

此外,團隊也可以出售他們的代幣:

1.那些巨大的激勵資金?它來自于出售代幣。

FatMan:今年1月Hodlnaut在未告知客戶的情況下將資金大量轉移到 Anchor:金色財經報道,Terra研究員FatMan在社交媒體上表示,一個匿名賬戶給我發來一些信息和錢包地址,據稱證明Hodlnaut在解禁期間有大量的UST暴露。我最初的直覺是懷疑Hodlnaut肯定不會公然對他們的客戶撒謊。在審查了所有這些之后,我得出結論,Hodlnaut確實一直在虛報他們的收益率來源和風險狀況。Nansen標記為Hodlnaut的交易錢包數據顯示,在今年 1 月,Hodlnaut 開始在未告知客戶的情況下將資金大量轉移到 Anchor。但Hodlnaut在4月才列出UST,并聲稱他們產生了收益。但這顯然是一個謊言,在他們列出UST之前,他們已經將數百萬美元轉移到Anchor(而且還支付了比競爭對手更好的利率)。

在depeg期間,事情變得越來越糟。他們開始向Anchor提供bETH抵押品,并借入數百萬美元的UST將其發送給Binance。他們還開始為LUNA燒掉UST并將其發送到交易所,大概是為了套利當時的巨大差價。[2022/6/27 1:33:21]

2.他們出售手里跌代幣是為了籌集資金。人們忘記了團隊一些工資和開支是都用法幣支付的。

團隊賣出代幣導致價格下行壓力。

方程的另一半:需求

需求:推動人們購買欲的因素,以及他們愿意支付的價格。

盡管存在通貨膨脹,但美元的需求量很大,因為它的實用性。

世界是靠美元運行的。

是什么推動了對代幣的需求?

我把需求分為3大類。

實用性

價值累積

meme和敘事

實用性

實用性——gas費用

這是使用網絡的費用。

想在Opensea上購買一個NFT?那你需要ETH來支付gas費。

想進入Fantom上去挖礦?你需要FTM。

網絡/DAPP越受歡迎,代幣的需求就越大。

實用性——趣味性

一旦游戲真正變得有趣,GameFi就會有巨大的潛力,看看《俠盜獵車手》和《堡壘之夜》掙了多少錢你就明白了。我對3A級游戲感到興奮,比如@illuvium,這就是我們讓更多老鐵上車的方式。

順便問一嘴,現在是否有任何加密貨幣的在線戰術競技游戲游戲出現?

美聯儲6月和7月加息75個基點的概率均超90%:6月15日消息,據CME“美聯儲觀察”:美聯儲到6月份加息25個基點的概率為0%,加息50個基點的概率為6.3%,加息75個基點的概率為93.7%;到7月份累計加息25、50、75、100個基點的概率均為0%,累計加125個基點的概率為6.3%,累計加息150個基點的概率為93.3%,累計加息175個基點的概率為0.4%。(金十)[2022/6/15 4:27:30]

實用性——采用

加密貨幣正在慢慢增加在現實世界的使用,從而推動需求。

當特斯拉將比特幣加入其資產負債表以對沖通貨膨脹時,比特幣的價格出現了暴漲。

當資產管理公司AMC宣布接受狗狗幣時,狗狗幣的價格出現了飆升。

Terra正在推動$UST的采用

價值累積

這個協議很牛逼,這個協議正在印錢,但投資者并沒有從中分得一杯羹。我們看到這種情況發生在大多數DeFi1.0的巨頭身上,比如Uniswap和Compound。

人們想要價值,而不僅僅是治理代幣。

價值累積——xStaking

去年我們看到了xToken的崛起。

質押代幣將為你賺取平臺收入費的一定百分比:

xSushi@SushiSwap

fBeets@beethoven_x

sSpell@MIM_Spell

這為代幣增加了更多的價值。

價值累積——治理

我們在DeFi1.0時代看到很多協議發放代幣,這些代幣除了治理之外沒有任何其它的效用。人們會通過挖礦獲取一定的年化收益,然后出售代幣。

這就是為啥SushiSwap在剛推出時能從Uniswap手中奪走那么多用戶的原因。

阻止雇傭兵

在DeFi的世界中,人們可以成為雇傭兵。

挖礦的年化收益會隨著時間的推移而下降,你可能會切換到一個有更多收益率的礦田。

該協議仍然需要流動性。那么他們如何激勵人們持有他們的代幣,而不是追逐高收益率呢?

激勵長期持有者

去年我們在協議如何激勵長期持有方面看到了很多新的創新。

有了這些新的功能,就可以降低代幣的銷售壓力。

讓我們來看看其中的一些。

現在代幣的主要機制是鎖定

你如何停止代幣的拋壓的?

你要求人們把他們的代幣鎖倉起來。

關鍵是要弄清楚人們這樣做有怎樣的激勵效果。

(1)鎖定是有風險的

(2)流動性的機會成本

持有——veTokens

Curve在推出veTokens時有一個很大的創新。

Ve=投票權托管。

鎖定你的代幣=獲得投票權。

你鎖定的時間越長,投票權就越多。

那么,人們為什么要關心投票權呢?

嗯,穩定幣是DeFi的中樞。而協議正在進行一場戰爭,為他們的穩定幣爭取更多的流動性和采用。

每周,Curve都會對哪個池子獲得最多的獎勵進行投票。

而其中一些協議會對你進行賄選,讓你為他們投票!

持有——FarmBoosting

我們看到AMM采用這種FarmBoosting的模式@traderjoe_xyz,@beethoven_x,@spirit_swap

鎖定代幣就有權利投票給池子。

協議現在正處于戰爭中,現在他們需要獲得治理權從而使自己受益。

持有——解鎖你就失去了它

PlatypusFinance引入了Ve的最有趣的機制之一:

質押$TPP可以得到$vePTP,這讓你的穩定幣收益率更高。而一旦取消對$vePTP的質押,你就會失去你手里所有的vePTP。這樣人們就不會輕易把手里的代幣賣掉。

持有——Rebasing

@olympusdao引入了rebasing的概念,而其他協議則褻瀆了這個概念。

rebasing是一種游戲化的形式。它看起來像是你得到了50000%的年利率。而在現實中,它是通過代幣進行支付的,你占市值的百分比保持不變。

持有——獎勵/抽獎

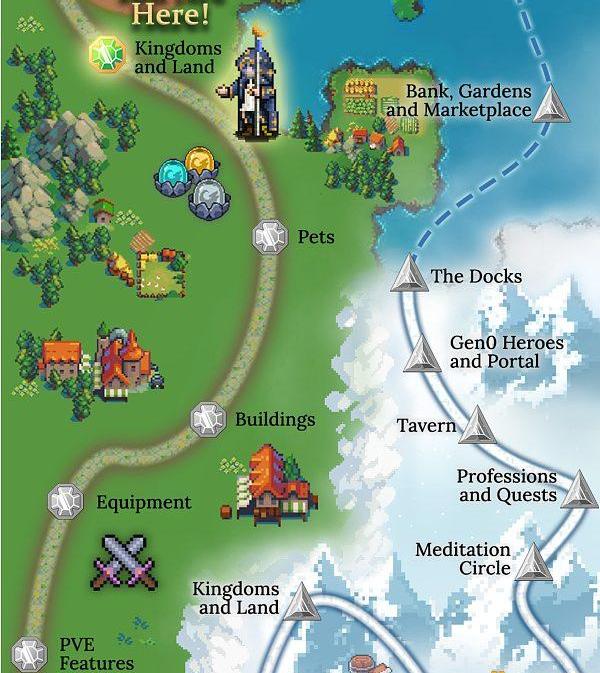

@DeFiKingdoms允許用戶進行質押,這是收入分享。

他們也有:

質押xJewel/xCrystal使你進入抽獎活動,以此來獲得空投。這包括寶貴的0代英雄。

你質押的代幣越多,你獲得的抽獎券就越多。

持有-解鎖/鎖定率

@Defikingdoms是一個正在進行這種模式的游戲。

他們如何防止人們銷售游戲的代幣?

他們會自動鎖定一部分代幣。

Crystalvale剛剛推出。你可以得到4000%的年化收益,但是如果你現在就想收菜獲得收益的話,那么這其中95%的收益會被鎖定一年。

那一年后所有的東西都會歸零么?

我不這么認為,

一旦解鎖,它不是一次就能解鎖的。

他們正在利用這段時間為游戲增加實用性,如PVE和PVP。

他們希望一年后,游戲會更加完善。

Meme和敘事

人類的欲望很奇怪。我看了一個YouTube視頻,有人花了2千美元從SaltBae那里買了一塊黃金牛排。

盡管有可怕的代幣經濟學,但是一個代幣也能暴漲。有時候,meme、敘事和營銷可以非常強大。

狗狗幣的奇特情況

去年,狗狗幣經歷一個瘋狂的上漲。世界上最富有的人埃隆對狗狗幣有一種奇怪的迷戀。

隨著他在周六夜現場的出現,狗狗幣的價格達到了頂峰,人們買入狗狗幣是希望埃隆能繼續助力狗狗幣的價格拉高。

人們購買他們認為能賺錢的東西

有的時候,做個正常人也許會有所收獲。有一些協議具有偉大的代幣經濟學,但其價格卻在不斷歸零。這可能是因為敘事——人們正在追逐下一個即將爆發的主題。

代幣經濟學的反面教材——PancakeSwap

PancakeSwap的幣價在一年前達到頂峰,并一直呈下降趨勢。

1.?這是一個通貨膨脹的代幣。

2.?該代幣沒有任何效用。

Pancake發行cake,而用戶會立即賣掉它。

代幣經濟學的大調整

當協議對其代幣經濟學進行整改時,我會分叉著迷。

TraderJoe剛推出時有一個基本的代幣經濟學結構。他們在第1季度對其模式進行了重大調整。之前是對Joe進行質押,你得到協議收入的a%。

下面是調整后的新內容。

現在質押Joe:

rJOE——得進入launchpad的機會

sJOE——賺取平臺收入的百分比,以穩定幣支付

veJOE——收益提升+治理。

他們正在通過不同的激勵措施增加需求。

這能否扭轉TJ的命運呢?

其他想法

我寫了一個關于“經濟學”的主題。這是一個巨大的話題,有很多東西我都沒能涉及。

我對DeFi代幣經濟學感到厭煩——它現在的形式多少有點死板固話了。

GameFi代幣經濟學有不同的想象空間。

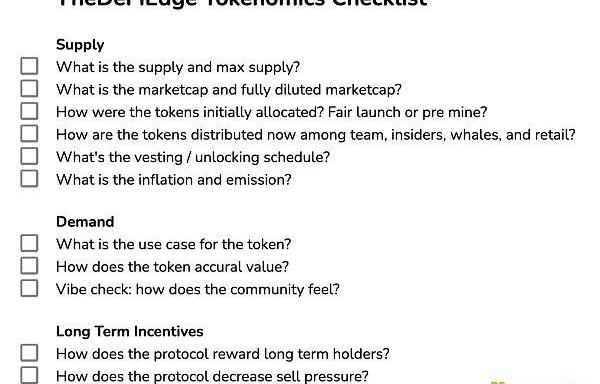

代幣經濟學檢查表

我為你創建了一個代幣經濟學的檢查表。

你應該有一個檢查表來評估協議的每一個方面。這有助于保持你做出客觀的決定。

TheDeFiEdge代幣經濟學檢查表

供給

代幣當前的供給和最大供給是多少?

代幣的市值以及完全稀釋市值是多少?

代幣初始的分配情況?是公平運行還是有預挖?

團隊、內部人士、鯨魚和散戶分別占有多少代幣份額?

代幣的通脹和發放情況如何?

需求

代幣的使用場景如何?

代幣的實際價值如何?

社區的情況如何?

長期激勵

協議是如何獎勵長期持有者的?

協議是如何降低代幣拋壓的?

總結

掌握代幣經濟學的基本原理,因為它將會變得更加復雜。

通過供應、需求和長期激勵的角度來看待代幣經濟學。

雖然代幣經濟學很重要,但它不是全部。有時候,敘事和炒作可以超過代幣經濟學。

公鏈在區塊鏈世界猶如類似于操作系統平臺一樣的存在。以太坊憑借其智能合約、創新性及安全權性在眾多公鏈中脫穎而出,在其上構建了各式各樣的應用。

1900/1/1 0:00:00Technocracyisthedeep,darksecretofDAOsthatnooneelseistalkingabout.

1900/1/1 0:00:00原文標題:《ServiceDAOs-Landscape,Challenges,andSolutions》盡管傳統公司向咨詢公司尋求建議,但協議和DAO通常具有完全不同的需求、運營機制和文化.

1900/1/1 0:00:00前不久,埃森哲宣布推出元宇宙服務平臺:MetaverseContinuum,為客戶提供各種虛擬世界、虛擬內容,以助力虛擬辦公、團建、培訓、互動、社交互動等場景.

1900/1/1 0:00:00經過一年多的發展,NFT市場,這個交易量超過500億美元的全新領域,已經有了足夠多的項目樣本。為了區分各個NFT項目的質量,「藍籌」這個傳統市場的概念也被引入到了NFT市場中用以為優秀的NFT項.

1900/1/1 0:00:002022年4月7日,區塊鏈互操作性協議CelerNetwork宣布與Flow建立合作伙伴關系。Flow作為一個開發體驗友好的區塊鏈,旨在支持下一代游戲、應用和為其提供動力的數字資產.

1900/1/1 0:00:00